BTC/HKD+0.05%

BTC/HKD+0.05% ETH/HKD-0.11%

ETH/HKD-0.11% LTC/HKD+0.26%

LTC/HKD+0.26% ADA/HKD-2.38%

ADA/HKD-2.38% SOL/HKD+1.4%

SOL/HKD+1.4% XRP/HKD-1.41%

XRP/HKD-1.41%金色財經報道,1月20日,Messari推特公布的數據顯示,以太坊超越比特幣成為加密領域最大的結算層,2020年結算量已突破10000億美元。

以太坊在2020年的數據的確精彩,這10000億美元的的結算,來自交易所、借貸等資產交易相關業務。僅去中心化交易所在9月以來,單日交易量一直保持在5億美金,其中10月26日交易量峰值40億美元,進入2021年后,一直保持單日15億美金的交易量。

當然這是因為BTC和ETH以及各種代幣價格成本增長的原因,但這也和在鏈上流通的資產總額有關。2020年至今,DeFi鎖倉資產,從9億美元增長到342億美元。

金色財經挖礦數據播報:ETH今日全網算力上漲1.28%:金色財經報道,據蜘蛛礦池數據顯示:

BTC全網算力157.014EH/s,挖礦難度21.45T,目前區塊高度674080,理論收益0.00000656/T/天。

ETH全網算力433.568TH/s,挖礦難度5570.10T,目前區塊高度12014500,理論收益0.00552633/100MH/天。

BSV全網算力0.526EH/s,挖礦難度0.07T,目前區塊高度677899,理論收益0.00170944/T/天。

BCH全網算力1.112EH/s,挖礦難度0.19,目前區塊高度678196,理論收益0.00080924/T/天。[2021/3/11 18:35:08]

金色相對論 | William:Compound與Fcoin機制設計上的顯著不同在于是否有分紅機制:7月16日消息,在今日舉行的金色相對論中,針對“DeFi項目總市值快速增長的市值是否合理”的問題,OKEx Research首席研究員William表示,DeFi項目總市值的迅速增長出現在Compound發行COMP之后,是由Token激勵帶來市值和交易量的上漲。其實大家不需要對“流動性挖礦”過度神話,其本質是一種用戶補貼,這種快速增長的市值從中長期看并不可持續。Compound項目的成功很大程度上在于其發行的COMP價格一路高漲;但同樣的,如果COMP代幣的價格降低或放緩,用戶就沒有了繼續在Compound上“提供流動性”的動力,進而會減少在平臺上的借貸交易。

剛剛提到Compound與Fcoin的區別,雙方在機制設計上有一個顯著不同:Ft當時有分紅機制的,即持有Ft可享受交易費分紅,但Compound沒有。Fcoin的暴雷很大程度上是由分紅機制引起的---當時Fcoin的后臺財務系統沒有建設好,導致分紅出現問題,Fcoin產生很多虧損。

分紅機制可以增加用戶對Token本身的粘性,但容易帶來財務風險;COMP去除該風險,但卻少了用戶粘性,所以COMP的繁榮時間變得更短,僅僅只有半個月的時間。

由于COMP每天發放的數量固定,隨著平臺借貸規模的不斷上漲,每借貸出價值一美元的資產,其所能分配到的COMP數量將會下降。當用戶借貸能獲取的COMP收益低于所需支付的成本時,類似開始十天的瘋狂增長便會放緩。因此大家可以看到,COMP的神話持續時間僅僅是6月下半旬,無論是Comp價格、交易量,還是鎖倉價值。[2020/7/16]

2020年至今以太坊上的Defi鎖倉量

金色晨訊 | 美國國會領導人或正起草法案 禁止大型科技公司推出數字資產:1.伊朗將推出一種由黃金支持的加密貨幣。

2.美國國會領導人或正起草法案,禁止大型科技公司推出數字資產。

3.何一:幣安的手續費是BNB,調整前后都不涉及二級市場回購。

4.幣安冷錢包中的ERC20代幣價值是ETH的4倍。

5.趙長鵬:調整BNB銷毀計劃與監管無關。

6.MXC就用戶資產損失事件發表聲明:被轉移資產約為15BTC 將啟用備用基金賠付。

7.泰國證券交易所批準四家加密貨幣服務提供商在該國合法開展業務。

8.去中心化交易協議 0x 出現漏洞,暫無資金損失但合約已被停用。

9.Facebook:預計使用Libra需繳納銷售稅和資本利得稅。[2019/7/14]

這其中有價格增長的因素,所以可以查看資產數量,2020年至今,以太坊Defi鎖倉的ETH,從2020年320萬枚10月份增長到930萬枚,2021年則回落到740萬枚左右。

金色財經數據播報 比特幣算力下跌5.87%:根據bitinfocharts數據顯示,比特幣算力目前為29.879Ehash/s,24小時算力下跌5.87%;以太坊算力出現上升,目前為278.906Thash/s,24小時算力上升1.09%;萊特幣算力目前為320.549Thash/s,24小時算力漲幅達4.14%;比特幣現金算力出現下跌,目前為4.211Ehash/s,24小時算力跌幅達到3.72%。[2018/5/22]

這很大原因上是因為Defi應用熱度的消退。

從公鏈基礎貨幣的數量來看,就可以清晰找到更適合判斷鏈上行為的數據。這就和Defi應用表現的數據一樣,也需要去掉一些表象。

例如在如今DeFi鎖倉的342億美元,其實際鎖倉只有249億左右,因此資產重復率約為27.41%。

那這近28%的重復資產率,產生在哪里呢?

我們可以通過分解幾種Defi模式得到。

首先,Defi鎖倉,是鎖在一些合約中,如果想要資產不重復,那需要將鎖定的資產的價值不能遷移到其他資產里使用。例如我們把ETH和其他token直接鎖在Uniswap的AMM流動性資金池里。這也意味著使用AMM流動性資金池的去中心化交易所,會形成這樣的鎖倉。

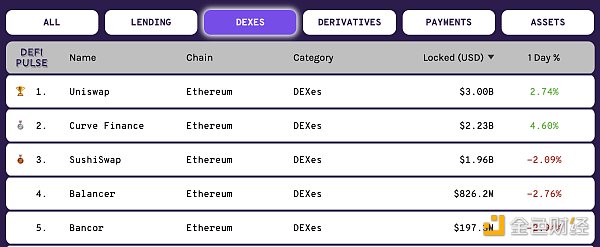

去中心化交易所的鎖倉量前5名

除了這樣的流動性鎖倉外,更多的是Defi挖礦的鎖倉,為了增加資產的利用率,很多Defi挖礦的產品都開啟了多種組合資產的鎖倉。這就會形成很多的合成資產,而這些合成資產也就成為了Defi鎖倉重復率的締造者。

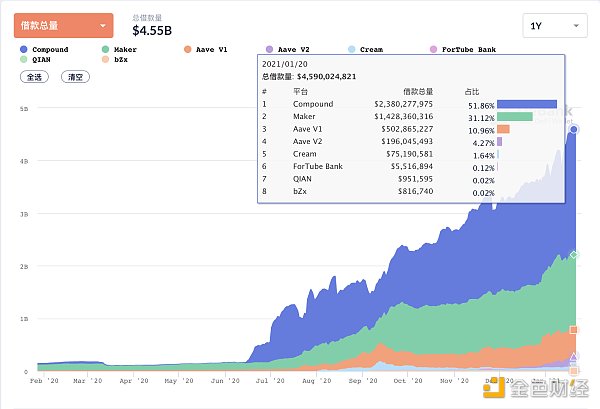

例如,以太坊的借貸協議在2020年6月前,最多的是MakerDAO,占整個以太坊借貸總量的80%以上,6月后,Compound開始進行借貸挖礦,快速崛起,如今Compound已經占據以太坊借貸市場的50%,MakerDAO占30%。

借貸市場的占比變化

而借貸市場僅有MakerDAO時,Defi鎖倉重復率低于10%,如今已超過27%。

Compound和MakerDAO都是將以太坊等資產超額抵押后,拿到新的合成資產進行流動性交易。其本身在使用的時候,就會產生資產價值重復利用以及重復計算的可能。

例如DAI-ETH的交易對已經是交易所AMM流動性池和defi鎖倉池的標配。而Compound抵押產生的cToken也已經廣泛在Defi鎖倉挖礦里使用。

如果說我們去分析Defi鎖倉的資產重復率,我們可以以傳統金融的杠桿來理解。對于交易所來說,交易量是換手多次的表現,那使用的資產會縮減很多倍。

Defi鎖倉也是如此,借貸產生的流動性資金,例如Compound的cToken,那就好像我們用銀行的固定存款的證明去得到新的證明,這個新的證明可以質押來去賺取更多的錢,

一份固定的資產就產生了2多次的價值利用。這是很好利用資產流動性價值的解決方案,但從市場的規模看,是存在一定杠桿倍數的,也就是與Defi鎖倉的重復率意義相同。

defi應用已經在不斷創造新成就,但隨著市場的擴大,我們還需要面對更多市場的實際情況,來盡力規避更多市場風險。

Tags:COMOMPCOMPEFICOMMUNIQUEomp幣是什么意思intelligencefogcomputerchain99DEFI.NETWORK

去年,Uniswap、Curve和1inch等備受矚目的DeFi項目發布了治理Token,并以追溯性空投的形式,重金獎勵過去的協議用戶.

1900/1/1 0:00:00文/蔡彥(llamacorn) NGC Ventures董事總經理因為上個月發生的Cover協議被攻擊的黑天鵝事件,我在Cover上蒙受了巨大損失(此前我曾撰文介紹Cover的創新之處).

1900/1/1 0:00:00特朗普卸任后,民主黨人喬·拜登成功當選美國第46任總統,。珍妮特·耶倫作為政府的財政部長。盡管政府部門發生了變化,但是經濟中的根本問題仍然沒有發生改變,那么問題是美國政府的變化是否會影響比特幣的.

1900/1/1 0:00:00目前的加密數字貨幣的主要交易媒介是美元穩定幣。實際上,最初的美元穩定幣USDT的創設就是為了方便全球用戶交易加密數字貨幣。發展到今天,各種美元穩定幣已經成為加密數字貨幣交易的默認的交易媒介.

1900/1/1 0:00:001.耶倫在聽證會這么談加密貨幣、經濟刺激和美元貶值美國新一屆政府正在交接。各界關注的一個內閣成員是美國財政部新部長耶倫,加密貨幣行業也在關注.

1900/1/1 0:00:002020 年對所有人來說都是充滿挑戰的一年,于以太坊,這是積極發展的一年。在這篇文章中,我們來聊聊在以太坊上看到的一些趨勢,包括: 基礎數據 DeFi Eth2 和 Layer2 以太坊上的比特.

1900/1/1 0:00:00