BTC/HKD+0.15%

BTC/HKD+0.15% ETH/HKD+0.53%

ETH/HKD+0.53% LTC/HKD+0.38%

LTC/HKD+0.38% ADA/HKD+1.69%

ADA/HKD+1.69% SOL/HKD+0.57%

SOL/HKD+0.57% XRP/HKD+0.75%

XRP/HKD+0.75%作者:RyanTodd

翻譯:Liam

摘要

在OCC最新的公開信明確國家銀行和FSA可以托管加密貨幣的背景下,關于Silvergate2季度的財報預覽,和成為加密貨幣第一個完整主經紀商(primebroker)的競爭情況。

無論你是否注意到,

加密銀行業務正在迎來自己的時刻!

即使是作為一個每天關注整個市場發展情況的人,回顧過去短短3個月時間里發生的事,都會感嘆這個進展是非常了不起的。

首先,我們看到成為數字資產行業第一家主經紀商的競爭達到了一個全面的高潮,有超過6名參與者通過收購或增資開啟了競爭。

1)GalaxyDigital與Bakkt合作,作為其場外交易業務的延伸;

2)FalconX從隱身模式中轉變出來,以主經紀商的身份進行營銷,并籌集到了1700萬美元;

3)Coinbase也采取行動去收購有志于成為主經紀商的Tagomi;

4)加密托管和服務的提供商BitGo推出以機構為中心的交易服務BitGoPrime;

觀點:對比特幣的普遍看跌情緒是一個底部指標:1月27日消息,加密策略師Smart Contracter表示,比特幣即將重新開啟牛市漲勢。隨著買家繼續維持3萬美元的支撐水平,比特幣將開始升溫。他還補充稱,對比特幣的普遍看跌情緒是一個底部指標。(The Daily Hodl)[2021/1/27 21:47:12]

5)加密貨幣做市商B2C2宣布計劃擴大其業務,使其更接近于成為加密貨幣主經紀商;

6)機構加密貨幣貸款部門GenesisGlobalTrading在約2年的時間內發起了價值超過60億美元的加密貨幣貸款,收購了Vo1t的托管平臺,并推出了GenesisPrime。

我可能還漏掉了一些,但這幾天的確非常活躍。

在新的加密貨幣銀行關系方面,5月有報道稱,摩根大通現在正在為加密貨幣交易所Coinbase和Gemini服務,這是該銀行首次在加密領域中拿下客戶。

在其他方面,Paxos推出了PaxosCryptoBrokerage,這是一項基于API的經紀服務,允許金融科技公司將加密貨幣買入、賣出、持有和發送功能整合到自己的應用程序中。Paxos處理所有監管、技術和流動性方面的問題,而金融科技公司則負責前端體驗。PaxosCryptoBrokerage已經將歐洲金融科技獨角獸Revolut,據說還有PayPal作為它的早期客戶—PayPal被透露正在采取"單方面的切實措施,進一步發展其在領域的能力"。

觀點:螞蟻被列入美國“黑名單”傳聞不會阻止在其區塊鏈等領域投資:有分析認為,螞蟻被列入美國“黑名單”的傳聞很大程度上是象征性的,不會阻止螞蟻上市或在關鍵領域(如區塊鏈)進行投資,對螞蟻的業務和IPO計劃的影響都微乎其微。(財聯社)[2020/10/16]

與此同時在私人市場上,業內最接近"加密貨幣銀行"的兩家公司BlockFi和Coinbase,據報道目前正在制定上市計劃。其中Coinbase最早準備在今年上市。BlockFi在2019年的成功基礎上繼續發展,TheBlock本周早些時候報道稱,該公司正在尋求以4億美元的前期估值籌集5000萬美元,該公司的借貸月收入從2019年1月的4.5萬美元左右增長到了2020年3月的200萬美元。該公司現在還發布了一個CFO的招聘信息,以幫助公司可能在2021年的首次公開募股。圍繞這兩家公司的消息,很可能會吸引更多資本市場人士對整個行業的目光。

而這一切都發生在本周美國貨幣監理署發布的爆炸性公開信之前,該信明確了國家儲蓄銀行和聯邦儲蓄協會可以為其客戶提供加密貨幣托管服務。

以下是來自TheBlock的報道:

觀點:BTC日波動率再次低于50% 或是短期變盤暴跌信號:CoinMetrics數據顯示,比特幣的日波動率已再次下降到50%以下,而上次比特幣日波動率下降到50%以下是在3月7日。歷史數據顯示,自2013年以來,比特幣30日的平均波動率已經有35次降至50%以下。而在這35次中,波動率持續低于50%的時間中有80%持續不到20天,55%持續不到10天。而有觀點認為,盤整的時間越長,比特幣價格變動的幅度就越大。而隨著波動性下降,比特幣的價格可能正在積聚能量,準備進行下一次大幅價格波動。有分析認為,或在短期內看到比特幣價格暴跌。(AMBCrypto)[2020/6/17]

"監管機構指出,任何希望提供加密貨幣托管服務的機構都應該"制定和實施那些與健全的風險管理實踐相一致的活動,并與OCC指南中規定的銀行整體業務計劃和戰略相一致。"更重要的是,這些銀行必須制定"管理托管服務的政策、程序、內部控制和管理信息系統。根據OCC的規定,有效的內部控制包括保障托管資產的安全,制作可靠的財務報告,以及遵守法律法規。”總而言之,OCC希望從事這一行的銀行在處理和保障加密貨幣的特殊性時,要準確地了解自己的處境和情況。

觀點:比特幣仍是機構投資者的首選資產:在最新一期Unchained播客中,ARK Invest首席執行官兼首席信息官Cathie Wood和ARK主題分析師Yassine Elmandjra重點介紹比特幣如何繼續成為機構投資者的首選資產,同時還討論比特幣和以太坊網絡之間的復雜細節,以及它們在推動投資者信心和認可度方面的作用。Wood指出投資組合配置背后的關鍵原因,“這些生態系統的價值將由貨幣主導,而比特幣作為儲備貨幣,將是我在這一領域分配大部分資產的選擇。盡管我可以看到隨著時間的推移,還有其他貨幣在演變。”與BTC相比,ETH選擇了不同的發展路線,因此在此類用例中并不總是受到關注。Elmandjra強調該差異,將其歸類為“創新最大化主義者和貨幣最大化主義者”之間的分歧。“當你從金錢至上的心態來看待它時,你會從比特幣開始,然后以它結束。在這種情況下,投資者關注的焦點實際上是關于貨幣的保證理論,并從貨幣的角度來看待這個問題。”他還指出,對于比特幣來說,即使它確實具有傳輸和驗證數據交易的可靠機制,投資者的首要任務也應該圍繞網絡可擴展性和“使用這些大型功能集創建可表達、可升級的基礎層協議”。(AMBCrypto[2020/4/23]

把這些信息拼湊在一起,值得我們去想一下,在下周一(Silvergate)發布2季度財報之前,這些進展對目前公開市場上最純粹的"加密貨幣銀行”Silvergate有什么影響。

觀點:與礦工有關的數個因素表明BTC將進一步下跌:總部位于西雅圖的加密對沖基金Strix Leviathan創始人Jesse Proudman最近考慮了幾個與礦工有關的簡單因素,這些因素可能意味著目前的拋售遠未結束:“比特幣礦工將面臨:收入將在大約62天內減半;獲得貸款或股權資本的能力變得受限;其他投資的資產負債表被掏空。你還要跟我說未來60天的看漲前景?反正S2F模型不能說服我,”與這一分析相反的觀點是,雖然比特幣的通脹率將從3.66%下降到大約1.8%,但需求將保持不變或增長,從而成為價格增長的催化劑。然而,這將需要相當長的一段時間才能看到效果,而在減半前后的幾周內,比特幣可能會進一步明顯下跌。(CryptoSlate)[2020/3/10]

從OCC的信開始,Silvergate在10月份S1中發展戰略中已經提出"考慮建立一個合格的托管方",以解決在一個仍然"缺乏足夠的受監管的托管來安全存儲數字貨幣"的市場中服務機構投資者的需求。該公司向紐約州申請了信托章程,他們的想法是能夠成為自己的托管人。今年3月,Silvergate的CEOAlanLane在TheScoop上表示,該公司重新申請了這個信托章程,如果獲得批準去持有數字資產作為抵押品的話,公司不僅能為數字資產行業提供托管,還能提供第三方托管和結算服務。再加上有關SENLeverage的最新發展,這些舉動標志著該公司有志于向一個完整的主經紀商業務靠攏--增加了同時涉及數字貨幣和法幣交易的能力。

資料來源:TheBlock,SilvergateS1

隨著OCC的公開信允許覆蓋的機構向客戶提供加密貨幣托管解決方案,"包括持有與加密貨幣相關的單獨加密密鑰”,那么關于Silvergate的一個問題就是,這封信是否改變了等待紐約州信托許可的進度?

除此之外,就現在躋身進高度擁擠的數字資產主經紀商的競賽而言,相對于過去3、4個月里不斷增加的參與者,Silvergate的確有一些明顯的優勢。那就是網絡效應以及有粘性的客戶群。

在5月的時候,TheBlockResearch與40多家不同的數字資產基礎設施運營公司進行了交談,以更好地了解,參與者認為在服務這個市場內時,仍然缺少的最大風險和結構性的部分。

這些對話中最常出現的主題之一是對“完整主經紀商業務"的明確需求,即一個位于市場中間的參與者,為現貨和衍生品交易聚合、保證金擴展、托管服務、資本引入,甚至是交易理念提供一站式的服務。

數字資產基礎設施的狀況也從未如此分散。至少有115家公司在建設數字資產的機構基礎設施。流動性和服務也不均衡地分布在全球的各種產品中,這類似于20世紀90年代末和21世紀初的股票市場結構。但有一點確實將這些玩家連接在一起,那就是Silvergate的SEN網絡,根據Silvergate一季度的財報估計,僅2019年就處理了超過320億美元,已服務了超過可尋地址數字資產市場總量的75%。

到了最后,每個人都將不可避免地去提供主經紀商業務。競爭者面臨的挑戰將是如何真正地做好每一項服務,同時還要適應一個不穩定的監管環境,這個環境在不同的司法管轄區和州都會有所不同。Silvergate在銀行歷史和整個加密行業的整合方面都有優勢。

財報前的其他未解決的問題。

SENLeverage的成功:SEN產品增強的一個例子是最近推出的SENLeverage,該產品允許客戶獲得以比特幣為抵押的美元貸款,來進行保證金交易。目前SENLeverage產品仍處于早期階段,Bitstamp是其托管推出的合作伙伴,最初是為了給選定的客戶提供2比1的杠桿。上個月,Silvergate也與Anchorage合作,擴大了SENLeverage的使用范圍。但是,OCC的信將如何改變這些合作關系呢?

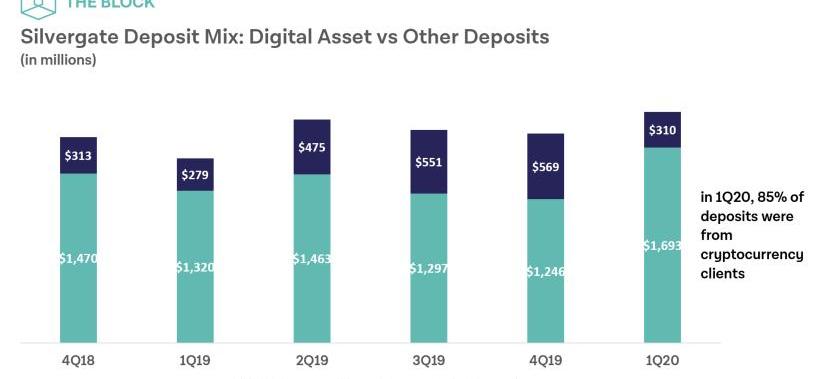

OCC的公開信以及摩根大通等銀行向加密交易所提供銀行服務的舉動是否會影響銀門發展無息存款的能力呢?通常情況下,獲得銀行的無息存款是很難的。然而對于加密貨幣友好的銀行來說,并非一直如此,因為難以找到銀行合作伙伴,導致加密貨幣相關企業會去接受較低的存款利率。但隨著OCC的最新舉措,這種情況是否會結束呢?考慮到2020年第1季度Silvergate85%的存款來自數字貨幣客戶,目前還不清楚大型商業銀行越來越多地接受去服務加密貨幣公司是否會影響到這個不計息的存款基礎。對Silvergate來說的一個積極點是,存款基礎是通過"零成本"的方式獲得的,數字資產客戶必須在Silvergate發布和維護存款,以使用它的實時全天支付網絡SEN。值得注意的是,SignatureBank在2季度報告了自己基于區塊鏈的支付平臺Signet帶來了價值2億美元的存款增長,由于歷史交易量過大,該公司首次將這些數字列出來,這很可能預示著Silvergate2季度會有來自SEN的存款增長。

OCC公開信之后,進入全經紀商業務的核心發展戰略會有什么變化呢?從Silvergate的角度來看,收購托管公司的渴望是否會增加呢?Silvergate是否有機會與一些較大的商業銀行合作呢?這些銀行往往更傾向于規避風險,而且很可能仍將面臨需要加強基礎設施去處理密鑰管理等問題的障礙。

看看Silvergate是否會在周一的財報電話會議上解決其中的一些問題將會很有趣。????

資料來源:TheBlockResearch,SilvergateFilings

雙循環將如太極般融入中華民族的基因中!2020年7月30日,中央局會議再次強調了“雙循環”的政策思路.

1900/1/1 0:00:00Overview概述 項目優勢一: 在過去一周整個去中心化交易所市場的整體交易額為15.85億美金,其中Uniswap過去一周交易額排名第一,交易總金額為7.3億美金.

1900/1/1 0:00:00本文原發于:?十八鋪路,作者:廣庚我這個年紀,大多喜歡Beyond的歌,其中我唱最好的,莫過于《農民》: “忘掉遠方是否可有出路 忘掉夜里月黑風高 踏雪過山雙腳雖漸老 但靠兩手一切達到 ....

1900/1/1 0:00:00資產的復利是一個滾雪球的過程,每個投資者都希望自己的投資產品都進入滾雪球的進程,不斷壯大。這也是金融產品慣用的方式。這個模式里,首先要找到一個雪球,然后是找到可以“附著”的雪,給予滾起來的動力.

1900/1/1 0:00:00概述 大型旅游公司CWT向一個黑客組織支付了450萬美元的比特幣。其中很多比特幣都經過了世界上最大的密碼交易所。黑客并沒有使用混幣服務來洗錢。但這是有原因的.

1900/1/1 0:00:00要點總結 1.全球支付市場持續增長,預計2023年全球支付市場收入將達2.7萬億美元。同時,科技的發展使支付生態圈內涌現科技背景的玩家,或將改變行業格局;2.支付行業現存痛點明顯,主要包括支付手.

1900/1/1 0:00:00