BTC/HKD+0.29%

BTC/HKD+0.29% ETH/HKD-0.22%

ETH/HKD-0.22% LTC/HKD-0.11%

LTC/HKD-0.11% ADA/HKD+0.28%

ADA/HKD+0.28% SOL/HKD+1.31%

SOL/HKD+1.31% XRP/HKD-0.36%

XRP/HKD-0.36%本文來源:機械鐘

作者:李畫

不管一個DeFi協議、甚至整個DeFi世界看上去多么陌生和復雜,它本身都是傳統金融邏輯,加上適用于區塊鏈或由區塊鏈引發的新邏輯,再加上一點新設計以改進性能,當我們以這個框架來看待和分析DeFi/DeFi協議時,就會發現它們并不復雜,也沒有那么多新東西。

本系列文章將在傳統邏輯的基礎上,試著梳理出區塊鏈上的新邏輯,然后介紹前兩者基礎之上的那一點新設計。就讓我們從這次DeFi爆發的*****,作為交易工具的DEX開始吧。

01交易的傳統邏輯

交易包含兩個參與者,買方和賣方,缺一不可;但這兩者不一定能找到彼此,就需要有一個公共的交易場所,比如菜市場或者交易所,大家想要交易時都去到這里,買方和賣方也就容易遇到。

對于一個交易場所,最重要的功能是當一個人想買時就能買到;當一個人想賣時也能賣出。這與參與該場所的交易數量有關,更多的買單和賣單,也就更容易達成交易。

印度尼西亞將于本月推出加密貨幣交易所:金色財經報道,印尼期貨和商品交易監管局(Bappebti)將于2023年7月為印尼加密貨幣交易所揭幕。Bappebti負責人Didid Noordiatmoko表示,一旦交易所啟動,所有加密貨幣交易只能通過交易所進行。昨天我們就證券交易所的規則達成了一致。因此,KYC流程和所有類型的交易都已被規范。

Noordiatmoko稱,Bappebti已經在加密貨幣交易所推出之前做好了準備。昨天在交易商、交易所、清算和托管機構之間進行了系統集成測試。[2023/7/14 10:55:52]

買單和賣單除了可以由真實的交易者提供外,還可以由做市商來提供,他們本身并沒有交易需求,但他們會提供很多的買單和賣單,這樣即使缺少真實的買方或賣方,交易者也能通過做市商完成交易。

做市商為什么要這么做?為了賺錢。主要有兩個方面的收入,一是他們為交易所提供了最寶貴的流動性,當交易所從真實的買賣雙方那兒收取手續費后,會把一部分的手續費給到做市商;二是交易的價格總是在變化,做市商掛出低價格的買單和高價格的賣單,賺取這兩者中的差價。

以上是交易工具的基本邏輯,它同時適用于CEX和DEX。為什么DEX一直難以發展起來,因為鏈上的交易者和做市商都不夠,或者說流動性不夠,就像一個菜市場,雖然干凈漂亮,但沒人在這兒交易,而越是沒人交易,就越難吸引人過來交易。

分析:LIDO、SWISE、RPL上漲或因即將進行的以太坊上海升級:金色財經報道,近期一些提供流動性質押解決方案的 DeFi 協議治理代幣上漲或是因為以太坊上海升級將開放 ETH 提款,此舉將進一步降低 ETH 質押的潛在風險。數據顯示 Lido DAO 過去 7 天漲幅達到 19%,SWISE 單周上漲超 70%,Rocket Pool 的 RPL 上漲了近 10%。據此前信息,以太坊上海硬分叉升級或將在今年三月份進行,而目前通過頭部流動性質押協議進行質押的 ETH 數量占到 ETH 總質押量的 40% 以上。(coindesk )[2023/1/3 9:49:58]

02交易的新邏輯

那為什么DEX?在今年暴得大名?因為它們找到了一種提供流動性的新方法:AMM。在這種方法為DEX提供了流動性后,DEX自然就運轉了起來。這其中的「舊」邏輯是交易所的運轉依賴于流動性,做市商在流動性的提供中扮演著重要角色;疊加的「新」邏輯是AMM,它是且僅是一種新的適合于鏈上的做市商工作方式。

在AMM中,做市商是如何工作的?我們以一個流動性不好、需要做市商的菜市場為例來討論。

一個基于訂單簿的菜市場是這樣的:一個人來菜市場3塊錢一斤賣大米,但沒有人想買,做市商就買下這斤大米;第二天有個人來菜市場買大米,看到做市商4塊錢一斤的大米,覺得價格合適就買了下來。做市商需要提供兩個訂單來匹配真實交易者的需求,一個用來買,一個用來賣。

Web3 3D建模初創公司MY3DMeta完成1.05億盧比融資,AccelNest等參投:金色財經報道,總部位于印度欽奈的 Web3 3D 建模初創公司 MY3DMeta 宣布完成 1.05 億盧比融資,The Chennai Angels、Dholakia Ventures、AccelNest、Karn Nagpal、以及一批天使投資人參投。MY3DMeta 成立于 2016 年,幫助用戶創建 3D 角色、3D NFT、以及逼真的 3D 數字人,其 3D 建模技術引擎可以為 3D 資產創建提供支持,并且讓開發人員更輕松地構建動畫、NFT、游戲、Web3 和元宇宙中的 3D 模型。(uniindia)[2022/11/10 12:44:24]

一個AMM菜市場是這樣的:有一個大臺子,臺子左邊是一堆大米,右邊是一堆錢,中間是一個機器人;賣大米的人來了,他只需要把手里的5斤大米放在左邊,機器人就會告訴他可以從右邊拿走多少錢;買大米的人來了,它只需要把50塊錢放在右邊,機器人就會告訴他可以從左邊拿走多少大米。

做市商的工作變得簡單,他只需要把自己的大米和錢以約定的比例放在臺子上即可。這里的核心點只是交易價格的計算。系統如何知道每一筆交易的成交價格?其實并不麻煩,通過一個函數算出來。

互換市場顯示美聯儲7月加息100基點的概率有三分之一:7月13日消息,在6月份通脹數據高于預期之后,互換市場顯示,交易員現在預計美聯儲在7月份有加息100個基點的可能性。消費物價數據公布后,7月合約的利率一度升至2.416%,比當前有效聯邦基金利率高出約83.6個基點。這意味著市場認為加息幅度達到75個基點已經確定無疑,而且加息整整一個百分點的概率大約三分之一。(金十)[2022/7/13 2:11:13]

以Uniswap為例,它使用的函數是x*y=k,其中k是約定好的常數,x是大米的數量,y是錢的數量,假設規定k=2500,最初的大米數量是50,錢的數量是50;賣大米的人來了,他放下了5斤大米,那么就計算y=2500/=45.45,即當臺子上有了55斤大米后,錢的數量應該是45.45,那也意味著賣大米的人可以從臺子右邊拿走4.55數量的錢。

如果賣大米的人接著賣5斤大米會發生什么?計算y=2500/=41.67,那么賣大米的人可以從臺子右邊拿走3.78數量的錢。

為什么同樣是賣5斤大米,第一次可以賣出4.55的錢,第二次只能賣出3.78?這就是用函數來定價的一個缺點:滑點。x被賣入的越多,x越便宜;x被買走的越多,x越貴。

歐洲央行執委:數字歐元將保護歐洲主權:6月15日消息,歐洲央行執委帕內塔表示,數字歐元將保護歐洲主權。歐洲央行的決定與改變軌跡無關。(金十)[2022/6/15 4:29:53]

滑點的存在為DEX引入了一個新角色,套利者。賣大米的人第二次是以3.78的價格賣出了5斤大米,遵循x*y?=k,如果這時候買入5斤大米,也只需要花費3.78。這個便宜的價格不一定是因為大米真的便宜了,而是在這個交易池里被一個方向上的賣單變得便宜。

可以認為套利者也是做市商,他們讓交易池重新平衡,讓交易價格趨近合理;試想如果這個市場全是賣大米的,又沒有套利者,那這個交易池是難以繼續下去的,因為大米價格太低。

不難發現,在訂單簿模式下,做市商賺交易費和價格差這兩個部分的錢;在AMM中,做市商,或者說流動性提供者只賺交易費這一個部分的錢,而套利者則賺價格差這一部分的錢。這是訂單簿和AMM因為不同的原理導致的一個比較大的不同。

需要注意的是,滑點與交易池的大小有關,比如臺子上有500的大米和500的錢,那么賣兩次5斤大米能拿走的錢分別是4.95和4.84,滑點相對較小。這是AMM類DEX把流動性提供看得無比重要的原因,一個交易池越大,它的滑點就越低,用戶體驗也就越好。

03不同協議的一點新設計

滑點還與DEX選擇的定價函數有關,比如我們用x+y=k來定價,同樣買賣大米,k=100,最初的大米數量是50,錢的數量是50。賣大米的人來了,他放下了5斤大米,就可以拿走5份錢,因為這就令到k=100;他又放下5斤大米,又可以拿走5塊錢,因為這令k=100。

在該函數下,完全沒有滑點;但有一個致命的缺點,假如在這個市場外1份錢買不到1斤大米,就會有另一種套利者來該市場買走所有的大米,讓交易池里只剩下100份錢。

這對于流動性提供者來說是一種較大的風險,因為他本來有50的大米和50的錢,如果大米漲到2份錢一斤,他就有150份的錢;而現在留給他的只是100份的錢。所以x+y=k雖然能避開滑點,但風險太高無法被單獨使用,它只能與其他函數一起使用以減少滑點,且更適合x和y的相對價格波動較小的情況。

而這就是為什么會有Curve。它服務的是穩定幣間的交易,便可以針對這種特定的交易場景設計定價函數,它在x*y=k的基礎上加入了x+y=k,實現交易體驗的優化。這種不同定價函數的選擇,就是前文中提到的不同協議間的那「一點新設計」。

x+y=k帶來的這種風險被稱為無常損失,所有AMM都會有無常損失問題,因為只要交易池內的價格與外部世界的價格不一致,就會有套利者來「搬平價格」,而套利者賺到的,就是流動性提供者損失的。

因此又出現了一批新的DEX,比如BancorV2,它們通過使用預言機引入外部世界的價格,從而降低交易池與外部世界價格不一致的風險,減少無常損失。而在函數定價的基礎上加入預言機定價,就是那「一點新設計」。

所以,當看到層出不窮的新協議/新應用時,不要被廢話和細節淹沒,直接去看它的新的定價方法即可。而看一個定價方法,就是看它是如何通過設計來減少滑點和減少無常損失的。

有趣的是,滑點和無常損失間存在一些互斥關系,減少滑點追逐的是一種價格的穩定,減少無常損失追逐的是一種價格的變化,優化一邊可能會損失另一邊;最新的潮流是引入預言機來打破滑點和無常損失之間的關系,做到只減少無常損失,但預言機又會帶來預言機自身的問題。

因此當你在看這一個點上的新設計時,要注意它的正反兩面,以及由此決定的它的適用場景。

我們并不需要掌握一個定價函數/定價方法的全部細節,只需要知道上述這些它的基本工作原理,以及它的實際應用效果即可。實際應用效果可以通過曲線圖簡單、快速、全面地知曉。

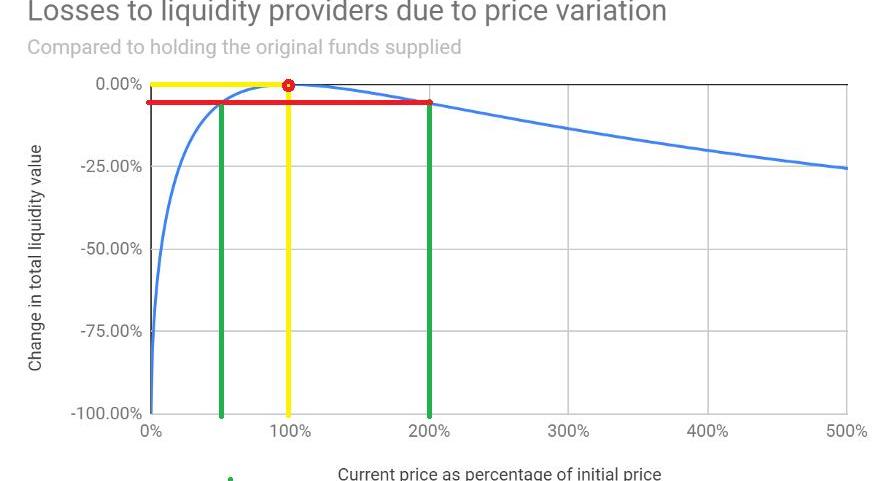

比如當你想要了解Uniswap的無常損失情況時,就只需要看下圖,其中的藍色曲線展示了當價格發生什么樣的變化時,無常損失會有多少。

以三個點為例子:黃線與藍線的交叉點是當外部價格沒有發生變化時,無常損失為零;綠線與藍線的交叉點分別是當價格跌了50%后,以及價格漲了100%后,無常損失都為-5.7%,不難發現損失與價格變化的幅度有關,與方向無關。

總而言之,當需要了解不同的或新的交易類協議時,奔著它的定價方法原理和曲線圖去即可,鑒于協議的提出者一定會強調和解釋自己定價方法的特點,我們要做的工作其實就是在聽完他們的話后,看曲線圖在滑點和無常損失上的表現是怎么樣的。

04DEX的簡要總結

真正的DeFi可能是一門學科的體量,但目前的DeFi并不算復雜,不要被泡沫、被太多的詞語、被他人賦予它的外衣迷惑,以及最重要的:了解DeFi最好的途徑是使用它。

最后是一個簡要的總結:

AMM是懶人版的做市商,低門檻版的做市商。做市商不需要專業知識,也不需要工作,他們只需要把錢放入交易池即可。這為把閑置資金投入到做市中來打開了方便之門。

AMM類DEX的設計,其核心是定價方法的設計,雖然有諸多不同的設計,但它們的主要目的都是為了減少滑點以及減少無常損失。

如果你有一筆資金,你可以:成為做市商賺錢;通過策略在交易池內部套利賺錢;通過策略在不同交易池間套利賺錢。

雖然風頭正勁的是AMM,但也不要忘了訂單簿模式的DEX,它們有突出的優勢,只不過目前還缺流動性。訂單簿模式似乎在可組合性上會遜于AMM,但我并不確定,而兩者是否會有這個區別會比較重要。

Tags:DEXAMMEFIDEFInverse Bitcoin Volatility Index TokenAMMOdefibox幣有價值嗎Restaurant DeFi

如果說區塊鏈是一輛高速疾馳的車,那公鏈就是發動機:公鏈的水平直接影響著區塊鏈這輛車的奔跑速度。公鏈從不缺人才和資本,最多時開發公鏈數曾高達2萬條,2019至2020年期間公鏈在正式主網上線前,募.

1900/1/1 0:00:00今年五月份比特幣第三次減半至今,礦業的格局發生了實質上的改變。盡管從整體來看,比特幣礦業的體量維持上漲的趨勢,但是算力的分布、礦工群體的數量、挖礦收益構成等等均已發生了深刻的改變.

1900/1/1 0:00:00BTC再次突破10000美元,連續3個月出現單日突破剛剛,BTC現貨價格爆拉,瞬間突破10000美元關口,最高觸達10150美元,截至發稿,回落至9963美元.

1900/1/1 0:00:00作者:StevenLi 來源:IPFS原力區 老子曰:“人法地、地法天、天法道、道法自然”。在區塊鏈的實踐中,由于是建立CodeisLaw的體系,遵循InMathWeTrust的法則.

1900/1/1 0:00:00“你相信什么,就會得到什么。不要盲目追熱點,如果你看準了,出手了,就只需要等待,因為如果你對了,時間作為裁判,他站在你這邊.

1900/1/1 0:00:00最近一段時間由于比特幣、以太坊的漲幅喜人,吸引了新的投資,也吸引了眾多分析師的各種分析,其中最多的是分析K線技術指標,然后加上DeFi大爆發,2017年的感覺來了,要飛起了.

1900/1/1 0:00:00