BTC/HKD+3.46%

BTC/HKD+3.46% ETH/HKD+4.04%

ETH/HKD+4.04% LTC/HKD+4.17%

LTC/HKD+4.17% ADA/HKD+4.41%

ADA/HKD+4.41% SOL/HKD+2.71%

SOL/HKD+2.71% XRP/HKD+3.06%

XRP/HKD+3.06%轉自:鏈聞

撰文:HashKeyCapitalResearch

加密貨幣主經紀商是近兩年多來出現的一項新的業務模式,結合了傳統金融主經紀商和加密貨幣交易的特點。在兩大未來的推動因素:

對沖基金的繁榮和

衍生品業務的發展。

目前入場參與者開始變多,且資質都較高,也具備相當的合規水平,是未來機構入場一個很好的觀察角度,預計

未來2-3年將出現

區域壟斷格局。

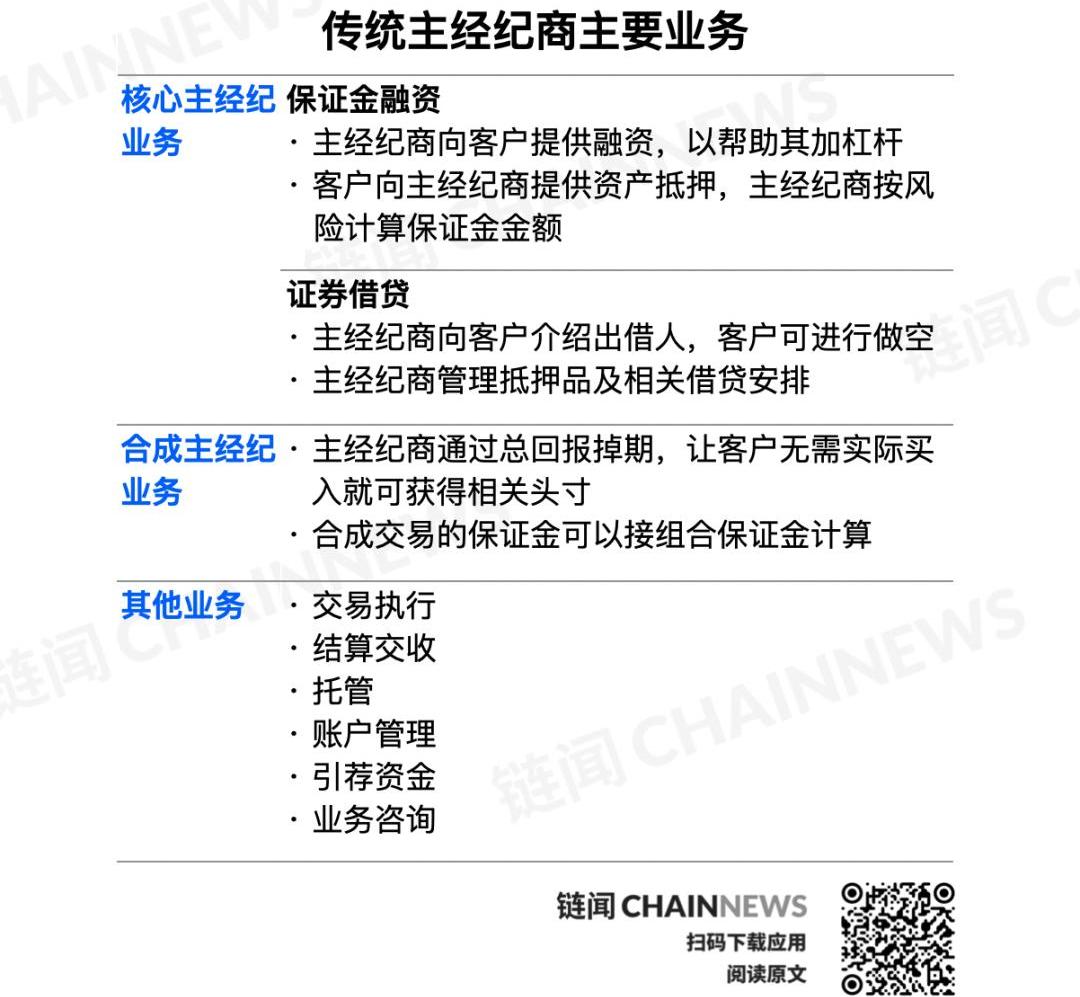

傳統主經紀商主要業務

傳統金融行業

主經紀商的客戶為

機構投資者,其中主要是對沖基金和高凈值客戶,提供的主要服務有交易、清算、托管、杠桿融資、技術服務等一大類支持。主經紀商的出現來源于對沖基金交易數據、倉位和收益計算的繁重,主經紀商提供了一站式的管理,把基金管理人從繁重的

管理負擔中解放出來,并開始提供額外的

資本節約型

增值服務。可以說主經紀商的發展和

對沖基金的繁榮密不可分,其主要業務分類如下:

主要業務:資本類業務

主經紀商的主要業務都是

貢獻收入最大的那一部分,傳統的如保證金融資、證券借貸,新型的如合成主經紀類服務。合成主經紀服務主要是指利用掉期協議等衍生品,幫助客戶建立對應的

底層資產頭寸,而省去直接購買的花費,以及解決特定類型市場難以直接持倉的困難。

這一類服務的目的都是幫助客戶

節約資本,主經紀商用自己的資產負債表或者其他源頭的資產進行借貸以賺取收益,無形中也增加了客戶的杠桿水平。

其他業務:費用類業務

其他業務包括:交易執行、結算交收、托管、賬戶管理、現金和倉位管理、引薦資金,業務咨詢。其他業務不是主要的收入來源,但為主經紀商的基礎服務,主要依托主經紀商較強的后臺管理系統和專業的機構客戶服務團隊。

此外基于主經紀商強大的

FXHASH NFT升級允許用戶在Tezos和以太坊之間進行選擇:金色財經報道,FXHASH是Tezos區塊鏈上銷量最大的非同質代幣(NFT)平臺,它宣布進行升級,允許用戶在Tezos和以太坊之間進行選擇,并為兩個網絡提供鏈上鑄幣。[2023/7/1 22:11:21]

客戶關系網,也有的主經紀商在主導match-book或者intermediate類業務,就是將客戶具有

相反方向的頭寸需求進行匹配,而不需要去外部市場進行詢價,主經紀商內部就可以完成操作,中間可以收取一定的費用。所以主經紀商一方面業務水準要求比較高,另一方面網絡建立起來用戶很難遷移,所以主經紀商的市場份額都在

幾家大型投行手中。

主經紀商業務收入來源和全球市場份額

加密貨幣主經紀商主要業務

加密貨幣所謂的主經紀商,和傳統主經紀商略有不同,目前階段可能更適合的定義是

經紀商。為了適應加密貨幣交易的特點,目前加密貨幣主經紀商提供的服務有:聚合交易服務、資金和數字貨幣的借貸服務、托管服務、OTC服務和其他服務。

聚合交易

Crypto的聚合交易和傳統聚合交易有一個比較大的區別,就是

流動性的分離和

聚合發生的場景完全倒過來。

傳統標準金融交易品場景:交易所少,經紀商多,流動性聚合在交易所。

Crypto場景:經紀商少,交易所多,經紀商聚合流動性并進行分發。

和crypto類似的外匯市場中,有比較多的流動性聚合,因為外匯市場的結構也很分化,有銀行、dealer、主要交易公司

、零售交易者等。Crypto市場也很分化,只是分化的形態不同:交易所多,liquidityaggregator少,而且幣種繁多以及貨幣對也多,導致流動性

被分割的過細,所以急需流動性聚合服務。

借貸業務

借貸無論是經紀商和主經紀商一般都會提供的業務,但對于在crypto領域里的經紀商則是一項可選業務,和項目基因有關。比如以交易見長的?

Hashflow:受影響的約60萬美元的所有用戶資金都將會全部恢復:金色財經報道,加密貨幣交易平臺Hashflow已保證受影響的用戶將“完整”,因為該漏洞導致至少600,000美元的數字資產從該平臺被移除。

此前,區塊鏈安全公司Peckshield報告了Hashflow交易平臺持續存在的問題。Peckshield公司指出,似乎存在與批準相關的問題,報告稱Arbitrum(ARB)和以太坊損失了約600,000美元。

幾個小時后,Hashflow提醒用戶他們正在解決Peckshield標記的與合同批準相關的當前情況,并補充說,“受影響的約60萬美元的所有用戶資金都將會全部恢復。”[2023/6/15 21:38:44]

FalconX?就提供較少的信用額度,但是某些custody或者lending轉型過來的經紀商,就多提供這類如?

BitGo、BlockFi?等。

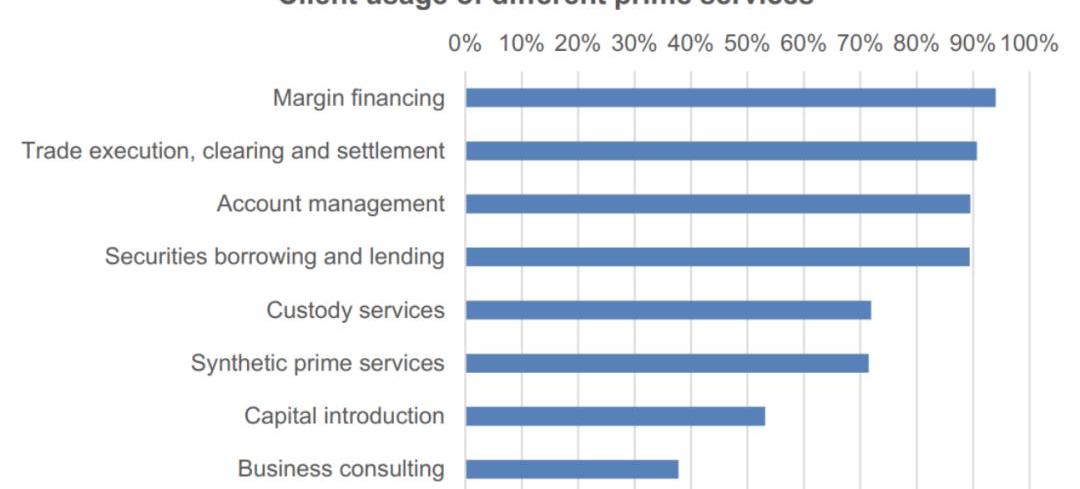

資本效率

對于客戶而言是非常重要的需求,特別是會使用杠桿的機構投資人。根據SFC調查,傳統金融里,90%的主經紀商的客戶,都會選擇

保證金融資,接近90%都會進行

證券借貸。借貸類需求排在所有需求之首。

當然這也和客戶結構有關,主經紀商80%以上都是

對沖基金,對沖基金的資金量其實都不算大,為了獲得各類頭寸需要各種借貸業務的支持。

托管服務

托管服務一般不是主要的收入來源,因為托管服務的

收入較薄。Crypto的托管服務一開始是非常搶手的,主要是類似的牌照不容易獲得,托管費用也比較高。但是隨著參與者越來越多,托管服務的利潤也開始變少。部分托管商開始轉型,如?

BitGo、Anchorage?等。托管服務的一大優勢,就是掌握了大量的客戶資產,而且由于crypto的風險,一般客戶對托管的粘性還較高,一般可通過提供一些額外的附加價值服務獲利。

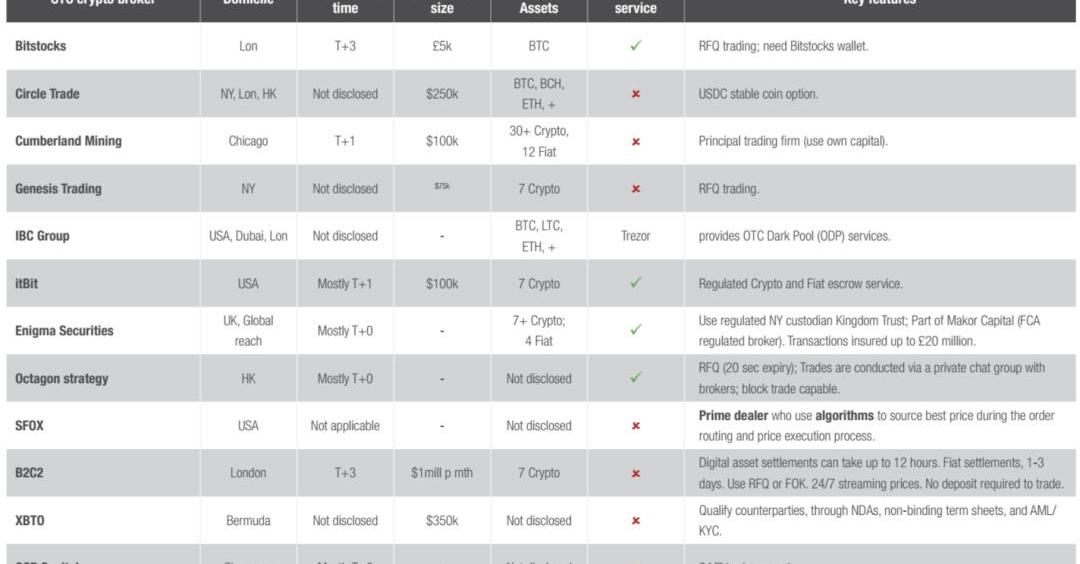

OTC服務

OTC業務是比較多的,Bloomberg曾估計crypto的OTC交易量是場內交易所的?

HashKey Group推出生態積分HSK:總供應量為10億枚,65%將分配給生態增長:4月12日消息,數字資產金融服務提供商HashKey Group宣布推出生態積分HSK,總供應量為10億枚,其中65%的HSK將分配給生態增長,30%分配給團隊,5%分配給儲備金。HSK將作為使用HashKey交易所業務的獎勵發放,未來將擴展到更多業務線獎勵計劃。HSK將定期從循環供應中回購和銷毀,以抵消獎勵分配的稀釋效應。[2023/4/12 13:58:47]

2倍。OTC業務主要也有兩種:

一種是?principledesk。desk自己承擔買幣的風險,客戶下單,提供報價,然后trader去市場以報價去完成訂單。desk承擔報價之后和自己執行之間的價格風險。

一種是?agencydesk。客戶給出大概的價格范圍和訂單大小,desk去尋求賣家,客戶自己承擔下單后和成交之前的價格風險以及。一般是托管商可以提供的附加服務。

OTC交易所不一定是主經紀商提供,一般

大型交易所也會提供。比較大的提供OTC交易商包括,

GenesisTrading、

CoinbasePrime?和出售給Kraken的CircleTrade,現在叫?

KrakenOTCdesk。

CAPCO在2019年2月列舉的一些OTC服務商

其他業務

合成主經紀商

這類在傳統金融里面比較多,crypto領域做的不多,我們看到的有B2C2在提供類似服務。目前看是傳統機構需要數字貨幣的

風險暴露,但是不想直接持有數字貨幣,會需要類似的業務。因為基本上想要交易的幣,都可以交易到,OTC交易商也可以幫助在市場上買到。

組合保證金

組合保證金不一定是主經紀商提供,交易所提供的情況比較多,但是主經紀商如果介入

衍生產品交易的話,也可以提供組合保證金服務。組合保證金對應的是一般保證金,一般保證金就是按照交易者的每一筆開倉,去計算對應的保證金。

動態 | Longhash推出比特幣追蹤系統尋找“臟錢”:據bitcoin報道,加密和區塊鏈媒體和分析網站Longhash最近推出了自己的比特幣追蹤器。為了“讓投資者、監管機構和普通大眾提供更安心”,用戶基本上可以通過該系統找到比特幣的起源,并追蹤它的走向。[2018/9/24]

組合保證金是所有投資組合,尤其是衍生品類型的投資加在一起,因為投資方向有正反,所以就把這些投資所需要的保證金進行

倉位的綜合,這樣的保證金需求就大大減少,是基于整個投資組合進行計算保證金的一種方法。簡而言之也是一種capitalefficiency的方法。

當然組合保證金的

關鍵在于計算,傳統的計算方法經歷了不可沖銷的保證金系統、策略組合保證金系統、組內沖銷保證金系統和基于全局風險觀的組合保證金系統。具體橫向看,各類交易所也有不同的組合保證金機制,如CME的?

Span,OCC的?

Stan,Eurex的?

Prisma,Nasdaq的

GeniumRisk。

多賬戶管理

多賬戶管理和數字貨幣市場的特征緊密相關。數字貨幣市場誕生伊始,交易所一直承擔著

傳統交易所+券商的角色,無論是上幣、交易、清結算、賬戶管理、托管、衍生品等各類服務,似乎是一個可以全能包辦的角色。各方都在參與交易所的建設,用戶可以直達交易所交易,中間并不需要中間商商賺差價。但正是因為

諸多交易所的存在,才衍生出經紀商這一需求。用戶面臨的問題是:

可能要開多個多個交易所賬戶;

多交易所賬戶使得每個賬戶都要存一些資金;

如果是機構,可能還需要額外的OTC交易和低成本的杠桿資金支持。

此時主經紀商就可以代表客戶參與

多交易所的交易,客戶不用顧忌各個交易所的差異性,可以依托于主經紀商的資本進行衍生品的開倉、交易等,這樣資本就可以大為節約。

加密市場主經紀商有何類型?參與者有哪些?

我們梳理行業主要的主經紀商大概有三類:

獨立Broker:如Falconx、CrpyoFinanceAG

行情 | 比特幣挖礦算力40.327 Ehash/s 24小時內下跌13.77%:據bitInfocharts數據顯示,比特幣挖礦算力40.327 Ehash/s,24小時內下跌13.77%。24小時1T挖礦收益為2.25元。[2018/7/31]

其他機構轉型/延伸到Broker:如BitGo、GenesisTrading、BlockFi、Nexo

大交易所業務延伸:如Coinbase收購的Tagomi、Huobi成立的Broker

獨立的主經紀商出現是因為:

有人看到了行業痛點;

有傳統經驗的人對做經紀人生意駕輕就熟直接轉型;

團隊對技術有強大的自信,比如可以找到最好報價,可以聚合非常多的交易所。

其他業務機構延伸,如?

BitGo?為業內領先的托管公司,但是托管服務的利潤越來越薄,其擁有強大的客戶基礎和資產沉淀,可以自然的向經紀商服務轉型,而且服務類型還比較多。交易所延伸過來的是另一類,因為交易所本身都會有一些比較大的客戶或者機構客戶,需要專門的團隊去維護,所以無論是收購還是自建,通過專業的平臺增加

客戶粘性,將客戶留在交易所交易。因為交易單量都比較大,所以很好的留住了客戶,但是交易所經紀商也面臨中立性的問題。

FalconX?成立于2018年5月,是一家位于美國硅谷的加密貨幣經紀商,目前只提供少量的授信借貸服務,主要的業務就是幫客戶通過算法實現市場最佳的交易撮合,無滑點,無隱藏費用,及時的RFQ報價反應,365*24交易支持。也為流動性提供商提供了API服務。主要服務分成

Trading

、Settlement?和?

PrimeService?三類。兩位創始人分別來自Google和AccelVC。

Tagomi?是為機構級別服務的加密資產交易商。Tagomi也是提供最佳價格交易服務,特別是為機構級別的

大交易單提供最佳的執行價格。做法主要是分單,將一個大單打散成數個小單進入各個交易所,完成交易。Tagomi的交易費用不高,最低級別為0.1%

,和目前交易所對散戶的最高費率一致。Tagomi在2020年被?

Coinbase收購,成為Coinbase的機構服務業務。在2019年初Tagomi就獲得了紐約州金融服務局頒發的BitLicense。

B2C2?位于倫敦,提供OTC交易服務以及Primeservice服務,曾獲得軟銀3000萬美元投資。B2C2也是提供7*24小時交易服務,以及多種法幣/數字貨幣交易對的服務。與傳統主經紀商類似,B2C2還提供合成資產服務,這是目前加密服務商里比較少的。B2C2獲得了MiFID投資牌照和英國FCA頒發的CFD牌照

CryptoFinanceAG?位于瑞士,提供類似于傳統的經濟服務,還包括資產管理和數字資產的存儲等。資產管理提供兩只基金,包括主動管理和被動管理的cryptofund,追蹤CryptoMarketIndex10指數。存儲是CryptoFinance比較特別的服務,提供硬件錢包HSM的服務,和許多其他瑞士公司很像。交易服務也是宣稱可以拿到最好的價格及快速交易。

BitGo?本身就是托管服務商,也開始轉型做Primeservice,并提供給借貸服務。Bitgo本身的托管客戶直接可以成為primeservice的用戶。BitGoprime的最大特點是用戶可直接使用BitGo提供的冷錢包中的數字資產參與交易,資產不用挪動,

安全性的保證是其他類型PB所沒有的。BitGo也提供借貸服務。BitGoTrust在2018年3月獲得了南達科他州銀行服務部門的批準,可以向機構級別客戶提供合規的托管服務。

GenesisTrading?是數字資產集團

旗下的交易和借貸業務分支。今年五月份通過收購英國托管服務商Vo1t,宣布進入到主經紀商領域。GenesisTrading月現貨交易額達到17億美元,借貸總量達到14億美元,6月份開始衍生品交易一個月交易量達到4億美元。Vo1t本身也是一家提供冷錢包托管、交易、staking的多元化服務商。GenesisTrading曾獲得了紐約州金融服務管理局頒發的BitLicense。

BlockFi?是美國一家為零售和機構投資者提供提供數字貨幣借貸、存儲和交易等服務的公司。雖然BlockFi并不主打主經紀商的旗號,但是從其今年建立機構服務以及聘用前投行負責清算/主經紀的專家來領導其業務來看,其業務性質接近于我們所謂的

主經

紀業務。BlockFi也是市場上最大的借貸服務商之一,其借貸平臺的數字資產總量

達到15億美元,月收入接近1000萬美元,曾獲得多個知名VC投資,并計劃最快于2021年下半年上市。

牌照:本地盡量合規

目前沒有一個具體的牌照去規管主經紀商或者類似的業務,但是在前面的描述中,我們看到部分玩家已經開始盡可能的合規,牌照上和許多和交易所的牌照有所重合,如BitLicense/MTL等。我們將部分參與者的牌照列表如下:

展望

主經紀商的主要的服務對象,是

機構投資者,這一點毋庸置疑,可以把機構投資者從繁重的賬戶管理、頭寸管理中解放出來,但是加密貨幣的主經紀商業務,主要依賴于兩個方向的發展:1)

加密基金的蓬勃發展;2)?

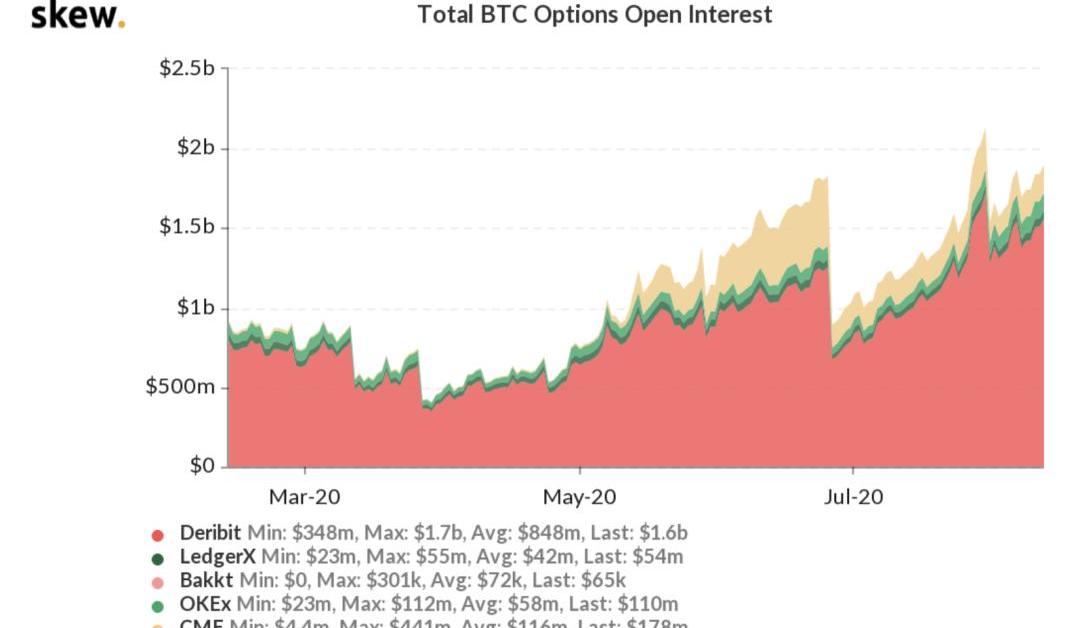

衍生品市場的壯大。

目前來看,crypto類型的對沖基金數量還是太少,管理資產不夠大,根據PWC的估計,2019年底crypto對沖基金的的AUM總和也就是?

20億美元左右,大概也就是加密貨幣總市值的1%。這個量級的對沖基金難以撐起主經紀商的業務,就算把高凈值、大戶加起來,估計也不會超過總市值的5%,按現在的市值估計也不到200億美元。

衍生品業務是近3年來加密貨幣最大的趨勢之一,期貨、期權等相繼蓬勃發展。2017年以來衍生品市場發展非常快,期貨的成交量已經非常接近現貨的成交量。

期權市場,今年以來發展也比較快,但交易量還太小,每天成交2億美元左右。但這都是好的方面,衍生品市場最終會

比現貨大很多,尤其是這些復雜的衍生品,種類多了起來以后,經紀商的賬戶功能才能體現。

2020年是主經紀商慢慢開始浮出水面的一年,尤其是最近幾個月,見諸報端的就有許多玩家公開宣布入場,如Coinbase、GenesisTrading、Nexo、Bequant、BitGo等。表明這個細分的行業開始受到重視,而且和前幾年的交易所不同,主經紀商的參與者

在資質上要高出很多,很多有傳統投行背景,還有的一些就是從托管和借貸轉型過來,客戶基礎和行業理解強,而且都拿到了不少的融資,實力強勁。

現在行業的問題就是比較早期,機構客戶太少,衍生品不發達,但是這樣的布局也是機構入場的一個佐證,相信再通過2-3年,也可能效仿傳統主經紀商,形成一定的

地域壟斷以及

寡頭壟斷格局。

Tags:BITCRYPTCRYPCRYPTObitmart交易所下載Crypto EmergencyFish Cryptocryptozoic

AmberGroup所屬的加密金融市場,在全球經濟下行與加密資產崛起的雙重刺激下,熱度持續走高。配置加密資產的共識開始向更廣泛的群體流入.

1900/1/1 0:00:00這兩周,再次印證了“幣圈一天,人間一年”。DeFi箭速飆升,就在“古典韭菜”按捺不住準備殺入場中為“新韭菜”接盤之際,YAM突然崩盤,殺的一眾DeFi代幣落花流水.

1900/1/1 0:00:00轉自:以太坊愛好者 幾天前,以太坊發布了“Launchpad”,里面包含了一個簡單易懂的用戶引導界面,只需點擊幾下即可成為ETH2.0驗證者.

1900/1/1 0:00:00如今DeFi代幣價格飛漲,在短短兩年時間里,DeFi項目市值迅速飆升到數十億美元。就在整個生態系統充斥了泡沫的同時,也不乏一些極具韌性的產品.

1900/1/1 0:00:00轉自:以太坊愛好者 作者:Vitalik 觀區塊鏈最強大的一個特質就是我們能獨立驗證其執行中的每一個部分。即使大部分區塊鏈礦工被攻擊,如果該攻擊者企圖讓無效區塊上鏈,網絡也會拒絕.

1900/1/1 0:00:00趕潮DeFi,Uniswap的波場版Justswap迎來首秀。波場創始人孫宇晨為其賜名「百倍幣工廠」,結果上線首日,Justswap因假幣泛濫被吐槽為「假幣工廠」,很多投資者匆忙進場買到假幣,損.

1900/1/1 0:00:00