BTC/HKD+0.15%

BTC/HKD+0.15% ETH/HKD-0.52%

ETH/HKD-0.52% LTC/HKD+0.29%

LTC/HKD+0.29% ADA/HKD-0.12%

ADA/HKD-0.12% SOL/HKD-0.97%

SOL/HKD-0.97% XRP/HKD-0.37%

XRP/HKD-0.37%DeFi板塊蓬勃發展,關注到這一領域的目光越來越多。可從哪些角度解讀DeFi,是每一個關注者首先需要思考的問題。本文提供三個數據維度,供大家參考。

鎖倉資產

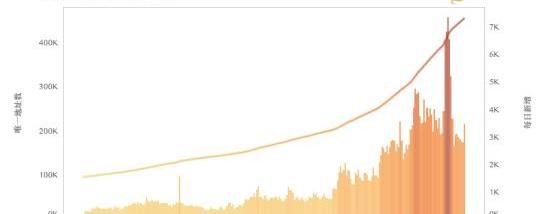

從今年6月中旬至今,DeFi行情已經持續火熱了數月。在這期間,來自DeFiPluse的一張圖幾乎出現在了所有討論DeFi的社群和文章中,即關于DeFi項目中鎖倉的資產規模。今年以來,TVL指標從7美元最高上升至96億美元,接近14倍的漲幅,可謂勢如破竹。近期隨著全球資本市場調整,加密貨幣也出現一定程度下跌,目前DeFi鎖倉規模為83.5億美元,資產集聚效應仍十分明顯。

Michael Burry在發布市場崩盤警告后一天刪除了推特賬號:6月22日,電影《大空頭》主角原型 Michael Burry 刪除了自己的推特賬號。6月21日時,他曾警告,加密貨幣和 meme 股票市場有崩盤信號,“加密貨幣從數萬億美元下跌,或者 meme 股票從數百億美元下跌時,散戶的損失將接近國家的規模”。[2021/6/22 23:56:13]

來源:DeFiPluse

更細致地來看,筆者用如下樹狀圖描繪了DeFi鎖倉資金的分布,其中有兩點發現值得指出:

1.從平臺類型的角度,資金鎖倉規模從大到小依次是:借貸類>DEX>資產類>?衍生品類>支付類。這說明借貸協議和交易平臺在目前DeFi板塊中處于領先地位,而去中心化支付方向尚未得到充分發展。

孫宇晨:除了看好數字貨幣別無選擇:波場TRON創始人兼BitTorrent CEO 孫宇晨在“比特幣減半時刻”直播活動中表示,自己高度好看減半之后的幣價走勢和行業發展。理由很簡單,已經all in數字貨幣和區塊鏈,除了看好行業,自己再無別的選擇。[2020/5/11]

2.從分布集中度的角度,較之以前,鎖倉資金在各平臺間的分布變化得更加分散,前五平臺合計占比61%,而數月以前單排名第一的Maker便占比60%左右。

數據來源:DeFiPluse,制圖:Cointelegraph中文

動態 | 捷克現任總理指責競爭對手“海盜黨”除了挖礦一無是處:據bitcoinist消息,比特幣采礦意外地成為捷克共和國國內沖突的主題。現任總理指責他的反對派,捷克海盜黨,除了開采比特幣之外,IT部門沒有發揮任何用處。[2018/9/18]

在資產鎖定這一指標上,筆者有以下兩個觀點供讀者參考:

1.?資產鎖倉規模在短時間內爆發式增長,但當下的83.5億美元相對于3450億美元的加密貨幣市場總市值來說,占比僅為2.4%,未來還有十分龐大的增長空間。

2.現階段DeFi資金流動十分頻繁,多數是以流動性挖礦和投機套利為目的,并且存在加杠桿的現象。除了關注資金大小,我們還應關注資金能否長期沉淀。

京東張作義:隨著越來越多的人消除了對區塊鏈的神秘感 區塊鏈行業會加速發展:據央廣網消息,今日京東集團Y事業部供應鏈應用創新負責人張作義在央廣TMT區塊鏈沙龍上表示,從整個技術的發展曲線當中,他認為區塊鏈現在處在一個新興的、蓬勃發展的,包括市場教育的階段。未來它會逐漸地轉化到一個成熟的應用。張作義分享了區塊鏈技術在京東平臺上應用的多個具體案例,并表示隨著市場的教育,技術的完善,隨著越來越多的人消除了對區塊鏈的神秘感,這樣區塊鏈行業會呈現加速發展的狀態。[2018/5/23]

用戶流量

用戶流量是觀察熱度變化最直觀的指標之一。在這個維度上,鏈上的唯一地址數和第三方統計的月訪問量數據能為我們提供參考。

從DuneAnalytics?監測到的鏈上數據來看,DeFi相關的唯一地址數從年初的10萬變化至目前46萬,增長近5倍。每日新增在9月初達到7k的高峰,近30日平均每日新增約4k個地址。

數據來源:DuneAnalytics,制圖:Cointelegraph中文

盈利能力

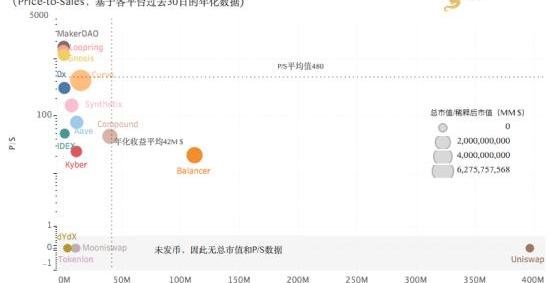

DeFi協議多數有其盈利模式,因此可以參考傳統方法來分析。例如對于流動性協議,我們可計算其總交易量,按協議費率得出收入多少。早期DeFi項目,總收入通常會100%分配給參與者。而從長遠來看,協議可能實施收入分成,以便協議也能從總收入中獲取收益。?對于發行協議代幣的項目,我們將其收入對應代幣市值,可以計算出P/S指標,類似于傳統的市銷率。下圖中筆者繪制了頭部15個DeFi平臺的收益對比情況。其中,Uniswap、dYdX、Tokenlon和Mooniswap四個平臺尚未發行代幣,因此缺少代幣總市值和P/S數據。兩點發現值得指出:

數據來源:tokenterminal,制圖:Cointelegraph中文

1.從平臺收入的角度,頭部效應突出。Uniswap是盈利最佳的DeFi項目,年化收入高達4億美元,堪比頭部中心化交易所的盈利水平。15個項目平均年化收益為4200萬美元,較Uniswap差距明顯。DEX較借貸類項目盈利能力更高。

2.?從P/S指標的角度,數值越低代表估值水平越低,越高則代表市值被高估的概率較大。在傳統估值中,P/S值在1~20倍之間屬于常見水平,10~20倍大致劃分為高凈率。在這一指標上看,DeFi項目的估值水平遠遠高于傳統行業,最低的兩個項目是Balancer和KyberNetwork(P/S:24倍)。而最高的MakerDAO高達1602倍,15個項目平均為480倍。?DeFi目前還處于快速的發展階段,隨著其成熟程度越來越高,市場也必將構建出更加清晰、受時間驗證的觀測指標。筆者也將持續保持關注。

作者:Alex免責聲明:以上觀點僅代表作者觀點,不代表平臺觀點

Tags:DEFIDEFEFI區塊鏈CredefiDeFi Yield ProtocolMy DeFi Pet到底什么是區塊鏈

9月12日,由巴比特、鏈節點和時戳資本聯合主辦的Chainge技術沙龍·波卡生態全國行首站活動在杭州舉行.

1900/1/1 0:00:00簡介 基于區塊鏈的游戲《沙盒》一直在出售虛擬的LAND加密交易所Binance和NFT收藏家WhaleShark是目前頂級的持有者Decrypt與《沙盒》和Binance的代表就所有權的推動進行.

1900/1/1 0:00:00作者?|?Lucas?Outumuro自從11多年前,比特幣誕生以來,比特幣的用例和敘事發生了很大的變化,從點對點的現金到匿名暗網貨幣再到數字黃金等等.

1900/1/1 0:00:00Tokenfund和投資機構對于區塊鏈行業的掌控已經步入尾聲,未來的區塊鏈項目將更加注重去中心化的CommunityCapital,不僅如此,去中心化原教旨主義會繼續滲透至更大范圍的商業社會中.

1900/1/1 0:00:00來源:鏈新 全國金融標準化技術委員會官網披露的信息顯示,2020年6月22日至7月3日,國際電信聯盟電信標準化部門第十六研究組全會在線上召開.

1900/1/1 0:00:00經過黑色一星期,Defi流動性挖礦經歷過瘋狂又回歸清醒,二級市場已從FOMO走向恐慌情緒,創始人跑路,代幣歸零,各色讓人忍俊不禁的項目齊上陣,很多人對Defi還不甚了解就被市場泡沫卷入其中.

1900/1/1 0:00:00