BTC/HKD+3.46%

BTC/HKD+3.46% ETH/HKD+3.67%

ETH/HKD+3.67% LTC/HKD+6.45%

LTC/HKD+6.45% ADA/HKD+5.28%

ADA/HKD+5.28% SOL/HKD+2.74%

SOL/HKD+2.74% XRP/HKD+3.59%

XRP/HKD+3.59%當SUSHI在一天之間相繼上線了OKEx、火幣、幣安三大交易所,這場社區對VC的掠奪故事達到了一個新高度。這可能是第一個,在面世不到100小時就連續上線頂流交易平臺的項目。

SushiSwap,一個復制了Uniswap的DEX,在不到100小時的時間里,用一種看似簡單但越想越高級的玩法,為Uniswap這個DEX龍頭帶來了兩點改變,先是將Uniswap的流動池鎖倉量提升了5倍,然后又搶走了Uniswap近80%的流動性。

原本Uniswap的故事已經接近完美,一家憑借AMM機制的去中心化交易平臺單槍匹馬挑落眾多中心化交易平臺。但SushiSwap只用了三天,故事貌似就要換主角了。

5倍流動性上漲、搶走80%流量、一天上線三大所,這一切操作的驅動,全靠社區。

為什么Uniswap的流動性池鎖倉量會漲5倍?

MicroStrategy CEO:我可以在一天時間內清算2億美元BTC:MicroStrategy首席執行官邁克爾·塞勒(Michael Saylor)在接受彭博社采訪時稱,他們目前手中價值4億美元比特幣儲備可以隨時被清算。邁克爾·塞勒表示,MicroStrategy并不會因為比特幣價格波動而選擇拋售,而是當其他資產收益率上升時就會拋售當前持有的38250 BTC。邁克爾·塞勒說道:我們可以在一周中的任何一天,一天中的任何時間清算比特幣,如果我需要清算2億美元的比特幣,我相信可以在周六做到這一點。但我們對比特幣非常有信心,持有比特幣比持有現金和持有黃金的風險更小。(Cointelegraph)[2020/9/23]

毫不夸張的說,Uniswap現在可以被看作是中心化交易平臺的最大對手,24小時內超過4億美金的交易量,已經超過美國最大的中心化交易平臺之一CoinbasePro。在《Uniswap大遷徙》后,Uniswap的流量、鎖倉量、交易量、用戶量,持續上漲。但即使這樣,也只讓Uniswap的鎖倉量來到3億美金的位置。

Cane Island另類投資顧問:Chainlink總有一天會超越比特幣:Cane Island另類投資顧問Timothy Peterson認為,Chainlink總有一天會超越比特幣。這并非意味著Timothy看空比特幣,其表示自己相信比特幣將在未來幾年再創新高,但是他還是認為Chainlink會有一個更光明的未來。(ZyCrypto)[2020/7/9]

SushiSwap的出現,就好像打開了魔盒。

這個魔盒的關鍵就在于SushiSwap代幣SUSHI的玩法。

從Uniswap上的LP的角度,作為一個散戶,是在冒著無常損失的風險之下,沒有任何提供流動性的獎勵。如果散戶給一個交易對前期提供了流動性,之后大戶、VC進來了,收益就會被稀釋,散戶早期的參與也沒有得到有傾斜的獎勵。

而在SushiSwap里面,是更傾向于散戶的。

LP在Uniswap可以獲得0.3%的手續費獎勵,但僅限于LP提供流動性的時候,如果LP贖回了抵押資產,手續費獎勵也隨之停止。但SushiSwap不一樣,SushiSwap的LP可以獲得0.25%的手續費獎勵,剩下的0.05%將用于回購SUSHI代幣。

元界DNA第七輪超級節點投票,開啟第一天票數已達75億:據官方消息,元界DNA第七輪超級節點選舉自5月8日18:00開啟,開啟第一天投票總數已達75億,本輪投票將于5?11?18:00正式收官。最終選出的元界DNA的23個超級節點和276個二級節點,這些節點對元界DNA未來的發展有重大決策權,也有義務對DNA的生態建設出謀獻策。

據悉,元界DNA節點計劃開啟以來,誕?了?量優秀的生態節點。元界DNA超級節點與二級節點除了擔當出塊等共同治理的角色,還將支持閃電網絡支付以及跨鏈門戶。節點將參與建設DeFi(去中心化金融)的龐大生態體系,并通過元界的去中心化交易所及借貸平臺等多領域獲取收益。[2020/5/9]

即使SushiSwap的LP離場,不提供流動性了,前期的SUSHI還是會繼續積累平臺協議所積累的費率。

SushiSwap會不會帶走Uniswap的流動性?

答案將在兩周后將揭曉。

聲音 | 前比特幣核心開發者:比特幣最終將會失敗 或許有一天會歸零:許多人將比特幣成功的原因歸因于成功的財務狀況或采用,而另一些人則認識到它引入個人資金去中心化控制的重要性。前比特幣核心開發者Peter Todd最近表示,他認為比特幣的成功也可能取決于其他組織或個人的活動。他表示,如果比特幣能夠迫使其他機構在貨幣基本面或其他具有積極影響的東西上拿出更好的指導方針,那么它就可以被認為是成功的。“如果比特幣迫使PayPal采取更合理的政策,比特幣就是成功的,即使它沒有被廣泛使用。”

令人驚訝的是,他還認為比特幣有可能有一天會跌至零,并補充說,基于現實的規范,比特幣最終會失敗。比特幣的成功可能還取決于美元是否會先于比特幣崩潰。盡管沒有提到時間框架,但他表示,比特幣在未來幾年的壽命可能會比美元存活更長的時間。

談及比特幣挖礦及其盈利能力,他認為,如果未來挖礦利潤不是很高,那么其負面影響仍然很小。他補充說,“所有的問題都在于是否有足夠的資金用于工作證明(PoW),以確保比特幣的安全。”他表示,僅僅依靠交易費用來保證交易安全是“危險的”,在比特幣中加入通脹獎勵可能是正確的方法。[2020/2/5]

在10萬個區塊,也就是大約兩周后,SushiSwap將會做遷移工作。在SushiSwap上抵押的所有UniswapLP代幣都將遷移到SushiSwap合約上,在Uniswap上先用LP代幣贖回資產,然后放進SushiSwap的新池子中。

聲音 | 普林斯頓大學教授:每天挖掘所有比特幣的電力消耗可夠倫敦一半居民一天用電:據TrustNodes消息,根據普林斯頓大學計算機科學教授Arvind Narayanan的說法:每天需要5千兆瓦來挖掘所有的比特幣。這略低于世界電力消耗的1%,或略高于俄亥俄州或紐約州的電力消耗。每天5千兆瓦可以為大約400萬個家庭提供電力,而倫敦大約有800萬人口。[2018/8/26]

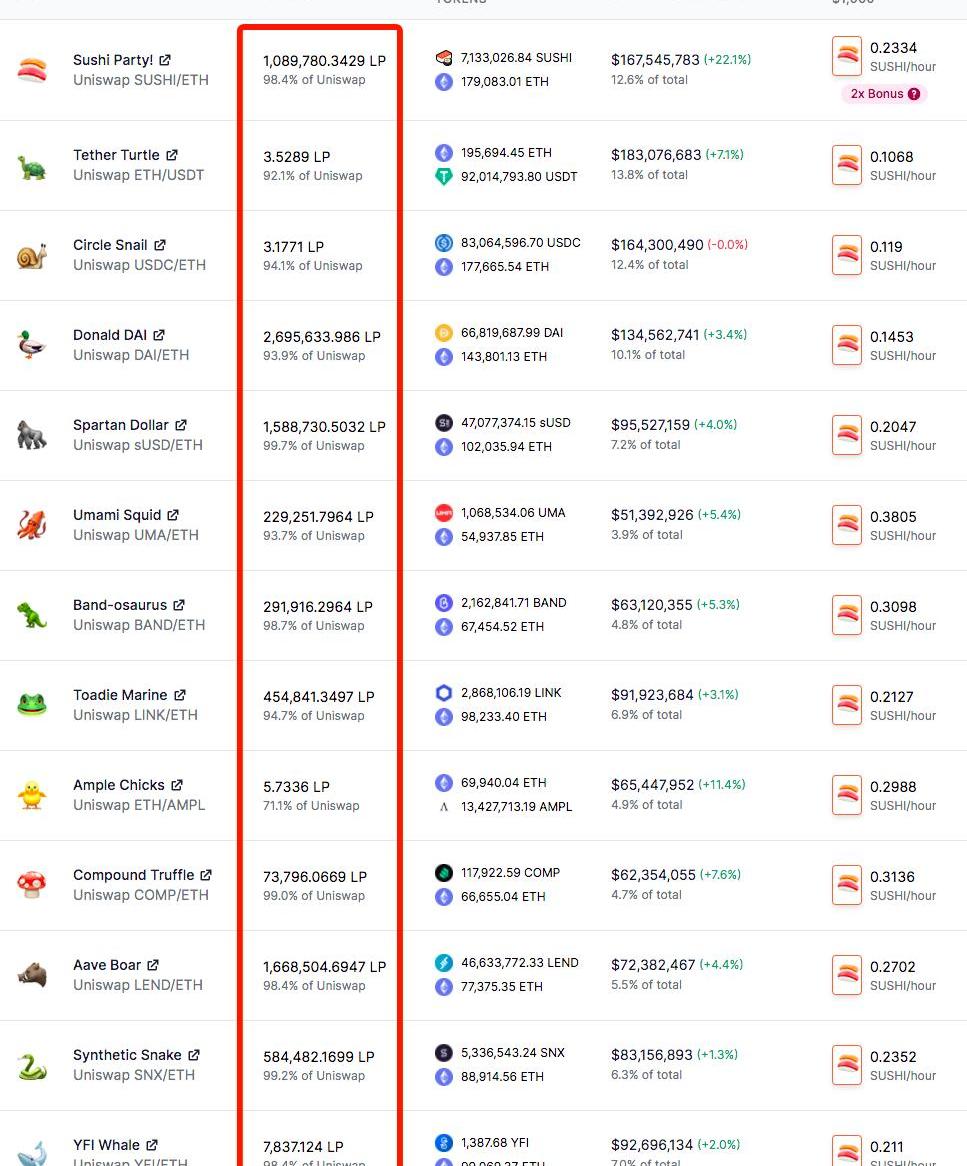

而現在,SushiSwap鎖倉13億美金,Uniswap16億美金,SushiSwap已經拿到了Uniswap上超過75%的流動性。

主流的交易對,包括ETH/USDT、COMP/ETH等,基本上90%以上的UniswapLP代幣已經到了SushiSwap中。如果LP不解除抵押,那么兩周后,這些流動性將全部從Uniswap上遷移到SushiSwap。

這將會是一場DEX流動性的掠奪。或者說,這是一場社區對VC的掠奪。

社區幣的趨勢

回想一下最近的DeFi運動,一開始是去中心化對抗中心化,現在這場對抗已經告一段落,DEX日均8億成交量,DeFi鎖倉超過100億美金,一切數據已經說明這場DeFi運動有了不小的成績。現在的DeFi運動分成了兩派,VC幣和社區幣。這兩派的標志性區分,就是代幣是否充分分發。

近日有相當多的大V和意見領袖質疑一些被VC投資的協議/去中心化交易所,分配給挖礦的份額過少,讓社區資本都給早期VC投資人打工。不難看出,這是一場蓄勢已久終于爆發的爭論。

Tomochain創始人在推特上關于VC還是社區資本會贏的投票,社區資本以62.7%的票數勝出。

而SushiSwap的出現,就像是《讓子彈飛》中散落滿地的槍,把除VC外的投資者的怒,勾了出來。

COMP是一個VC幣,背后有Coinbase和a16z,如果Uniswap發幣也同樣屬于VC幣,這些幣在剛上線的時候價格會很高,同時,VC會提前獲得代幣。

而社區幣的代表,比如Aave、YFI,還是剛剛上線的SushiSwap,這些項目完全靠社區驅動。YFI的火熱讓我們看到了無預挖、社區參與公平性對于社區的驅動能力,而Uniswap背后投資人對于Sushiswap的激烈反應,也與當年Compound看到dForce旗下飛速升起的lendf.me的反應一模一樣。在毫無預算和宣傳的情況下,Aave的鎖倉量一度達到了DeFi領域第一,YFI市值在DeFi領域排名第三,靠社區驅動,影響力遠超VC。

大家想要的,就是我們能與VC公平競爭,區塊鏈從來不會改變財富分配,社區幣也不能阻止資金大戶入場,但起碼,大戶和我們都同時進場的,我的一塊錢,與大戶的一塊錢,在同樣的時間內,可以獲得同樣的獎勵,這就足夠了。

SushiSwap相當于復制了一個Uniswap,但是讓VC版本的Uniswap變成了社區版本的Uniswap,它采取了最輕便的做法,復制了Uniswap幾乎所有內容,但只修改了經濟機制,而這也是最能影響用戶選擇的改變。

治理代幣的價值

熱潮之外也出現了一系列值得思考的點,首當其沖的,是治理代幣價值的問題。

關于Aragon的代幣除了投票功能以外,是否有財務價值的問題,社區的爭論已久。DAO作為和DeFi息息相關的板塊,在最近的一段時間引起了大范圍的市場關注。而YFI的創始人AndreCronje著名的一句話是自己的YFI代幣毫無價值,而市場的反應并沒有按照他說的情形走下去。是市場錯了嗎?

事實上,從律動Blockbeats的角度看來,治理代幣并不能簡單地定義有價值或無價值。定義是否有價值的核心和門檻,在于治理代幣擁有的量。當一個個體只有少量治理代幣時,它對于治理的結果是無足輕重的,作為一個獨立個體擁有的治理代幣,在此時是不具有現金價值的。用一個通俗易懂的概念來解釋:在傳統的股權世界里,一個股東收購另一個股東而成為公司的大股東,通常都是要支付一些溢價的。這個溢價,就是我們這里討論的「治理」溢價:你多支付的,就是成為掌握多數治理權的價格。

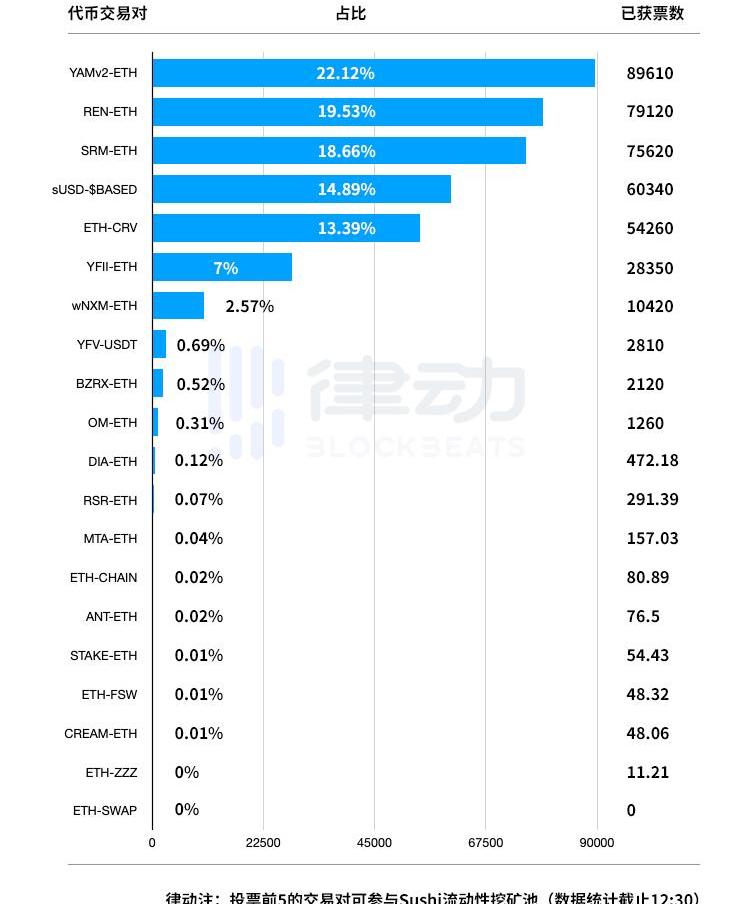

現在正在發生的事情也恰好說明了這一點:YFII社區的核心成員,都在各大社區通過有償購買投票權的方式來獲得YFII被列入SushiSwap的支持者。領先的競爭者包括了YAMV2-ETH,SRM-ETH,REN-ETH,sUSD-BASED,等等。在此時,能夠集合起來為了同一個目的投票的治理代幣就是有現金價值的。

本質上,這就是我們在各大中心化交易所上看到的投票上幣。大家在2019年交易所平臺幣大熱的時候,更多的關注的是交易所平臺幣的回購機制,而常常忽視了平臺幣作為投票治理代幣的重要作用。而今天,壽司代幣Sushi在去中心化金融領域,實現了同樣的邏輯。

作者|哈希派分析團隊 CZ:不認為印度是非常有利于加密貨幣的環境:金色財經報道,Binance創始人兼首席執行官趙長鵬(CZ)在最近的一次采訪中表示.

1900/1/1 0:00:00資產管理公司Grayscale在最新的一份報告中指出,當今的比特幣市場就像是2016年初的牛市前夜.

1900/1/1 0:00:00如果你拷問數據,它會坦白一切,很好的解讀數據往往比要什么數據更加重要。先前就“幸運值”這一挖礦關鍵指標,在前文已作簡要邏輯計算,文內提到“幸運值”和“單T收益”的直接關聯,并闡述為何單T收益是礦.

1900/1/1 0:00:00來源:區塊鏈前哨 作者:Joyce 上市企業區塊鏈業務顆粒無收據《證券日報》梳理發現,今年上半年,262只區塊鏈概念股中,大多數公司并未提及“區塊鏈”一詞.

1900/1/1 0:00:00本文來源:鏈新,作者:陳剛近日,建行在其手機銀行App中開放針對普通用戶的央行數字貨幣錢包。 不過,當很多人興奮地想要去嘗鮮時,卻發現這個功能在上線一個多小時后就關閉了.

1900/1/1 0:00:00作者|哈希派分析團隊 Bitget合約大數據中心:隔夜BTC震蕩上行 BTC合約多頭占優:據Bitget合約大數據中心行情播報,截至今日11:00.

1900/1/1 0:00:00