BTC/HKD-0.36%

BTC/HKD-0.36% ETH/HKD-0.67%

ETH/HKD-0.67% LTC/HKD+0.28%

LTC/HKD+0.28% ADA/HKD-0.95%

ADA/HKD-0.95% SOL/HKD-1.48%

SOL/HKD-1.48% XRP/HKD-0.65%

XRP/HKD-0.65%譯者:潔sir

在去中心化金融(DeFi)的世界中,去中心化交易所(DEX)為最重要且最核心的一環。其中最具代表性的為Uniswap,以一行簡潔且優美的數學公式作為模型核心,建構出一個全自動的交易市場。Balancer則可看作廣義的Uniswap,賦予Uniswap更大的彈性,讓任何人都能在以太坊上打造自己專屬的資產配置組合,且還具備自動再平衡的功能!相對的,Balancer的數學模型會復雜些,但本質與Uniswap無太大的差異。

本篇文將從Uniswap出發,用圖解搭配四則運算介紹交易如何發生,再以簡化的方式將其推廣至Balancer的做市機制。

Uniswap恒定乘積做市商模型簡介

一切從這行簡單的公式出發:

池中USD總量

X,池中ALT總量,K常數

在沒人增加或移除流動性的前提下,池中兩邊代幣總量的乘積為常數

然而上面那句話的敘述其實是錯誤的,每次只要有人進行交易貢獻手續費,k值就隨之改變,但改變的幅度極小。因此,為簡化討論以下的計算都先暫時忽略手續費的影響。

交易如何發生?

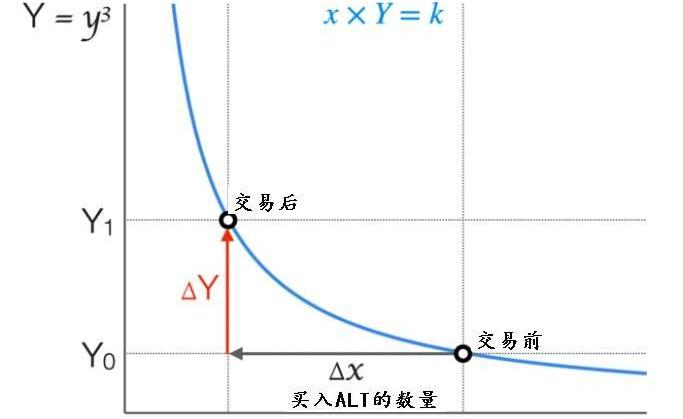

任何交易的發生都離不開上面那條等式,假設預期買入Δx個ALT,那會需要花費多少個USD?

買入及賣出會改變池內代幣的數量

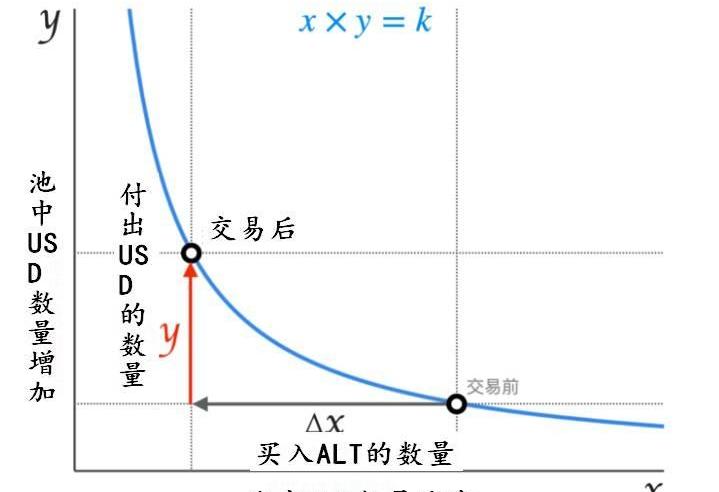

買入ALT會讓池中ALT的數量減少;付出USD會讓池中的USD數量增加。無論如何改變x或y,池內tokens數量必須滿足前述等式,將其畫成圖如下,藍線為雙曲線的一支。

在藍線的限制條件下,給定Δx就自動決定Δy,反之亦然。

所以只要有交易發生,該點就會在藍線上移動。

成交價格如何決定?

Sui:MovEx違反鎖定協議,基金會已終止與MovEx團隊的合作關系:金色財經報道,Sui在社交媒體上發文稱,加密代幣是任何區塊鏈經濟的基石,對網絡的安全、運行和發展至關重要。在一個新的區塊鏈誕生之初,最初的一部分本地代幣會被投入流通,用于轉移、抵押和持有。然后按照預設的時間表釋放額外的代幣。可在普通市場上使用的代幣被視為流通供應。

在6月27日的一系列推文之后,Sui基金會發現,MovEx在DeepBook的工作中收到了受合同鎖定的 SUI代幣作為報酬,但MovEx卻違反合同鎖定,向錢包發起了交易。MovEx沒有將這些交易通知Sui基金會,Sui基金會也沒有以任何方式同意這些交易。在Sui基金會的要求下,MovEx將代幣退還給了主要接收地址,然后將代幣轉給了合格的托管商,以執行合同鎖定限制。

由于MovEx的違約行為,Sui基金會已經終止了與MovEx團隊的合作關系。未來將不會向MovEx分發任何一批SUI代幣,MovEx也不會繼續作為DeepBook智能合約的主要貢獻者之一。目前,所有其他受合約鎖定的代幣都存放在同意執行此類鎖定條款的合格托管賬戶中。[2023/7/27 16:02:16]

有了Δx及Δy后就能算出此筆交易的成交價格:

單位:USD/ALT

例如:買50ALT(Δx)花了100USD(Δy),成交價格就是100/50=2USD/ALT

由圖可觀察出,成交價格即為兩點相連之直線斜率。

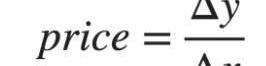

不同買入量對成交價格的影響

不同的買入量Δx會對應不同的Δy,而產生不一樣的價格。一次買入越多,成交價格就越高,此即為滑價的成因。BlackHoleSwap以及Curve皆以神奇的數學或DeFi樂高的堆疊,很巧妙的減少了穩定幣互換的滑價問題。

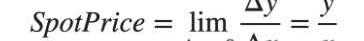

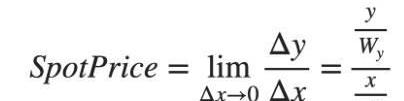

現價(SpotPrice)及總資產價值

所謂交易深度夠好,不容易滑價,在DEX中代表流動性佳,正常人一次交易不會改變價格太多,以數學來表示即為Δxx和Δyy。所以在Uniswap中我們指的現價就是Δx非常小時的成交價。

比特大陸更換礦機業務總裁,并嚴打“白手套”等腐敗行為:11月3日消息,比特大陸11月1日發布董事長詹克團簽名的干部任命書,任命肖勝強為礦機業務部總裁、任期為4年,免去杜詩圣礦機業務部總裁、EMT委員的職務。肖勝強為原比特大陸深圳財務人員。

11月2日,比特大陸發布全員信,要求曾有過腐敗行為的員工在11月6日前主動報備,公司將不追究其刑事責任。腐敗行為包括索要收受客戶/供應商回扣賄賂、從銷售/采購轉手差價中獲利、包括直接獲利與通過外部白手套獲利。(吳說)[2022/11/3 12:13:12]

看起來可能有點像是廢話,但證明會用到微分

所以我們只要知道池內USD及ALT的數量就能算出現價,有了現價就可以算出池內總資產:

簡單證明了在Uniswap的流動池中,兩種資產永遠會保持1:1,各占50%。由上可知,在此類自動做市商模型中,價格是在交易中產生,這點跟掛單搓合式交易有極大的差別。以股票為例,若市場預期大好,開盤即漲停(+10%),則唯一能成交的價格就只有漲停價。賣方能一次獲得10%的利潤,不會有任何中間的價格成交。但在Uniswap中,兼顧買方及賣方的流動性提供者會被方程式所限制,必須沿著線一路往上賣,此時無法將利潤最大化。但相反來說,若市場大跌也會一路向下買,不用直接面對-10%的賣單。

Balancer簡介

Balancer的數學模型看似復雜,但其實能看作一個廣義的Uniswap,只需經過幾個步驟的簡化就能更直觀地去理解其運作的機制。

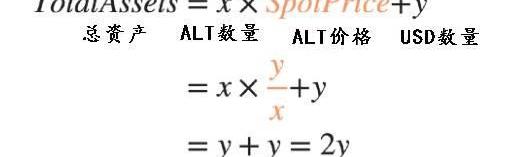

做市模型

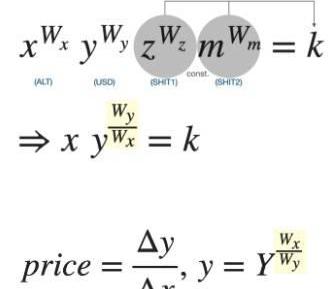

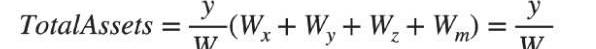

為Balancer白皮書的定義:t為tokens的種類數;V為常數:W為權重,其總和為1

先將其改寫為較為親民樣,這里先假設這個池子內只有3種資產

Fidenza創始人的新NFT項目QQL Mint Pass上線后收入1700萬美元:金色財經報道,QQL Mint Pass是由Fidenza創始人Tyler Hobbs共同創建的一個新項目,于2022年9月28日推出后獲得了約1700萬美元的收入。據QQL網站稱,該項目共有999個NFT,其中99個由創建者保留用于“特殊目的”。

此前報道,Hobbs以為計算機生成的NFT項目Fidenza創建算法而聞名,該項目在二級市場上的最高售價為1,000ETH(當時為350萬美元)。(the block)[2022/9/29 22:38:57]

x,y,z分別為三種資產在池內的數量,k為常數

次方上的權重W即為該資產在池子內的比例,其總和為1(100%)。若將其設為1/3、1/3、1/3,則可再簡化方程式:

有沒有發現長得越來越像Uniswap!由于k跟k’都為常數,后面所有常數都統一以k來表示。

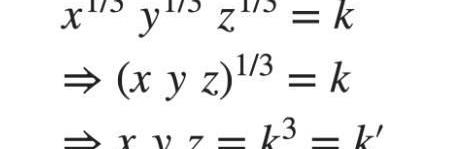

池中有三種資產,這樣怎么交易?

先把其中一種遮起來,留下要交易的那兩種即可。

所謂交易就是拿A幣換B幣。

假設x、y、z分別為ALT、USD、SHIT三種的數量,若今天打算用USD買入ALT,那整個過程其實跟SHIT的數量沒有關系,因此可以將z當成常數合并到k之中,如此一來方程式就變得跟Uniswap完全一樣了!

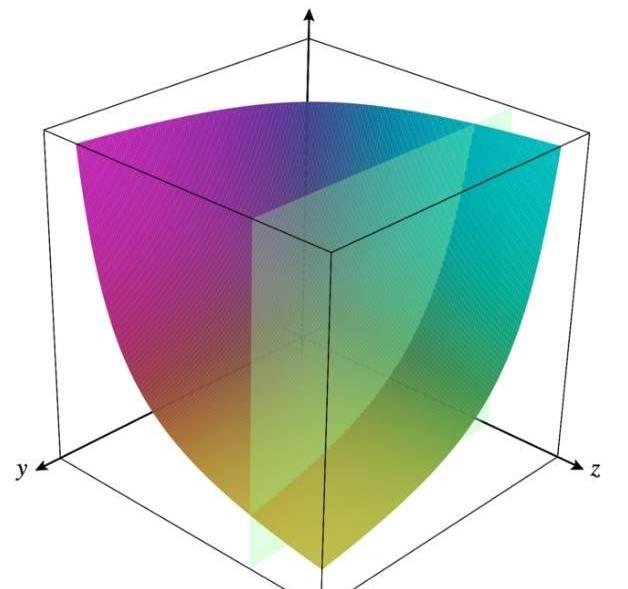

借圖像再次說明這件事情:

三維曲面為函數xyz=k所繪制的圖形,綠色為z=const.的平面,兩者相交即為雙曲線將z視為常數之后,剩下由x和y兩個自由度所構成的二維曲線與前述之Uniswap數學模型完全相同。

可以說Balancer內其實藏著Uniswap!

阿聯酋推出首個元宇宙醫院擬于10月投入使用:金色財經報道,阿聯酋宣布推出首個元宇宙醫院,預計將在今年10月投入使用,這將是一個功能齊全的虛擬醫院,患者可以使用化身訪問該醫院。他們還可以使用虛擬化身與醫生互動。去年 1 月,阿聯酋衛生和社區保護部 (MOHAP) 在迪拜還推出了世界上第一個采用元宇宙技術的客戶服務中心,為患者提供交互式和數字化身臨其境的感官體驗。[2022/7/7 1:56:39]

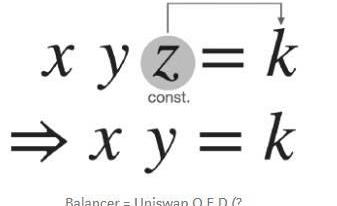

再復雜些:加入更多幣種,任意調整權重

實際上Balancer的運作可以更復雜,例如HakaaFinance的流動性挖礦Pool2,用的就是2%HAKKA+4%DAI+4%USDC+90%BHSc$這個配置。但從前面的說明可以了解到,無論池內有幾種幣,在做價格計算時僅會用到2種,其他皆可看作常數。

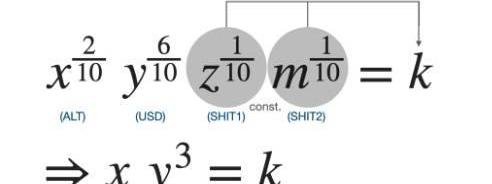

這邊以20/60/10/10比例的ALT/USD/SHIT1/SHIT2池來進一步的說明:

若每個幣種的配置比例不均等的話,那無法將方程式化簡成Uniswap的形式,會多出一個次方項。此時可再多做一次轉換,重新定義變數,再次化簡方程式:

重新定義變數

將y的3次方重新定義成Y之后,最熟悉的Uniswap又出現了!這時就能回頭套用最初Uniswap的圖:

經過座標轉換后,Balancer跟Uniswap的數學式相同

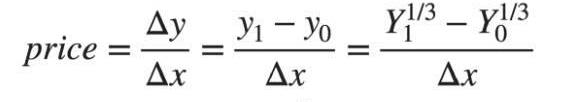

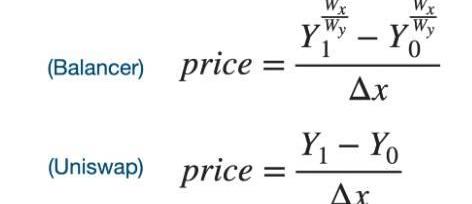

接著就能按照前述定義計算成交價:

注:計算價格是以實際付出的token數量去計算,因此分子是Δy而非ΔY

資產配置比例如何影響價格?

加拿大支付技術公司 Nuvei 將為豪華旅游運營商 ScottDunn 提供支付解決方案:5月27日消息,加拿大支付技術公司 Nuvei 宣布與豪華旅游運營商 ScottDunn 達成合作,提供全球支付解決方案,包括支付編排和智能路由。Nuvei 為企業提供支付技術和咨詢,其專有平臺可連接到全球200 多個市場中的支付卡方案,支持 455 種本地和其他支付方式,近 150 種貨幣和 40 種加密貨幣。[2022/5/28 3:46:40]

有了上述概念后,接著將權重的數字以符號替代,重新再整理一次:

兩個幣種權重的比值決定價格變化的程度

比較Balancer與Uniswap的成交價公式

由上比較可看出,在成交價的計算中Uniswap與Balancer的形式基本相同,唯一的區別只在次方項,且該數值由權重決定。

現價(SpotPrice)及總資產價值

如前所述,知道成交價的計算方式后,只要讓Δxx即可求得現價:

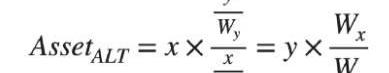

有了現價就能計算出池內各個幣種的價值:

池中ALT的資產價值

以上計算可證明個別資產=總資產×權重這個基本的事實。

代表無論池內資產數量如何變化,每個幣種的價值都會維持在最初設定的比例。

在Balancer中打造自己專屬的資產配置

如前所述,Balancer內部的每種資產會固定于初始設定的比例,我想這也是為什么要叫做“Balancer”的原因。因此我們可以利用此性質,在Balancer中打造自己專屬,且全自動的投資組合!

假設舉例來說:我希望自己加密貨幣的資產配置能固定為10%DAI+45%PERP+45%HAKKA。

狀況1:單純持有現貨,將其放于錢包/交易所。當其中一個幣種的價格產生了變化,整體的比例就會失衡,需自行在三個幣種之間買賣以調整比例,此動作稱為再平衡。要想一直維持比例必須頻繁的執行,且還須精算每個幣種要買賣的數量,既麻煩又花時間,還要花額外的手續費。

狀況2:利用Balancer打造自己專屬的流動池。若想將上述的流程自動化,則可直接在Balancer上增加自己專屬的流動池。建好池后,當其中任一種幣的價格產生變化,就會有人前來套利以平衡價格,相當于有人替我執行了再平衡的操作,如此不僅不需花手續費,還會有手續費的收入(Swapfee)。

備注:Balancer的router會自動在現有的池中挑選價格最好的交易,所以套利者不需逐池檢查最優價格在哪。值得特別注意的是,以上說明必須在資金量體足夠大時才能被妥善執行,因為要是流動池太淺,會非常容易滑價,滑價代表價格差,則router就會優先讓其他深度好的池先被交易,此狀況在比例不均的池尤其嚴重。

深度不足解決方式有二種:

1.多準備一些錢,讓流動池變深。2.讓別人加入你的池(SharedPool),或找現成的池去去增加流動性。

構建自己的ETFs

固定資產比例+再平衡即為市面上大部分ETF的運作模式。所以其實任何人都可以很容易用Balancer發行自己專屬且指數成分自定義的ETF,LP代幣即為該ETF的代幣。此基金不僅不會有內扣的管理費用,且還會有額外的手續費收入!因為不需主動執行再平衡,會有套利者送錢來幫你做。

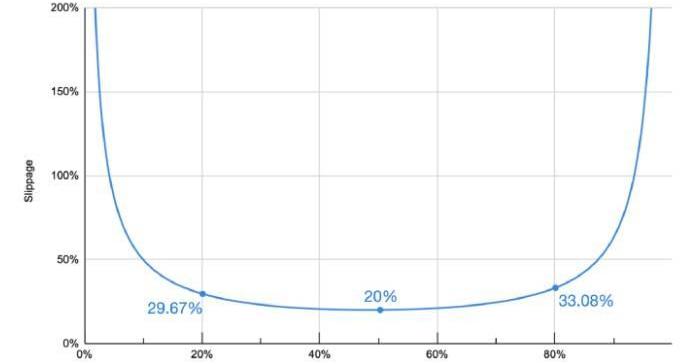

滑價(Slippage)分析

當有人建立了流動池后,任何人就能對其進行交易(Swap),而身為交易者最關心的就是價格。本節將簡單探討池子的權重如何影響交易深度。

先來個小測驗:假設有三種BalancerPool,流動性都是100M(USD+HAKKA)權重分別為:(1)20/80(2)50/50(3)80/20

試問:假設我手上有10M的USD要入場買HAKKA,哪個比例的池滑價會最小?

答案:(2)50/50-溢價20%其他兩個分別為:(1)20/80-溢價29.67%(3)80/20-溢價33.08%

在這類Uniswap-like的DEX中,只要任一邊的資產數量被大幅度改變,就會對價格造成嚴重影響。

10MUSD入場購買HAKKA,在20/80池中相當于一次增加池內50%的USD總量;在80/20池中則等同于于一次買走池內37.57%的HAKKA。所以50/50會是對兩邊影響皆最小的比例*,因而滑點最小。

此為10MUSD入場買HAKKA時的滑點圖。橫坐標為USD的權重

由圖可觀察出,比例越極端,滑點越高,這也是為什么當初DAI/YFI的98:2池開挖之后YFI會暴漲的主要原因之一,那時很多人在沒研究透徹的情況下直接單邊增加流動性,或者直接在Balancer買入YFI,從上圖可以看出這種買法會瘋狂的拉抬幣價,使YFI瘋狂的翻倍。

注*其實理論上滑價最小的比例非剛好50/50,而是會略小于50%(USD)。

提醒:實際交易時,滑點的大小在Balancer中會以“PriceSlippage”來表示,在Uniswap中則是寫“PriceImpact”。但若以不同的單位去計算滑價會得到不一樣的數值,所以建議在交易時不要看Uniswap或Balancer上Slippage的數字,請直接看它預估的成交價格。

損益(ProfitandLoss)及無常損失(ImpermanentLoss)分析

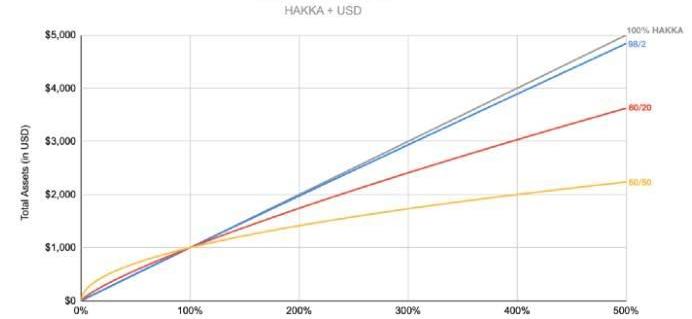

無常損失不等于幣價下跌后總資產的虧損。假設一個狀況:我看好HAKKA將來會漲,所以想買入持有,且手上有一筆能拿來投資的資金1,000USDC。依據個人風險承受能力的不同,每個人的做法會不同。

可能出現的狀況如下:

1.100%梭哈買入,承擔所有大起大落的波動風險。2.98%近乎梭哈買入,僅保留2%現金。3.80%部分買入,稍微降低些波動風險。4.50%一半買入,預留一半現金,保守投資。

此時手上會有部分HAKKA及部分USDC,這時除了單純握著現貨之外,還能選擇將所有資產都投入流動池,池內總資產變化如下圖:

在Balancer中,各種比例的流動池內的總資產變化。

顯而易見的,一次買入越多HAKKA,資產變化得越劇烈。若有預留現金,雖然漲的時候會少賺些,但跌時也會少賠點。一旦投入流動池之后任何人都能前來交易,好處是能獲得手續費,但壞處是會有無常損失,相較于不進池,可能會有額外的損失。

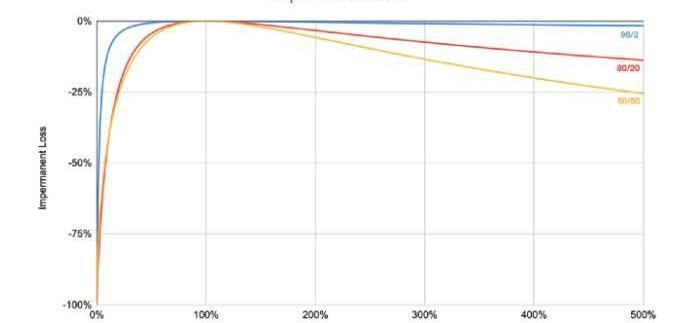

相較于拿著現貨,進池后因價格發生變化而產生的額外損失

50/50的池會有最大的無常損失,價格變化越多,額外損失越大。但對于流動性提供者而言,只要交易手續費的收入大于無常損失,那就會比在池外的HODLers有更高的收益。

到底要用什么比例

先簡單整理一下以上資訊,以兩個極端來舉例:

50/50:基本上是最不易滑價格的比例,能提供最穩定的交易,這也是為什么Uniswap使用起來很香的原因,能有最大的交易量及最多的手續費收入,但是會有最大的無常損失。

98/2:幾乎沒有無常損失,但此交易對非常容易滑價,價格十分不穩定,無法吸引人前來交易,因此交易量勢必較小,手續費也因此較少。

這是天秤的兩端,需要在兩者中做取舍:無常損失越大,滑價越小;無常損失越小,滑價越大。

流動性的增加對于一個項目的發展來說是很重要的,好的交易深度能讓更多人參與二級市場,因此出現了各種獎勵機制吸引大家主動增加流動性。

80/20是個折衷的選項,有不太大的無常損失,同時也具有不錯的價格穩定性,此即為PerpetualProtocol選擇此以比例作為獎勵池的原因。另一方面還能降低投資者的風險,不用梭哈PERP,手中能保有一些現金,降低整體資產的波動率,面面俱到,兩全其美。

結論

個人認為Uniswap及Balancer等AMMs的出現是去中心化世界的一大里程碑,能以一條簡單的方程式建構出一個全自動且完整的交易系統,再搭配獎勵機制吸引更多人投入,以正向的循環讓整個生態更加完善。若有興趣參與這個市場,除了關注商業模式外,多了解運作原理也能避免自己不小心落入陷阱——至少要知道自己如何歸零的。

原文鏈接:AutomaticMarketMakers(AMMs)Mechanism:UnderstandingBalancerfromUniswap

轉自:央廣網 9月27日,區塊鏈服務網絡發展聯盟聯合相關合作伙伴在京舉行了“BSN開放聯盟鏈項目”全球啟動儀式.

1900/1/1 0:00:00交易應用Robinhood在最新的G輪融資中籌集到了6.6億美元的資金。據路透社周三報道,該輪融資最初只籌集了4.6億美元資金,但是隨后D1Capital增加投資了2億美元.

1900/1/1 0:00:00本研報為OasisLabs贊助發布的免費研報,研報內容完全由頭等倉獨立攥寫,頭等倉極力確保研報內容真實、中立、客觀,同時為避免對讀者產生誤導.

1900/1/1 0:00:00來源:橙皮書 很多人都知道,從手抄書到印刷術的歷史進程,并不是一蹴而就的。它中間經過了一連串復雜瑣碎的新技術的發明與完善.

1900/1/1 0:00:00根據公告,StoneRidge的加密貨幣子公司紐約數字投資集團今天透露,他們目前正在為其母公司托管著約1.14億美元的比特幣.

1900/1/1 0:00:00本文作者:cncoin,原發于“彩云區塊鏈”進入9月份以來,市場上的defi逐漸轉冷,前期一些熱門的defi項目逐漸開啟了下跌模式,雖然有著uni的大空投影響,算是延緩了一些.

1900/1/1 0:00:00