BTC/HKD-0.32%

BTC/HKD-0.32% ETH/HKD-0.32%

ETH/HKD-0.32% LTC/HKD-0.28%

LTC/HKD-0.28% ADA/HKD-0.07%

ADA/HKD-0.07% SOL/HKD-0.25%

SOL/HKD-0.25% XRP/HKD-0.22%

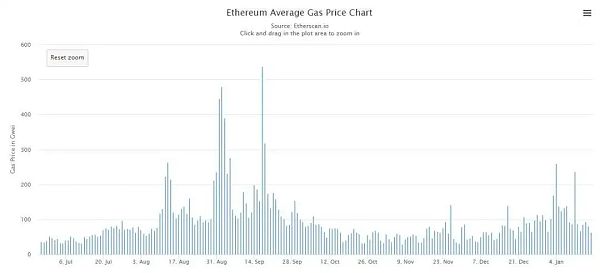

XRP/HKD-0.22%眾所周知,在去年DeFi熱潮起來之后,以太坊網絡的平均Gas價格(Gwei)就開始明顯飆升,Gwei破100近乎成為常態,個別情況亦不乏400以上的極端情況,單筆交易成本甚至高達十刀以上。

就在最近,專門針對交易費用機制改革的EIP 1559提案,在2018年7月被V神提出兩年半之后,終于也將進入關鍵的大區塊測試階段,據稱很可能在今年年中前后實現部署。

相信不少朋友都對于“EIP 1559”有所耳聞,但對其究竟是什么,又會對以太坊接下來的發展產生怎樣的影響,可能卻不甚了解,作為可能是2021年以太坊最值得關注的一個提案,今天就帶大家來徹底搞懂EIP 1559。

什么是EIP 1559? 它主要是為了解決什么問題?

以太坊網絡的平均Gas價格(Gwei)一路水漲船高,最直接地肯定就是昂貴交易費用之下的糟糕用戶體驗,這幾乎成為咱們普通用戶在使用以太坊時的“不可承受之重”,明顯不利于以太坊網絡的健康發展。

與此同時,這種狀況倒讓以太坊礦工賺的盆滿缽滿:目前以太坊每個區塊收益平均約為8ETH(部分區塊收益甚至超10ETH),而在其中系統區塊獎勵為2ETH,剩余6ETH均為手續費收益,也就是說手續費收益超區塊獎勵3倍,而在2018年僅為當下均值的10%。

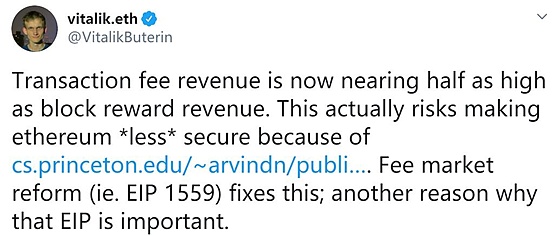

這種交易手續費遠高于區塊獎勵的狀況,其實會給以太坊網絡的安全帶來風險。當交易費變成礦工收入的主要部分時,因為交易費自身的巨大波動,礦工出于逐利,算力投入也隨之波動,那么網絡的安全性也會隨之波動,從而增大以太坊網絡被51%攻擊的風險(不過聽資深POW礦工老大哥說,這個說法可能也不一定站得住腳——本身比特幣的發展軌跡就是礦工收入逐步走向純交易手續費,礦工都是逐利的,以太坊收益波動、下降或是ETC等同算法幣種爆拉,礦工可以第一時間切到ETC上去。因為V神也沒有詳細解釋這個“安全威脅”的原因,所以具體就見仁見智了)。

伯恩斯坦分析師:ETH將獲得市場領導地位,EIP-4844可能把交易成本降低10倍:金色財經報道,伯恩斯坦分析師Gautam Chhugani和Manas Agrawal 認為,以太坊可能會因為其“競爭優勢、增長勢頭和明確的市場領導地位”而“群星齊聚”,從而迎來爆炸式增長,他們在最新分析報告中指出,在以太坊的八年歷史中從未有過現在這樣的競爭優勢,即將到來的“上海”升級完成之后,部署的EIP-4844可能會將交易成本降低10倍,二層網絡費用也將會進一步下降。[2023/3/1 12:34:56]

V神就曾專門針對手續費用不斷飆升的現狀發推,稱交易費用的持續高企可能威脅以太坊的安全性,同時強調“EIP 1559提案可解決這一問題”。

所以為了提升以太坊的用戶體驗,同時確保以太坊網絡的安全,緩解網絡擁堵、降低交易手續費就成了重中之重。不過要想徹底明白EIP 1559解決方案的關鍵,我們首先還得需要回顧一下以太坊網絡的交易費機制。

眾所周知,在以太坊網絡中的一筆交易費 = Gas(Used) * Gas Price(Gwei),其中:

Gas即該該筆交易消耗的總Gas數量,一般每筆交易需要消耗的Gas數量都是固定的;

Gas Price(Gwei)即該筆交易中我們為每單位Gas所愿意付的價格,所以它是直接決定礦工是否愿意快速打包該筆交易的關鍵;

而目前的Gas Price(Gwei)主要就是一種“競拍”游戲——每個以太坊區塊的Gas Limit容量固定,也就是坑位有限,那么自然誰出價高(Gas Price給的高),誰的交易就優先被打包進區塊確認。

關于代幣化金庫標準的EIP-4626草案將于明日定稿:3月10日消息,由Fei Protocol創始人Joey Santoro、Paradigm研究員t11s等人撰寫的“EIP-4626: Tokenized Vault Standard”目前處于最后審核階段,將于3月11日最終確定。據悉,EIP-4626允許為代表單個底層ERC-20代幣份額的代幣化金庫實施標準API。[2022/3/10 13:49:30]

從博弈的角度講,這種“競拍”模式下,在擁堵時因為沒有足夠的參考信息,只能進行主觀上模糊的費用估算,大家自然會為了確保自己的交易能夠快速被優先打包確認,將自己的Gas Price(Gwei)不斷調高以超過其他待打包的用戶。

同理,其他人也會競相調高,這樣彼此之間反復“喊價”,某種程度上形成了“惡性的競拍競爭”,使得此時的Gas Price(Gwei)偏離正常范圍,從而造成高手續費的困境(甚至不排除礦工從利益角度考慮發送大量粉塵交易變相助推交易費用)。

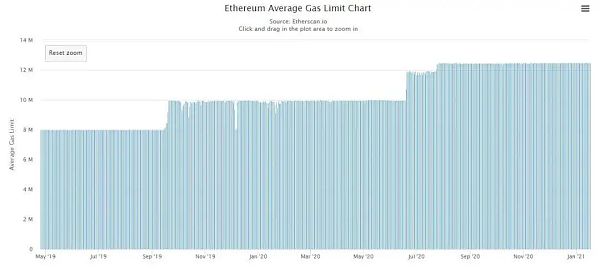

可能有朋友會說,那就增加坑位,直接提高每個以太區塊的Gas Limit不就完了?也不是沒有這樣做過,以太坊的Gas Limit 其實已經不止一次擴容了。

2019 年 9 月以太坊網絡Gas Limit 從 800 萬增加到 1000 萬,而在2020年6月,再次從 1000 萬增加到 1200 萬,但事實證明單純地增加區塊容量本質上并不能解決問題:

以太坊目前的區塊其實并不是每時每刻都在擁堵,進行種菜耕作的“科學家”們最清楚,在清晨等空閑時段并不擁堵,Gas Price(Gwei)也相對合理,甚至只有擁堵時的1/5,只是在遇到UNI空投之類的需求時才會出現這種撞車的“競拍擁堵”狀況。

以太坊開發者Tim Beiko:以太坊網絡實施EIP-1559后baes費用達到150 Gwei:推特網友詢問,以太坊在實施EIP-1559后,為了讓ETH的供應開始減少,網絡交易量需要持續到什么程度(銷毀率超過區塊獎勵)?以太坊開發者Tim Beiko表示,在當前的gas限制下,baes費用達到150 gwei(區塊獎勵為133,一些用于區塊獎勵),PoW鏈將通貨緊縮。在鏈PoS上,按照目前的每日發行量(約1100 ETH),在11 gwei情況下,將通貨緊縮。但是在合并后,鑒于驗證節點收入(來自交易費用/MEV)的增加,PoS發行量可能會增加,因此“通貨緊縮數字”也會更高(將大于11 gwei)。

據悉,EIP-1559試圖通過引入固定費用和銷毀機制來降低交易費,預計使以太坊區塊鏈的收費市場更加可預測并緩解擁堵。[2021/7/16 0:56:51]

數據層面也佐證了這個看法,市場對區塊空間的需求其實是動態波動很明顯的——大多數時段的區塊其實處于半滿的狀態(不到1000萬Gas),而剩余的區塊則塊塊爆滿也不夠滿足需求。

說白了,“競拍”模式下,在大家的交易需求撞車時,這種惡性競爭只會起到“雪中不送碳反而加冰”的反向效果,導致“堵時更堵,但照樣有低費用、非擁堵時刻”的畸形情況出現。

同時區塊的無限制擴大也會導致運行全節點的負擔加重(BSV:對此我深有體會,雖然我是個反例——以太坊是堵得時候特別堵,變大區塊也沒用,而我,任何時候都填不滿我空虛的大區塊......),同樣并不利于以太坊網絡在去中心化層面的發展。

所以嚴格意義上講,如何解決現有情況下擁堵以及高手續費的痛點,關鍵在于提高以太坊區塊網絡利用率——均衡市場上實時的用戶交易需求,錯峰安排,類似對以太坊網絡全時段“削峰填谷”式的調節,而其中的關鍵之一自然就在于對“競拍”模式的改革。

聚幣Jubi將于5月20日啟動JT五月EIP回購:據官方消息,聚幣Jubi將于2021年5月20日(UTC+8)啟動JT五月EIP溢價回購,JT回購價為0.7385USDT。

聚幣將為JFI持倉排名前20的用戶提供專屬1,000 USDT 的溢價回購額度,具體規則見官網公告。

EIP是聚幣Jubi創新推出的溢價回購機制,每月JT回購價將定增35%。[2021/5/14 22:02:34]

講到這里可能大家已經對EIP 1559的解決思路有了一個猜測了:EIP 1559的方案,有點類似于電力局將白天、晚上的電價根據需求分別標價——白天電力需求旺盛,電價就會標高一點;晚上電力需求冷淡,電價就會標低一點。

這樣通過明明白白的標價,從利益角度讓用戶自己權衡,如果確實需求強烈,那就按標出價,讓所有的交易都盡可能支付相同的費率,這樣就杜絕了因為信息差而出現的畸形惡性競拍,按照官方解釋:

EIP-1559 是一個對以太坊交易機制進行優化的機制,旨在使以太坊網絡上的交易費用更加可預測,解決當前「按需付費」的收費模式問題。

那么,EIP 1559的機制設計具體是怎樣解決手續費和擁堵問題?

EIP 1559 具體如何解決手續費和擁堵問題?

V神在 2018 年 7 月發布的文章中,詳細說明了EIP 1559這個交易費市場改革提案的細節安排,它把用戶支付的交易費分成了兩個部分。

一部分是由協議確定并交由協議處置的 “Base Fee ”(基本交易費) ,另一部分則是支付給礦工的“小費”,而前者是必須的且明碼標價的“準入門檻”,后者才是和當下類似的“競拍模式”:

以太坊核心開發者:預計7月中旬進行倫敦分叉,包含EIP-1559等升級:以太坊核心開發者Tim Beiko昨日發推表示,預計將于7月中旬進行倫敦分叉,分叉將包含EIP-1559、EIP-3198、EIP-3238等升級。[2021/4/24 20:54:04]

當網絡不擁堵時,大家只需要支付由協議確定的明碼標價的“基本交易費”,就可以將自己的交易打包;

當網絡擁堵時,支付由協議確定的明碼標價的“基本交易費”的用戶中,再根據各自“小費”的大小來確定打包次序;

也即網絡不擁堵時,總費用=“基本交易費”(明碼標價);網絡擁堵時。總費用=“基本交易費”(明碼標價)+“小費”(競拍),這樣在大多數情況下,用戶只需決定是否支付費用,而不再決定出價多少,降低了“惡意競拍”的可能。

不過可能聽起來會很抽象,但如果抽絲剝繭地解構EIP 1559,其實核心要義就是通過動態調節機制來進一步優化以太坊網絡利用率,從而達到降低平均手續費、緩解網絡擁堵的問題。而這個動態調節機制,主要分為兩個模塊:Gas價格機制+“基本交易費”費用銷毀。

Gas價格機制(基本交易費+小費)

EIP-1559根據以太坊網絡目前的區塊使用情況,設定了一個平均區塊大小限制:一個1000萬Gas/區塊的均衡目標,一個2000萬Gas/區塊的硬頂上限。

在此基礎上,EIP 1559 引入的“Base Fee ”(基本交易費)和“小費”概念就有了用武之地:

首先,網絡會實時以1000萬Gas/區塊為均衡狀態,根據需求量來調整“基本交易費”(以使實際使用量趨于1000萬Gas/區塊),也就是說“基本交易費”是一個每時每刻都在進行動態調節的”準入門檻“, 目標是讓區塊的使用率維持在均衡狀態。

具體就是當區塊小于1000萬Gas/區塊時,“基本交易費 ”會逐漸下調來增加需求;而當區塊超出1000萬Gas/區塊時,“基本交易費 ”會逐漸上調來減少需求,以達到理想的1000萬Gas/區塊。

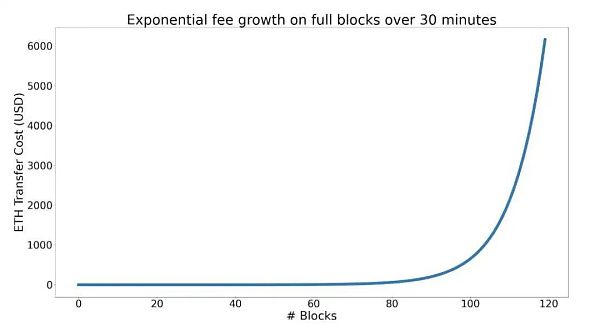

這個變化的幅度由距1000萬Gas/區塊的“距離”而定,但每個區塊上下浮動的程度均不超過12.5%。舉例來說,當一個區塊的利用率高于1000萬Gas/區塊時,“基本交易費 ”會升高為原來的 112.5%;相反,如果利用率低于50%,“基本交易費 ”會降低為原來的 87.5%。

12.5%的變動幅度聽起來可能沒有直觀的感受,但上圖就是該動態調節“基本手續費”的效果展示圖:

假設在第0個區塊的基本費為10Gwei(ETH的價格按240美元計算),那一筆典型的21000Gas的交易成本為0.0005美元。按照動態調節機制,只要接下來10個區塊的需求全都爆滿。超過2000萬Gas/區塊,那交易成本就會增加至0.02美元,而100個區塊后交易成本將增加至657美元,這無疑是指數級的動態調整。

這樣由于礦工打包交易所需的補貼幾乎不隨需求量而變化,不堵的時候費用固定,堵的時候明碼標價的高“基本交易費”直接篩掉了一部分不迫切的用戶。

而需求迫切的用戶只需額外支付較低的“小費”,因此這就能在一定程度上避免因為大家集體參與“競價”而導致的高手續費用。

2."基本交易費'費用銷毀

同時也為了杜絕以太坊礦工出于自己利益最大化的角度考量,從而將每個區塊的的這個“Base Fee ”(基本交易費)參數調高,所以在EIP 1559的設計中,“基本交易費”這部分收益不再由礦工獲取,而是協議銷毀。

這樣的話每一筆“基本手續費”的產生都會直接燒毀,減少全網 ETH 供給量,等于為所有持幣人帶來了“通縮紅利”。

當然對礦工群體而言,“基本手續費”被燒掉會降低的打包意愿,即便所有著急發送交易上鏈的用戶,可以提升交易里的“小費”激勵礦工盡快打包自己的交易,但在網絡不堵的時候,“基本手續費”燒掉了,也沒有“小費”,礦工的收入等于是直接只剩區塊獎勵了(相當于拿原本屬于礦工那部分的收入給所有持幣人做“福利”了)。

不過這也解決了V神提到的網絡安全問題——“基本交易費”被燒掉,相比“小費”,區塊獎勵在礦工收入中的占比再度提高,從而降低了之前提到的“51%?攻擊”風險。

總體來看,EIP 1559本質上屬于“削峰填谷”的調節,而非分片、Rollup這種Layer 2層面對以太坊實實在在的擴容,所以無論將來分片、Rollup等如何發展,EIP 1559 理論上都是在經濟模型層面對當下以太坊交易費用機制的有益革新。

EIP 1559 對以太坊的影響尚是未知之數

EIP 1559中,“基本交易費”、“小費”的設置,以及“基本交易費”的協議銷毀,無疑是對現有以太坊經濟機制的根本改變,肯定會直接沖擊礦工等利益相關方,帶來很多新生變量,所以EIP 1559自推出以來,圍繞它的爭議其實也從來都沒有停止過。

最直接的就是雖然“基本交易費”是明碼標價的,但“小費”依舊是競拍模式,那礦工未嘗不會盡力降低“基本交易費”,然后讓“小費”市場回歸最高價拍賣模式,用戶依然需要通過競價的方式讓自己的交易被打包到鏈上。

V神在前不久的采訪中曾表示“eth1 和 eth2 的合并在一年內很可能無法實現”,這也就意味著在接下來一到兩年的時間里,以太坊大概率還是持續目前的底層狀態,那EIP 1559的部署也就有了相對迫切的需求。

頗有意思的是,雖然以太坊上的部署實施目前看起來還是遙遙無期,但Filecoin已經將EIP-1559納入其核心協議,當下每天因網絡交易而消耗的FIL約為10萬-15萬。到目前為止,EIP-1559的“基本手續費”機制在將網絡容量保持在百分之百的目標上做得很好。

總之,EIP 1559作為從根本上改變以太坊經濟機制的全新嘗試,將來能夠給以太坊帶來的影響(既有機遇,亦有風險),目前有期待也有爭論,在尚未全面經過測試之前,都更多的還屬于未知之數。

EIP 1559的主要推動者 Tim Beiko最新也在Discord上直言,“EIP-1559 現在還未做好全面實施的準備”,但無論如何,"EIP 1559"將會是以太坊在2021年最值得期待的變化之一“,讓我們一起等待今年盛夏的消息。

去中心化穩定幣、DEX、借貸已經構成了DeFi三大基石。循著市場規律,下一個爆發點很可能就是去中心化衍生品交易所。最近,火星財經記者和多個業內資深人士進行交流,這種觀點非常普遍.

1900/1/1 0:00:00把握 DeFi下一波趨勢。2020 年是時代性的一年。對于 DeFi 來說,在過去一年里,也從初興轉向爆發,我們見證了 DeFi 的力量.

1900/1/1 0:00:00OKEx BTC/USDT永續合約: 在昨天的晚評中,我們提示短期要重點關注28000-30500支撐區間,在幣價首次進入該區間時容易引發短期抄底資金入場,從實際走勢來看.

1900/1/1 0:00:00概要 我們現在已經有了一份詳細的EIP-1559的經濟學分析了我們正在搭建主網級容量的測試網,以分析1559在大型網絡上的性能對于解決由不斷變化的BASE FEE引起的交易池問題.

1900/1/1 0:00:00摘要:回顧一下比特幣的歷史,我們可以追溯到八年前的2012年倫敦比特幣會議。這場報告總結了主要演講者的陳詞,并流露出了當時的比特幣社區在反恐運動中占主導地位的激進反建制觀點.

1900/1/1 0:00:00Bankless 在這場革命中誕生,既是新聞通訊,也是動態指南,按周告知開放式金融世界的最新訊息.

1900/1/1 0:00:00