BTC/HKD-2.46%

BTC/HKD-2.46% ETH/HKD-4.9%

ETH/HKD-4.9% LTC/HKD-3.51%

LTC/HKD-3.51% ADA/HKD-6.25%

ADA/HKD-6.25% SOL/HKD-1.86%

SOL/HKD-1.86% XRP/HKD-5.87%

XRP/HKD-5.87%2020年已到尾聲,梳理這一年的區塊鏈行業,DeFi可以稱得上是2020年最熱點、當紅炸子雞。就連今年第四次減半,將帶動牛市再次回歸的比特幣在DeFi大火的幾個月里,也顯得暗淡無光,被投資者暫時拋諸腦后。

仔細觀察一番,我們會發現DeFi的發展軌跡有點類似娛樂圈明星,不溫不火,無人問津很長一段時間后,在某個時間點一炮而紅。

在借貸協議Compound于今年6月份開啟流動性挖礦后,DeFi勢如破竹,相關協議產品如雨后春筍,一眾蔬菜食物代幣層出不窮,彌漫整個市場。古典韭菜與新韭菜的對弈拉開,新韭菜猛扎DeFi代幣大河,古典韭菜“隔岸觀火”。

縱觀DeFi近幾年的發展趨勢,在2019年上半年之前幾乎是被忽略的一個領域,總鎖倉值在整個歷史線條中可以忽略不計,DeFi真正引起關注是在2019年,去年可以說是DeFi的風口年,去中心化金融成為行業不可忽視的熱點。相關產品猛增,市場愈增愈大。

截至去年6月30日,DeFi總鎖倉價值為14.9億美元,較1月1日的3.02億美元,半年時間增長了近5倍。然而,已足夠令人驚訝近5倍漲幅在2020年簡直微不足道,今年DeFi的發展趨勢幾乎超乎所有人的預料。

01DeFi盛宴

DeFi在2020年市值猛增,現已經超過150億美元,幾近于去年的十倍。去中心化金融無疑是一個潛在的藍海市場。生態愈加完善,包含去中心化交易所、借貸、分析工具、預測市場、穩定幣等十幾個大類。

據defiprime數據顯示,目前共有215個DeFi項目,相較于九月份,減少了20多個。其中203個基于以太坊,22個基于EOS,26個基于比特幣。

觀點:加密交易量下降或因為投資者希望在第三季度結束前套現:盡管加密資產價格下跌和交易量下降可能是過去幾周的特點,但eToro加密資產分析師Simon Peters仍想提醒交易者長遠考慮。他表示:“值得注意的是,每一種代幣在2020年的表現都很積極,像以太坊和波場分別實現了160%和84%的增長。”他還表示,加密資產交易活動在9月份可能會有所下降,但與2019年相比仍有很大的上升趨勢。一份關于eToro月度交易數據的報告發現,盡管9月份出現了下滑,但比特幣、以太幣和XRP仍位居榜首。這三種資產連續第二個月成為該平臺最受歡迎的三種加密貨幣。Simon Peters解釋說,交易量(或許還有價格)的下降可能是因為投資者希望在第三季度結束前套現。他說:“過去幾個月,一些加密資產取得了一些異常的收益,投資者顯然希望從中獲利。然而,有理由對一些加密資產感到高興,特別是比特幣顯示出一些積極的鏈上指標。因此,如果投資者感到自己正迎來另一輪牛市,他們可能會在再次投資比特幣或其他加密資產之前先持有現金。”(Finance Magnates)[2020/10/5]

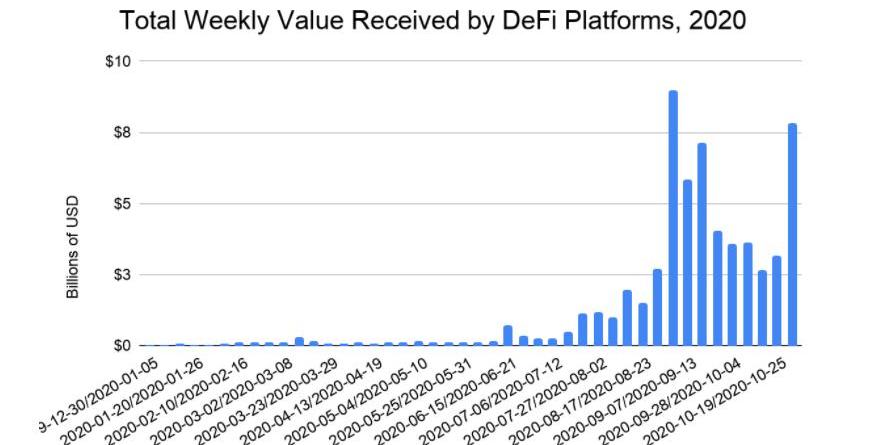

來源:defipulse.com

觀點:礦工拋售比特幣的壓力不能阻止牛市發展:據Cointelegraph 9月21日消息,歷史數據顯示,過去兩個月,比特幣礦工賣出了大量比特幣,使得加密貨幣市場拋售壓力增大。但CryptoQuant首席執行官Ki Young Ju表示,盡管市場面臨礦工拋售壓力,但這些壓力也不能阻止牛市發展。[2020/9/21]

來源:chainalysis.com

從defipulse和chainalysis數據可以看到,DeFi在近幾年的表現非常平靜,到2019年才有了明顯起色,市值在2020年6月起才開始大幅增長。今年1月,DeFi鎖定的美元總價值為6.909億美元。在11月份,已超過150億美元。截至11月11日,DeFi協議總鎖倉量達到155.5億美元。排名前三的分別是UniswapV231.5億美元,Maker23.1億美元以及WBTC19.2億美元。雖然DeFi的熱度越來越小,前十DeFi項目在前段時間普遍大幅下跌,但近期Uniswap、Maker、Compound等DeFi項目的鎖倉量均保持穩步上升的趨勢。增長趨勢正在恢復。

然而,DeFi在用戶體驗、產品開發、監管、合規和生態上存在的許多問題一直引起眾多擔憂。而這種擔憂在2020年依舊沒有得到根本性的改變。

DeFi的故事還遠沒有結束。

02大浪淘沙?洗凈浮沉

目前DeFi的熱度越來越淡,一眾流動性挖礦項目和食物代幣表現出頹勢,整個行業趨于冷靜。當初火爆朋友圈的一眾DeFi代幣大多數消失在投資者眼中。

在過去30天內,Messari追蹤的41個DeFi代幣中只有11個在上漲。受沖擊最大的高供給通脹代幣包括Compound、Balancer,、MCDEX、Curve和mStable,自9月初以來,它們都下跌了至少60%。

觀點:比特幣正在擴大貨幣市場 而不只是搶占市場份額:比特幣咨詢公司Bitcoin Advisory創始人Pierre Rochard今日發推稱,被完全采用后,比特幣的市值將是今天美元市值的100倍。比特幣正在擴大貨幣市場,而不只是在搶占市場份額。[2020/8/5]

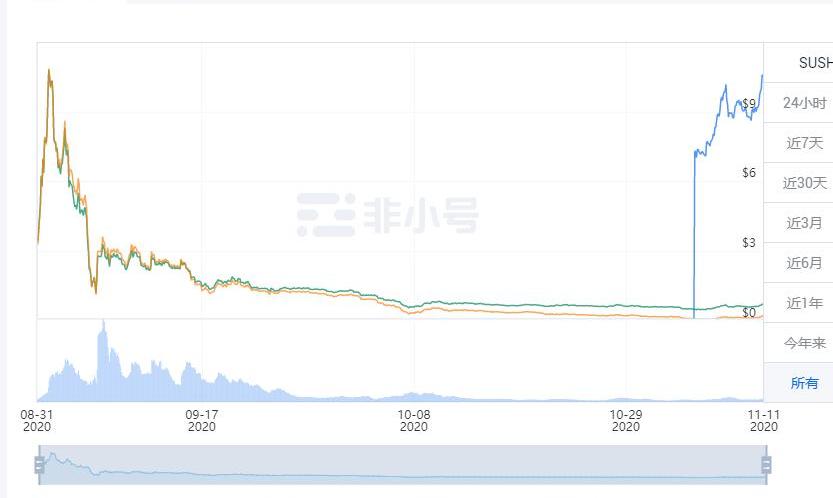

無sushi不DeFi,Sushiswap的出現可謂在DeFi的熱鍋下再添了一把柴,Uniswap的仿盤SushiSwap一上線就表現的十分亮眼,鎖倉量3天突破7億美元,5天突破10億美元,成為繼Aave、Maker、Curve、Uniswap之后第5個達到10億美元鎖倉DeFi項目。一度被猜測可能成為超越前者的存在。Sushiswap的鎖倉量現仍居DEX第四位,僅次于Uniswap、Curve、Balancer。但其代幣sushi價格卻一路下跌。

來源:非小號

YFI——首個也是唯一價格超過比特幣的代幣。在9月13日,該代幣價格超過43000美元。11月5日,價格跌到八千美元,跌幅達80%,近日稍有回調,過去一周的交易價格為16600美元。

來源:非小號

不得不提的DeFi項目是酸黃瓜,在泡菜、熱狗、春卷等一眾食物代幣中脫穎而出,相當具有吸引力。PICKLE的目標是平衡每個流動性池的收益,以確保市場壓力能使穩定代幣的價格正常化。對低于流動性池的穩定幣給予更多的獎勵,而高于流動性池的穩定幣會得到較少的獎勵。這使人們能夠賣出高于流動性池的穩定幣而購買低于流動性池的穩定幣。微創新使其脫穎而出,其合約不久便鎖定了價值2億美元的加密貨幣,使其成為SushiSwap之外的領先食品項目。該代幣也在24小時內飆升了1000%以上,從5美元漲到70美元。但后期也是呈現下跌形勢,目前穩定在20美元左右。

觀點:美國銀行能提供加密托管對BTC機構基礎設施至關重要:美國貨幣監理署加密政策在推特上持續引發熱議。7月23日早間,加密貨幣分析師Joseph Young發推稱,美國銀行能夠提供加密托管對比特幣機構基礎設施至關重要。而有些國家的銀行已經從2020年初開始這項工作了。比如:瑞士三大銀行之一的Julius Baer(1月)、韓國最大商業銀行韓國國民銀行(3月)和渣打銀行(7月)。[2020/7/23]

來源:非小號

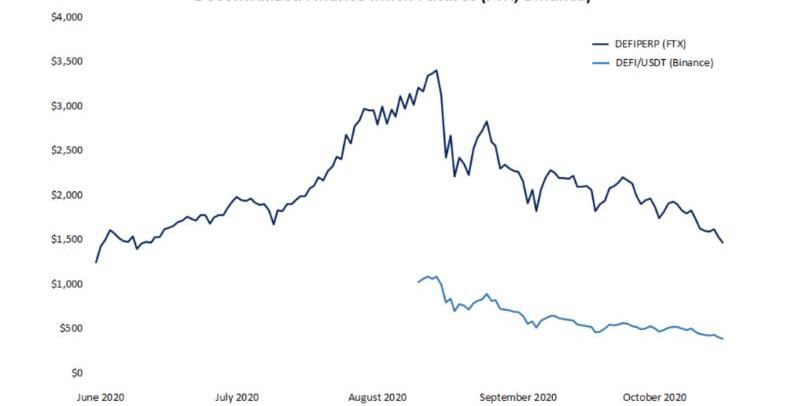

FTX的DeFi的永續指數可以看出,DeFi泡沫很大一部分已經破滅,已經回到了6月的水平。真正留下來的是提供更好交易體驗,更低滑點,更低成本,更小無常損失等的DEX項目。

抹茶特邀分析師青龍在鴕鳥區塊鏈加密情報中表示:區塊鏈基礎設施不完善、當前占領市場的更多的是投機客,DeFi應用能否解決互聯金融問題需要時間檢驗、DeFi的金融監管政策風險較大,三大原因阻礙DeFi的發展,最嚴重的就是投機客泛濫,區塊鏈某個風口被炒作起來后很容易形成網絡效應,大量的資金涌入,這也是為什么很多早起的DeFi項目代幣價格被炒作到幾倍甚至幾十倍的原因。但是項目本身的價值并不支持其維持價格高位的共識。浪潮退去后,機構資金和項目資金就會快速變現將資金抽回,那么前10的DeFi項目大跌腰斬再腰斬只是要價格回歸理性的必然。

觀點:加密貨幣市場可能受益于中國股市持續上漲:加密金融公司Amber Group表示,加密貨幣市場可能會受益于中國股市的持續上漲。該公司解釋說,富時中國A50指數創下新高,表明中國投資者正在冒險,有可能提振比特幣。如果股票上漲,投資者將擁有更多的資本,并且將更傾向于購買加密貨幣。(Bitcoinist)[2020/7/6]

哈魯資本研究員道法自然表示,目前鎖定在DeFi中資產總價值仍然很高,但是交易量的持續減少以及流動性不足以維持這么高的鎖倉量,再加上很多DeFi項目的大幅下跌對投資者心理有很大的影響,所以目前DeFi算是告一段落了。

TokenInsight分析師馬一丁認為DeFi泡沫在一個季度左右破滅,消除泡沫后才能真正健康發展。

DeFi第一輪的炒作及粗暴又混亂,也是一個實驗和自我修復階段。但是DeFi的預熱還在,從受到市場追捧的Keep3r表明,只要有合適的項目出現,人們對DEX的興趣仍在。DeFi下一輪會出現更有質量的項目,拭目以待。

DeFi只是第一輪退潮,但并沒有結束。

03DEX、CEX,長期共存

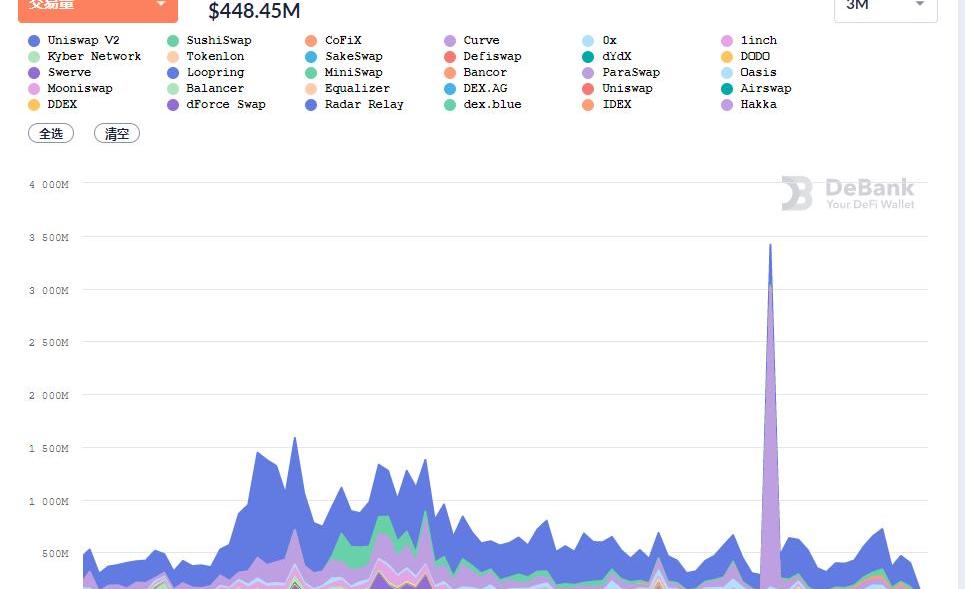

去中心化交易所是DeFi領域的一顆明珠,在這波熱潮中,DEX的交易量強勁增長,前十大DEX在9月份實現了300億美元的交易量。在第三季度,排名前10位的DEX的交易量平均每月增長197%。與之相比,中心化交易所的數據則僅為35%。

今年DeFi的大部分增長都可以歸因于四個平臺:Uniswap,Kyber,CurveFinance和1inchExchange,全部都是DEX。

去中心化交易所Uniswap無疑是最受歡迎的一個DEX。無論是鎖倉量還是交易量都穩居第一。

來源:debank.com

根據Uniswap官方數據顯示,該協議中資產流動性超過30億美元,接近31億美元,創歷史新高。從具體的資金池規模來看,ETH鎖倉量超過14億美元,WBTC鎖倉量接近4.5億美元,之后是USDT、USDC和DAI。Uniswap單個就占據了整個DeFi市場大約25%的份額。該交易所用戶也從年初的十萬增長到現在的四十多萬。

Uniswap作為去中心化交易所的領頭羊,早在8月底,其交易量就超過Coinbase,當時Uniswap上的總交易量已超過100億美元。DEX數據顯示,Uniswap只是在七月份到八月份的交易量就達到了65億美元。交易量超過老牌中心化交易所,這被視為一個重要苗頭,后期引發了大量關于DEX是否能夠取代CEX的熱議。雖然目前去中心化交易所還未能與許多中心化交易所如火幣、OKEx、幣安相提并論,用戶基數和交易量差距懸殊,但去中心化交易所的潛力巨大,這是不爭的事實。

徐明星等諸多行業人士認為在未來幾年內DEX和CEX將長期共存。

04洗錢者的避風港

被鎖定在DeFi的美元價值在2020年呈指數級增長,隨之而來的是帶來了潛在的新的洗錢風險。

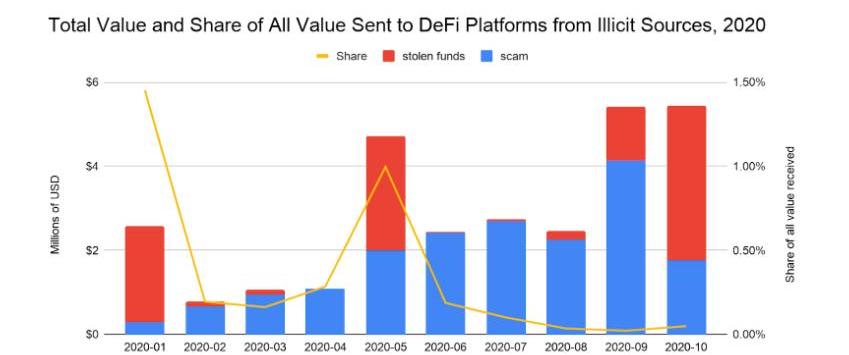

區塊鏈取證公司CipherTrace發布的數據顯示,在2020年前10個月,加密貨幣盜竊、黑客攻擊和欺詐造成的損失達到了18億美元,而DeFi平臺的急劇增長更是加劇了這一損失,DeFi平臺已成為加密黑客最有利可圖的目標。DeFi犯罪呈上升趨勢。DeFi黑客大約占2020年數字貨幣黑客的21%,即使不是直接在DeFi平臺上進行犯罪的黑客也經常使用DeFi平臺來清洗盜取的資金。但與整個加密貨幣生態系統相比,DeFi平臺的非法活動風險較小。

CipherTrace報告中稱,DeFi協議在設計上通常缺乏任何明確的法規遵從性,任何國家的任何人都可以在被收集很少或沒有被收集KYC信息的情況下訪問它們。

因此,DeFi很容易成為洗錢者的避風港。

例如,Uniswap是最流行的DeFi平臺,它沒有KYC或AML驗證過程。用戶在使用UniSwap時,只需要連接錢包,然后就可以開始交易。這使得UniSwap成為網絡罪犯想要選擇的誘人渠道。

今年9月25日,KuCoin交易所遭到黑客攻擊,被盜2.81億美元。其中1710萬美元的代幣通過去中心化交易所出售。涉及的去中心化交易所主要有Uniswap,KyberNetwork,DEX.AG,1inch.exchnage和Tokenlon。

福布斯對此發布評論文章表示,KuCoin被盜事件表明DeFi用于洗錢的風險在增加。DeFi的創新有很多風險,比如缺乏KYC/AML措施,交易時缺乏保障。保障措施的缺乏會導致“壞人”增加,把這一領域帶向危險境地,也讓某些DeFi項目方涉嫌洗錢、恐怖融資。而這也不是第一次DeFi被用于洗錢。

雖然被盜資金和被詐騙資金的價值在10月份達到了頂峰,但非法交易的比例僅為0.05%。與5月份1.00%的峰值相比,百分比的大幅下降歸功于自那時以來整體市場已經增長了很多。從這個角度來看,如果與非法活動相關的地址接收或發送的總加密貨幣交易量為1.1%相比,0.05%是一個相當小的數字。

來源:chainalysis.com

05關于監管

DeFi平臺不像某些加密貨幣平臺那樣充當著活躍中介機構的角色,也不用像傳統貨幣服務企業那樣受到監管,比如受到《銀行保密法》、證券法和其他合規要求的限制。

當然,誰審計DeFi平臺的代碼?誰來處理漏洞?誰來處理相關詐騙和其他形式的金融犯罪?誰來幫助受害者?仍然有一堆的問題需要面對和解決。監管機構可能會探索在DeFi平臺上執行法律的其他方式,不管它們是否與正式的公司有關聯。

但是,正如加密貨幣研究員RyanSelkis在最近的一份簡報中指出的那樣,目前這種爭論還沒有實際意義,因為大多數DeFi平臺背后都有核心團隊,能夠更新協議以凍結用戶資金或在必要時阻止交易。這一點在9月份KuCoin遭黑客攻擊后最為明顯,當時網絡犯罪分子試圖通過在Uniswap和Kyber等DEXs上交換被盜資金來洗錢。這些項目背后的團隊凍結了黑客控制的部分資金,表明這些平臺并不像某些說法所說的那樣去中心化。

最終,監管機構將決定如何對DeFi平臺實施現有的監管,或者在必要時創建新的監管機構,以保護金融體系的完整性,一切還需要時間。

編者按:據數字資產可視化追蹤平臺CoinHolmes反洗錢態勢感知平臺觀察發現,目前各大數字資產交易所目前面臨著較大的反洗錢壓力,不僅存在涉恐地址污染.

1900/1/1 0:00:00來源:?談談區塊鏈 撰文:談國鵬,Ownbit創始人前天晚上,波卡生態鏈項目Moonbeam和Ownbit進行了技術交流,期望未來Ownbit對波卡生態鏈進行更好地支持.

1900/1/1 0:00:00一個月前失竊的加密資產交易平臺庫幣的被盜資金又出現異動。據加密資產追蹤器WhaleAlert分析,11月4日,黑客將共計價值超826萬美元的REQ、DRGN、DX、DENT和TRAC五種資產轉移.

1900/1/1 0:00:00為啟動ETH2.0網絡,需要質押524,288個ETH,截止到藍狐筆記寫稿時,目前質押的ETH為60,928個,完成度只有11.6%左右,距離最低啟動要求還有較遠的距離.

1900/1/1 0:00:00前天晚上12點左右,以太坊測試網的開發者宣布,ETH2.0的發布日期定在了12月1日,主網的存款合約地址也正式生效。對于這則消息,V神也表示確認.

1900/1/1 0:00:00文:Nancy? 編輯:Tong? 出品:PANews 作為當之無愧的去中心化金融第一網紅,AndreCronje的一舉一動都在鎂光燈之下,圍繞著他的話題一直都不少,關于他的爭議也從未斷絕.

1900/1/1 0:00:00