BTC/HKD+0.9%

BTC/HKD+0.9% ETH/HKD+1.19%

ETH/HKD+1.19% LTC/HKD+2.23%

LTC/HKD+2.23% ADA/HKD-1.03%

ADA/HKD-1.03% SOL/HKD+3.27%

SOL/HKD+3.27% XRP/HKD-0.22%

XRP/HKD-0.22%

原標題:《DeFi保險喜憂參半》

去中心化保險協議CoverProtocol勢頭正猛,既有Yearn.finance創始人AndreCronje的光環加持,又有治理代幣大漲的走勢,兩大亮點使其帶著DeFi保險的概念成功抓住了市場眼球。

相比資歷更老的保險協議NexusMutual,CoverProtocol主打點對點保險理念,為每一個它覆蓋的協議推出CLAIM、NOCLAIM兩個代幣,持有前者相當于投保,持有后者相當于承保。保險到期后,如果發生理賠,CLAIM價格變為1美元,NOCLAIM歸零;若未發生理賠,CLAIM價格歸零,NOCLAIM為1美元。

這種模式使得「保單」可以自由交易,市場共同分擔風險。相比于傳統保險,去中心化保險更具流動性,投保也無需繁瑣流程,更為簡單高效。

不過尷尬的是,保險協議也是智能合約,同樣面臨被攻擊的風險。12月14日,NexusMutual創始人HughKarp的個人賬戶被曝遭受攻擊。此外,目前DeFi保險還面臨大規模的風險對沖需求難以被滿足,以及流動性較低等問題。

根據安全公司PeckShield的統計,今年11月,DeFi行業發生逾13起安全事件,造成損失近5000萬美元。從需求端看,隨著DeFi行業不斷壯大,保險能夠幫助用戶對沖風險,避免「火中取栗」。但現階段,如何擴大去中心化保險的市場規模、設計合理的機制等,都是待解之題。

DefiLabs:平臺在更新過程中遇到問題,現已暫停質押服務,用戶資金安全:7月29日消息,由AI管理的DeFi平臺DefiLabs 7月28日在推特上發布如下公告:為了給用戶提供更好的服務和體驗,我們的平臺目前正在進行維護和更新。不幸的是,我們在這個過程中遇到了一個意想不到的問題。為確保用戶資產安全及平臺順利運作,我們決定暫停質押服務。維護期間請勿進行任何質押操作。

在緊急升級期間,停止質押的措施將生效。我們強烈建議用戶在此期間不要嘗試任何質押交易,以避免任何資金處理和升級過程的中斷。我們正在努力解決問題,以盡快恢復平臺的正常運行。提款程序將暫停,直至另行通知。請耐心等待,并繼續關注進一步更新。團隊將在48小時內發布最新消息。

用戶現有的資金將被安全存儲,不會受到影響。一旦升級工作完成,確認平臺運行,我們將及時通知用戶恢復質押服務。新池預計將在維護完成后開放。

為確保用戶資金安全,請密切關注官方公告,并在處理來源不明的信息時謹慎行事。[2023/7/29 16:06:10]

COVER9天上漲695%?DeFi保險吸睛

進入9月后,DeFi協議流動性挖礦收益銳減,DeFi代幣齊跌,洶涌一時的浪勢回歸平靜。探索者們向更深廣的「海域」進發,尋找新的場景。大概沉靜了兩三個月后,去中心化保險展露出「后浪」潛力。

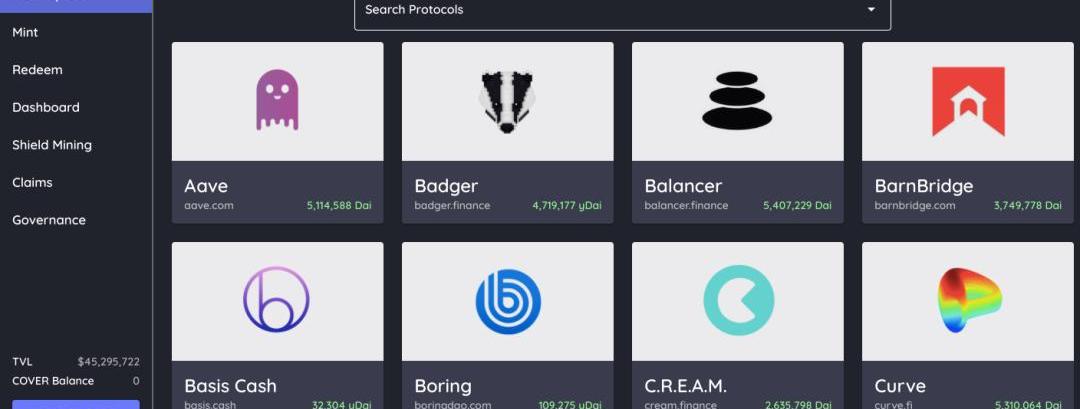

CoverProtocol的出現是DeFi保險在近期頻頻被熱議的重要原因。今年11月19日,Cover正式上線,同時上架了10種熱門DeFi協議的保險業務,覆蓋協議包括Curve、Aave、Balancer、SushiSwap、Yearn.finance等。

數據:當前DeFi協議總鎖倉量為2471.2億美元:12月31日消息,據Defi Llama數據顯示,目前DeFi協議總鎖倉量2471.2億美元,24小時增加1.00%。鎖倉資產排名前五分別為Curve(231.7億美元)、Convex Finance(193.4億美元)、Maker DAO(178億美元)、AAVE(142.8億美元)、WBTC(122.5億美元)。[2022/1/1 8:17:51]

如果你是SushiSwap用戶,有大量的資金放在其中做市,你可以通過Cover投保,來對沖可能發生的智能合約漏洞、黑客攻擊等等的風險。

將保險搬到區塊鏈上,Cover并非首例,在它之前,互助保險項目NexusMutual已在以太坊網絡中耕耘良久。而Cover之所以在短時間內引起關注,一部分原因要歸功于那個DeFi世界里最有「魔力」的男人——YFI的創始人AndreCronje。

11月28日,AC宣布YFI與Cover合并,盡管他強調,并不清楚「合并」意味著收購還是合作,但項目共享一致的愿景。值得一提的是,AC早前資助過Cover的前身Yinsure.finance。Yinsure在今年上線,但因兩位核心開發者分道揚鑣而導致項目擱淺。

Cover并入AC系后,快速站在了聚光燈下,交易所快速反應。

12月3日,MXC抹茶上線Cover治理代幣COVER;兩天后,幣安將COVER擺上了站內創新區;12月9日,OKEx也上架了COVER。

中幣(ZB)DeFi數據:DeFi挖礦總鎖倉量約3954萬美元:根據中幣(ZB)平臺數據,今日DeFi挖礦總鎖倉量約為3954萬美元,其中存USDT、存ZB和存QC挖礦的鎖倉量小幅上漲,存ETH挖礦的鎖倉量不變。[2020/10/15]

主流交易平臺主動上線,進一步提高了Cover的曝光度。在DeFi浪潮趨于平緩時,Cover又用上漲的幣價激起漣漪。

在MXC抹茶上,COVER開盤價為200USDT,待到幣安和OKEx上架后,COVER最高于12月12日漲至1590美元,9天內上漲695%。與兩個月前大多數DeFi資產上所后的急漲急跌不同,COVER在二級市場的走勢較為堅挺,12月15日,該資產在OKEx報價約1350美元,價格仍處于高位。

COVER大漲后維持高位

AC光環加持、幣價高漲,Cover成功出圈DeFi。在一些加密資產社群中,不少人開始詢問Cover的消息和參與教程,不免讓人想起夏天時人們搶挖頭礦的熱鬧場景。

不僅是Cover本身,它還帶動了一個板塊——DeFi保險,這個概念也開始走入市場視野,有人根據過去「早埋伏、早進場、早獲利」的經驗,開始打聽還有沒有類似的保險項目。

投保/承保代幣化引入流動性

保險在日常生活中耳熟能詳,人們向保險公司投保,保險公司作為承保方,雙方簽訂合同時,投保人需要登記實名信息并支付保費,一旦發生索賠,需要向保險公司出具相關報告,以證明所保風險真實發生。很多時候,保險公司會進行調查核實,來防止投保人騙保。

金色財經合伙人佟揚:區塊鏈技術不斷的革新積極推動了DeFi的發展:IPFS100.com現場報道,9月20日,由節點咨詢主辦,WAVES、金色財經、IPFS100聯合主辦的“DeFi崛起 引領礦業新思潮”共為創業者大會·鷺島分論壇在廈門舉行。

金色財經合伙人、節點咨詢CEO、IPFS100.comCEO佟揚為論壇做開幕致辭。佟揚表示,流動性挖礦對區塊鏈挖礦領域產生的影響可以說是變革性的,目前全球DeFi生態中已經推出數千個DeFi應用類的產品了,DeFi生態正在蓬勃的發展。另外一方面,區塊鏈技術也在不斷的革新,更是積極推動了DeFi的發展。看似非常火熱的DeFi,是否真的能像我們想的那么成熟,未來其流動性、安全性、應用場景的落地該如何解決,相比DeFi來講,IPFS是否更成熟,包括IPFS是否能夠取代HTTP成為下一代的互聯網協議,我們拭目以待。[2020/9/20]

那么,去中心化保險該如何運作?

在Cover成功出圈前,DeFi領域內最知名的保險平臺是NexusMutual,它也是當前承保金額最大、支持投保項目最多的協議。根據歐科云鏈12月15日的數據,NexusMutual總鎖倉量為1.07億美元,位列所有DeFi項目第20位,是保險板塊的「一哥」。

NexusMutual的產品為智能合約保險,主要保險責任為「代碼非預期使用」。通俗來說,投資者擔心某一智能合約被攻擊,就可以在這里投保。此前,bZx協議遭受閃電貸攻擊后,NexusMutual曾進行理賠。

DeFi零售熱度低于ICO 鎖倉代幣價值已超2017年ICO集資總額:DeFi是2020年的一大熱點,但谷歌零售興趣指數仍在低位,這表明其還不可以與2017年的ICO熱潮相提并論。但值得注意的是,目前DeFi鎖倉代幣價值已超90億美元,相較于2017年ICO集資額度54億美元高出了66%。(Coindesk)[2020/9/8]

想在NexusMutual投保或者承保,必須通過其KYC認證,并支付0.002ETH成為會員。用戶想投保,要在購買保險頁面選擇想要保險的智能合約,或者輸入智能合約地址,隨后再輸入保險金額、保險期限來獲得系統報價,最后可用ETH、DAI或者治理代幣NXM進行支付。保費的50%會注入到資本池,作為賠付預備金,另外50%會分配給承保人。

這和日常生活中常規保險的流程較為類似,不同點在于其引入了質押。用戶想承保時,可將NXM質押給某個項目,享受質押項目50%的保費收入。質押金額越高的項目,可購買保險額度也越多。如果發生索賠,需要NXM持有人進行兩輪投票,以決定是否進行理賠,相當于社區共同仲裁。

在NexusMutual的模式中,投保方和承保方并非點對點,保單也不可交易。當某一協議的投保需求增加時,如果沒有足夠的承保人質押,會出現無保可投的情況。

總之,NexusMutual更接近于傳統保險邏輯。

新星Cover則建立了一種更有意思的制度來定義去中心化保險。在其生態中,除了投保人、承保人外,還有另一種角色——流動性提供者,也就是說,Cover的「保單」和「承保單」都是可以交易的。

Cover頁面

在Cover投保/承保有兩種方式。

第一種是存入DAI來鑄造CLAIM和NOCLAIM兩種代幣,假設用戶想投保,便需要賣出NOCLAIM,持有CLAIM;若想承保,則賣出CLAIM,持有NOCLAIM。理論上,每個「險種」協議對應的NOCLAIM+CLAIM的價值都等于1美元,但也可能因市場波動而出現偏差。其中,相當于投保的CLAIM代幣價格往往較低。

另一種方式就是在市場上直接買入CLAIM或者NOCLAIM代幣,進行投保或者承保。這就讓Cover形成了一個點對點的保單交易市場。

舉例來說,12月15日,Aave「險種」對應的CLAIM價格為0.09美元,NOCLAIM為0.93美元,保險到期日為2021年5月31日。倘若用戶認為在到期前,Aave可能出現風險,便可購買CLAIM;如果風險真的在到期前出現了,CLAIM價格將變為1美元,來彌補用戶損失或滿足套利需求;如果保險到期前,Aave沒有出現任何問題,CLAIM價格將歸零,相應地,NOCLAIM價格將變為1美元,屆時,投保者將損失保費,承保者則可以賺取保費。

這種方式的好處在于將風險市場化,跟期權有相似之處。此外,這種將保單Token化的方式,有利于提高流動性。

現階段,Cover的流動性提供者和投保者都可以參與挖礦,獲得治理代幣COVER。此外,Cover的保險范圍不局限于區塊鏈圈,只要人們有保單交易的需求,就可以提供流動性市場。

在NGCVentures董事總經理蔡彥看來,相比NexusMutual,Cover是一個「NewDeFi」。「保險流程中的每個部分都進行了代幣化,讓用戶自由組裝,進而釋放人們的想象力。」

DeFi保險?自身難保?

現階段,DeFi最熱門的方向仍集中在交易所、抵押借貸、理財、預言機等領域,保險只是初露鋒芒。盡管在模式上,NexusMutual與Cover各不相同,但它們是探索保險場景的典型代表。

幣乎社區用戶「花木蘭」認為,DeFi保險項目不僅減輕了投保人的損失,也讓人們可以更放心地參與DeFi,不用再「火中取栗」,有助于健全DeFi生態。

不過,就在DeFi保險的概念越炒越熱時,戲劇性的一幕發生了。

12月14日,NexusMutual的推特稱,當天其創始人HughKarp的個人地址遭到Mutual協會成員攻擊,錢包內資金被全部盜走。盡管官方表示,被盜的僅是個人資產對項目無影響,但消息卻以「保險項目被盜」的模樣流傳開來。

「誰說賣保險的就一定很安全?一個是純業務邏輯,一個是技術邏輯。」有區塊鏈安全行業從業者如此評價,顯然在他看來,保險只是業務邏輯,保險協議如果技術處理不好,也會有被盜的風險。

此前,Cover官方還曾表示,將把NexusMutual添加到保險覆蓋范圍中。圈內大V「超級比特幣」認為這是一種「挑釁」。不過看來,保險協議之間「互保」也不失為一種降低風險的方式。

畢竟,用鏈上智能合約搭建的保險協議,依然是DeFi協議,而這個領域最大的問題仍然是安全,「樂高積木」拼接狀的DeFi目前還沒有應對閃電貸攻擊的最優解。

除了協議不排除被黑客攻擊的可能性外,DeFi保險還有其他問題需要解決。比如如何滿足需求。

目前,DeFi保險單一市場的規模仍然較小,而DeFi板塊的總鎖倉市值日益走高,于12月15日達到178億美元。一些熱門協議由于投保需求較高,在NexusMutual有時會出現無保可買的情況;即便在Cover上,同樣存在流動性不充沛、投保成本較高的問題。

有Cover用戶反映,由于現階段流動性較低,CLAIM買不了多少價格就翻倍了。如果沒有足夠的承保資金,那么,購買DeFi保險用以對沖風險的需求,在當下就不太能滿足。

還有人擔心,由于NexusMutual和Cover都采用社區投票的方式進行理賠審查,可能會出現結果不公正的情況;此外,也不能排除項目方先投保、再自我攻擊來謀取大額賠償的可能性。

但在業內人士看來,類似「騙保」情形發生的可能性不大。首先投票者都是代幣持有者,如果惡意投票導致了不公正的結果,會造成代幣貶值,而Cover也通過與PeckShield、TheArcadiaGroup等安全審計公司合作,成立「索賠有效性委員會」進行把關,盡可能避免惡意投票和騙保發生。

無論如何,在DeFi浪潮趨于平靜之時,去中心化保險的興起帶來了新的場景想象。IOSGVentures創始合伙人JocyLin預計,DeFi保險市場規模將會在2022年達到14~45億美元,2025年將能達到25~152億美元。

AC透露,未來Cover將提供更廣泛的保障范圍,并接受更多類型的抵押品;還將推出永續保險這種不失時效的保險模式;此外,保險服務將陸續面向所有DeFi項目。

從愿景來看,DeFi保險有望成為一個更加高效、便捷的風險對沖工具,而這支新船槳能否掀起巨浪,仍舊面臨市場檢驗。

現在比特幣的4千4百億美元市值已經超過了Visa的美元市值,更是遠遠超過了大通摩根的3千8百億美元的市值。比特幣同這兩個公司相比,它同Visa的可比性更強.

1900/1/1 0:00:00星展銀行于本月10日正式宣布退出“全方位數字交易平臺”,并稱將服務將覆蓋證券化代幣發行、法幣與加密貨幣雙向兌換、數字資產托管,但僅限合格投資者和機構用戶參與.

1900/1/1 0:00:00美國的加密數字金融在2020年第4個季度出現了快速的發展。這方面最有代表性的趨勢是美國機構對比特幣的大幅買入.

1900/1/1 0:00:00原文作者:BiraajmaanTamuly碳鏈價值原創團隊編譯8月11日,MicroStrategy宣布已在比特幣上投資了2.5億美元,從此吹起了機構投資者進軍比特幣市場的號角;9月8日.

1900/1/1 0:00:00近日,幣安旗下的風險投資機構和孵化器幣安Labs(BinanceLabs)宣布領投麥子錢包的B輪融資,本輪融資總額達1200萬美元.

1900/1/1 0:00:002019年初,被譽為行業趨勢預言家的肖風博士發表演講時表示:“2019年后,我們不會再討論區塊鏈的技術障礙”。果不其然,跨鏈技術的新進展正在打破區塊鏈原有的“性能”瓶頸.

1900/1/1 0:00:00