BTC/HKD+0.81%

BTC/HKD+0.81% ETH/HKD+0.23%

ETH/HKD+0.23% LTC/HKD+0.43%

LTC/HKD+0.43% ADA/HKD+3.01%

ADA/HKD+3.01% SOL/HKD+1.92%

SOL/HKD+1.92% XRP/HKD+4.24%

XRP/HKD+4.24%新年伊始,回望剛剛過去的 2020 年,以比特幣為核心的數字資產行業經歷了波瀾壯闊的一年:從年初 312 暴跌行情的低迷,到年中「減半」的波瀾不驚;下半年 DeFi 熱潮的井噴爆發,再到年末比特幣突破歷史性高位,進一步「出圈」。我們看到了加密世界「接力式」前行的蓬勃動力,更認識到:依托比特幣強大的共識和流動性,橋接起傳統世界與加密世界之后,行業在新的一年還將開啟無限的可能性。

要點總結:

以太坊 DeFi 三大困局:

可擴展性受限:大幅增加用戶的交易時間和交易成本;

安全性堪憂:DeFi 各類安全問題不斷涌現,黑客攻擊頻發,項目和用戶損失慘重;

資產規模受限:如果市場持續呈現幾何級增長趨勢,那么以太坊就會遇到「資產天花板」。

比特幣解鎖 DeFi 的優勢與瓶頸:

持有者對于進入 DeFi 領域的意愿不斷在上漲,更是受到傳統金融機構認可。

DeFi 的進一步發展需要比特幣:比特幣擁有強大的開發者社群,底層共識機制被時間證明最為安全可靠,其認知度、共識度、流通量都遠遠大于其他資產。

在比特幣鏈上實現可擴展的智能合約是長期存在的瓶頸。

由 Blockstack 升級而來的 Stacks 2.0 將解鎖比特幣的 DeFi 潛力:

Stacks 2.0 致力于不改變比特幣本身的同時,圍繞比特幣結算協議進行創新,開啟原生比特幣智能合約和去中心化應用。

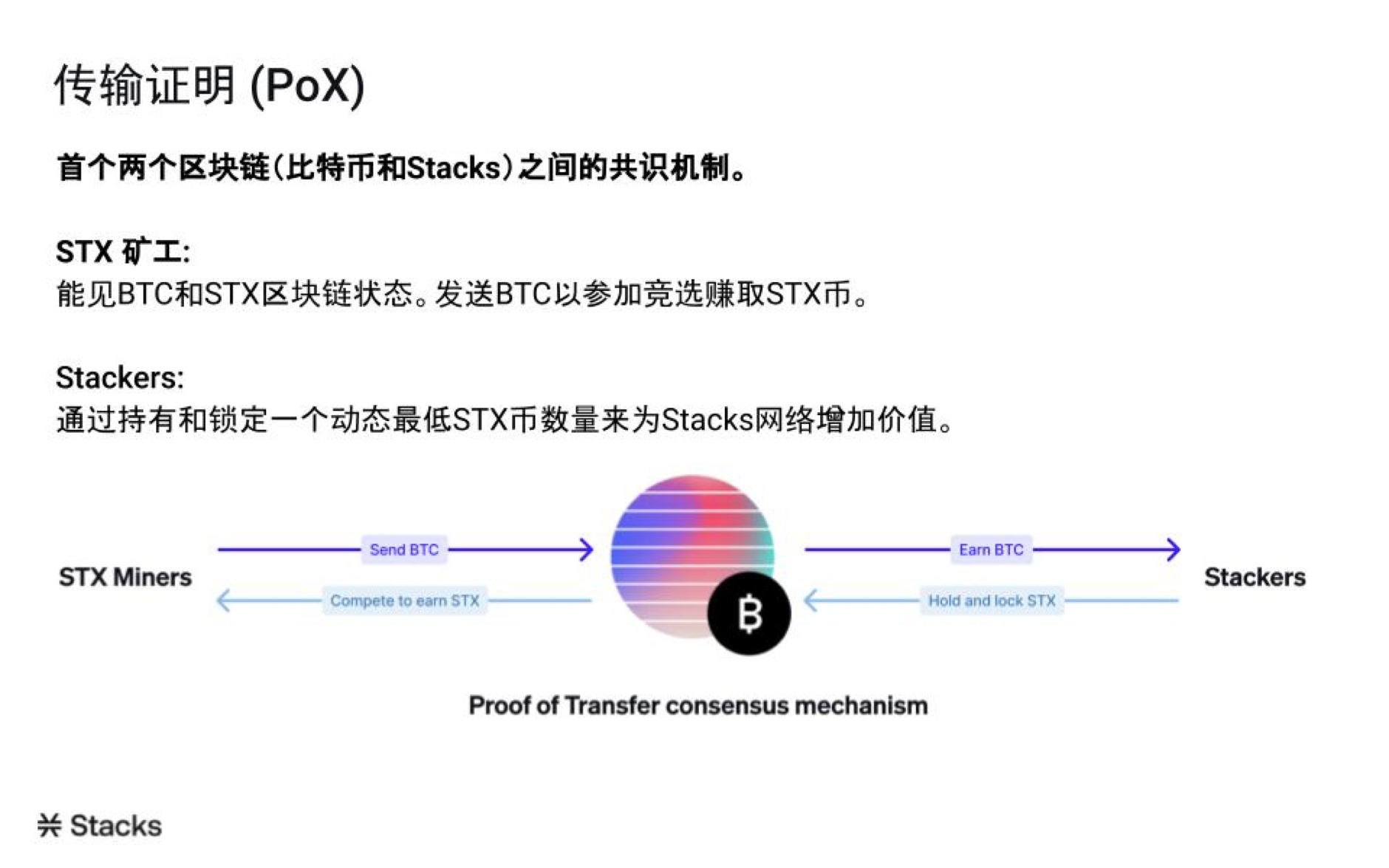

PoX 是嫁接比特幣鏈與智能合約鏈的全新共識機制,巧妙取兩者最優:挖礦錨定比特幣安全性,智能合約可在比特幣區塊鏈上進行,STX 礦工在相連的 Stacks 區塊鏈上寫入新區塊。

原生編程語言 Clarity 使智能合約能夠根據在比特幣區塊鏈上看到的行為進行操作,確保「所見即所得」。同時 Clarity 無需 EVM 這樣的中介環節,進一步降低錯誤發生的可能性。

Stacks 區塊鏈的交易可獨立進行擴展,不依靠比特幣鏈,而只依靠比特幣來達成最終目的,編寫「DeFi+Stacks 2.0」的新機遇。

更適合 DeFi「參天」的土壤:比特幣 or 以太坊?

2020 年中開始,DeFi 項目發展得如火如荼,為低迷的市場行情帶來轉機。但以太坊「可預見」的資產上限、網絡瓶頸、底層合約安全性等重大隱患也逐漸顯現,隨著市場的急速擴張而不斷被放大,激發出市場各方參與者對于資產、安全、流動性等方面更加迫切需求。

與以太坊相比而言,比特幣作為市值第一的資產,其資產屬性、流動性、價值是強于任何代幣,雖然與傳統金融市場相比,比特幣的發展歷史似乎并不是很長,但其獨有的特質不僅深受眾多投資者的青睞,吸引了大型機構今年的集中性入場,并且正逐漸演變成全球市場經濟中不可或缺的一部分,也天然的適合融入到去中心化金融的浪潮中。

以太坊 DeFi「三大困局」

可擴展性受限

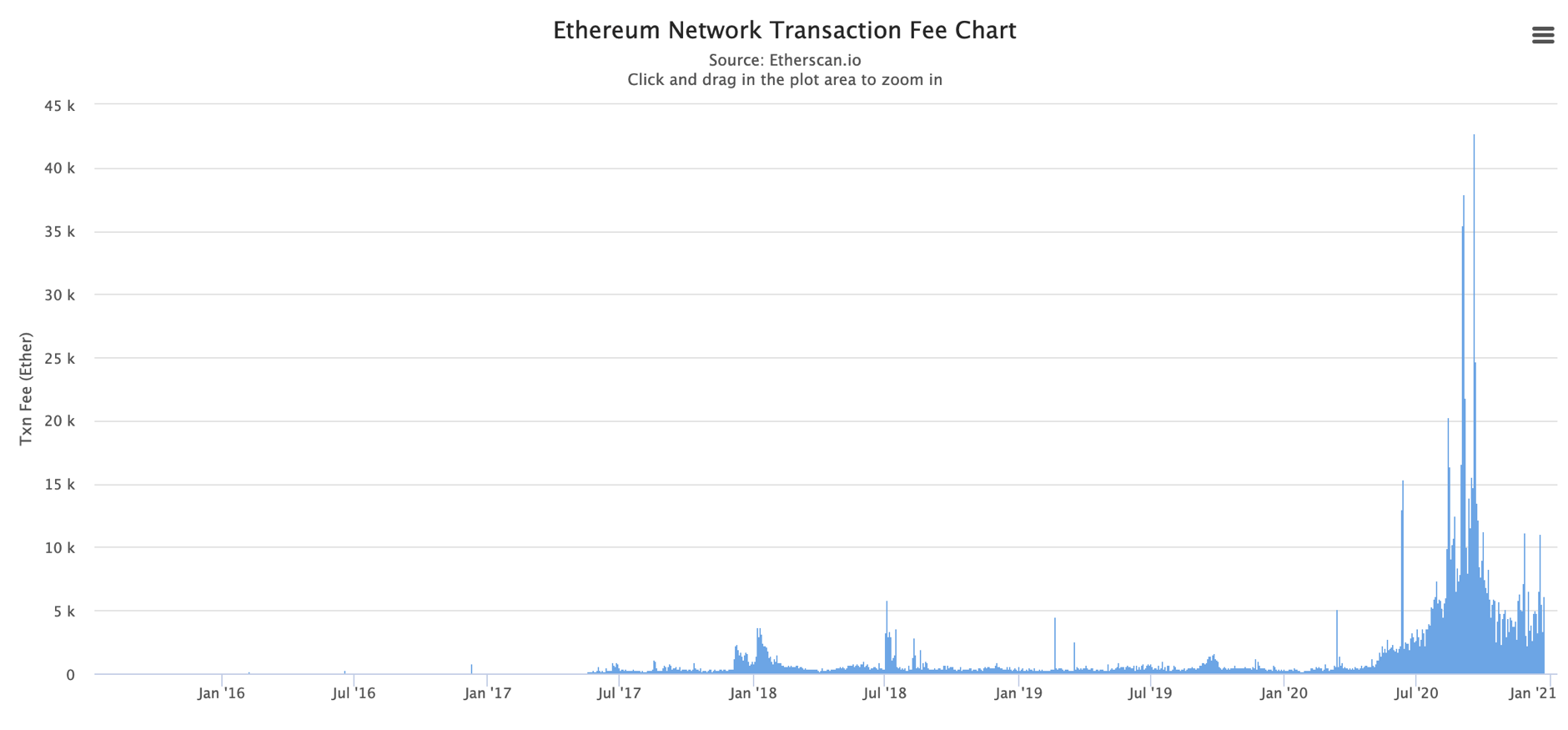

DeFi 流動性挖礦浪潮帶動了大批用戶涌入以太坊,促使礦工收益大漲,隨之而來的便是以太坊網絡的性能瓶頸暴露無遺。比如在交易高峰期 Gas 成本激增,不僅造成網絡擁堵,每筆交易費用也飆升到 100 美元上方,大幅增加了用戶的交易時間和交易成本。

據以太坊區塊瀏覽器 Etherscan 數據顯示,以太坊 2020 年 9 月 17 日的日交易量一度超過 140 萬筆,打破 2018 年的記錄創下新高。彼時以太坊價格正處于 1400 美元的歷史高點附近。同日,以太坊網絡交易費用達到 4.27 萬 ETH,同樣創下歷史新高。

Struct Finance為DeFi用戶推出可定制的利率產品:金色財經報道,DeFi平臺Struct Finance允許投資者交易與加密相關的定制結構化金融產品,并已發布利率保險庫和分段機制。該公司將以未經許可的方式包括不同的代幣、代幣化衍生品、金庫和資金池,以制作適合投資者風險偏好的新產品。[2023/6/22 21:53:13]

(以太坊網絡交易費,來源:Etherscan.io)

以太坊的可擴展性困局不僅扼殺了部分用戶的參與熱情也限制了項目的創新和發展。

以太坊開發社區緊急行動,旨在解決可擴展性、吞吐量、安全性等問題的以太坊 2.0 在 2020 年 12 月初完成了信標鏈的創世啟動,但考慮到工作量證明(PoW)向權益證明(PoS)機制的轉變,以及分片(sharding)技術的部署等復雜性,以太坊 2.0 真正上線仍是一個漫長且復雜的過程,且大概率會延期。

智能合約安全性堪憂

和網絡性能一樣未能及時跟上市場發展的,還有以太坊智能合約的安全性。合約漏洞仿佛一顆顆暗藏的定時炸彈,只待黑客發現并引爆。比如,本應對其他數字資產起到保護作用的 DeFi 保險協議 Cover Protocol,竟在 2020 年 12 月底遭遇「憑空增發」攻擊,攻擊者在許多 DEX 上進行套現,導致代幣價格暴跌,甚至一度歸零。「保險協議自身難保」,又一次給市場敲響了關于安全的警鐘。

Stacks 創始人、Hiro Systems PBC(前 Blockstack PBC,簡稱 Hiro,下同)CEO Muneeb Ali 針對這一事件在推特評論稱:「所有的 DeFi 漏洞(最新發生的是 Cover),也許我們應該暫停一下,問問自己,類似 javascript 的腳本語言是否真的適合使用? 應進行正式驗證,僅靠人工審核是不夠的。」

Hiro 的 Jude Nelson 曾撰文列舉了八種最常見的智能合約漏洞,分別為:可重入性(Reentrancy)、訪問控制(Access Control)、上溢和下溢(Overflow and Underflow)、低級調用未檢查的返回值(Unchecked Return Values For Low Level Calls)、拒絕服務(Denial of Service)、隨機性問題(Bad Randomness)、時間操控(Time manipulation)、短地址攻擊(Short address attack)。

智能合約是當下公鏈網絡的標配,其采用的編程語言也不盡相同。Stacks 的原生合約編程語言是全新的 Clarity,可有效防范上述漏洞。

舉個具體例子。以「低級調用未檢查的返回值」這一漏洞看,以太坊使用的 Solidity 語言的深層功能之一是低級函數 call、callcode、delegatecall 等等。這些函數解決錯誤的方式與其他 Solidity 函數不同,不會傳播算法,也不會還原執行,而是返回一個錯誤的值,代碼本身仍然繼續運行,這就給了黑客可乘之機。而在 Clarity 中,所有公開調用的函數都必須返回編碼為 ok 類型或 err 類型,強制執行不可終止。如果函數返回 err,則交易終止,不會繼續運行合約——這就從根本上杜絕了黑客利用漏洞的可能性。

以太坊資產天花板

波場TRON成為DefiLlama上TVL全球排名前三的公鏈:據官方消息,波場TRON成為DefiLlama上TVL全球排名前三的公鏈,當前TVL高達51.5億美元。

DefiLlama 是最大的 DeFi(去中心化金融)TVL 聚合器。DefiLlama 的數據是完全開源的,由來自數百個協議貢獻者組成的團隊維護。DefiLlama 旨在用準確的數據和透明的方法跟蹤來自 80 多個不同區塊鏈的 800 多個 DeFi 協議。

波場致力于通過區塊鏈技術和分布式應用(DApp)加速互聯網的去中心化。2018 年 7 月,波場生態完成與 BitTorrent 的整合,后者是一家提供去中心化 Web 3.0 服務的先驅企業,擁有超過一億月活用戶。截至 2022 年 5月,公鏈用戶總數突破9400 萬,交易筆數超 32 億,總鎖倉量(TVL)超 103億美元。[2022/5/23 3:35:26]

2021 年剛剛到來,比特幣和以太坊為代表的加密資產不斷刷新著價格新高。諷刺的是,如果市場持續呈現幾何級的增長趨勢,那么以太坊就會遇到其「資產天花板」。

據數據行情網站 CoinMarketCap 2021 年 1 月 4 日的數據顯示,作為排名第二的加密資產,以太坊總市值已達到 1137 億美元左右,但這與比特幣目前 5728 億美元的市值仍然相差了近五倍(約 4600 億美元)。這也就意味著 4600 億美元資金由于以太坊應用協議的限制尚未高效的進入 DeFi 應用中,甚至可能導致無法匹配市場的發展需求。

「抵押借貸」是本輪 DeFi 爆炸式增長的根本動力。2020 年 6 月 Compound 社區創建新提案修改 COMP 代幣的市場分配機制,首先提出了「Farming」(農耕、挖礦)的概念,由此拉開「流動性挖礦」的序幕,把用戶拉入了各種「Token 農作物」耕種的農田中。據 DeBank 數據顯示,截止 2021 年 1 月 4 日,以太坊 DeFi 市場總借款量已經超過 36 億美元——可以說,抵押借貸的規模天花板,也決定了 DeFi 創新的天花板。

然而,如果我們用傳統金融的數據模型做一番審視,就會發現:以太坊目前借貸資產的規模仍然太小,而不是太大。

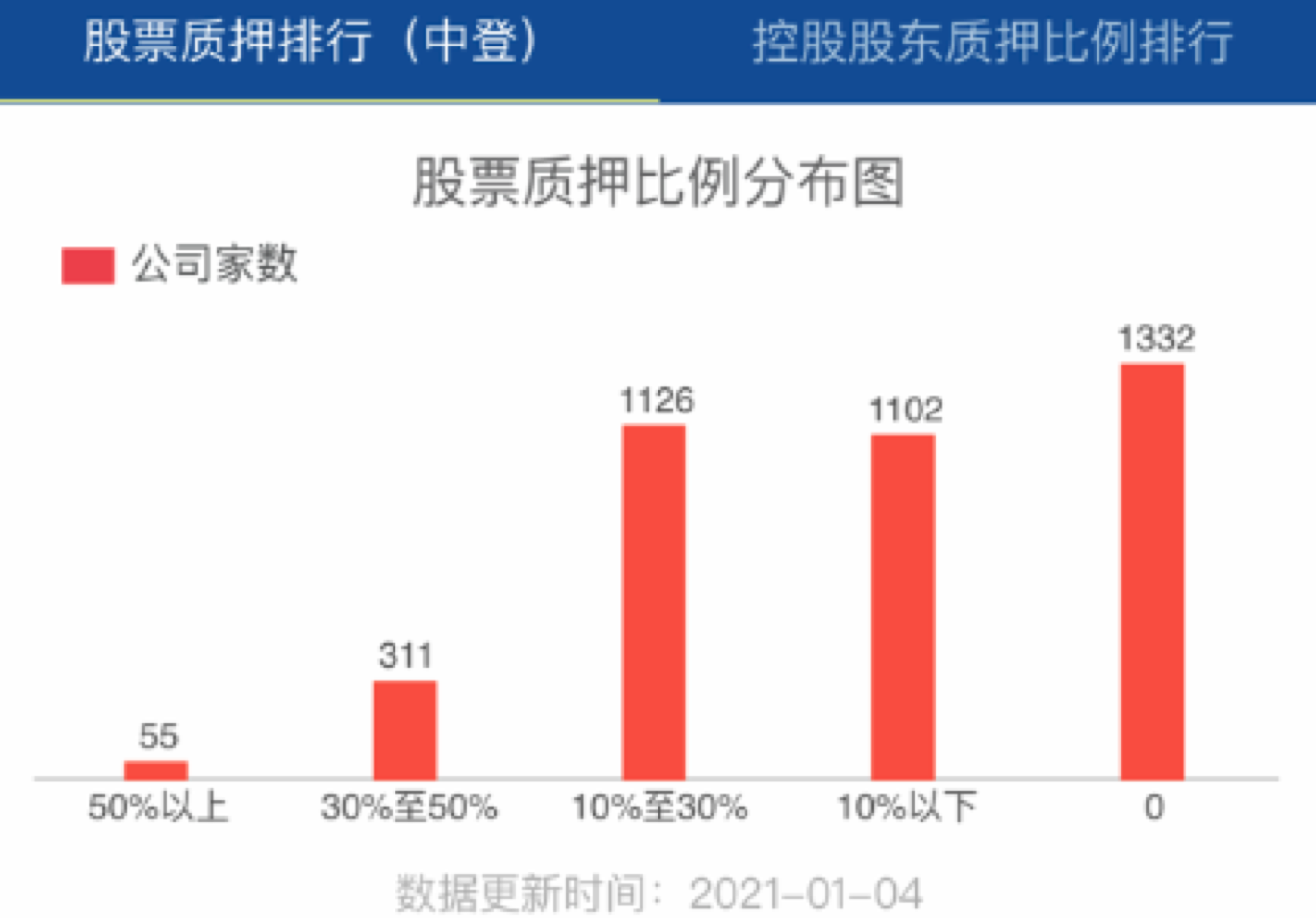

以 A 股為例,「數據寶」2021 年 1 月 4 日數據顯示,在納入統計的 3926 家 A 股公司中,共有 2594 家上市公司存在股票質押的行為,占比超 66%。如下圖所示,其中股票質押比例大多在 10% 至 30% 之間及 10% 以下。

(來源:數據寶)

如果以 A 股上市公司的股權質押數據為模型(實際上是極為保守的),以 10% 的質押比例作粗略計算,可以發現:目前約 5728 億美元總市值的比特幣資產,單純用作借貸質押,就會有大約 572 億美元的潛在需求尚未被開發。相形之下,以太坊 36 億美元的借貸規模,可謂小巫見大巫,連開胃甜點都算不上。

小結:DeFi 需要比特幣,比特幣也需要自己的原生 DeFi

其實,比特幣已經開始進入 DeFi 領域,證明了比特幣持有者對 DeFi 的接受度。目前市場上比較普遍的解決方案是「錨定幣」:如 wBTC、renBTC 等協議將比特幣兌換成 ERC 20 格式的「比特幣錨定幣」。據 DeBank 數據顯示,流向 DeFi? 的比特幣在 2020 年 11 月初一度超過 15 萬枚。

Alameda Research成為DeFi Land投資者和合作伙伴:6月29日消息,Solanal鏈上去中心化農場模擬網絡游戲DeFi Land宣布Alameda Research成為DeFi Land投資者和合作伙伴。[2021/6/29 0:14:52]

專注于將比特幣更好地帶入 DeFi 領域的 BadgerDAO 項目在 2020 年 12 月 4 日正式上線后受到了市場熱捧。項目上線運營一個月時間其總鎖倉量就已突破 5.5 億美元,在 DeFi 項目排行榜位居第 10 位,可見比特幣持有者對 DeFi 也有著強烈的需求。

眾所周知,比特幣有最大的傳統機構投資人接受度。與 2017 年底的那一波牛市不同的是,本輪牛市被稱為「機構牛」,更多是由諸如灰度在內的機構投資者帶動。越來越多的主流、傳統金融機構首先布局的仍然是比特幣,最大的持倉量也依然是比特幣。這些機構如果要進入 DeFi 試驗場,注定會帶著他們的比特幣——其帶來的資產規模和效應,絕非當下以太坊可比擬。

最后,充分去中心化穩定運行 10 年的比特幣,也是區塊鏈領域最為安全的資產。比特幣擁有忠實而強大的開發者社群,PoW 底層共識機制公認最為安全可靠,沒有任何單點可控制或更改。比特幣的認知度、共識度、流通量均遠遠大于其他加密資產。

機構如果進入 DeFi 試驗場,對于資產安全性、穩定性都有極高要求。比特幣是唯一符合如此條件的資產。不難想見,機構級別的資金可能更傾向于接受一個在原生比特幣上搭建的 DeFi 生態,而不是把手中的比特幣「錨定」在一個極具風險,短期內又無法優化的以太坊網絡上。

Stacks 2.0 為原生比特幣帶來安全的可擴展性

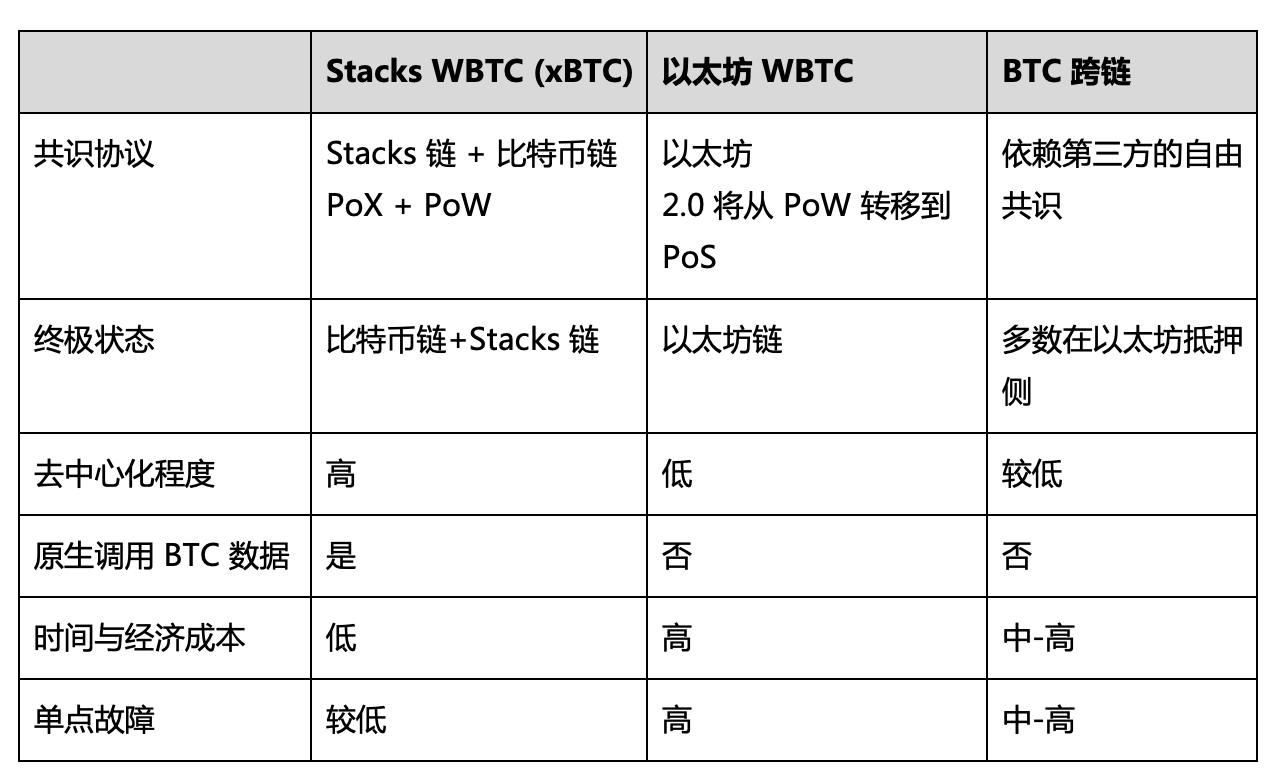

為了解決以上問題,提高 DeFi 的普適性,很多團隊和項目也致力于研究將比特幣引入 DeFi 領域。如前所述,目前市場較為接受的,仍是中心化的「錨定比特幣」(Wrapped BTC)方案,即將手中的原生比特幣轉換為基于以太坊的 ERC 20 版本的比特幣。

這種中心化的「資產跨鏈」存在單一資產風險、中心化、信任、成本等多方面問題。尤其是機構和大戶,通常也不會選擇第三方跨鏈方案——因為這意味著把自己的幣交給一個 DeFi 協議托管。如果可以打通原生比特幣進入 DeFi 的通道,那么也就打通了機構級別的資金入口。

分布式計算網絡 Stacks 就專注于這一全新的解決方案。第一層區塊鏈 Stacks 2.0 在打通原生比特幣以獲得最高安全性的同時,也支持去中心化應用程序和智能合約。

釋放原生比特幣的力量

比特幣可以看作是區塊鏈的第一個應用也是最強大、最安全的區塊鏈,它提供了一種任何一方都無法控制或改變的新型貨幣。比特幣網絡不僅為貨幣本身提供了基礎,也為通用結算協議提供了基礎。

比特幣不可篡改、不可偽造的最高安全性底層,以及巧妙的設計雖然限制了其業務功能和模式,但這也是比特幣原生的優勢和共識,在接入 DeFi 時不應被拋棄。

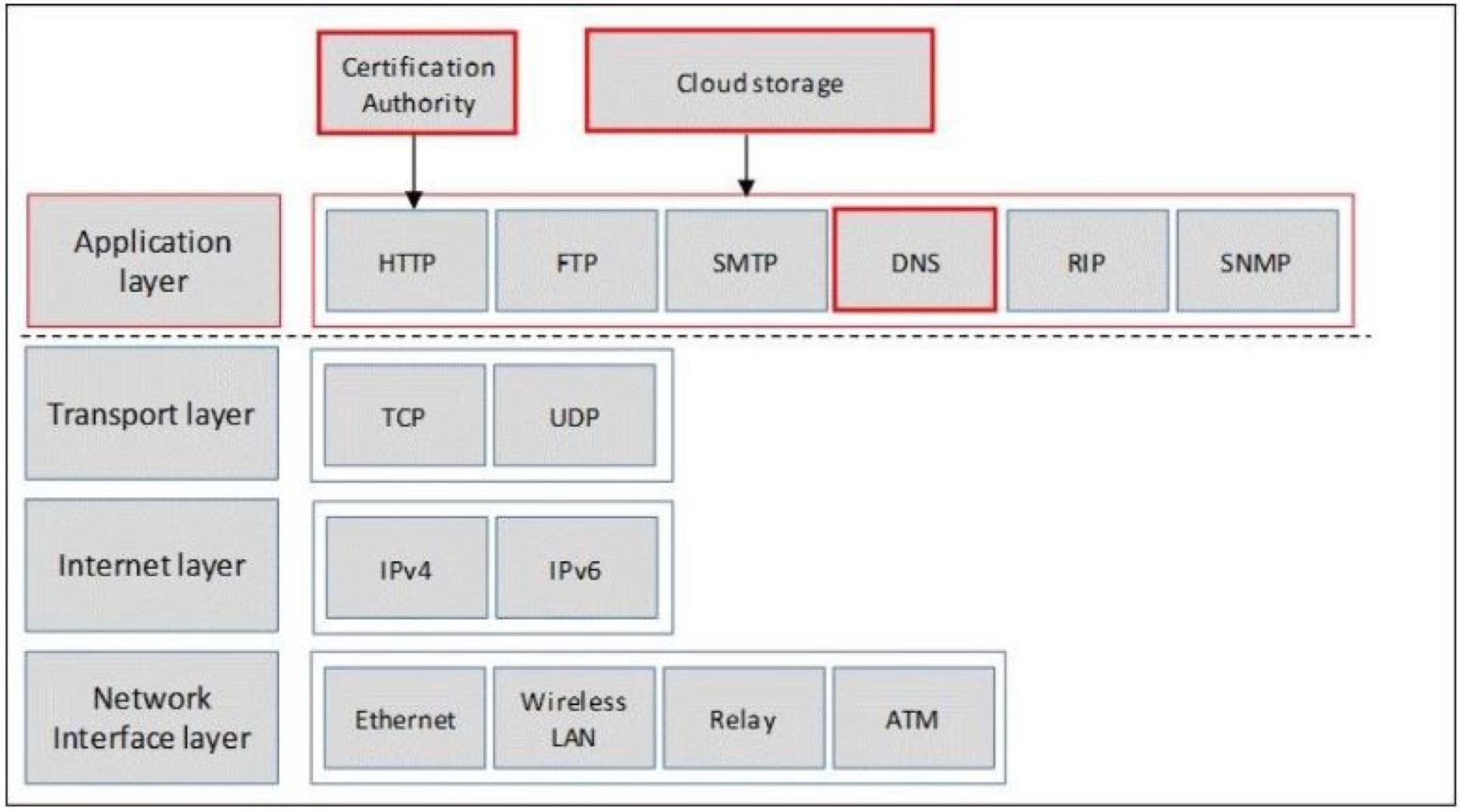

就像在傳統互聯網中 TCP 協議是網絡標準,不需要改變它就可以在其之上進行創新,DeFi 領域的去中心化協議和應用完全可以建立在比特幣之上,早在 2017 年,Hiro 的前身 Blockstack 就提出了去中心化的應用層概念,得到了頂級投資人的認可。

Balancer V2上線,或將為DeFi交易者降低Gas費用:Balancer Labs發布了其自動做市商(AMM) 2.0版。Balancer表示,此舉將降低用戶的以太坊Gas費用。(CoinDesk)[2021/5/11 21:50:17]

(來源:Stacks)

許多人將比特幣喻為「數字黃金」。這其實只闡明了它的儲值功能,卻忽略了它作為一種程序,本質上仍有其他可擴展用途。而 Stacks 2.0 則嘗試改變這一誤解,探索在不改變比特幣本身的同時,圍繞比特幣結算協議進行創新,啟用原生比特幣 DeFi 智能合約和去中心化應用的功能。

Stacks 2.0 以比特幣作為價值結算標準,提出了兩個區塊鏈之間的新的共識算法,稱為傳輸證明(Proof of Transfer,簡稱 PoX),它連接了比特幣網絡和 Stacks 區塊鏈,并擴展了比特幣的功能。

其中 PoX 挖礦錨定了比特幣的安全性,讓智能合約可以在比特幣區塊鏈進行,STX(Stacks 的代幣)礦工在相連的 Stacks 區塊鏈上寫入新的區塊,借助 PoX 就可以解鎖「比特幣+ DeFi 智能合約和應用程序」的全新體驗。

暢想 DeFi+Stacks 2.0 的全新體驗

在本文開頭,我們探討了以太坊 DeFi 的「三大困局」。接下來我們將詳細論述 Stack 2.0 如何逐一破解。

從交易擴展方面來看,Stacks 2.0 區塊鏈的交易可以獨立進行擴展,不依靠比特幣鏈,只是依靠比特幣來達成最終目的。Stacks 2.0 區塊鏈上成千上萬筆交易在比特幣上會產生一個散列,作為共識的一部分,Stacks 交易會自動在每一個比特幣區塊上「結算」。

此外,Stacks 還引入了微區塊(Micro blocks)的概念,可以在幾秒鐘內進行初步確認。微區塊也是未來可擴展性研究的主要領域,理論上更快的共識算法可以在每個比特幣塊的比特幣上建立數據的微區塊上運行。同時比特幣被 Stacks 用作底層標準的結算協議,不僅可以存放區塊散列的歷史檔案,也可以將交易與比特幣緊密的聯系在一起。

除此之外,Hiro 團隊在項目成立時就致力于建立一個能夠實現聚集去中心化應用(DApp)開發、數據存儲和身份驗證等一系列功能的完整生態,并希望在保持與傳統互聯網高性能的同時,通過去中心化的方式來解決信任問題,守護安全底線。

守護安全底線

Stacks 的去中心化認證系統(DID)允許用戶自己管理數據和身份信息,在登陸或使用應用時可以授權 DApp 讀取信息。即使是開發者也不會觸及到用戶的數據和敏感信息,從根本上阻擋了作惡的可能。

此外,原生智能合約語言 Clarity 使 DeFi 中智能合約能夠根據在比特幣區塊鏈上看到的行為進行操作,確保「所見即所得」。開發者可以從代碼本身就得知程序將執行的操作,Clarity 也屬于圖靈不完備語言,避免「圖靈復雜性」。最后,Clarity 由節點發布并執行,不會有類似 EVM 這樣的中介環節,進一步降低了錯誤和攻擊的可能性。

有了 Stacks 2.0,「中心化資產跨鏈」的方案就相形見絀,我們找到了更優的把 BTC 帶入 DeFi 領域的全新方式。下表就是對這些方案的對比:

美國SEC委員:聯邦監管機構應為DeFi提供法律明確性和試驗自由:金色財經報道,美國證券交易委員會(SEC)委員、“加密媽媽”Hester Peirce周一表示,聯邦監管機構必須提供法律明確性和試驗自由,以便DeFi能夠與CeFi競爭,為投資者提供金融服務。[2021/2/24 17:45:41]

Stacks 2.0 如何構建智能合約

Stacks 2.0 將智能合約和去中心化應用帶入比特幣,主要通過全新共識算法 PoX 以及原生智能合約語言 Clarity 這兩大部分來實現。

傳輸證明 PoX

Stacks 2.0 在兩個區塊鏈之間建立了新的共識算法? PoX(Proof of Transfer Mining with Bitcoin,比特幣挖礦轉移證明)。

具體來說,Stacks 使用比特幣作為基礎鏈,Stacks 作為連接鏈。PoX 可以將已經鑄造的比特幣作為「計算證明」重新使用,礦工則直接用比特幣作為開采成本。

Stacks 礦工使用比特幣開采新鑄造的 STX 代幣。Stacks? 持有人可以將 STX 鎖定在共識中以賺取比特幣,這使 STX 成為獨特的加密資產,以 BTC 為基礎定價并產生 BTC 收益。這一過程也就是將比特幣用作結算協議。

智能合約語言 Clarity

Clarity 是一種新的智能合約編程語言,由普林斯頓大學和麻省理工學院的計算機科學家在過去兩年中開發完成。它著重于優化可預測性和安全性,隨著 Stacks 2.0 主網的推出同步上線。

Stacks 2.0 將 Clarity 智能合約錨定在比特幣上,成本和性能對于開發人員和自動驗證都是透明的。Clarity 合約同時具有針對比特幣的內置 SPV 證明,并且可以使開發人員更輕松地與比特幣進行交互。

并非所有的去中心化應用都需要智能合約,但是 Clarity 可以為去中心化應用解鎖各種有趣功能。此類用例包括但不限于訪問控制(例如支付后訪問);非同質化代幣(NFT)和同質化代幣;商業模式模板(例如訂閱);面向特定應用的區塊鏈;去中心化自治組織(DAO)等。

從語言設計角度來看,Clarity 和大多數智能合約語言相比有兩大不同之處,其一是該語言是在區塊鏈上解釋和廣播的(未編譯);其二是該語言是可判定的(非圖靈完備,Turing incomplete)。

使用解釋性語言可確保執行的代碼是人類可讀的并且可被審查的。諸如 Clarity 之類的可判定語言可以為任何功能精確確定需要執行的代碼,使智能合約的漏洞出現率大大減少,并允許開發人員直接圍繞比特幣狀態編寫邏輯。這也使得 Clarity 可用于大規模用途,擁有可擴展性。

此外,Clarity 允許對智能合約的整個調用圖(call graph)進行完整的靜態分析。代碼的運行時成本和數據使用情況都可被分析,開發人員可以預測某個 Clarity 程序將做什么,以及它將花費的成本。如前所述,這大大降低了智能合約出現錯誤,和被黑客攻擊利用的可能性。

Stacks 2.0 激勵機制

Stacks 的長期價值通常取決于 Stacks 網絡的增長以及對 Clarity 智能合約的需求。要在網絡上執行 Clarity 合約,用戶需要支付 Stacks 的代幣 STX 作為 Gas 費。例如,用 Clarity 合約構建的去中心化交易所需要 STX 作為費用以便用戶在交易時執行合約邏輯。

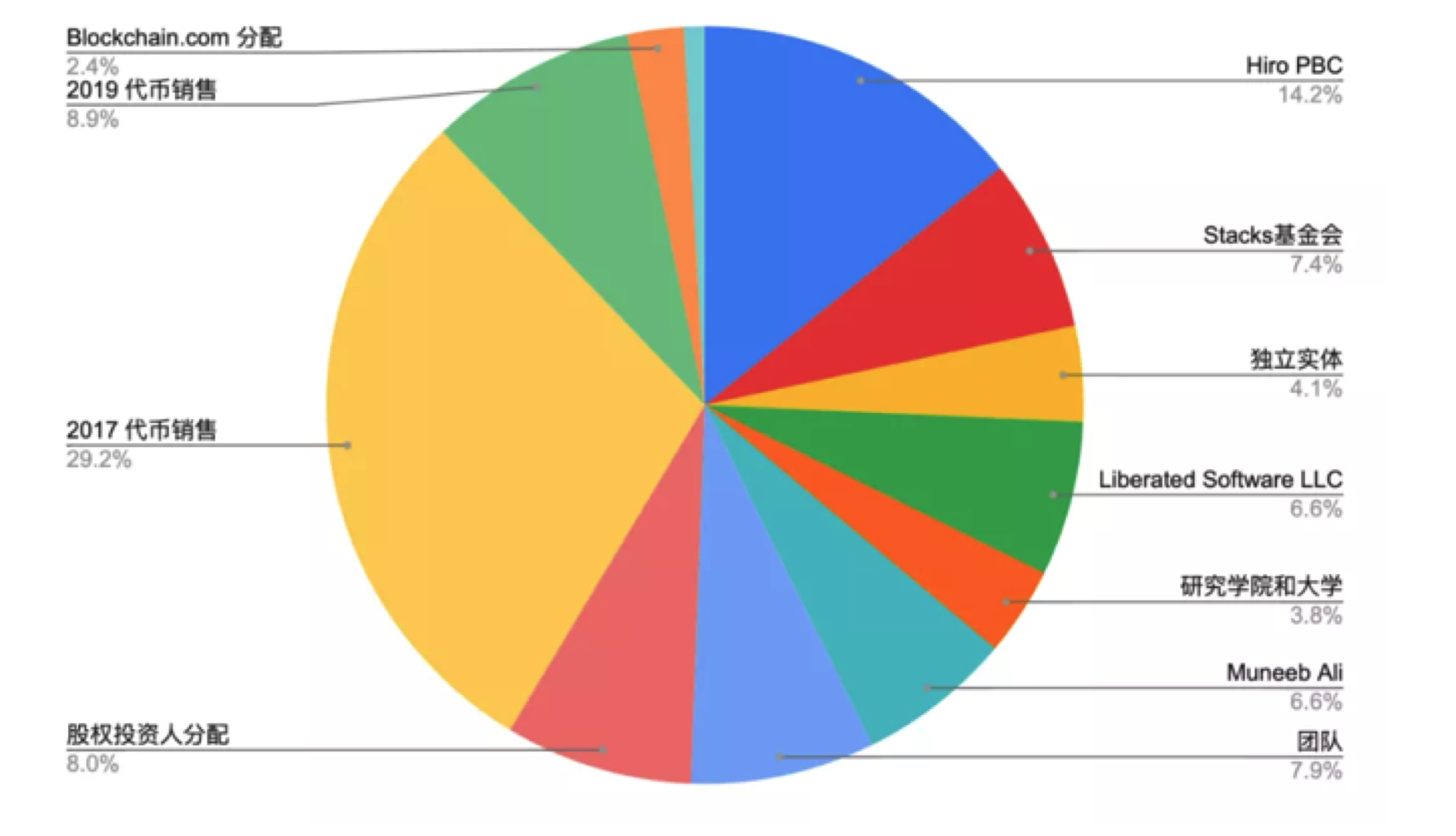

STX 的代幣經濟學

STX 持有者的比特幣獎勵多少,取決于代幣獎勵和網絡使用情況兩部分。

Stacks 創世區塊中有 13.2 億枚 STX。Stacks 加密貨幣有一個預定的未來供應量,到 2050 年將達到約 18.18 億(比之前設計的 20.40 億有所減少)。到 2021 年 1 月底,創世紀塊中大約 13.20 億 STX 中的 10.06 億 STX 將是流動的,其余的將每月按照各個解鎖方案釋放。

區塊獎勵在前四年將設置為每個區塊 1000 枚 STX,每四年減半,降至每個區塊 125 枚 STX 獎勵后將保持不變。另外,Stacks 出塊時間將與比特幣保持一致,即約每 10 分鐘出一個塊。

(STX 代幣分配構成 來源:Stacks)

Stacks 系統的價值

Hiro 沒有更多的關注商業盈利和收入,而是回歸整個網絡本身,希望通過讓越來越多的開發者入駐 Stacks 開發出更多區塊鏈應用和用例。而這些區塊鏈應用又會拓展出各自的商業模型的邏輯來促進整個生態的發展。同時,這也為更多的 DeFi 領域開發人員和團隊提供了完整的工具。

再見 Blockstack,你好 Hiro

最近,Blockstack PBC 正式宣布 更名為 Hiro,重新命名意味著身份的轉變。Stacks 2.0 將由社區共同推動,Hiro 不會啟動自己的節點,而是計劃在網絡上開發工具,專注于服務開發者。不妨讓我們回顧和總結一下 Blockstack 的發展歷程。

2017 年底,Hiro ?的前身 Blockstack 項目成立,并向投資者售賣了價值 5000 萬美元的代幣。這些投資者包括:知名風投機構 Union Square Ventures(曾投資過 Algorand、Helium、YouNow、Coinbase 等項目);由知名的文克萊沃斯兄弟創辦的 Winklevoss Capital(曾投資過 Blockfi、AngeList、Staked 等項目);由著名天使投資人徐小平創立的頂級風投機構真格基金;還有 Blockchain Capital、Digital Currency Group、Kevin Rose、Michael Arrington 和 Qasar Younis(Y Combinator 的前首席運營官)等 800 多個基金和個人投資者參與。

在亞洲,Blockstack 也得到了 Hashkey Capital,SNZ,Spartan Group,日本上市集團 Recruit 等知名基金的投資。

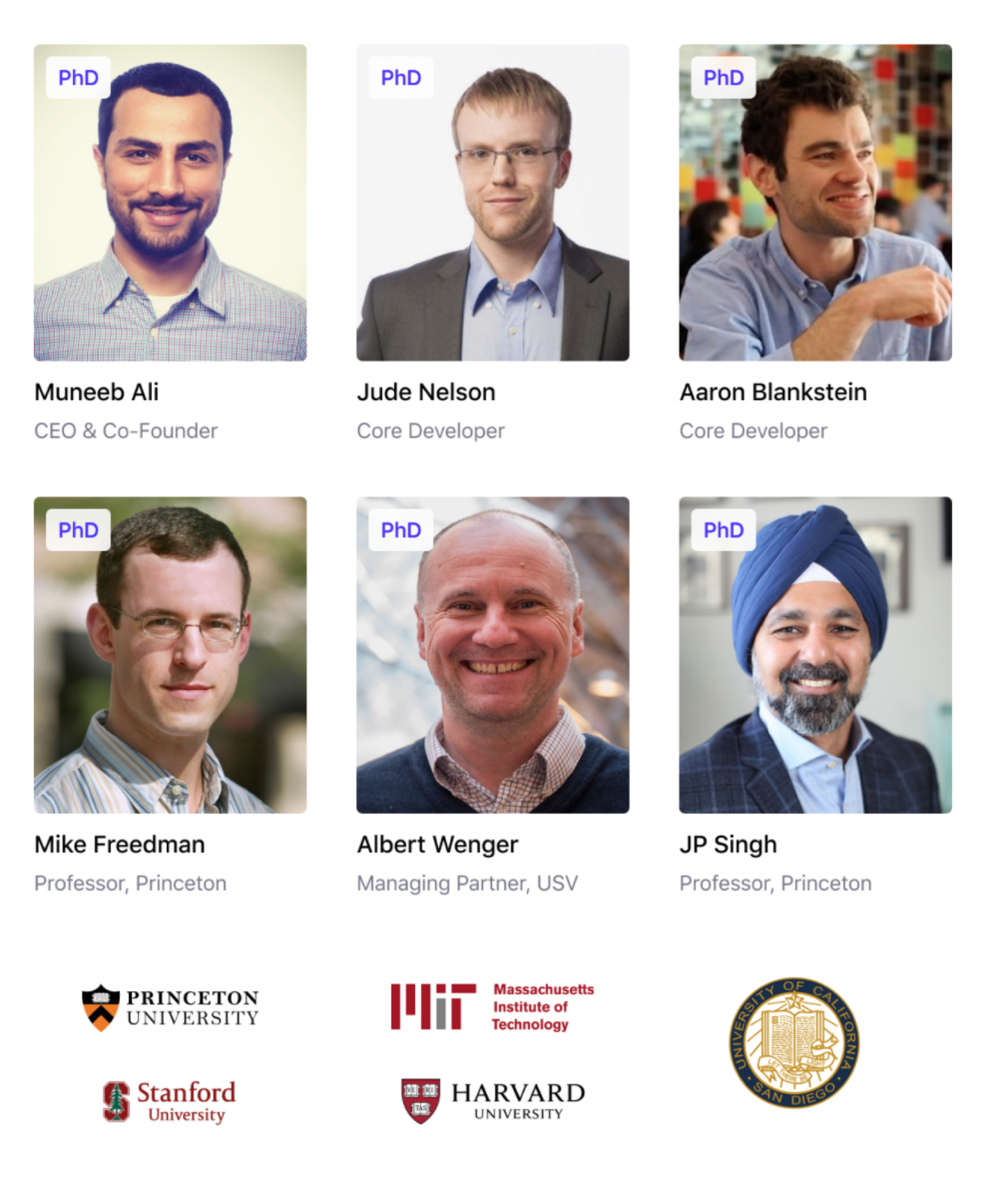

Hiro 項目團隊的主要成員擁有多年分布式系統領域的研發經驗,其中包括 6 位分布式系統領域博士,2 位獲得美國「總統職業獎」的科學家。Blockstack 白皮書被超過 15000 篇研究文章引用,這些論文曾發表在 USENIX、ATC 和 DCCL 等學術刊物上。

(團隊主要成員及參與的高校 來源:Stacks)

合規典范,繼續邁進

2020 年 12 月中旬,美國證券交易委員會(SEC)正式對瑞波(Ripple)及其兩名高管提起訴訟,指控其超 13 億美元未經注冊的證券發行。事件曝光后在業內引發巨大反響,不到半個月的時間,瑞波代幣 XRP 價格跌去 70%,包括美國最大的加密貨幣交易平臺 Coinbase 等在內的諸多平臺宣布暫停 XRP 交易,知名機構也紛紛表示不再持有 XRP 資產。

從加密行業的發展歷程來看,美國 SEC 多次明確處罰過許多項目,對行業的監管也從未放松。Ripple 被起訴不僅涉案金額巨大、損害項目自身發展,也給整個行業的合規蒙上了一層陰影。

區塊鏈全行業的合規化只是時間問題。Hiro 的前身 Blockstack 采取了與 Ripple 完全相反的方法,使之成為行業中的合規典范。

2019 年 4 月,Blockstack 成為首個通過美國 SEC 許可的,依據 Reg A+ 進行代幣銷售的公司。這為加密類數字資產創造新的合規道路、為機構資金流入打開新的窗口。Reg A+ 是一種豁免法規,相當于合規的「小型 IPO」,允許企業通過公開宣傳募集到不超 5000 萬美元的融資。

此后,Blockstacks 始終致力于構建一個合規框架,在美國實現從「受 SEC 監管」到「無需監管」的過度。這一持續的努力,即將迎來完美的句號。

根據路透社報道,Hiro 發布了一份法律備忘錄摘要,主要闡述了在 2021 年 1 月,Stacks 2.0 區塊鏈推出后將實現去中心化,根據美國法律 Stacks 的加密代幣 STX 將不再被視為證券。此后,Hiro 將停止向 SEC 提交報告,在美合規的加密貨幣交易所將能夠在其列表中添加 STX 代幣,美國居民和機構將能夠自由交易 STX。這將為 Stacks 生態帶來巨大的助力與推動。

Stacks 2.0 上線在即

Stacks 2.0 網絡定于 2021 年 1 月 14 日啟動。整個生態系統在主網 2.0 上線前也正繼續沿著去中心化的方向發展,Hiro 和其他獨立實體一樣,是更廣泛的 Stacks 生態系統中的一個組織,與更多生態參與者一起共建項目。

OKCoin 有望成為美國第一家上線 STX 代幣的合規交易所,并將作為上線合作伙伴支持 Stacks 2.0。除了上幣,OKCoin 還支持用戶通過 Stacking 獲得比特幣獎勵。可以預見的是,會上幣 STX 的交易所不止于此。

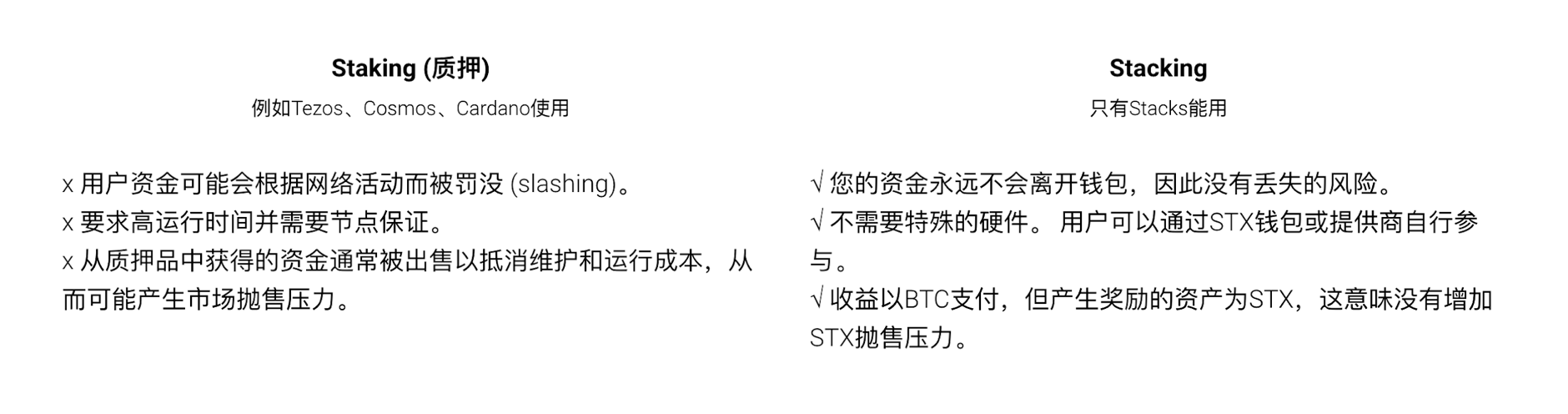

根據 Stacks 的收益模型,STX 持有者一次性將其代幣鎖定大約兩周時間,作為回報以及對網絡發展的貢獻,持有者每年可以獲得以比特幣計算的收益獎勵。

Stacking 的資金不會離開錢包、不需要特殊的軟硬件參與門檻,在確保高安全性的同時還可以獲得收益,并且獎勵資產為 STX 原生代幣,可以降低拋售的壓力。

(Staking 質押模型 來源:Stacks)

目前 Stacks 上共有 500 多個應用、7000 多個開發者。知名應用包括 Graphite(功能類似石墨文檔)、Sigle(去中心化的開源博客)等。

Stack 基金同時為開發人員和研究人員提供了資助基金,為基礎設施、社區資源、工具、研究和教育等方面做出貢獻的用戶,最高可獲得 5000 美元的資助。

Stacks 2.0 上線后,全新的生態系統中將有以下幾個主要獨立實體:

Hiro:專注于提供和維護 Stacks 生態系統中的開發者工具

Stacks 基金(Stacks Foundation):通過治理、研發、教育和資助,支持 Stacks 生態系統發展

地靈科技(Daemon Technologies)專注于支持 Stacks 挖礦和質押(Stacking)業務

密鑰工作室(Secret Key Labs)專注于提供可直接參與 Stacking 的中文手機端錢包

結語

盡管比特幣從 2009 年誕生至今只有短短 10 年左右的發展歷史,但其仍然是加密世界中共識最強、流動性最好、資產份額最大的加密資產。2020 年末以來的「機構牛」行情讓我們看到了大機構的入場,也讓我們看到 DeFi 金融創新勢不可擋的沖擊力。活躍的機構投資者,如能與方興未艾的 DeFi 創新形成一股合力,共同推動,將讓整個加密生態進入不可思議的全新階段。比特幣和 DeFi 的疊加效應很可能是 2021 年影響最為深遠的里程碑。Stacks 2.0 的上線將極大加速這一進程。

2021 年 1 月 6 日晚上 9 點,我們組織大家一起 review 了算法穩定幣中的 Basis.

1900/1/1 0:00:00原文標題:DeGo in DeFi ? DeFi 名詞解釋 DeGo Decentralised Governance ?去中心化治理 治理可以被定義為“管理或監督某事(如一個國家或一個組織)的.

1900/1/1 0:00:002020年以來,數字人民幣的發行明顯加速了,央行先后在深圳、蘇州、雄安和冬奧會進行了一系列封閉測試.

1900/1/1 0:00:00據美聯社7日報道,在美國國會參議院最后兩個席位的改選中,民主黨候選人戰勝了共和黨一方,拿下兩個關鍵席位。這場勝利讓民主黨時隔6年重新控制參議院,也讓民主黨自2011年以來首次控制國會參眾兩院.

1900/1/1 0:00:00前言 2021年1月4號,美國貨幣監理署(Office of the Comptroller of the Currency, OCC)發函批準美國銀行使用區塊鏈和穩定幣新技術.

1900/1/1 0:00:00昨天比特幣的價格從高點的峰值大幅回落了約20%,但在這次劇烈的波動中,為全球3.4億客戶提供服務的支付巨頭PayPal在加密貨幣交易中卻再創紀錄.

1900/1/1 0:00:00