BTC/HKD-0.17%

BTC/HKD-0.17% ETH/HKD-0.24%

ETH/HKD-0.24% LTC/HKD-0.08%

LTC/HKD-0.08% ADA/HKD-0.05%

ADA/HKD-0.05% SOL/HKD+0.09%

SOL/HKD+0.09% XRP/HKD-0.05%

XRP/HKD-0.05%合成資產賽道逐步起風能否掀起另一個“DeFi盛夏”?

白話區塊鏈

剛剛

21

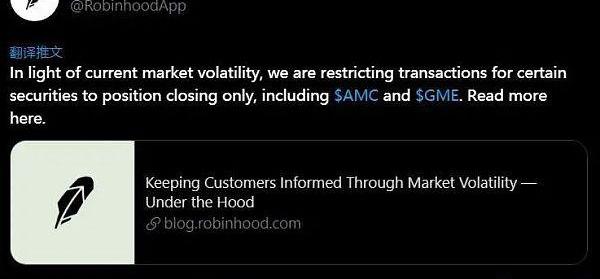

在風風火火的“WSB風潮”引發了一場,普通投資者針對華爾街前所未有的“逼空大戰”之際。

1月28日,作為普通投資者抱團作戰主戰場的券商平臺Robinhood,與多家美國本土券商卻先后宣布限制GME、AMC等股票的開倉,普通投資者只被允許賣出,無法買入。

這盆冷水可謂是最及時的警鐘,當一直被視為“普通投資者之友”的”羅賓漢”不再站在同一戰線時,普通投資者才覺察到,除了憤怒地跑去應用商店以差評泄憤,自己幾乎沒有任何招架之力。

但往往變量也是在這種尷尬境地中產生,合成資產協議MirrorProtocol就順勢發起投票,上線了GME、AME股票對應的合成資產交易,其背后的合成資產賽道,也確實到了臨近質變的關鍵十字路口。

鏈上交易“美股”?究竟什么是合成資產?

多鏈合成資產協議Duet Protocol完成200萬美元私募輪追加融資:3月9日消息,多鏈合成資產協議Duet Protocol宣布完成200萬美元私募輪追加融資,GSR、DHVC、LucidBlue Ventures、3Commas、Kernel Ventures、Consensus Lab機構等參投。

此前消息,Duet已從OmniLAB、DraperDragon、Everest Ventures Group、One Block Capital、Moonwhale Ventures等機構獲得300萬美元融資。兩次融資金額共計500萬美元。[2022/3/10 13:47:37]

合成資產對區塊鏈世界而言,其實并不算新鮮的東西。它主要是在鏈上實現對某種資產的模擬。

就像文初提到的GME、AMC合成資產,通過追蹤對應的股票價格,為有交易需求的投資者提供了不受中心化平臺交易限制的新可能。

而合成資產賽道中最具代表性的,無疑就是基于以太坊的老牌龍頭Synthetix?。它誕生兩年多來總交易量已經突破32億美元,也基本上代表了合成資產的主要模式:

基于債務池,通過跟蹤基礎資產,支持用戶以SNXToken的形式提供抵押品,從而鑄造合成一系列的鏈上綜合資產——涵蓋法定貨幣、加密資產和股票期指、大宗商品等幾乎一切可以交易的資產類別。

合成資產協議UMA更新開發者挖礦計劃,將部分流動性引向高風險產品:官方消息,去中心化合成資產協議UMA更新開發者挖礦計劃,新計劃將維持每周3.5萬枚UMA的獎勵,更新包括開發人員需將90%的獎勵用于流動性挖礦、開發者挖礦收益改為通過合約中的總抵押價值計算、要求當交易總鑄造價值1%的合成資產時滑點需小于2%等。UMA團隊表示,新方案將解決此前流動性集中于低風險資產的問題,通過抵押品價值計算挖礦收益可以補償高風險資產的資本成本。新計劃將于8月2日執行并于9月30日結束,UMA團隊將于9月15日之前決定是否繼續該計劃。此外,UMA還將啟動捐贈計劃,開發者需向團隊提交產品提案并制定KPI,產品需與UMA基金會戰略充分一致。[2021/7/21 1:06:32]

并且理論上除了可以模擬追蹤黃金、股票、債券、各類傳統或加密指數之類,可模擬追蹤還包括流行文化市場、Meme市場、個人Token市場等等。

且生成的合成資產標的交易場所也是基于鏈上,完全可以在加密世界映射搭建幾乎所有的有價格的資產交易場所。

Kwenta正式上線FAANG股票合成資產:據官方消息,基于 Synthetix 協議的衍生品交易平臺 Kwenta 現已正式上線 FAANG 股票合成資產,包括 sFB、sAMZN、sAAPL、sNFLX 和 sGOOG,這些資產分別追蹤 Facebook、亞馬遜、蘋果、Netflix 和谷歌母公司 Alphabet 股票價格。Kwenta 表示,“無論交易量如何,在市場交易時段內(美國東部時間上午 9:30 至下午 4:00),所有交易均可實現零滑點交易。此外,FAANG 股票合成資產也用來流動性挖礦。目前,用戶可在 Balancer 的 FAANG AMM 池中提供流動性。”[2021/4/23 20:49:58]

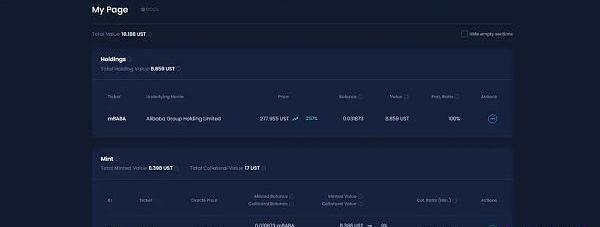

不過通過Synthetix這類合成資產協議鑄造以及交易的“美股”,并不代表在現實中真實擁有該股票的所有權,沒有股息,僅僅只是錨定該資產的價格——就像鑄造對應GME、特斯拉等美股,其價格只是依賴預言機錨定實際的股票價格。

也正因如此,對合成資產的交易其實并沒有直接的交易對手,都是通過智能合約執行的,是完全去中心化的模式,不用擔心流動性和滑點問題,并且要求超額抵押:

目前Synthetix抵押率為500%,類似于DAI的發行,這主要是為了應對合成資產的任何急劇價格變化,保證足夠的安全清算邊際。

合成資產協議Synthetify獲得Serum Grant:基于Solana的合成資產協議Synthetify在推特上宣布獲得EcoSerum(Serum生態節點)的資助以加速開發。[2021/4/19 20:36:18]

截至2月21日,Synthetix協議中鎖定的資產總價值已經突破40億美元,躋身DeFi世界第六,加密世界與其它各類傳統市場的聯系也開始日益深度交織。

新秀嶄露頭角合成資產日漸起風

不過合成資產賽道除了Synthetix這個老牌龍頭之外,Mirror、UMA作為后起之秀也嶄露頭角,三駕馬車的格局初步形成。

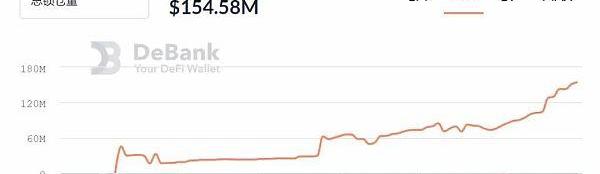

最近大火的MirrorProtocol就已經是目前最大的合成美股交易平臺,一路以來的發展尤其迅猛:截至2月21日Mirror已經上線了20個合成資產,涵蓋美股、加密資產、大宗商品等。

并且在上線后的短短三個月時間,鎖倉量就從無到有達到1.5億美元,其對應Token的價格也是一路跟著水漲船高。

合成資產平臺Synthetix正式發布新Synthetix視覺品牌:合成資產平臺Synthetix宣布正式發布新的Synthetix視覺品牌。這一倡議的愿景是為該協議創建一個獨特和個性的品牌標識,同時表現Synthetix生態系統的活力。具體變更包括Synthetix以及Synth LOGO的調整、網站、相關文檔以及DApp的更新。[2020/8/28]

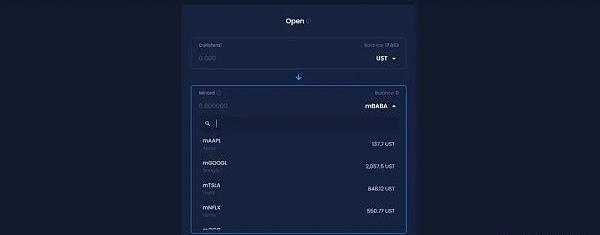

且MirrorProtocol的鑄造過程和Synthetix類似,都是超額抵押,不同的是Mirror是通過Terra穩定幣UST或mAsset超額抵押以鑄造合成資產Token。

而UST最小抵押比率為150%,mAsset最小抵押比率為200%,質押鑄造的美股合成資產Token也同樣是鏈上的,可在Uniswap和Terraswap上進行交易。

當然也正如前面所說的,合成資產最大的問題在于鏈上資產價格與真實世界價格,主要依靠預言機喂價來作為錨定機制,所以實際的交易體驗受限于現實世界的資產交易要求。

以Mirror上面的合成美股交易為例,就不能像加密資產一樣做到7?24小時不間斷交易,必須和美股實際開盤交易時間對應,防止時間差套利。

而UMA和前兩者不同,不是超額抵押,而是依靠具有財務激勵作用的清算人來,主動發現不當的抵押頭寸并將其清算,所以不依賴預言機的外部價格輸入,目前的總鎖倉價值也已經達到6300萬美元。

雖然MirrorProtocol、UMA當下的體量和Synthetix依舊不屬于同一級別,但玩法和創新性都明顯在不斷探索更大的可能,已經可以隱約看到較原生加密資產規模更大的流動性的釋放可能。

合成資產的想象空間在哪里?

作為涌現出蘋果、特斯拉等明星股票的超級市場,美股的“歷史性長牛”一直為投資界所津津樂道,它也無疑是全球最有吸引力的資產類別之一,但對我們絕大部分普通投資者而言,參與交易、分享紅利的門檻卻也相對較高。

同時從某種程度上講,加密資產投資和美股投資圈的重合度也相當高,且不談今年以來馬斯克在社交平臺上屢次為BTC、Doge、ETH等加密資產搖旗吶喊,不少加密資產投資者本身也是”FANG”的忠實擁躉。

前陣子特斯拉官宣已經購入15億美元的比特幣,美股和加密資產投資交叉碰撞更算是日漸明顯,不過對有交易需求的投資者而言,恐怕目前買比特幣的門檻相比美股要低很多。

所以就像當初以零傭金、為普通投資者提供服務而一炮打響的Robinhood一般,合成資產賽道上的各項目目前最大的特色優勢也是對Robinhood的復刻——為有需求的普通投資者提供了,低門檻交易美股等多樣化資產類別的絕佳途徑。

Robinhood在打破大家對中心化交易平臺信任的同時,其實也就等于證明了像Synthetix這類合成資產平臺的另類價值所在:相較于中心化平臺,其沒有中心化交易平臺運營商,訪問無需許可、使其具備抗審查特性,沒人能關閉、掌控和改變交易協議。

并且合成資產協議在資產的豐富性上也幾乎不受掣肘——可以涵蓋美股、原油、黃金乃至外匯市場,交易品種無許可,任何有公開喂價的資產都可以被交易。

不過,目前以太坊日漸高起乃至于離譜的鏈上交易Gas費用,使得普通用戶參與合成資產鑄造、交易等的門檻與成本再次指數級飆升。

這也是Synthetix之所以積極擁抱Layer2解決方案的原因——目前以太坊上的Gas費用已經成了普通用戶的“不可承受之重”,同時可擴展性也大大受限。

所以Mirror這種則是直接選擇“放棄”以太坊,轉而擁抱其它高性能公鏈,不過這也是目前DeFi世界面臨的發展通病,都需要時間解決。

小結

現在回過頭看,雖然GME等在價格上又回到了起點,但“WSB風潮”昭示了目前的交易市場之中。

普通投資者已然成為當下金融市場一股不可忽視的力量,普通投資者的“長尾效應”所抱團積累的力量,未必不可以撼動那些傳統意義上的華爾街大鱷。

而這次普通投資者一直信賴的“試圖打破華爾街壟斷的羅賓漢”則是更直接的教育,一切中心化的機構都有“作惡”的可能。

對比之下,借助區塊鏈加持下的合成資產協議,由于加密市場本身的無邊界屬性,尤其是DeFi市場的創新和組合性,相當于給了普通大眾參與美股等傳統存在一定門檻的傳統資本市場絕佳的參與機會,更像是扛起了新一代“羅賓漢”大旗。

同時相比DEX、借代等已經大熱的領域,合成資產在DeFi世界中還是一個規模尚小的賽道,接下來究竟能釋放怎樣的體量和機遇,確實相當值得期待。

作者|一棵楊樹

DeFi

合成資產

本文來源:

白話區塊鏈

文章作者:白話區塊鏈

我要糾錯

聲明:本文由入駐金色財經的作者撰寫,觀點僅代表作者本人,絕不代表金色財經贊同其觀點或證實其描述。

提示:投資有風險,入市須謹慎。本資訊不作為投資理財建議。

金色財經>區塊鏈>合成資產賽道逐步起風能否掀起另一個“DeFi盛夏”?

灰度GBTC自2015年來首次出現負溢價如何解讀? 巴比特資訊 剛剛 29 摘要: GrayscaleBitcoinTrust多年來首次以“折扣價”進行交易.

1900/1/1 0:00:00金色前哨|EIP-1559已加入以太坊倫敦升級計劃中 金色財經TaylorW 剛剛 19 金色財經報道,今日,以太坊開發者、EIP-1559貢獻者TimBeiko提交一份提案.

1900/1/1 0:00:00新聞周刊|Coinbase獲批上市比特幣跌破5萬美元 金色財經罐罐兒 剛剛 32 金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目.

1900/1/1 0:00:00在遭公眾強烈反對后泰國SEC澄清擬議的加密監管規則Cointelegraph中文 剛剛 29 在公眾的憤怒之下,泰國金融監管機構可能調整加密投資者的最低年收入標準.

1900/1/1 0:00:00金色DeFi日報|Yearn多簽授權延長至5月提案已生效 金色財經子木 剛剛 25 DeFi數據 1.DeFi總市值:801.

1900/1/1 0:00:00由MichaelSaylor領導的商業智能公司MicroStrategy完成了10億美元的比特幣買入.

1900/1/1 0:00:00