BTC/HKD+0.63%

BTC/HKD+0.63% ETH/HKD+1.28%

ETH/HKD+1.28% LTC/HKD+2.3%

LTC/HKD+2.3% ADA/HKD-0.72%

ADA/HKD-0.72% SOL/HKD+3.17%

SOL/HKD+3.17% XRP/HKD-0.18%

XRP/HKD-0.18%移動支付網訊:近日,數字人民幣試點活動相繼在深圳、蘇州、北京、成都等地展開,而關于數字人民幣的形態也越來越豐富。

可視卡、指紋卡、可穿戴等產品紛紛亮相

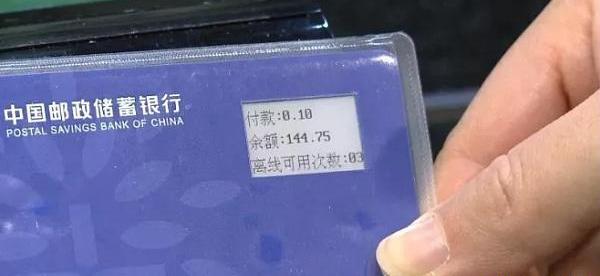

1月5日,郵儲銀行在上海交通大學醫學院附屬同仁醫院員工食堂測試了“可視卡”形態的硬件錢包,首次將數字人民幣的“卡片”形態曝光在大眾視野中。

2月5日,工商銀行數字人民幣可視卡在湖南和順石油濱水加油站亮相,成為第二個公開亮相的銀行數字人民幣可視卡。

2月8日,“銅錢”形態的數字人民幣硬件錢包在雄安亮相,該方案由農業銀行河北雄安分行研發,在外觀設計上迎合新年主題,前后膜紅底金圖,印制“雄安”字樣和牛年生肖圖案,正面有屏幕,支持兩個硬件錢包碰一碰雙離線支付。

Cake DeFi發布基于Merkle樹的儲備證明:金色財經報道,總部位于新加坡的去中心化金融 (DeFi) 服務公司 Cake DeFi 宣布使用加密審計的 Merkle 樹方法發布其儲備證明。根據這家 DeFi 服務公司的說法,用戶現在可以在一項新推出的功能中驗證他們的資產以及公司的負債,該功能允許公眾訪問其網站上提供的 Merkle 樹儲量證明。該工具旨在使用戶能夠在 Merkle 樹數據結構下對自己的資金進行自我審計。Cake DeFi 表示,它還將使用戶能夠通過有關客戶資金的實時鏈上數據了解收益是如何產生的。[2023/1/5 9:53:19]

2月14日,在“數字王府井冰雪購物節”北京數字人民幣試點活動中,郵儲銀行繼上海可視卡之后,推出了疊加“健康寶”功能的數字人民幣可視卡和指紋卡硬件錢包。除了數字人民幣消費之外,用戶持該產品在健康寶設備上一貼,即可完成健康寶狀態查詢和登記。

韓國新韓銀行與三星、SK簽署合作,將共同開發基于區塊鏈的證書服務:10月13日消息,10月12日新韓銀行數字集團首席執行官Jun Pil-hwan與SK電信和三星SDS的高管們簽署了一項合作協議,旨在共同開發由區塊鏈技術驅動的證書服務,以加強用戶安全。(韓國時報)[2021/10/13 20:24:55]

而同樣是在北京數字人民幣試點活動上,中行也推出了搭載北京健康碼查詢功能的可視卡。而且借助冬奧會場景,中行還與中國聯通合作推出了滑雪手套、冬奧特色徽章、智能手表等形態多樣的硬錢包。

意大利銀行開始試驗基于DLT的數字歐元:金色財經報道,意大利銀行業協會(ABI)已開始試驗基于分布式賬本技術的數字歐元。由700多家意大利銀行機構組成的ABI周二表示,這項工作將研究數字歐元的技術可行性,并進一步研究由于該技術的可編程性而可能實現的“新增值服務”。實驗將分為兩個部分,一是研究基礎結構和分發模型以評估技術可行性,二是評估可編程性如何提供可區分央行數字貨幣和現有電子支付系統的用例。ABI表示,該倡議的目的是積極促進公眾辯論,并支持在意大利運營的銀行為未來做準備。[2020/12/23 16:11:05]

而工行在北京數字人民幣試點活動中同樣推出了多種多樣的硬件錢包,包括可視卡、手表手環、充電寶、老年拐杖、報時器、老年警報器等等。

隨著試點的深入,一大波數字人民幣可穿戴、智能卡產品紛紛亮相,引發了行業的熱議。

動態 | Ripple支持的初創公司正開發基于XRP的新應用程序:據The Daily Hodl 8月13日消息,Ripple支持的初創公司正開發基于XRP的新應用程序Xumm,該應用程序旨在不借助金融機構讓用戶持有和交易歐元、美元、XRP及其他貨幣。[2019/8/14]

可視卡與可穿戴產品的支付過往

說到以“卡”為載體的支付產品,銀行卡絕對是當仁不讓。但要說到除了傳統形態之外的銀行卡類產品,可視卡、指紋卡、藍牙卡、異形卡等等實際上都是曾經風靡一時的智能卡支付產品。

早在2013年9月,銀聯便首次研發推出了具備電子顯示功能的可視銀聯卡,其采用電子紙技術,在金融IC卡卡面上加載顯示屏和數字鍵盤,可顯示銀行卡中的電子現金余額、交易記錄或用戶積分等非敏感信息;同時結合動態令牌功能,還可顯示交易認證信息。首批推出可視銀行卡的是交通銀行和建設銀行,分別為太平洋可視卡和龍卡數字顯示信用卡。

動態 | 韻達股份:基于大數據建設和人工智能、視覺技術積淀,已率先應用了區塊鏈技術:4月29日,韻達股份(002120)發布《2018年年度報告》,報告表示,基于大數據建設和人工智能、視覺技術積淀,公司已率先應用了區塊鏈技術。[2019/4/29]

彼時,銀聯可視卡的出現打開了可視卡產品在金融領域的窗口,業內人士認為其為金融IC卡市場的發展帶來了新的思路,眾多卡商、芯片商、銀行蓄勢待發。?

但實際上,經過發展和實踐證明,金融領域的可視卡存在著一些問題。一方面是成本問題,彼時可視卡的成本高達100-200元左右,且一旦丟失換卡還需要額外的工本費,對于普通人而言這筆錢門檻較高;另一方面是彼時的可視卡是伴隨著“電子現金”誕生的產物,其可視窗口有的只能查詢“電子現金”賬戶余額,實用性較為有限。另外,其作為動態令牌進行大額轉賬認證的功能,既沒有手機驗證碼方便,也沒有U-Key等產品純粹。?

隨著移動設備的發達和金融數字化的發展,智能卡形態的產品也逐漸向數字化方向轉變,比如虛擬銀行卡、數字銀行卡等等。

隨后的指紋卡、藍牙卡也存在著同樣的問題,可有可無的產品體驗加上額外的使用成本讓這一類智能卡產品成為了小眾。?

同樣命途多舛的還有可穿戴設備的支付功能。2015年3月,蘋果推出第一代AppleWatch,同時支持ApplePay功能。在這一波熱潮之下,可穿戴支付成為了2014年-2015年前后的熱門,除了國際上谷歌、三星、Jawbone、斯沃琪等企業紛紛推出可穿戴支付產品,國內市場上刷刷手環、握奇Sharkey、咕咚手環等等接連進場。當年的CES展和MWC,各種可穿戴設備猶如雨后春筍般層出不窮。

但最終,可穿戴支付沒有走向繁榮,并且寥寥收場。歸根到底,可穿戴的本源應該是“穿戴”,首先應該是產品的外形和功能,而“支付”僅僅是其功能中錦上添花的一部分。彼時很多企業在熱潮之下,為了快速拓展其交通卡、銀行卡的支付功能,將可穿戴和支付的側重點本末倒置了。

數字人民幣東風下,卡、可穿戴的前景

移動支付網發布的《數字人民幣發展研究報告2020》中在對數字人民幣的行業影響和前景判斷中表示,數字人民幣會引起新一輪軟硬設備升級更換熱潮,卡、可穿戴等將重走歷史老路。

實際上,重走歷史老路正是上文所述的加載支付功能,只不過這一次換成了“數字人民幣”,但最終的結局會不會重走老路呢?我們先來看看可視卡、可穿戴等此類產品的使用場景和使用體驗。

首先是使用場景,數字人民幣的可視卡、可穿戴產品主要針對的是特定的場景和特定的人群。比如冬奧會的場景,對于參加冬奧會的外國友人發放一個具備數字人民幣功能的智能手環;比如老人小孩,對于不便于操作智能手機的人群使用可視卡等更加直觀的支付設備;再比如在網絡不佳的地下停車場或者商超,便于用戶在無網絡環境下使用。?

其次是使用體驗,數字人民幣的硬件錢包實際上和此前的“電子現金”非常類似,需要充值操作將數字人民幣的加密幣串放在錢包本地然后使用。如何解決充值的問題,這對于特定人群而言是非常致命的,畢竟“電子現金”退出歷史舞臺很大程度上就是因為使用充值不夠方便。可穿戴產品則需要在目標人群定位與產品外觀上進行打磨,針對不同的人群特點進行設計,滿足用戶的個性化需求。?

再者,安全問題也不容忽視。“電子現金”除了存在閃卡等問題,還有被近距離盜刷的風險。近日,雄安測試的“異形卡”形態的數字人民幣硬件錢包可以在不依賴手機的情況下,實現兩個硬件錢包之間的收付款操作。考慮到數字人民幣的普適性,未來如何規避近距離下的盜刷風險,同時兼顧小額免密的使用便捷性,這也是值得思考的問題。

最后是成本問題。可視卡等產品過去推行受阻的一個重要因素就是其昂貴的制作成本,如果未來在數字人民幣的使用上這部分費用仍然由用戶來承擔,這無疑會影響其推廣。但如果在推行上,特殊用途的可視卡成本由政府、銀行來補貼的話,至少對于這部分特殊人群而言,可視卡等產品會是非常不錯的選擇。

總結

最后,用一段《數字人民幣發展研究報告2020》中的一段話話來總結:

“伴隨著數字人民幣的應用,可穿戴支付和卡產品想要完全顛覆和崛起顯然不切實際,但重獲新生則不是沒可能。針對特定領域和特定群體的使用存在著局限性和門檻,這一類數字人民幣硬件錢包并不是所有人的選擇,但會是部分人的可選項。”

自第一枚比特幣誕生以來,挖礦行業經過近十年的發展,無論是礦工收益還是礦機迭代都已經出現暫緩趨勢,相比早期的挖礦“黃金”時代,當前礦業參與者們面臨的是運維、產業鏈上下游合作、合規資源.

1900/1/1 0:00:00據TheBlock2月26日報道,加密貨幣托管和銀行公司Anchorage于本周四宣布,該公司在C輪融資中籌集了8000萬美元.

1900/1/1 0:00:00從2021年開始,比特幣開始了不同階段的爆炸增長,最近的一次即是比特幣突破了5.7萬美元關口,總市值突破了1萬億美元,超過了特斯拉,排名升至全球第六.

1900/1/1 0:00:00從22日暴跌那一天,幾乎每次大跌,都有幣友在群里、或者私聊小蜜蜂問“是不是熊市來了?”小蜜蜂每次都回答說“我覺得牛還在”。其實,偶爾我也會有一點恐慌.

1900/1/1 0:00:00如今市場情緒高漲,總給人一種革命成功的錯覺。但我們知道還有很多問題沒有得到解決,產品可用性很差.

1900/1/1 0:00:00截至2021年2月25日,比特幣價格近1年大漲476%,經歷近10年的加密貨幣獲得更多金融機構及頂尖科技公司的青睞.

1900/1/1 0:00:00