BTC/HKD+1.15%

BTC/HKD+1.15% ETH/HKD+0.44%

ETH/HKD+0.44% LTC/HKD-0.09%

LTC/HKD-0.09% ADA/HKD+1.06%

ADA/HKD+1.06% SOL/HKD+1.02%

SOL/HKD+1.02% XRP/HKD+1.4%

XRP/HKD+1.4%信貸推動世界運轉

數百年來,信貸市場都是經濟發展的主要推動因素之一。早在公元前1780年,美索不達米亞的農民就將自己的農場作為抵押物來借款,從而獲得現金流,直到下一次收獲。

-來源:Livescience-

如今,信貸已經成為金融健康發展不可或缺的一部分。我們需要信貸來實現長期目標,建設長期事業。想象一下,如果你要建造一座工廠,不僅需要付出大量時間、勞動力和資本,還要等待很長時間才能實現盈利。

對于小型企業來說,商業貸款尤為重要,因為它們無法在公開市場上發行債券或出售股票。耐克創始人PhilKnight在其回憶錄《鞋狗》中強調了信用額度在初期對耐克的重要性。為了滿足市場需求,耐克需要資金來應對供應商源源不斷的訂單量。正如Knight所言,“幾乎每一天,我心里想的是流動性,嘴上說的是流動性,仰天祈求的還是流動性。”

OP Labs:下一個OP Stack的基礎是結算:3月5日消息,據官方推特,OP Labs分享了以太坊丹佛大會ETH Denver中深入探討Optimism超級鏈的內容,其中指出超級鏈最終將允許開發人員將區塊鏈視為一種計算資源,超級鏈的擴展意味著同一座橋上可以接入不限數量的鏈,可以在區塊鏈部署之前就在本地計算出鏈上合約地址,甚至可以在區塊鏈收到存款之前就在鏈上進行交易,下一個OP Stack的基礎是結算,只需使用派生函數就可以在L2鏈上進行交易并存入L2鏈且無需故障證明,任何證明系統都可以與OP Stack一起部署,超級鏈能在每個L2上引入合約,從而支持所有其他L2之間的通信,實現L2到L2的直接消息傳遞。[2023/3/5 12:43:13]

如果企業家無法輕易獲得并借入資金,創新就會遭到阻礙。

可惜的是,在DeFi行業,我們依舊缺少流動性……

DeFi缺少的一塊樂高

SWFT商務運營負責人葉飛:閃兌支付將在區塊鏈下一個十年迎來更大發展:在10月15日火幣尖峰對話——《SWFT與HBTC擦出新火花》主題活動中,SWFT大中華區商務運營負責人葉飛就DeFi發展表示,DeFi不僅不是曇花一現,而且可能只是剛剛開始。在他看來,DeFi將一直存在,甚至不夸張地說,DeFi就是區塊鏈金融。此外,葉飛認為,下一個十年,區塊鏈行業發展趨勢將以穩定幣崛起為開始,區塊鏈支付將成為更大的流行趨勢和可能。

在整個支付生態中,閃兌就會成為不可或缺的一部分。對使用者來說,最重要的工具或平臺就是閃兌和支付這樣的功能,這是個指數型增長的市場。SWFT專注于閃兌及支付的,將在這一浪潮中受益。目前,SWFT Blockchain 已經開始支持火幣的H系列資產。[2020/10/15]

-DeFi的借貸熱潮未能創建真正的信貸市場-

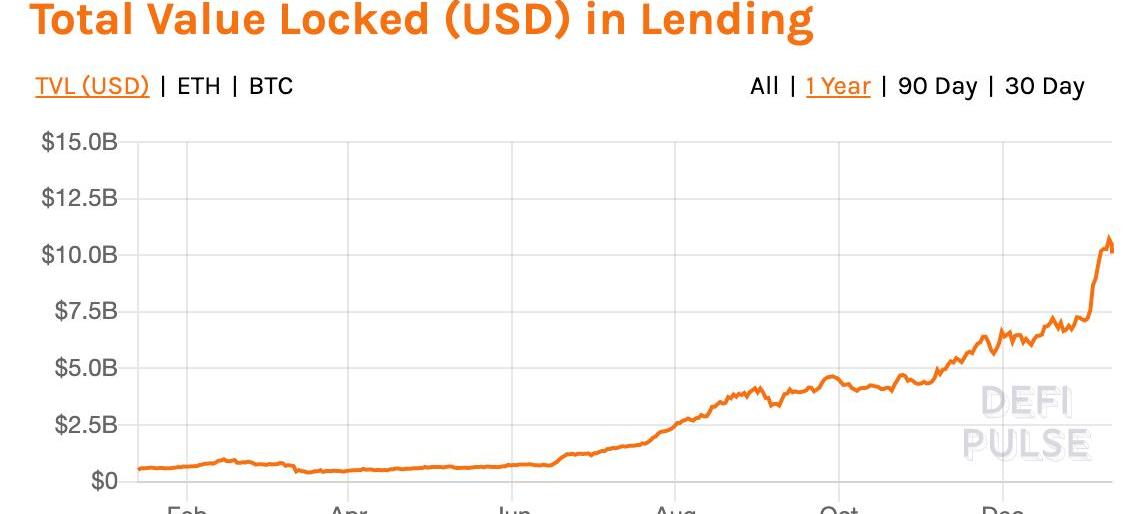

過去幾年來,借貸一直是DeFi行業中最火爆的。在DeFi這個將近250億美元的市場中,借貸占據了半壁江山。Aave和Compound等借貸協議可以讓用戶通過質押密碼學資產來賺取收益,或借入其它資產。

IOHK首席執行官:團隊改進了Daedalus Flight候選版本 下一個版本本周中旬發布:IOHK首席執行官Charles Hoskinson今日發布最新消息稱,拜倫重啟(Byron Reboot)本質上是一系列針對Cardano節點、Explorer和Daedalus錢包后端的更新,這些更新被標記為一個名為“Daedalus Flight”的新版本。Hoskinson透露,該團隊最近通過Windows改進了Daedalus Flight候選版本,削減了Cardano節點1.10。下一個版本可能會在本周中旬發布,之后他們可能會更新主網Daedalus以適應Flight的改變,這次更新將是一次“實質性的”更新。同時,Cardano團隊正在Shelley上測試網絡基礎設施。(Ambcrypto)[2020/4/13]

然而,眾所周知,目前的DeFi“借貸協議”存在一個問題。它們要求所有貸款都是超額質押的,即,用戶的質押額必須超過其貸款額。在這種模式下,Compound和Aave可以確保其償付能力,因為一旦用戶的質押率降至協議所規定的最低質押率以下,就會觸發自動清算機制。

聲音 | 對沖基金經理:比特幣價格到達歷史最高點前,下一個山寨幣季節不太可能發生:對沖基金經理、Blockroots聯合創始人Cantering Clark在接受采訪時表示,山寨幣季節本質上是一群被比特幣吸引而進入加密領域的新投資者。他們認為比特幣非常昂貴,當時的看法是,更便宜的山寨幣將成為未來的比特幣。新投資者對市值和乘數效應相對無知,他們只是看到了更低的價格,并將更低的價格等同于更好的交易。比特幣本質上是行業選擇的資產,它已經成為加密的避風港。當比特幣表現良好時,可以利用一些流動資金,但這種流動周期已開始松開并瓦解。負相關和正相關不再是投資者可以始終依賴的常規現象。比特幣非常不穩定,它已經經歷了所有可能的資產狀況。比特幣的價格并沒有突破歷史最高點,下一個山寨幣季節不太可能發生,直到這個歷史高點被打破。(Cointelegraph)[2019/9/5]

雖然這些協議代表DeFi行業的重大進展,但是它們還不足以形成有效的信貸市場。

正如Compound的JakeChervinsky所言,這些協議顯然是為避免依賴遠期承諾而設計。雖然這種方法可以讓這些協議具備償付能力,并成為有效的杠桿來源,卻也導致它們無法引入信貸市場的基本特征,如信任和聲譽。

現場 | 張磊:數字貨幣錢包是下一個爆發點:金色財經獨家現場報道,小貝殼冷錢包聯合創始人兼總裁助理張磊在由金色財經主辦的第二期沙龍活動“金色沙龍論生態·數字貨幣錢包的開源之路”的圓桌討論環節表示,在區塊鏈領域礦場主、交易所相繼獲得了不少利益,他相信下一個爆發的將會是數字貨幣錢包。他說,現在錢包的使用是比較煩瑣的,如果它的功能有支付功能或者其他綜合性的功能,用戶會增多。[2018/11/9]

這類協議的效率低下問題是顯然易見的——通過質押150美元來借入100美元只適用于少數情況。

但是,這就是DeFi借貸的現狀,因為在一個匿名生態中引入信任會帶來極大的挑戰。在傳統金融行業,信用評分和貸款人評估都需要身份認證——這點在DeFi這樣的匿名生態中很難做到。

DeFi信貸市場如何發展至數十億美元的量級

-去中心化信貸市場的運作方式-

我們來看一下DeFi行業的兩大借貸需求。

密碼學貨幣礦工需要信貸來支付礦機的購置費和電費成本。交易基金和做市商需要信貸來為投資組合加杠桿,并補充流動性。

這兩大需求代表了密碼學貨幣行業高達數十億美元的借貸市場。有了基于以太坊的去中心化信用額度,借貸協議就能更高效地運行,擴大運營規模,并實現快速增長。

DeFi借貸的參與者有健康的資產負債表、低杠桿率的投資組合、經驗豐富的資產管理人、良好的聲譽和正現金流。簡而言之,他們是最受DeFi借貸協議歡迎的貸款人。

然而,DeFi無法滿足他們的需求。正如上文所言,現有的DeFi借貸協議對貸款人而言資金效率低下,對那些真正尋求信貸的大型企業來說也不是可行選擇。

因此,大量礦工和交易者紛紛涌入中心化借貸協議。Genesis的借貸業務正在經歷爆炸式增長,其放貸量在第三季度增加了50億美元。BlockFi也在以驚人的速度增長。

密碼學貨幣行業顯然對信貸的需求量很大。據中心化借貸協議的數據顯示,借貸市場目前價值數十億美元,這還只是起步階段。

那么,什么時候能輪到去中心化信貸呢?

為什么說去中心化信貸會吞噬中心化信貸?

鏈上信貸相比中心化信貸有顯著改善。

去中心化信貸市場極大地增加了放貸人的數量,創造了更具競爭力的市場。通過開放式架構,全球范圍內的任何人都能成為放貸者,只要他們愿意承擔風險。就像任何人都可以成為Uniswap上的流動性提供者那樣,任何人都可以將自己的資金提供給經過驗證的貸款機構,并從中賺取收益。

鏈上信貸市場也極大地提高了資本效率,因為借貸人可以直接進入資本市場,而無需通過“看門人”。換言之,他們通過開放式協議進入資金池,而非通過中間方來獲得資金,從而降低貸款利率。最后,借貸人可以向多個貸款池貸款,為價格發現造成報價壓力。

盡管信貸市場歷來都是不透明的,而且由機構主導,但是去中心化信貸可以讓借貸雙方以完全透明、平等的方式進入借貸市場。

基于以太坊的鏈上信貸市場擁有可審計貸款和流動性準備金,足以讓流動性提供者相信他們的資金會像存儲在中心化借貸協議中那樣安全。此外,去中心化協議的可編程性為激勵兼容打開了設計空間,有助于創建更高效的信貸市場。

例如,Maple要求執行信貸評估的實體質押MPL代幣來避免違約風險,以保證各方之間激勵一致,并保護貸款人。

鑒于用戶對信貸的需求高漲,以及潛在的貸款人數量巨大,去中心化信貸市場可以輕而易舉地超過250億美元的DeFi鎖倉額。

助推DeFi

在Maple,我們決定創建一個鏈上信貸市場,因為我們相信DeFi是一個創新行業,需要發展信貸業務。

得益于之前在商業借貸和傳統金融業的經歷,我們深知信貸市場對創新的重要性。自打我們進入這個圈子并開始探索如何更好地推動增長之日起,我們便決定專注于改善資本流動,將資本引導至能夠創造最大價值的地方。

盡管DeFi呈爆炸式增長,但是如果沒有運作良好的信貸市場,就無法發揮出全部潛力。如果密碼學貨幣生態中借貸市場的效率得到改善,則每單位押金可以借入更多資金,從而推動整個DeFi生態的發展。

引入去中心化信貸還可以讓誠實的參與者因在DeFi中的良好聲譽而受益,從而減低其借款成本。最后,對于那些被超額質押貸款擋在門外、無法將所有資金重新投入業務的企業來說,信貸將大有作為。

DeFi發展壯大

創建為專業借貸人服務的高效信貸市場可以為流動性提供者提供更加可持續的收益來源。

雖然“DeFidegen”喜歡輾轉在不同的DeFi協議之間套利,長期放貸人卻很難賺取較高的收益。與流動性挖礦相比,向基金、做市商和礦工等優質密碼學貨幣原生實體提供貸款是一種更加可持續的收益來源。

目前,專為長期投資者打造的DeFi產品越來越多。就像DeFi指數基金提供的被動型DeFi代幣投資那樣,去中心化企業債務池對于絕大多數尋求一勞永逸的解決方案的投資者而言確實是一大進步。

日趨成熟的DeFi已經不再是2020年那個賺快錢的“賭場”了。未來將會有更多機構開始使用密碼學貨幣原生產品。因此,不難想象,在短期內,去中心化信貸市場的主要參與者將是密碼學貨幣原生企業。但是,其潛在影響力和應用范圍遠不止于此。

正如比特幣已經成為企業的儲備資產,去中心化信貸市場等DeFi元件也會進入傳統金融行業。這只是時間問題。又一個十億美元的市場即將誕生。

原文鏈接:https://newsletter.banklesshq.com/p/defi-will-eat-corporate-debt作者:SidPowell&JoeFlanagan翻譯&校對:閔敏&阿劍

Tags:DEFEFIDEFI比特幣DeFi.chXDEFI WalletPINETWORKDEFI比特幣2023年行情走勢

讓一條推文賣數百萬美元NFT是泡沫還是區塊鏈下一個風口 澎湃新聞 剛剛 24 DeFi熱潮剛過,又一幣圈新詞“NFT”橫空出世,并迅速在幣圈掀起熱潮.

1900/1/1 0:00:00來源:鏈得得,作者:大文與高能耗相對的是,礦場為地方財政貢獻的稅收遠遠低于數據中心。雖然礦場的總體收入非常豐厚,但主要來源于數字貨幣交易和增值,這也是稅務的“盲區”.

1900/1/1 0:00:002020年,是一個特殊的年份;而2020年3月,更是可以載入史冊的“黑色三月”,就算股神巴菲特也是“接連驚呼活久見”.

1900/1/1 0:00:00自今年1月以來,NFT領域呈現出前所未有的生機和活力,朋友圈、微信群、微博、Twitter、Clubhouse上關于NFT的討論也與日俱增.

1900/1/1 0:00:00撰文:SethGodin翻譯:盧江飛大多數陷阱都有什么共同點呢?一開始,你會產生神秘感,而且吃到不少甜頭,可當你發現自己深陷其中之后,一切都為時已晚.

1900/1/1 0:00:00本文首發FT中文網 自去年三月中旬美聯儲開啟無限制放水的美元政策,到今年二月底剛剛通過的1.9萬億美元的白宮財政紓困預算案,據估算約有60%多過剩美元洪水般地溢出美堤壩.

1900/1/1 0:00:00