BTC/HKD+2.02%

BTC/HKD+2.02% ETH/HKD+2.37%

ETH/HKD+2.37% LTC/HKD+3.75%

LTC/HKD+3.75% ADA/HKD-0.8%

ADA/HKD-0.8% SOL/HKD+2.37%

SOL/HKD+2.37% XRP/HKD-0.39%

XRP/HKD-0.39%“3月17日,去中心化借貸協議Aave宣布上線AMM市場,可以使Uniswap和Balancer的流動性提供商可以使用其LP代幣作為Aave協議的抵押品,未來Aave有可能部署更多的AMM流動資金池。”

Aave協議是一種去中心化的流動性協議,它允許用戶以多池方法釋放各種資產的流動性。這次發布的新的AMM流動性池使Uniswap和Balancer的流動性提供者使用其LP代幣作為Aave協議中的抵押品。

AMM的興起

隨著2018年Uniswap的崛起以及DeFi生態系統中“自動做市商”的出現,以太坊的用戶現在可以在無需中心化第三方中介機構的情況下進行資產交換。用戶還能夠通過提供流動性來賺取費用。

DeFi投資組合分析平臺Treehouse完成1800萬美元種子輪融資,Binance等參投:金色財經消息,DeFi投資組合分析平臺Treehouse完成1800萬美元種子輪融資,由某未公開的大型金融科技投資者領投,Mirana Ventures、Lightspeed Venture Partners、MassMutual Ventures、Binance、Global Founders Capital、Jump Capital、Moonvault Capital、Wintermute、GSR 、K3 Ventures、LeadBlock Partners、Coinhako、Bitpanda、Pintu、The Brooker Group、AlphaLab Capital、Portofino、Pulsar Trading、Fundamental Labs、CRC Capital、Berioza Associates、Venturra、Terra創始人DoKwon、軟銀愿景基金高管等參投,所籌資金將用于繼續推動金融包容性的發展,并幫助日常投資者和機構進入并使用DeFi。

注:Treehouse旨在構建一個DeFi工具,以改變零售和機構投資者在該領域的導航方式,目前已推出旗艦產品Harvest。(treehouse.finance)[2022/3/16 14:00:17]

LP代幣如何工作?

國際清算銀行創新中心將于2022年開發DeFi產品:1月25日消息,國際清算銀行計劃在2022年啟動新的CBDC和DeFi相關項目。根據周二的新聞稿,國際清算銀行(BIS)創新中心將在央行數字貨幣和下一代支付系統方面啟動更多項目,并通過探索和開發DeFi應用程序來擴大其查詢組合。

在17個已經啟動或將于2022年啟動的項目中,有13個項目涉及CBDC。該銀行還正在設立一個由其香港中心領導的新項目,該項目將“探索DeFi技術-區塊鏈、代幣化、智能合約和客戶識別,是否可以改善中小企業的融資狀況。(Crypto Briefing)[2022/1/25 9:12:21]

通過提供流動性,用戶可以自動從AMM獲取LP代幣。在大多數情況下,LP代幣代表用戶存放在AMM中的加密資產,以及在用戶存放資產的特定流動性池中隨時間收取的交易費用的比例。由于LP代幣通常會在用戶資產保留在流動性池中的時間內產生交易費用,因此,LP代幣也可能隨著時間的流逝而累積價值。

Terra鏈上DeFi鎖倉量為180.8億美元:金色財經報道,據DefiLlama數據顯示,當前Terra鏈上DeFi鎖倉量為180.8億億美元,在公鏈中仍排名第2位。目前,鎖倉量排名前5的公鏈分別為以太坊(1435.6億美元)、Terra(180.8億美元)、BSC(145.6億美元)、Avalanche(108.7億美元)、Solana(95.7億美元)[2022/1/18 8:55:50]

AMM是在DeFi生態系統中被動賺取收入的第一種方法,并且至今仍然如此。

第一個成功的概念驗證

去年,Aave協議通過“AaveUniswapV1市場”開發了“AMM流動資金池”的概念證明,該協議允許用戶將Uniswapv1LP代幣存入Aave協議并將其用作抵押。鑒于社區對此池的興趣,用戶現在可以使用來自多個AMM的LP代幣,提出提案和參與AaveGovernance決策,決定可以添加哪些AMM協議和抵押。

高盛報告:看好DeFi發展:高盛分析師發布的Coinbase分析報告,其中給予了Coinbase買入評級,并將目標價定在了306美元。此外,報告中還談到了Defi與中心化交易所的競爭。DeFi應用的開發仍處于起步階段,相對于近2萬億美元的加密貨幣市值,DeFi應用上的加密貨幣總價值仍相對較低,僅670億美元。雖然DeFi被認為是Coinbase等中心化實體的競爭對手,但分析師認為DeFi的發展有望大大拓展加密經濟以及Coinbase的業務。(Coindesk)[2021/5/25 22:41:33]

多市場方法

AMMMarket是Aave在以太坊上以及潛在地在不同網絡上的眾多市場中的第一個,使社區能夠與Aave一起探索“新領域”。

啟動抵押品和協議支持階段1:

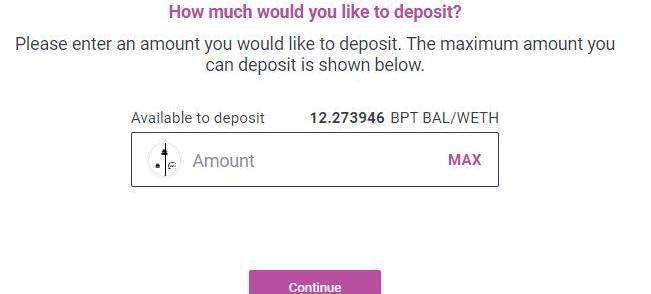

今天,Aave用戶可以存入來自Uniswapv2和Balancer的LP代幣。

Uniswap是AMM協議的重心。其健壯,簡單的代碼和創新模型激發了跨多個區塊鏈的參與者。

Uniswap有大量的日交易量和40億美金的流動資金。

在啟動時,支持以下UniswapV2LP代幣:

DAI/USDC

WBTC/USDC

DAI/WETH

USDC/WETH

AAVE/WETH

LINK/WETH

BAT/WETH

SNX/WETH

UNI/WETH

YFI/WETH

CRV/WETH

MKR/WETH

REN/WETH

WBTC/WETH

Balancer是生態系統中最具創新性的AMM之一。他們的智能池系統打破了50/50比率的現狀,并允許使用更復雜的流動資金池。

Balancer與Aave協議之間具有顯著的協同作用。Balancer共同主持保護Aave流動性提供者的Aave安全模塊的藝術。

此外,基于智能池架構,BalancerLP代幣持有者將繼續每周獲得BAL獎勵。

在啟動時,支持以下BalancerLP代幣:

WBTC/WETH

BAL/WETH

此時,存入LP代幣的用戶可以借用以下加密資產:DAI,USDC,ETH,wBTC,和USDT。

存入DAI,USDC,ETH和wBTC的用戶可以借用代幣。

為了準確估算Uniswap和Balancer的LP代幣的價值,Aave協議利用了Chainlink的去中心化預言機服務。ConsenSysDiligence已審核了用于計算LP代幣價值的智能合約。

啟動抵押品和協議支持階段2:

如上所述,隨著時間的推移,有可能部署更多的AMM流動資金池,特別是根據AaveGovernance的提議——此類池將在第二階段進行部署。AMM的流動資金池將在短期內全部釋放給AaveGovernance。

啟動時,Aave安全模塊將不涵蓋AMM流動資金池,但Aave治理可以決定通過AIP流程將這些池包括在內。

Aave社區決定協議的未來發展

Aave協議是去中心化的,并由其AAVE代幣持有者社區擁有。為了獲得新的抵押品和新的AMM協議的支持,請隨時在治理論壇中提出提案,并與您委托投票的社區代表聯系。

我們已經迫不及待地希望看到您的加入,一起為AMM流動性池的繁榮努力。

在DeFi的世界里,沒有Aave用戶,也沒有AMM用戶,只有DeFi用戶。

自以太坊誕生以來,其低下的交易處理能力,導致以太坊網絡時常發生堵塞,且Gas費用高漲,嚴重地限制了以太坊生態的發展.

1900/1/1 0:00:00市場概述: 繼上期報告所述,關注缺口位置的回補效應。自上期報告至今,比特幣最大調整幅度接近14%,已完全回補上期報告中所述缺口57370-58755,據鏈上數據分析,期間一筆超兩萬規模的比特幣流.

1900/1/1 0:00:00本文來源:新浪財經 規模達5.9萬億美元的美國ETF行業的發行人正在競相爭取獲準發行美國第一只比特幣基金,但擺在他們面前的一個巨大障礙是:監管機構的立場卻不明朗.

1900/1/1 0:00:00多年前筆者在學習UNIX操作系統時,遇到一個詞叫做RTFM(據稱是英文ReadTheFineManual,“請閱讀那本精致的說明書”的縮寫).

1900/1/1 0:00:0021:00-7:00關鍵詞:美聯儲、Filecoin、DAO法案1.美聯儲主席:央行數字貨幣需要與現金共存;2.Filecoin開發團隊:Filecoin沒有出現雙花問題;3.

1900/1/1 0:00:00據印度媒體LiveMint3月16日報道,法幣到加密貨幣支付網關Transak表示,它已經完成種子輪融資,籌集4.8千萬盧比.

1900/1/1 0:00:00