BTC/HKD-0.6%

BTC/HKD-0.6% ETH/HKD-2.36%

ETH/HKD-2.36% LTC/HKD-2.36%

LTC/HKD-2.36% ADA/HKD-1.23%

ADA/HKD-1.23% SOL/HKD-2.22%

SOL/HKD-2.22% XRP/HKD-3.02%

XRP/HKD-3.02%  金色財經近期推出金色硬核(Hardcore)欄目,為讀者提供熱門項目介紹或者深度解讀。我們知道DeFi進化非常迅速,目前DeFi指數基金正在快速發展。本期金色硬核引介DeFi指數基金,作者Regan Bozman為Coinlist商務運營總監。

金色財經近期推出金色硬核(Hardcore)欄目,為讀者提供熱門項目介紹或者深度解讀。我們知道DeFi進化非常迅速,目前DeFi指數基金正在快速發展。本期金色硬核引介DeFi指數基金,作者Regan Bozman為Coinlist商務運營總監。

過去十年來,指數基金一直在吞噬資產管理行業。

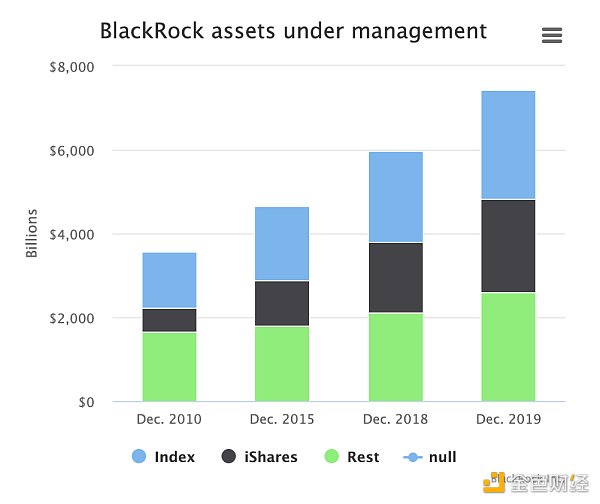

2019年9月,指數基金的規模首次超過主動基金。過去10年里有1.36萬億美元流入共同基金和ETF,與此同時1.32萬億美元逃離了主動管理型投資。資本流動的這種劇烈變化產生了大贏家,黑石集團躍升為全球最大的資金管理者,管理資金高達7.32萬億美元(其市值達1000億美元)。

?被動型指數產品讓黑石市值達到1000億美元

?被動型指數產品讓黑石市值達到1000億美元

不過,過去十年來,被動型指數基金的崛起并不是金融服務業發生的唯一劇變。

從2010年初開始,許多資金雄厚的公司不懈地努力將比特幣整合到金融系統中。諸如Grayscal和Coinshares之類的公司使投資者可以輕松地通過IRA、經紀賬戶和交易所交易產品(ETP)購買比特幣。這些公司在此過程中做得很好,其資產管理規模分別增長超過50億和10億美元。?

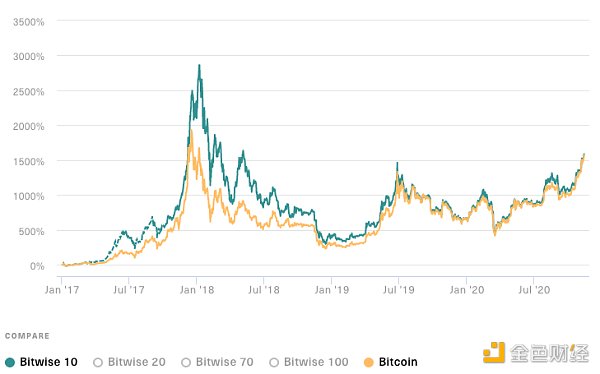

在過去三年,受監管的數字資產管理者已開始推出加密指數基金。Bitwise于2017年推出了“Hold 10 ”指數基金,讓投資者可以通過IRA或經紀賬戶持有前10大加密貨幣的指數基金。Grayscale和Coinshares最近也推出了指數產品。但是,這些指數基金遠遠沒有達到傳統ETF的成功。在撰寫本文時,這些指數的資產管理規模在2.5億美元以下,相比5000億美元左右的加密資產總市值中可謂是杯水車薪(遠不及傳統指數基金所擁有的45%的市場份額)。?

最近,加密市場企業家專注于建立圍繞加密資產和去中心化的、基于區塊鏈的基礎設施為中心的新金融系統。

這與他們的前任致力于將加密資產集成到現有金融系統中形成鮮明對比。去中心化金融DeFi致力于建立具有全球性且無須許可(意味著任何人都可以訪問)的平行于傳統金融的金融基礎架構,其效率要高于其要取代的傳統金融基礎架構。在過去的十二個月中,DeFi行業爆炸性發展,資產管理規模從10億美元激增至接近150億美元。一些最大的成功案例包括去中心化交易所Uniswap和基于以太坊的貨幣市場Compound。?

分析 | 金色盤面:LSK/BTC 短線走勢強勁:金色盤面綜合分析:LSK/BTC 大幅反彈,雖然量價配合不錯,但從技術角度分析,不建議追高。[2018/8/17]

這一波創新浪潮刺激了許多團隊推出原生加密指數基金。這些產品與以前的產品明顯不同:它們在以太坊錢包中而不是經紀賬戶中,以及在去中心化交易所而不是在受監管的場外交易市場上交易。早期跡象令人鼓舞。例如,DPI?(一個DeFi代幣指數)在不到三個月的時間內達到了2500萬美元的資產管理規模。

有一個數據可供參考,Bitwise花了三年時間才達到1億美元的資產管理規模。

下文我將提供去中心化加密指數基金的一些歷史背景和看法,包括:加密指數基金的歷史及其所面臨的阻力;最新一波去中心化指數基金概述;為什么我相信這個新的基金浪潮會更成功?

為了了解加密指數基金的歷史,讓我們看一下最重要的參與者:Grayscale,Coinshares,Bitwise和Coinbase。

Grayscale

Grayscale是Digital Currency Group的子公司,是橋接加密貨幣和受監管的美國市場的先驅。Grayscale的主要重點是單一資產信托,例如其Grayscale Bitcoin Trust。比特幣信托成立于2013年,在過去幾年中爆發,目前其持有的BTC占所有BTC的2%以上。它對于因監管原因而無法直接持有比特幣或希望通過IRA或經紀賬戶購買比特幣的投資者具有吸引力。?

Grayscale于2018年初推出“高市值數字資產基金''(Digital Large Cap Fund),從而進入指數基金市場,該基金追蹤高市值的數字資產。它目前持有BTC,ETH,BCH,XRP和LTC。Grayscale一直在大量銷售其核心產品,并未將重點放在宣傳指數基金上。截止本文撰稿,該基金的資產管理規模為1.31億美元,大約是Grayscale的以太坊信托的10%和比特幣信托的2%。

像Grayscale的所有產品一樣,Digital Large Cap基金僅限于合格投資者,并且需要大量的引導流程(onboarding process)。該基金的年度管理費為3%,最低投資額為25000美元。?

《金色講堂》第二期即將開講 中國社科院研究生院特聘教授王彬生前來授課:5月22日晚八點,《金色講堂》第二期正式開講,中國社科院研究生院特聘教授王彬生前來授課演講。針對當下火爆的區塊鏈市場,中國社科院研究生院特聘教授王彬生對區塊鏈市場含義及發展邏輯進行解讀。從信息傳遞成本接近零是這場區塊鏈運動的時代前提到美元消失和新技術出現的展望等6個方面,對區塊鏈市場進行深入的解讀,讓學員能夠深入的了解的區塊鏈市場的發展邏輯。[2018/5/22]

Coinshares

跨越大西洋,Coinshares通過為歐洲消費者推出受監管的加密貨幣信托建立了可觀的業務。該公司的ETP提供商XBT擁有一系列單一貨幣產品,這些產品可提供BTC,ETH,LTC或Ripple的敞口,并在受監管的歐洲交易所交易。盡管相對Grayscale的信托產品,這些產品更注重零售端,并且最低購買量明顯較低,但它們仍然要支付2.5%的管理費。

Coinshares通過推出CoinShares黃金和加密資產指數(CGCI),于2020年4月進入了指數基金市場。CGCI追蹤一籃子比特幣和黃金資產,由于黃金的低波動性以及兩種資產之間的相關性低,旨在為投資者提供“沒有極端波動性的加密資產投資”。盡管該基金現在已經可以在場外交易市場上交易,但尚未在交易所交易。

Bitwise

Bitwise將加密指數基金作為其主要關注點,于2017年公開發行旗艦產品Bitwise Hold 10基金。該公司依靠其機構信譽,聘用了許多華爾街資深人士,并從包括Khosla Ventures,General Catalyst和Naval Ravikant在內的著名投資者那里籌集了400萬美元。Hold 10基金的最低投資額為25000美元,管理費為2.5%,并且僅向合格投資者開放。

Bitwise剛剛發布了BITW,這是一種加密指數基金,由市值排名前十的加密資產組成,持有76%的BTC和12%的ETH。

Coinbase

Coinbase已經在指數基金方面嘗試了兩次,但均短時間內關閉了它們。

這家總部位于美國的交易所于2018年6月首次推出“ Coinbase Index Fund”。該產品追蹤在Coinbase上所的資產,僅向合格投資者開放,最低投資額為25萬美元。由于用戶較少,Coinbase在不到六個月的時間內就關閉了該產品。Coinbase于2018年9月推出了經過重新改良的指數產品Coinbase Bundle。該產品更加注重零售,最低投資額低至25美元。但是,Coinbase在推出后不到9個月就撤消了該Bundle產品(似乎是由于需求低)。

金色財經現場報道 金色財經合伙人安鑫鑫:區塊鏈2.0讓分布式網絡變得更立體:金色財經現場報道,在2018東南亞區塊鏈創新峰會上,金色財經合伙人安鑫鑫表示,區塊鏈2.0實現了以token為價值代表與價值傳輸,若區塊鏈1.0的分布式網絡等于平面,那么區塊鏈2.0是通過智能合約讓平面變成立體。[2018/4/21]

盡管上述公司都建立了相當大的業務,但指數基金仍然只占加密市場的一小部分(準確地說是0.06%)。由于監管和需求不足,指數基金的增長速度低于整體市場。?

諸如Grayscale和Bitwise之類的數字資產管理者都處于具有挑戰性的監管領域,因為它們不僅受到嚴格的監管,而且在主要交易所無法交易。這是最糟糕的情況,投資工具比其基礎資產(如比特幣)更難進入且流動性更差。?

監管還使這些投資工具的管理成本很高,因此對投資者而言也很昂貴。指數基金必須使用受監管的托管人,并應對錯綜復雜的法律環境。這意味著像Bitwise這樣的公司可能要比ETF管理人面臨更高的法律費用。Bitwise目前的費率為2.5%,比許多受歡迎的股票ETF的費率高10倍。?

最后,將這些投資工具指定為證券(但不允許它們作為ETF進行交易)意味著這些工具的流動性較差。盡管Coinshares ETP在流行的歐洲證券交易所上交易,但沒有美國公司獲得批準。這些投資工具的流動性差與它們的基礎資產形成鮮明對比,比如比特幣具有數十個高度流動性的24/7現貨市場。

這不是投資者要尋找的多元化(來源:Bitwise)

這不是投資者要尋找的多元化(來源:Bitwise)

還有一個問題是,投資者是否真的對加密指數產品有需求(至少目前形式的指數產品)。一方面,Grayscale的Bitcoin Trust取得了驚人的成功,其令人信服的證據表明,大量投資者愿意處理受監管信托的管理費用,而不是持有比特幣。另一方面,鑒于大多數指數基金底層資產的80%以上由BTC和ETH構成,投資者很容易簡單地持有這些資產而不必處理指數基金的管理費用。這些指數的基礎資產高度相關,這也部分地挫敗了持有指數基金的目的。?

在2010年初,建立基于區塊鏈的金融系統可能是一個加密朋克般的夢想。但如今,基于以太坊的金融產品非常真實,因為它們每天交易數十億美元。流行的DeFi應用包括MakerDAO的Dai(一種追蹤美元的穩定幣),以及Uniswap(一種去中心化交易所,任何人都可以輕松交換任何以太坊代幣)。?

金色財經現場報道丨浪潮集團董事長孫丕恕:區塊鏈技術可解決產品溯源的問題:金色財經記者現場報道,今日,在博鰲亞洲論壇“再談區塊鏈場”中,浪潮集團董事長孫丕恕表示:能買的起茅臺的人很多,但是喝到真的不多。怎么解決這個問題?為了防偽費了很多的勁,我們后來在逐步實踐中,發現可以用區塊鏈技術解決產品溯源的問題。[2018/4/10]

通過吸引大量人力資本,DeFi已成為加密貨幣中最值得投資的資產類別。

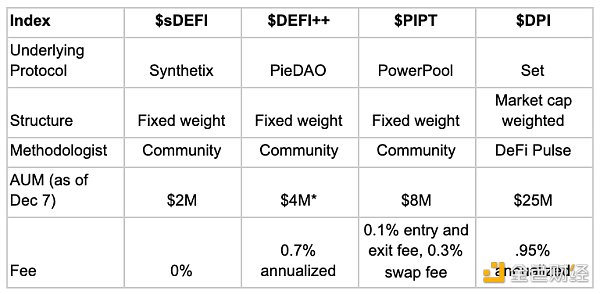

隨著高質量團隊發行的引人注目的DeFi代幣的不斷增加,跟上它的步伐變得非常困難。在這種背景下,出現了許多去中心化指數基金,以使投資者能夠對DeFi市場進行被動、多元化的投資。為了理解構建去中心化指數產品的不同方法,讓我們看一下四個最重要的指數產品:sDEFI,DEFI ++,PIPT和DPI。

DEFI ++,DEFI + L,DEFI + S管理資產總額約為400萬美元

DEFI ++,DEFI + L,DEFI + S管理資產總額約為400萬美元

Synthetic固定權重指數:sDEFI

2019年11月Synthetix推出sDEFI,這是一種ERC20代幣,可跟蹤一籃子DeFi代幣。sDEFI是一種合成資產,它不持有任何基礎代幣,而是使用預言機喂價來跟蹤代幣價值。該指數由九個代幣組成,它們在啟動時具有預先定義的權重(基于Twitter的民意調查和社區反饋)。Synthetix社區通過Synthetix治理系統對權重再平衡和指數組成進行季度投票。

sDEFI建立在Synthetix協議基礎上,該協議允許用戶創建和交易合成資產(稱為synths)。這實質上是追蹤某些特定資產價格的衍生工具。用戶通過存入抵押品(以SNX的形式)來創建合成資產。Synthetix使用預言機喂價來確定合成資產的價值。

好處

到目前為止,sDEFI已被證明很有彈性。它是最古老的DeFi指數,經歷了像2020年3月那樣的加密貨幣重大下跌事件。

sDEFI建立在可靠的基礎架構上。Synthetix是DeFi中最受尊敬的團隊之一,他們的協議已處理了15億美元的交易量。

再平衡成本也為零,因為該指數不交易資產,而是切換預言機喂價。

金色財經訊:斯洛文尼亞總理:斯洛文尼亞歡迎區塊鏈技術的創新發展。他宣稱:希望將斯洛文尼亞定位為歐盟中最受認可的區塊鏈發展國。[2017/10/13]

缺點

sDEFI的市場還沒有躍升。截至撰寫本文時,其資產管理規模不到200萬美元。

基礎Synth系統及其預言機系統(提供價格信息)中的重大交易對手風險。

流動性有限。大多數合成資產都無法在Synthetix自己的交易系統之外獲得大量交易量。

由于它是合成資產,因此其基礎資產無法贖回。

實物固定權重指數:DEFI ++PIPT

PieDAO于2020年3月啟動,其重點是建立基礎設施,使創建代幣化指數變得容易。

它們的旗艦指數為DEFI ++,DEFI + L,DEFI + S,跟蹤各種籃子的DeFi代幣(從現在起,我將它們統稱為DEFI ++)。PieDAO的指數類似于實物ETF,實際上持有相關代幣。由于每個底層資產的權重是預先定義的,所以權重是恒定的,因此隨著價格的變化基金會不斷地重新平衡。PieDAO社區對指數的更新進行投票(在其治理論壇中進行討論)。

固定權重的基金并不是特別常見,因為它們需要不斷進行交易以維持權重,而執行權重成本很高。但是,引入自動做市商使得不斷進行重新平衡具有成本效益(這是對原因的很好的解釋)。PieDAO的指數產品建立在Balancer之上,并引入了一些新穎的治理和安全功能。

Powerpool本月發布了PowerIndex(PIPT),它與DEFI ++有許多相似之處。PowerIndex也是建立在Balancer之上,旨在累積DeFi治理代幣中的投票權。一個顯著的區別是PowerIndex包含Powerpool的本機代幣CVP,這一代幣和其他市值更大的DeFi代幣具有同等權重。盡管有些人對此持懷疑態度,但另一些人則認為,包括CVP會使PowerPool與其指數下的底層代幣保持一致。

這兩個指數都通過交易費來產生收益,因為交易者可以與底層的Balancer池進行交易。?

隨著市值加權基金趨于集中,固定權重基金有可能更平均地分散風險。

可贖回基礎資產。

Balancer系統中的對手方風險(之前已被利用過)。

無常損失的風險。

固定權重在某種程度上是任意的,因為要依靠方法學家來選擇正確的權重。

實物市值權重指數:Index Coop的DPI

Set和DeFi Pulse在9月中旬發布了指數DeFi Pulse Index(DPI)。該指數按市值加權,這意味著每種資產的權重都跟蹤其市值。該指數包含基礎資產,并使用“Set協議”作為其基礎設施。Set在10月初推出了Index Coop,這是一個去中心化的社區組織,將創建和管理加密指數。 ?

DPI的資產管理規模已迅速超過其他指數,目前其管理規模超過其他任何指數近4倍。幾乎可以肯定部分原因是由于流動性挖礦活動,Index Coop鼓勵人們購買DPI。由于DeFi Pulse的參與使DPI更具信譽,因此DPI也可能獲得了更大的吸引力。?

Index Coop引入了“指數方法論學者”(index methodologist)的思想,這些人提議一個指數并負責每月重新平衡。盡管社區有發言權,但此結構規定了由每個人(或實體)負責每個指數(并且他們也從中賺取了一部分費用)。這顯然有助于吸引DeFi Pulse和其他可靠公司(如CoinShares)進入Index Coop。

市值加權消除了人為判斷,并且幾乎可以肯定比依靠社區投票來分配資產權重更有效。

方法論學者可以將可信度帶入一個指數。

由于Set團隊的大量參與,目前的去中心化程度不及其他指數。

市值加權指數可能會增加集中風險。

在過去六個月,去中心化指數基金的市場已經明顯升溫。

考慮到他們能夠以更快的速度前進,他們的成長軌跡比前輩強,這也就不足為奇了。例如,Yearn的執行速度驚人,在過去兩周內宣布了五次合并或合作。不到一周,Ryan Watkins在Powerpool治理論壇上提出“?Yearn Finance生態系統指數” YETI。盡管尚未實施,但令人印象深刻的是,可以在提出構想的兩周內啟動并交易該指數。?

在流動性方面,去中心化指數也具有固有的結構優勢。由于它們被表示為標準的以太坊代幣,并且由于不需許可就能在交易所上市,創建流動性市場要容易得多。例如,DPI推出后不到三個月就在Uniswap上擁有4000萬美元的流動性,而Bitwise的旗艦指數產品在推出三年后仍然沒有流動性。?

使用智能合約來處理再平衡,鑄造,保管和贖回給去中心化指數帶來了主要的成本優勢。所有上述指數基金的費率低于每年1%,而中心化基金的費率為2.5-3%。初始購買過程也很容易,與Bitwise為期一周的訂購過程相比,鑄造DPI需要30秒。?

去中心化指數還受益于以太坊的可組合性。例如,包括NFT和Social Token在內的可投資資產的范圍正在不斷擴大。只要將這些資產表示為ERC20代幣,將它們集成到指數中就很容易了。去中心化指數的可組合性也使它們在更廣泛的DeFi生態系統中具有效用。例如,代幣化的指數可以用作抵押,鎖定或抵押以觸達其他資產(例如,抵押DPI以賺取INDEX)。

以太坊正在成為全球結算層。這將帶來新的創新指數。

值得強調的一些缺點

上述許多優勢來自這些指數目前面臨的較低監管負擔。SEC的指導意見表明,依賴第三方是某些東西是否安全的關鍵。鑒于去中心化指數運行的是自動執行的代碼并且不依賴中心第三方,因此它們可能不是證券。但是,這是高度不確定的,政府當然有可能將這些代幣視為投資產品。

圍繞去中心化指數的當前興奮也可能泛濫成災。機構購買者是否愿意購買由社區管理的不受管制的資產,尚不確定。如果機構購買者不感興趣,那么去中心化指數的市場上限就相當低。

最后,DeFi代幣之間仍然高度相關,指數是否可以使風險顯著分散還不是很明顯。

去中心化指數是去中心化金融能帶來好處的教科書說明。它們能夠利用智能合約和未經許可的財務工具來提供比中心化交易更好的用戶體驗,更多的流動性和更低的成本。

我相信它們可能是DeFi克服鴻溝并吸引主流受眾的首批產品之一。鑒于天文數字般的ETF市場規模,我希望在不久的將來,去中心化指數的創新繼續快速發展。?

利益相關:Regan Bozman為持有BTC,ETH,DPI,INDEX,SNX和CVP,是Set Labs投資者,也是Index Coop社區活躍成員

原文:The Bull Case for Decentralized Index Funds

加入 PolkaWorld 社區,共建 Web 3.0!隨著 2020 年步入尾聲,我們一起來看看波卡(Polkadot)網絡和生態在上線的第一年里的數據吧~ 波卡在 2020 年 5 月 26.

1900/1/1 0:00:00Base Protocol(BASE)是最近一段時間的熱門幣種之一,今天簡要說一個這個幣的基本模式和投資邏輯.

1900/1/1 0:00:00北京時間12月25日,備受關注的DEX聚合平臺1inch正式發布了它的代幣1INCH,而作為對早期交易用戶及流動性提供者(LP)的回饋.

1900/1/1 0:00:00一、2020年“凍友”有多難?2020年是個很特殊的年份,一開始就是疫情,慢慢熬吧,眼看生意有點轉機了,原材料上漲了,匯率跌成狗了,利潤被壓縮了.

1900/1/1 0:00:00北京時間12月4日凌晨,波卡官方DeCoded大會上,Parity 核心開發工程師和波卡聯合創始人 Robert Habermeier 透露,目前平行鏈開發進入最后階段,已具備初步公測條件.

1900/1/1 0:00:001.2020年15大加密風險投資榜單發布 風投們都在關注什么?近日,The Block Research發布2020年加密風投交易排行榜前十五名表單,值得注意的是.

1900/1/1 0:00:00