BTC/HKD-1.23%

BTC/HKD-1.23% ETH/HKD-2.32%

ETH/HKD-2.32% LTC/HKD-2.03%

LTC/HKD-2.03% ADA/HKD-2.32%

ADA/HKD-2.32% SOL/HKD-2.56%

SOL/HKD-2.56% XRP/HKD-1.69%

XRP/HKD-1.69%隨著DeFi爆發性的增長,如今已進入了一個激烈爭奪的階段。由于需求的快速增長和基礎設施之間存在突出的矛盾,DeFi的格局正處于不斷的變化和發展之中。目前,DEX在DeFi當中扮演著支柱的作用。

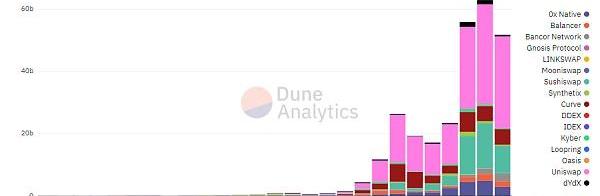

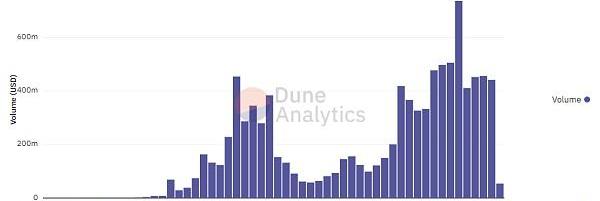

TheBlock收集的數據顯示,DEX的交易量在2月份達到近730億美元,創歷史新高,比1月份增加了120億美元。其中,Uniswap依舊在該領域占據領先地位,占總交易量的50%以上,達366億美元,其次為SushiSwap和Curve,月交易量分別為149.3億美元和44.2億美元。

作為當前DEX的絕對龍頭,UniswapV3版本的發布勢必會引發新一輪的DEX大戰。在經歷了近一年的優勝劣汰,無論是模仿還是創新,各大DEX們已各有千秋。

當前的UniswapV2主要留下了兩個問題:一是由于經濟模型而導致的代幣激勵缺乏;二是AMM模型自身的滑點和LP的無常損失。

而目前市面上大部分DEX解決方案都針對這兩個問題進行了相應改進,也有一些方案走了與Uniswap完全不同的路線。

那么它們現在都發展的怎么樣了呢?下面我們來一一介紹。

「“抄襲者”SushiSwap?」

3月13日,伴隨著上線Coinbase交易所,SUSHI代幣突破23美元關口,自去年11月最低點以來漲幅近5000%。與此同時,SushiSwap的總鎖倉量也突破歷史新高,達到近50億美元左右,與同期Uniswap的鎖倉量基本持平。

如果說之前的SushiSwap只是一個“山寨品”,如今的它已經不可同日而語。SushiSwap試圖發揚其立足之本——社區的力量,并無限拓寬其產品線。

與Uniswap一直處于隱蔽開發狀態不同的是,SushiSwap公布了其2021的發展路線圖。

SushiSwap于去年年底選擇與Yearn、Aave、Cream等協議集成,進入2021年后,也先后推出了流動性激勵項目Onsen、開放式智能平臺BentoBox,并遷移其域名至sushi.com,收獲外界不少好評。

如今,SushiSwap的開發者們仍然活躍在推出新產品的戰線上。據了解,SushiSwap將于近期推出:

1.杠桿借貸Kashi:用戶可以在BentoBox上存入代幣,參與Kashi的杠桿借貸,一鍵多空。

2.NFT交易平臺SHOYU:核心開發Levx前些天在社區論壇上發布了開發NFT交易平臺SHOYU的提案。經日本用戶建議,該提案的名稱從原先的Natto納豆變更為SHOYU醬油。

Web3數據智能公司Web3Go完成400萬美元融資:7月5日消息,Web3數據智能公司Web3Go完成400萬美元種子輪融資,Binance Labs領投,Hashkey Capital、NGC、Shima Capital、IVC、LIF、Big Brain Holdings、Archerman Capital等參投。

據悉,Web3Go已推出Data Intelligence Network(DIN)服務,并于7月5日開放注冊。該服務基于加密貨幣提出AI原生數字資產確權解決方案,依托AI和大數據基礎架構,允許用戶利用鏈上鏈下數據集、知識庫以及人工智能創作各種類型的AI原生數字資產。[2023/7/5 22:19:23]

除此之外,基于AndreCronje提出的旨在解決無常損失的Deriswap而開發的SushiSwapV2版本也計劃于今年5月份上線。

在V2版本中,我們或許可以看到:

1.特許經營池:特許經營池的目的是整合CEX和DEX,由MainPool和SubPool組成。在特許經營池中,中心化交易所的用戶可以選擇成為SushiSwap流動性提供者。將新的流動性對添加到第三方平臺后,將創建一個SubPool,并將其添加到SushiSwap的整體流動性池MainPool中。

2.一站式發行平臺MISO:比Uniswap更近一步,SushiSwap對代幣發行創建提供了更好的支持。借助于MISO,項目方簡化了在SushiSwap上啟動新項目的過程,推動了新的資本和交易進入SushiSwap。其目標是,為技術和非技術項目的創始人創建一個啟動平臺,這將使社區和項目獲得他們需要的所有選項,以安全、成功地部署到SushiSwap。

MISO也將作為SushiSwap社區的個人項目啟動平臺,任何操作都將通過可信的開源合約來處理,包括代幣創建、流動池創建、挖礦選擇、初始發行方式等。

3.Mirin協議:Mirin協議是SushiSwap協議升級的核心部分,目的是將協議的流動性提高20倍到30倍。其中,我們上面提到的特許經營池、MISO均屬于Mirin的開發內容之一。除此之外,在SushiSwap的規劃中,Mirin還能為用戶提供更多的LP做市模式,并且通過集成Zap工具的方式減少用戶提供流動性耗費的Gas費用。

除了新產品的不斷擴展外,SushiSwap在2021年路線圖中也同樣布局了未來:基于ZK-Rollups的Layer2的遷移計劃、IPFS的整合以及波卡跨鏈解決方案等。官方表示,通過產品多元化的擴展不僅可以讓SushiSwap在安全性、交易性、互操作性等諸多方面得到進一步提升,還有利于DeFi的生態建設。

產品創新雖然如火如荼,SushiSwap卻在上周遇到了4700萬枚SUSHI代幣于4月解鎖的砸盤預期利空。對此,SushiSwap官方發布聲明表示,海外媒體Decrypt的SUSHI代幣解鎖報道存在多處事實錯誤,誤導社區用戶和讀者,制造了不必要的恐慌。

3AC Ventures成為OPNX生態系統合作伙伴:6月21日消息,三箭資本創始人Zhu Su等人創辦的加密索賠和交易平臺OPNX發推稱,3AC Ventures成為OPNX生態系統合作伙伴。該合作伙伴關系將投資于在OPNX生態系統中構建并致力于實現去中心化的項目。[2023/6/22 21:53:03]

官方還表示,解鎖時間原定3月底,社區對此沒有分歧和爭議,團隊沒有計劃變更時間或取消解鎖。解鎖將會分批進行以Claim的模式領取,并非一次釋放,質押的SUSHI代幣也可以隨時提取,收益亦不鎖倉。

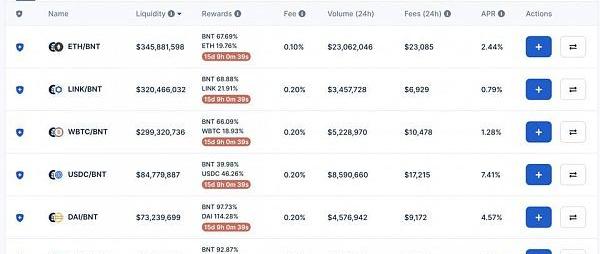

「“AMM始祖”Bancor?」

作為AMM自動做市商的最早提出者,Bancor早期并沒有給予AMM足夠的重視。

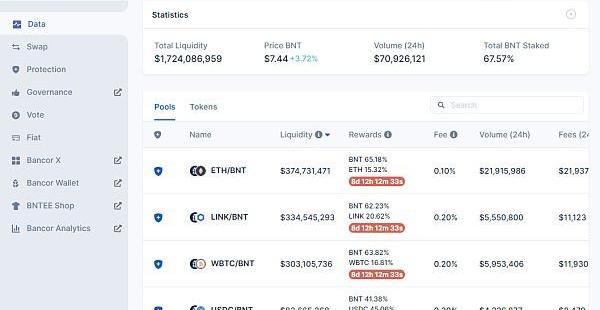

與Uniswap、SushiSwap不同的是,BancorV1版本上,所有的資金池都必須以BNT作為交易對資產,例如ETH/BNT,這意味著BNT成為了所有代幣之間的連接或路徑。由于流動性提供商缺乏購買與持有BNT代幣的動力,導致Bancor很難以與Uniswap這樣可以自由選擇對價幣種的DEX抗衡,陷入了進退兩難的地步。

但正因為Bancor從過去到現在一直堅持這樣的模型設計,才能讓其在后面推出的V2.1改版中,利用單邊流動性來解決無常損失的問題。

BancorV2.1版本具體的改進有:

1.單邊資產提供:在V2的版本更新中,開發團隊透過彈性供給模型實現可以抵押單邊資產,并在獲得完全無常損失保護的情況下賺取收益。

Bancor這一舉措取得了實質性效果,因為所有流動性提供者都能獲得“帕累托最優”選擇,也稱為帕累托效率,指資源分配的一種理想狀態。

2.流動性保險:無常損失保險使得用戶在Bancor上提供代幣流動性時除了能夠享有交易費率分成收益以外,協議還能彌補用戶遇到的任何無常損失,但必須滿足以下條件才能100%獲得無常損失的保險理賠。目前,只有進入官方白名單的代幣才能享有無常損失保險,用戶可以在Bancor網站直接查看,有藍色盾牌的資金池都能享有無常損失的保障。

不僅如此,BancorV2.1版本還具有挖礦收益自動復投與杠桿融資等功能,為BNT代幣創造了充足的代幣賦能與持有動機。此外,面對市場的強烈競爭,Bancor開發團隊也一直計劃在未來推出更多不同的新產品與功能,其中包括:

1.原始池:對標SushiSwap的Onsen;

2.影子代幣池:對標Curve的穩定幣交易池;

Blend將支持Otherdeeds和BAKC NFT系列:5月25日消息,據官方推特,Blur旗下NFT借貸協議Blend將新增支持Otherdeeds和Bored Ape Kennel Club(BAKC)NFT系列。

Blend此前已宣布支持的NFT系列包括CryptoPunks、Azuki、Milady Maker、DeGods、BAYC、MAYC、Kanpai Pandas、Redacted Remilio Babies和Pudgy Penguins。[2023/5/25 10:38:38]

3.FullVortex機制:允許在白名單資產池中質押BNT代幣,借出資產池代幣vBNT,并支持使用vBNT兌換其他代幣。通過出售vBNT,用戶可以提高資金利用率,比如可杠桿化流動性提供,從而賺取更多交易費用和BNT代幣獎勵;

4.無需Gas費社區投票;

5.法幣兌換:通過MoonPay構建的APP,用戶可以使用ETH直接兌換為法幣;

5.選擇Arbitrum作為以太坊二層擴容方案、限價單功能等。

作為元老級別的DEX,Bancor仍在嘗試通過新產品和新功能來“救場”,但是否會被市場認可需要拭目以待。

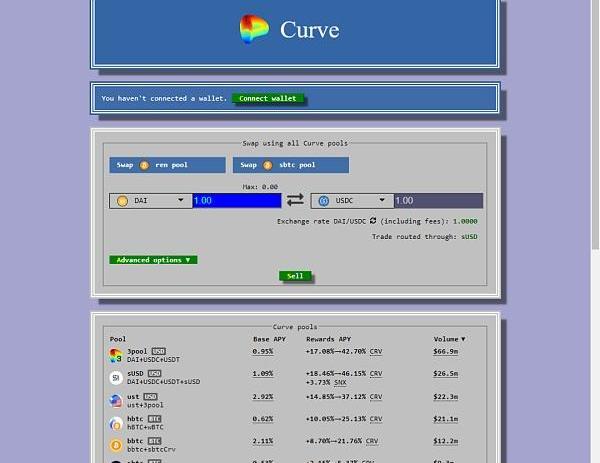

「“大戶專屬DEX”Curve?」

與Uniswap不同,Curve從出生以來就被定位為專門為穩定幣設計的去中心化交易所,而有著明確定位的Curve也在解決AMM模型高滑點的問題中取得了重要的突破。

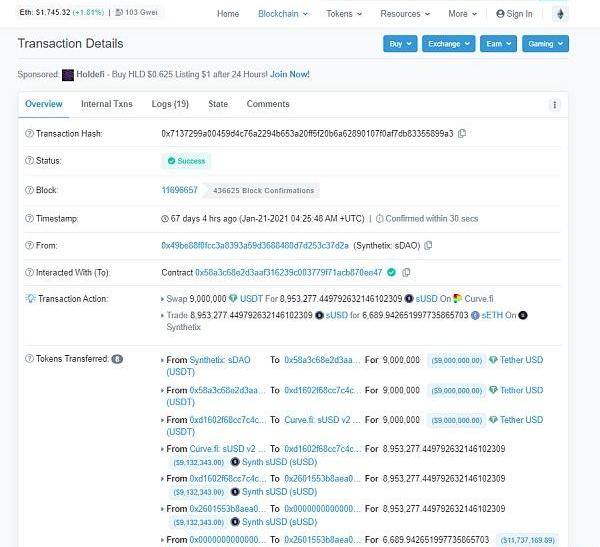

2021年初,Curve推出了跨資產交易服務,在DEX市場掀起了不小的波浪。通過合成資產協議Synthetix的合成資產橋梁,Curve可以實現不同類型資產之間超低滑點的兌換。

目前,因為它的低Gas費和低滑點,Curve已經成為穩定貨幣兌換以及超大額交易的最佳場所,也被譽為“大戶專屬的DEX”。

簡單來說,Curve的跨資產兌換過程包括兩筆交易,以USDT兌換ETH為例,首先USDT會兌換為sUSD,再兌換為sETH;其次,sETH會兌換為ETH。整個過程中,借助Synthetix的抵押合成資產模型,sUSD和sBTC兌換是無滑點的,最后sETH和ETH的兌換,則利用了Curve的CFMM模型,可以做到極低的滑點。而Curve通過與Synthetix協議合作搭起的“貨幣樂高”,也帶給了市場很大的啟發。

除了跨資產兌換,Curve還于3月推出了PoolFactory的V2版本,允許任何人使用時間加權平均價格算法部署Curve3CRV池和sBTC池;Curve不僅集成了如Basis.cash的V2版本和Cream的IronBank,一同擴展DeFi生態,還集成到了Fantom公鏈上,以更好的提供資產兌換服務。

數據:蔡文勝相關地址在2小時前將1萬枚ETH 存入Compund,后借出320萬枚USDC轉入幣安:4月22日消息,據推特用戶余燼監測,北京時間 4 月 22 日 10:30:47,被標記為蔡文勝朋友的 0x930D7F 開頭地址將 1 萬枚 ETH 存入 Compound,然后借出 320 萬枚 USDC 轉入幣安。該地址去年循環借貸買 ETH,6 月 ETH 跌至 880 美元時,其 20 余萬枚 ETH 僅差數十美元面臨清算。此后,在 ETH 價格為 1000 USDT 至 1200 USDT 時,該地址開始做 ETH 現貨波段。[2023/4/22 14:20:15]

未來,Curve也將推出:

1.無需許可Permissionless池:基于CurveFinance創建的,允許用戶使用自有代幣創造穩定幣流動性池的去中心化交易平臺;

2.采用ZK-Rollup作為以太坊的擴容方案;

3.與波卡生態跨鏈貨幣市場協議Equilibrium合作的跨鏈版本。

Curve不僅是一個獨具風格的DEX,它的流動性挖礦策略也是多數DeFi項目的挖礦策略基礎,例如Yearn.finance和AlphaHomora。

在UniswapV3推出后,有人認為,Curve將會被其“聚合流動性”功能所擠兌。不過,作為能以滿足市場剛性需求而立足已久的DEX,Curve會輕易被擊敗嗎?

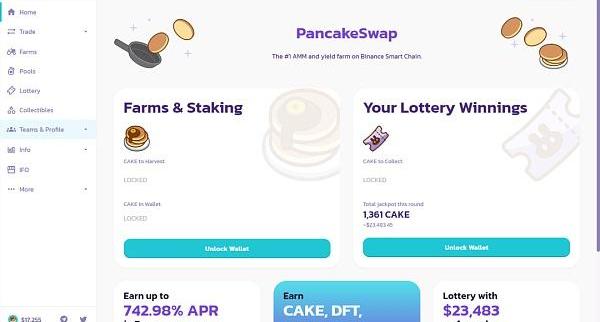

「"后起之秀"PancakeSwap?」

隨著以太坊價格的飆升,市場的目光轉向了Gas費低廉的幣安智能鏈BSC。

PancakeSwap也在2月17日正式成為了BSC上第一個市值超過10億美元的去中心化項目。其24小時交易量于2月19日達到16億美元,超越Uniswap躍居交易量排行榜首位。3月25日,PancakeSwap的24小時交易量更是驚人地超越了Uniswap、SushiSwap、Curve三大DEX之和。

近期,PancakeSwap官方宣布將于今年的第二季度正式發布其V2版本,后續也將推出:

1.預測市場:二元期權,這個功能也被稱為“薄餅預測市場”,將允許用戶對市場走勢進行投機;

2.借貸市場:開發一個最小可行產品版本的借貸功能。借貸所產生的費用將用于回購和銷毀CAKE代幣,將在其預測市場發布后發布;

3.游戲生態:在已有的積分系統旁邊增加了NFT頭像和團隊協作功能以及相對應的積分系統,目前已有27500個用戶在系統中創建了個人檔案。

4.彩票抽獎更新:把購買彩票的門檻從10美元降低至1美元,獎金分配規則將會改變,只要有一個正確的號碼就可以獲獎;為了節省GAS費,彩票將從ERC-721代幣改為ERC-1155代幣;增加了自選幸運數字的功能;批量購買還可以打折。

Aztec完成1億美元B輪融資:金色財經報道,Aztec宣布完成1億美元B輪融資,A16z領投,A Capital、Variant 、SV Angel、HashKey Capital、Fenbushi Capital、Alumni Ventures等參投。

融資將被用于在全球范圍內擴展工程師團隊。在過去的一年中,Aztec團隊已經從7人擴大到40人規模,目前Aztec希望在短期內將這個數字翻一番。[2022/12/16 21:47:54]

雖然日均交易量的真實性一直以來都被外界詬病,但PancakeSwap實打實的是BSC的心臟。

像Autofarm這樣的聚合理財類項目需要PancakeSwap的流動性獎勵來反哺;新上線BSC生態的項目也需要在PancakeSwap上創建交易對來提供流動性;PancakeSwap的“糖漿池”為項目提供了更好的宣傳和分發的機制;而PancakeSwap的IFO功能也成為了優質項目最理想的出發點。

與SushiSwap全部由社區支持的方式不同,PancakeSwap擁有幣安生態的資源支持,相信未來會有更多讓人眼前一亮的產品,我們也希望看到DeFi可以在不同的生態中繁榮生長。

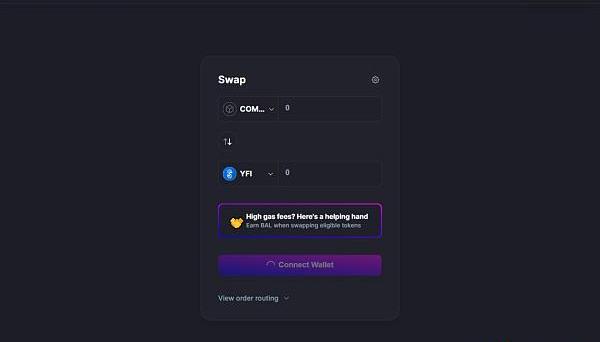

「“低調的競品”Balancer?」

作為首個引入流動性挖礦的DEX,Balancer在市場效應以及自身機制設計推動下,總鎖倉量在去年6月至9月間增長了近3400%,一度排名DEX當中的第2位,成為當時足以與Uniswap、Curve三足鼎立的去中心化交易所。

然而,隨著SushiSwap的橫空出世,Balancer逐漸被淹沒在流動性的爭奪大戰中。

不過,隨著IDO的造富效應和BalancerV2版本的更新,年初至今,Balancer的各項指標均在上漲。數據顯示,Balancer周交易量、新增用戶等指標在2021年2月出現了明顯上漲的趨勢。

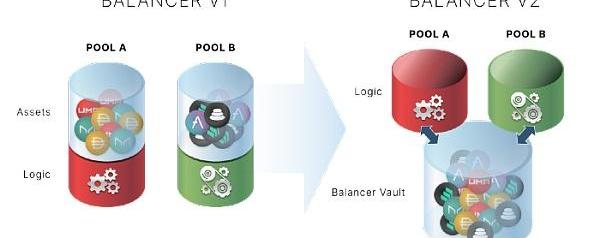

與此同時,Balancer官方也公布了于2月3日推出的BalancerV2版本的具體細節,其核心原則是安全性、靈活性、資本效率和Gas效率。亮點如下:

1.管理所有Balancer資金池資產的協議金庫:BalancerV2將自動做市商邏輯與代幣管理和記賬分開。代幣管理與記賬由協議金庫完成,自動做市商邏輯則因資金池而異。由于資金池是獨立于金庫的外部合約,可以實現定制化的自動做市商邏輯;

2.Gas效率提升:有了新推出的協議金庫,即使用戶執行涉及不同資金池的批量交易,也只有最后的凈代幣量會從金庫轉入或轉出,這一過程節省了大量Gas;

3.免許可型可定制化自動做市商邏輯:項目方可以通過BalancerV2提供的啟動臺,制定不同的自動化做市商策略,而無需擔心代幣轉賬、余額記賬、安全檢查和智能訂單路由等問題。

4.通過資產管理器提高資本效率:資產管理器是由資金池指定的外部智能合約,可以全權控制該資金池存入金庫的所有代幣,它還可以將代幣借給借貸協議來增加資金池的收益;

5.通過社區治理決定的協議費:隨著Balancer向社區驅動型協議過渡,BalancerV2實現了三種可通過治理調控的協議級費用。

可以說,與UniswapV3相似的是,BalancerV2也選擇了以提高資本效率的方式改進現有的AMM自動做市商。

「“特色DEX”DODO?」

與其他DEX一樣,DODO也是一個鏈上流動性協議,為用戶代幣兌換提供解決方案。

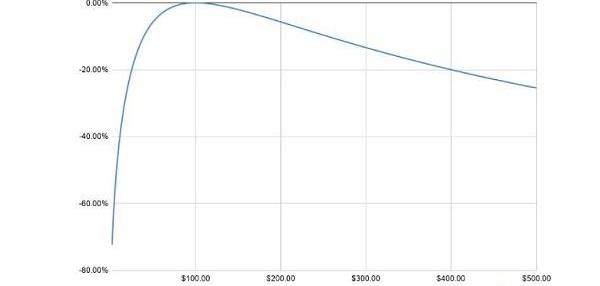

不同的是,DODO采用了自己獨創的PMM算法,為用戶提供了比AMM協議更低的滑點、單個資產的風險敞口并顯著降低無償損失。PMM意為主動做市商,也是DODO與其他DEX存在的主要區別。

與UniswapV3推出的主動流動性類似,PMM模式通過引入價格參數獲得某個代幣的當前市場價格,這樣可以將大量的做市資金聚集在市場中間價附近,可以實現相對平緩的價格曲線,提供更充足的流動性。

PMM與AMM的對比

作為一個起步較晚的DEX,DODO一直以來都瞄著自己“獨特”的目標——“讓一億人發行資產”。而如何提供一種新的流動性發行方式,對項目方來說,成本低、流動性足夠;對交易者來說,起跑公平成為了DODO的專攻方向。

參考股票市場的“集合競價”,DODO將新資產的發行簡化為眾籌建池這一全新的流動性發行新方式并于3月初正式上線了DODOV2版本。

具體來說,眾籌建池首先是項目方需要提供一定量的代幣,并確定代幣首次發行的價格和發行的額度。在指定時間內,任何人都可以充值認購;如果認購超額,則根據用戶充值資金量分配額度。在眾籌完成之后,DODO會自動建立公開的流動性池,然后進入現貨交易市場。此外,眾籌建池還有一個流動性保護機制,初始流動性在保護期內,發起人不能撤出流動性,以防止類似Uniswap早期Rug-Pull跑路事件的發生。

不同于Uniswap,在DODO上的代幣發行不需要配置50:50比例的交易對。在DODO上,項目方只需存入項目代幣,PMM可以自動幫助其創建流動性。由于它是基于PMM的模式,如果項目募集不到大量資金,依然可以構建出一個相對充足的流動性市場,這也是PMM相對于AMM模式上進行代幣發行的獨特優勢。

目前,DODOV2已支持提供給多種資產發行模式:眾籌建池、升價拍賣、固定價格發行以及自定義聯合曲線發行。

未來,DODO還將以新資產發行為主線,支持包括BSC、Heco、OKExChain、波卡等多鏈、基于Arbitrum的二層網絡的DEX功能開發,并為機構做市商上鏈做準備。

不僅如此,DODO還將于近期推出利用PMM算法支持的NFT資產發行平臺,利用NFT等資產的證券化、定價、交易與買斷收藏,讓用戶不花1分錢,建立高流動性的市場。

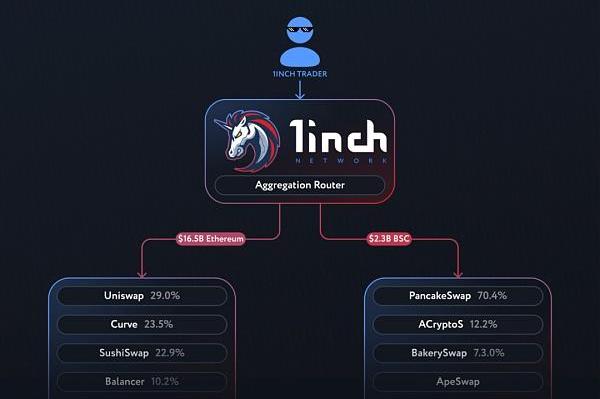

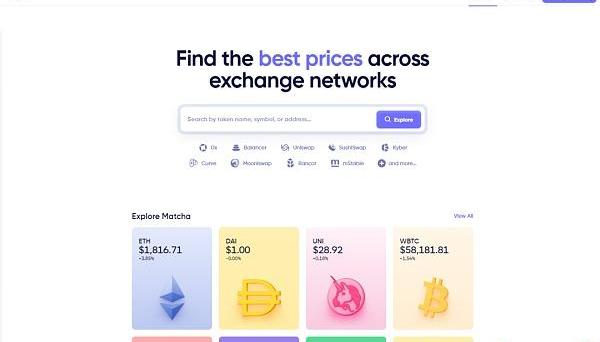

「“流量聚合器”1inch與Matcha?」

2020年是DeFi野蠻增長的一年,在流動性挖礦模式的助推下,短短幾個月的時間內,DeFi的總鎖倉量已從5億美金迅速攀升至450億美金。隨之而來的是可集成多個DEX的聚合類平臺的興起,成為繼借貸平臺和預言機賽道之后,又一個備受市場追捧的DeFi應用,而1inch就是該賽道中市場份額最大的一個。

TheBlock的數據顯示,截至3月2日,1inch占有85.6%的去中心化聚合業務的市場份額,成為最大的DEX聚合平臺。

一直以來,1inch也擁有自己獨特的發展路線。

相比于V1版,1inchV2版除了在用戶界面、Gas費優化、隱私保護交易和協議集成方面有重大改進之外,還發布了一項殺手級產品“PathfinderAPI”——一個全新的探索和路由算法,除了能在多個流動性協議之間拆分一筆代幣兌換交易之外,還可有效利用同一協議中的眾多市場深度,通過為用戶實時優化交易路徑,獲得最優交易價格。

3月17日,1inch官方公布了其即將上線的V3版本信息。官方表示,1inchV3版本不僅將極大地降低交易手續費,還將融合多鏈的流動性,創造最優的用戶體驗。

作為聚合平臺的領頭羊,1inch可以說是繼Uniswap之后的又一DeFi獨角獸。就在1inch受到市場熱捧的同時,隨之而來也引發了質疑:1inch雖然表面上為用戶提供最優的報價,但實際交易成本并不占優勢。

最大聲提出該質疑的是訂單簿式去中心化交易協議0x團隊,他們開發了名為Matcha的聚合交易平臺。

0x團隊對市面上一系列同類產品進行模擬測試后表示:0xAPI在72%的時間里打敗了其他競爭對手,提供比1inch和Uniswap更具有優勢的調整價格。這意味著,一個交易者如果使用Matcha這樣的0xAPI聚合平臺,那么在70%的時間里都可以獲得最佳交易價格。

據了解,Matcha是0x協議中最近發展最快的聚合器DEX,也是0x協議官方推出的面向消費者用戶的DEX。3月25日,Matcha的總交易量突破50億美元,緊追1inch。

作為功能相對單一的聚合器DEX,與1inch一樣,Matcha的使用也較Uniswap、SushiSwap更流暢,并已支持訂單簿掛單、多鏈資產兌換的功能。

未來,聚合器的發展方向注定與傳統DEX不同。無論是聚合了幣安、火幣等交易平臺的交易數據,還是提供更好的交易深度、更優的報價,聚合器DEX無疑為用戶提供了更好的體驗。它們類似于傳統金融的“交易執行”工具,通過服務商提供的各種算法再結合用戶的具體需求,為用戶節省整體的交易成本。

總的來說,在Uniswap將AMM發揚光大后,整個去中心化交易市場的局面別開生面:

有像SushiSwap、PancakeSwap這樣基于AMM協議橫向拓展產品線的方案;有像Balancer這樣精益求精的AMM做市商的方案;有像Bancor一樣為解決痛點而另辟蹊徑的方案;有DODO這樣專注于新資產發行的方案;有Curve這樣針對穩定并兌換剛需的解決方案;還有如1inch、Matcha一樣為提升用戶體驗的方案。

UniswapV3的乏善可陳,讓市場上的流量爭奪變得更加激烈,也讓大家看到了超越老大哥的希望。

不過,無論是怎樣的方案,都需要經歷時間和市場的考驗。只有不斷突破創新的項目才能源源不斷地帶給創新溢價。有理由相信,未來會有更多的項目帶給DEX賽道新的啟發,這些微小的創新會在市場不斷的迭代中帶來更大的價值。

作者|indigO

編輯?|門人??運營|小石頭風清揚

本文來自Coindesk,原文作者:DanielKuhn,由Katie辜編譯。 為什么加密貨幣衍生品交易所FTX愿意花1.35億美元購買邁阿密體育場的冠名權?其首席執行官SBF表示,部分原因是“.

1900/1/1 0:00:00在以太坊2.0到來之前,Layer2是以太坊解決Gas費高以及網絡擁堵的唯一途徑。甚至有觀點認為,Layer2會取代以太坊2.0的分片方案——如果以太坊2.0來得太晚的話.

1900/1/1 0:00:00CNBC獨家獲悉,高盛即將向其私人財富管理集團的客戶提供其第一個比特幣和其他數字資產投資工具。 瑪麗·里奇表示,該銀行的目標是在第二季度開始對這種新興資產類別進行投資.

1900/1/1 0:00:00注:原文作者是Fei協議聯合創始人BriannaMontgomery。FEI是一種高度可擴展、去中心化并有儲備支持的穩定幣,它旨在滿足DeFi的需求,而無需依賴中心化的資產抵押品.

1900/1/1 0:00:00你見過最大的空投羊毛是什么?是Uniswap的400枚UNI?是1INCH平均1629枚的1INCH?還是Tokenlon的300枚LON?3月31日晚.

1900/1/1 0:00:00來源:每日經濟新聞 作者:胡琳 目前,數字人民幣試點工作穩步開展。近期,《每日經濟新聞》記者注意到,在數字人民幣APP中,快遞巨頭順豐出現在數字人民幣APP“推送子錢包”頁面.

1900/1/1 0:00:00