BTC/HKD-0.36%

BTC/HKD-0.36% ETH/HKD+0.08%

ETH/HKD+0.08% LTC/HKD+1.56%

LTC/HKD+1.56% ADA/HKD+1.34%

ADA/HKD+1.34% SOL/HKD-0.64%

SOL/HKD-0.64% XRP/HKD+1.45%

XRP/HKD+1.45%穩定幣被譽為加密貨幣“皇冠上的明珠”。中本聰在比特幣白皮書中,認為比特幣是一種點對點的電子現金系統,但以比特幣為代表的加密貨幣由于價格波動較大,很難在現實中充當衡量價值的標準,缺失貨幣“價值尺度”的職能。而穩定幣很好的解決了這個問題,既有加密貨幣無國界、轉賬快速、交易透明等優點,又有相對穩定的價值。USDT作為使用最廣泛的穩定幣,發行量已經突破200億,并取代BTC成為加密貨幣間的交易媒介。

算法穩定幣在2020年的夏天才開始被大眾所認知,它是穩定幣的一種,既沒有法幣抵押型穩定幣相對中心化的問題,也沒有超額抵押穩定幣資金利用率低的問題,但是目前的幾種算法穩定幣都還沒有實現穩定幣“價值穩定”這一核心功能。本文將詳細介紹目前比較流行的算法穩定幣項目,適合對算法穩定幣感興趣的新手閱讀,熟練玩家亦可以溫故而知新。

穩定幣都具有彈性供應這一功能,按照彈性供應的實現方法,可以將現有的穩定幣分為四類。

1.以Ampleforth為代表的rebase類

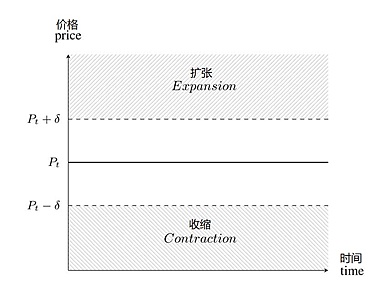

Ampleforth是算法穩定幣中最具知名度的一個,它通過增加或減少AMPL的供應量,以使AMPL的價格維持在一美元附近。與其它類型的穩定幣項目不同,Ampleforth使用rebase操作來整體改變所有用戶持有的AMPL。rebase時參考的價格以過去24小時的成交量加權平均價為準,當該價格高于1.05美元時,所有用戶錢包中的AMPL余額同時增加;價格低于0.95美元時,所有用戶的AMPL余額同時減少。在這個過程中,用戶持有的AMPL在供應量中的占比并不會發生變化。

Uniswap創始人:FRENS代幣部署者AzFlin早已離職:8月13日消息,Uniswap創始人Hayden Adams發推撇清與早期員工AzFlin的關系,稱其早已離職。“(我)想讓人們知道這個人已經不在公司了。我們并不支持或縱容這種行為。”

此前消息,鏈上專家UniswapVillain稱,Uniswap早期員工AzFlin是Meme代幣FrensTech(FRENS)開發者;在部署FRENS代幣數小時之后,AzFlin使用多鏈橋HOP從Base網絡中轉走14枚WETH(約合25,800美元),甚至賣掉了從流動性中提出的代幣。[2023/8/13 16:22:47]

雖然Ampleforth認為當今加密貨幣存在很強的關聯性,通過AMPL的激勵方式,可以使AMPL與比特幣等加密貨幣的價格脫鉤,從而增強資產的多樣性,降低系統性風險。但是,到目前為止,AMPL并沒有解決這一問題,并且這反而成了AMPL的缺陷。有幾點原因可以解釋為什么AMPL在市場波動時,無法保證價值穩定,甚至是放大了這種波動。

AMPL這類rebase類型的代幣天然更適合在Uniswap這類去中心化交易所中交易,去中心化交易所可以通過算法自動完成rebase操作,增加或減少錢包余額。而中心化交易所需要先獲取鏈上的余額變動,再在用戶錢包中增加或減少余額,在這過程中的轉賬、交易等功能較難實現。gate.io就曾因為沒有及時跟進鏈上的rebase,導致用戶與自身損失。

數據:三月比特幣期貨交易額達1.26萬億美元,漲幅約64.7%:金色財經報道,據Block Research數據顯示,三月比特幣期貨未平倉量上漲7.1%,而以太坊期貨未平倉量則出現下跌,降幅為5.8%;在期貨交易額方面,比特幣期貨月交易額在三月的漲幅約為64.7%,達到1.26萬億美元。此外,三月芝商所比特幣期貨持倉量增加了15.3%,上漲至20.9億美元,日均成交金額上漲16.5%,升至14.5億美元,以太坊期貨月均交易額達到6590億美元,漲幅為32.1%。

在加密貨幣期權方面,比特幣和以太坊期權持倉量也都出現上漲,其中比特幣期權持倉量漲幅高達92%,以太坊期權持倉量漲幅約為33.3%。比特幣和以太坊期權交易額同樣普漲,其中比特幣期權交易額在三月份增長了68.2%,達到296億美元;以太坊期權交易額漲幅為19.2%,達到124億美元。[2023/4/5 13:46:10]

以太坊網絡中的去中心化交易所主要以ETH作為作為交易媒介,在Uniswap的v1版本中,甚至強制要求所有ERC20代幣都只能和ETH建立交易對,ERC20代幣之間的交易以ETH為中間媒介,通過路由實現。在v2版本中,雖然可以自由選擇,但還是以ETH為主,AMPL在Uniswap中的流動性也在AMPL-ETH交易對上。按照這種方式,當加密貨幣整體下跌時,在沒有外部力量參與的情況下,AMPL必然會隨著ETH的下跌而下跌;當然ETH也能帶動AMPL上漲。

當市場下跌時,AMPL難免也會遇到拋售,而隨著AMPL的價格低于1美元,持有的AMPL價值在因為價格下跌而縮水的同時,用戶手中的AMPL代幣數量還會減少,這會擴大用戶的恐慌情緒,導致進一步的拋售。在下跌時,AMPL很容易形成死亡螺旋;在上升時,容易形成螺旋上升。

DeFi資產管理公司MEV Capital提供Uniswap對沖策略:金色財經報道,DeFi資產管理公司MEV Capital使用由加密貨幣衍生品專家 OrBit Markets 發行的期權合約來對沖流動性提供者的頭寸并防止Uniswap (v3) 流動性池中的損失。到期時,期權合約在場外結算,如果流動性提供者 (LP) 的頭寸價值增加,則由 MEV Capital 支付余額,或者如果 LP 頭寸的價值減少,則期權柜臺與 MEV 結算差額。[2023/3/15 13:06:15]

因此,在牛市時,AMPL的表現通常會優于其它加密貨幣,但在熊市中同樣會表現較差,相當于市場的放大器。2020年7月,AMPL的數量增發了57倍,在價格下跌58%的情況下,市值反而增長了23倍。

Yam的出現將市場的熱度帶到了高潮,Yam的代幣通過挖礦公平發放,同時代幣還可以用于治理。但在上線一天多之后,Yam因為因為rebase的邏輯錯誤而宣告失敗,之后的Yam v3版本保留了rebase功能,但不如AMPL純粹。Yam每次正向rebase產生的5%將不會分配給用戶,而會直接在Uniswap的YAM-ETH交易對中賣出,換出的ETH存入國庫。

隨后,又出現了Antiample(XAMP)這種代幣只減少不增加的項目,以及錨定其它加密貨幣的項目,如錨定LINK的Soft Link。很多仿盤來得快,去得也快,已經消失在人們的視野中。?

此前PANews曾分析過Rebase類代幣,可點擊閱讀了解更多。《透視Rebase類代幣:非對稱機會成博弈窗口,緊縮比擴張更常見》

監管機構接管SVB加拿大子公司,尋求清盤:金色財經報道,加拿大銀行業監管機構在周日接管了SVB金融集團在加拿大的分支機構,并表示將尋求法律命令以結束其運營。加拿大金融機構監管局局長Peter Routledge的辦公室在一份聲明中表示,在美國監管機構關閉了位于加州的母行后,加拿大采取這一行動是為了保護該分行持有的資產價值。加拿大財政部長Chrystia Freeland周日晚間與銀行高管和加拿大央行官員進行了交談,并表示政府將繼續關注局勢,加拿大監管良好的銀行體系是健全和有彈性的。[2023/3/13 13:00:41]

2.以Empty Set Dollar為代表的質押鎖倉類

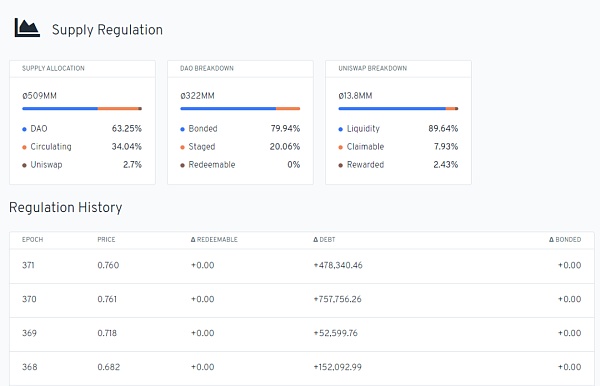

ESD目前供應量5.1億,市值3.78億美元,盡管ESD的價格已經從高點下跌了接近一半,Empty Set Dolla的市值依然超越了Ampleforth,是目前市值最高的算法穩定幣項目。ESD既是其中的穩定幣,也可以代表通過DAO申領增發的代幣的股權,通過抵押ESD允許用戶獲得供應增加以及參與治理的獎勵。

ESD的價格穩定性同樣基于一種彈性供應模型。當ESD價格高于1美元,協議需要增加供應量時,會鑄造新的ESD代幣,這些代幣會被分給質押者;如果此時系統中有尚未償還的債務,則會優先償還這些債務。當ESD的價格下跌時,用戶可以選擇銷毀ESD以優惠價格購買債券,若價格再次高于1美元,債券可以1:1贖回ESD。如果在債券購買后的30天內沒有被贖回(價格不足1美元),這些債券將被銷毀,對應購買債券的資產將全部損失。

Web3知識產權協議Spaceport完成360萬美元融資:金色財經報道,Web3知識產權協議Spaceport在種子前融資中籌集了360萬美元。由Arca、Decasonic 和 Crit Ventures領投。Infinity Ventures Crypto、FBG Capital 和 Republic Asia參投。[2022/12/15 21:45:16]

在ESD發行的前30天,ESD的價格預言機被設定為1.1USDC,在這期間,ESD的供應量每8小時增加10%。ESD的早期參與者獲得了上百倍的收益。

與其它項目不同,Empty Set Dollar還引入了鎖倉機制。在系統沒有債務的情況下,增發的ESD并不會直接分發給ESD的持有者,而是會獎勵給質押ESD以及Uniswap ESD-USDC的LP token的質押者。退出時,ESD與LP token的解鎖時間分別為15 epochs和5epochs(每個epoch為8小時)。因為鎖定了大量的ESD,在ESD的市值已經達到數億美元時,外部流通的ESD也極少,這也是ESD被很多人認為是資金盤的原因,這種機制在下跌時很容易造成死亡螺旋。

鑒于當前ESD的供應量已經很高,無論是否高于1美元,參與ESD的性價比都不好,購買債券更是存在本金全部損失的風險。

各種各樣的算法穩定幣仿盤在近段時間特別瘋狂,Dynaminc Set Dollar就是其中的一個,DSD與ESD的機制基本完全相同,只是修改了幾個參數,其中epoch的時間由ESD的8小時改為了2小時。目前DSD的供應量也已經達到1.41億,流通市值1.21億美元。

3.以Basis Cash為代表的多代幣類

Bssis Cash fork自因監管而關閉的一個項目Basis,Basis Cash將其權益代幣獨立了出來,此外還保留了債券,因此協議中共包含三種代幣,Basis Cash(BAC)、Basis Share(BAS)和Basis Bond(BAB),其中BAB是不可轉移的。BAC是其中的穩定幣,錨定1美元;BAS為權益代幣,可以分配新鑄造的BAC代幣;BAB為債券,BAB的價格等于BAC價格的平方,比如BAC為0.7美元時,BAB的價格為0.7BAC(0.49美元)。

與ESD一樣,當BAC高于1美元時,系統首先允許債券持有者贖回BAC。如果此時還有BAC生成,則以鑄幣稅的形式分配給Boardroom,用戶抵押BAS來賺取BAC的每日鑄幣稅。

Basis Cash中的代幣以公平的形式分發,一開始向5個穩定幣池發放共發放5萬BAC,BAS獎勵給BAC-DAI和BAS-DAI的Uniswap LP token質押者。

不同的是,Basis Cash分離了穩定幣與權益代幣,這樣BAC將不受權益代幣拋壓的影響。同樣是質押代幣收取鑄幣稅,若ESD的質押者要解除質押并在市場上賣出,ESD在二級市場上的價格將會下跌。但在Basis Cash中,BAS的拋售并不會直接影響BAC的價格。這樣BAC的價格將會比ESD更加穩定,BAC也更加實用。

目前Basis Cash已經上線超過30天,BAS也經過了第一次減產。在減產之時,BAS的價格不斷拉升,吸引了很多用戶。

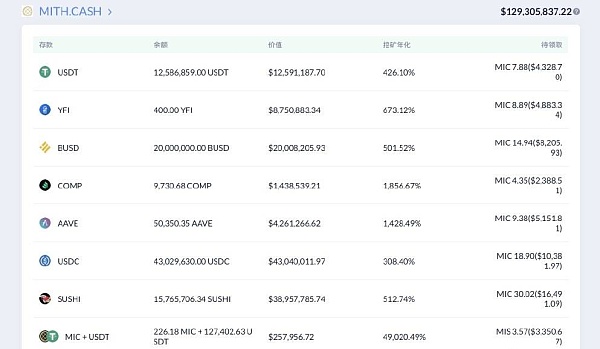

因為Basis Cash的熱度,市場上出現了各種各樣的仿盤。其中以Basis Dollar與Mith Cash受到的關注最多,它們相比Basis Cash只是修改了部分參數。比如Mith Cash在前期MIC的產出中,將礦池數量增加到了16個。穩定幣池除了常用的法幣抵押型穩定幣外,還增加了算法穩定幣ESD、BAC、FRAX;社區池除了項目方自己的MITH以外,還有YFI、COMP、LINK、AAVE等其它7種DeFi代幣。因此,Mith Cash吸引了非常多的社區支持,挖礦熱度可能趕超Yam。在上線15分鐘時,Mith Cash中就已經鎖定了2億美元的資金;上線4小時,鎖定資金達到了8億美元。一張疑似FTX CEO Sam的地址詳情圖片顯示,該地址共有1.29億美元的資金在挖取MIC和MIS。

4.以Frax為代表的部分算法穩定幣

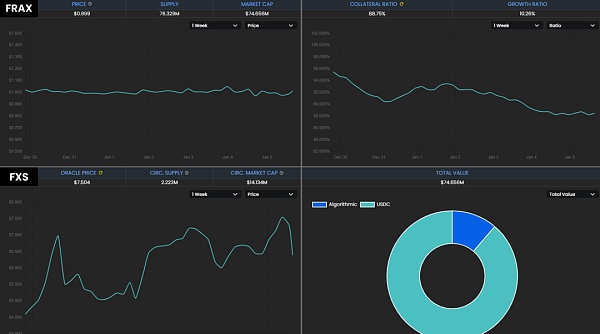

Frax是首個部分算法穩定幣項目,在現有算法穩定幣的基礎上,增加了使用部分穩定幣作為抵押資產的概念。Frax中有兩種代幣,穩定幣FRAX和治理代幣FXS。鑄造穩定幣FRAX需要消耗穩定幣USDC和治理代幣FXS,在創世階段只需要消耗USDC。初始時抵押率為100%,即全部使用USDC抵押鑄造FRAX,之后抵押率每小時調整一次,若FRAX價格大于1美元,則降低抵押率,增加FXS在其中的份額;若FRAX低于1美元則升高抵押率。抵押率每小時調整一次,每次調整0.25%。

按照預期,在上線之后,由于算法穩定幣的熱度以及FXS的稀缺,抵押率將不斷降低,而FXS的價格將不斷上漲。而在實際過程中卻沒有達到預期,其中有一些地方值得思考。

Frax項目有私募,并且會很快解鎖一部分,參與不夠公平,導致缺乏大資金的入場。

即便如此,FRAX的鑄幣量也在1小時內超過了2000萬美元,但由于存在FRAX-ETH交易對,Frax上線不久后恰逢ETH下跌,導致FRAX被動下跌而不足一美元,抵押率逐漸上升至100%,FXS消耗不足。

雖然項目中設有價格穩定機制,但鑄幣和贖回時都會被系統扣除部分費用,因此在FRAX價格低于1美元時,由于成本過高,套利者并沒有意愿從市場上回購FRAX,再銷毀FRAX贖回USDC。

由于FRAX價格低于1美元,導致FXS不能很好的利用,在上線不久后Frax即進入類似死亡螺旋的情景,直至FRAX重新回到需要100%的USDC抵押的狀態,FXS在短時間內從20多美元跌至5美元。好在項目在上線之前就已經獲得了很高的關注,ETH的上漲與其它項目支持使FRAX的價格重新回到1美元以上。現在FRAX的供應量已經達到7600萬,抵押率也降至88.75%,這意味著鑄造FRAX需要消耗11.25%的FXS,FXS的價格也回到了7美元。

總結

當前的算法穩定幣項目都還處于實驗階段,并不能實現價格的穩定,甚至會放大市場的波動。從目前的格局來看,只有以太坊網絡中的項目獲得了較大的資金支持,而其它區塊鏈上的項目可能只有幾百萬美元的鎖倉。算法穩定幣非常依賴機制的創新,某些機制直接來自于學術論文,如果能夠設計出足夠優秀的機制,可能引發算法穩定幣的應用。此外,在算法穩定幣的LP token挖礦階段,特別依靠博弈論相關的專業知識,普通用戶在初始時可用穩定幣參與。

Tags:穩定幣BASESDAMPypt穩定幣怎么兌換人民幣All Your Baseesd幣有真有假嗎bitstamp交易平臺盈利需要交稅么

印比特創始人朱砝 2020年12月19日下午,“尋找牛市盛宴同行者—印比特中國行杭州站”活動在杭州東方君悅酒店舉行.

1900/1/1 0:00:00頭條 ▌英國金融行為監管局:將為加密資產業務建立臨時注冊制度英國金融行為監管局(FCA)今日表示,將為加密資產業務建立臨時注冊制度.

1900/1/1 0:00:00關于去中心化金融(DeFi)起點的討論,幾乎總是會以一場激烈的辯論告終。一些人認為,十年前比特幣的發明標志著它的開始,因為加密貨幣是第一種點對點數字貨幣,代表了DeFi的概念核心.

1900/1/1 0:00:00XRP被SEC調查的后續影響還在繼續,昨天晚上應該是整個幣圈除去BTC意外的災難,如果稍微回溯上次的話,剛好是11月26日感恩節假期是發生過同樣的下跌事件.

1900/1/1 0:00:00原文標題 |?波卡周報:Hypersphere?預測?2021?年將有超過?10%?的?DOT?用于平行鏈插槽12月23日,波卡聯合創始人 Robert 發布致社區的一封信.

1900/1/1 0:00:00本文是 Parity 核心開發者 Tomasz Drwi?ga 在波卡首屆社區會議「Polkadot Decoded」上的分享總結.

1900/1/1 0:00:00