BTC/HKD+0.46%

BTC/HKD+0.46% ETH/HKD+0.67%

ETH/HKD+0.67% LTC/HKD+1.7%

LTC/HKD+1.7% ADA/HKD-0.79%

ADA/HKD-0.79% SOL/HKD+2.64%

SOL/HKD+2.64% XRP/HKD-0.61%

XRP/HKD-0.61%注:原文作者是UMA協議創始人HartLambur。

長話短說:在定義了合成資產之后,我認為合成資產將允許DeFi發明出在傳統金融中無法實現的“新東西”。YouTube以同樣的方式允許新形式的長尾視頻內容蓬勃發展,而合成資產將創建出我們從未想過的新型金融產品。

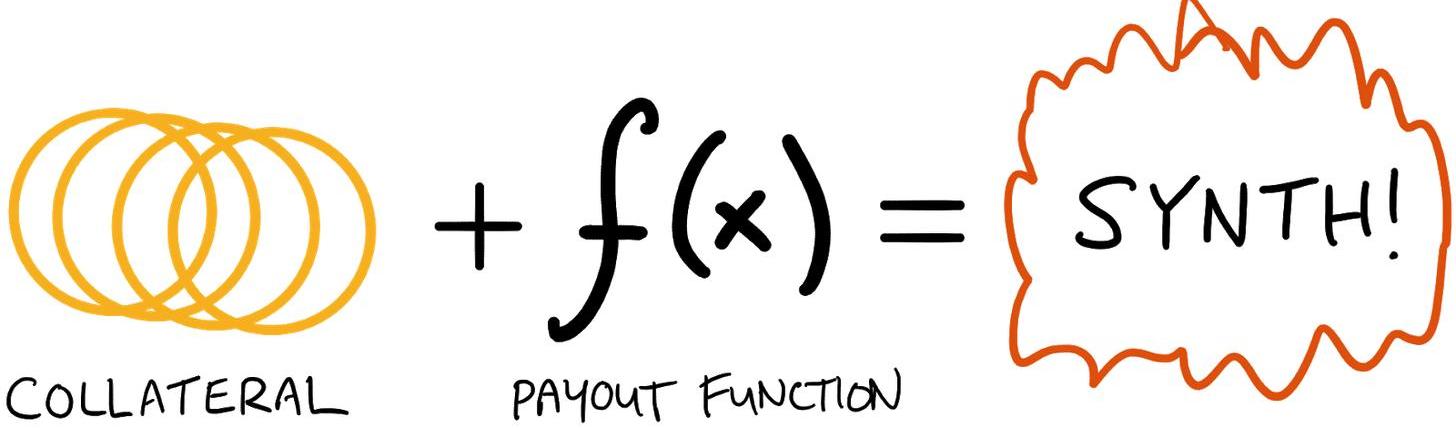

我們在UMA遇到的一個常見問題就是如何定義“合成資產”。在今年早些時候的Bankless播客中,David、Ryan以及我給出了一個簡單的模型:合成資產是煉金術。

所謂合成是將一種資產類型轉換為另一種資產類型。

具體而言,這個煉金術過程看起來是這樣的:

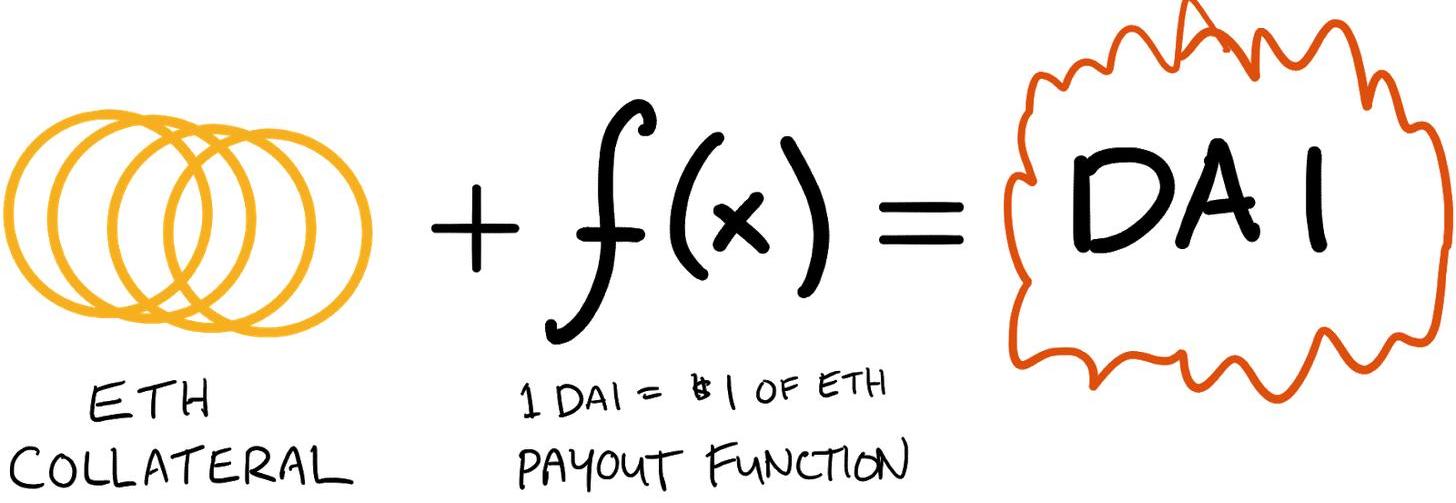

它可以歸結為:抵押品與支出函數結合創建一個合成資產。例如,下面就是Maker的DAI例子:

合成資產協議Synthetix已更新至Saiph版本:6月10日消息,合成資產協議 Synthetix 已于今日更新至 Saiph 版本,該版本更新包括更新 Issuer 修改器、僅允許通過代理進行代幣轉賬、更正清算數額。[2022/6/10 4:16:19]

當你退一步來歸納這一概念,它就會變得非常強大。如果你填入任何抵押品和任意的支出函數,會發生什么?

你可以為任何東西合成一個資產。

換句話說:任何抵押品+任何支出函數=任何合成資產

synths的一些例子

想要構建合成黃金嗎?很簡單。

抵押品+支出函數=合成資產

跟蹤Bankless推特粉絲的代幣?當然也可以。

抵押品+支出函數=合成資產

合成NFT指數跟蹤代幣?也沒有問題。

抵押品+支出函數=合成資產。

Synthetix社區發起提案添加sETHBTC合成資產:10月24日消息,合成資產協議Synthetix社區發起提案添加sETHBTC合成資產,追蹤ETH:BTC價格比率。[2021/10/25 20:53:45]

這就是以太坊上合成資產的魔力,你可以為任何東西創造一種金融資產。

是什么讓它成為了可能?

這個煉金術過程中的魔術,存在于我上面所說的“支出函數”中,支出函數是定義合成資產的函數,這意味著你創建任何可能的合成資產的能力,僅限于該支出函數所能吐出的內容。

而這也是UMA協議的亮點所在,它允許開發人員定義他們幾乎能想象的任何支出函數。

這是因為UMA合約是無需鏈上價格數據的,UMA的設計只需要在出現“爭議”時提供鏈上價格數據。。

換言之,UMA允許你定義幾乎任何任意的支出函數,而不需要將任何數據推送到區塊鏈。這意味著你可以在一個下午的時間內構建幾乎任何類型的合成資產。

合成資產協議Synthetix在Optimistic Ethereum上線合成資產交易:合成資產協議Synthetix在以太坊二層擴容方案Optimistic Ethereum上線合成資產交易,最初將支持sUSD、sETH、sBTC和sLINK,由Chainlink提供喂價,未來幾周內將升級支持更多功能。此外,基于Synthetix的衍生品交易平臺Kwenta在Optimistic Ethereum發布L2 Kwenta Alpha,最初將支持sUSD、sETH、sBTC和sLINK。

據悉,此前基于Synthetix的二層期權協議Lyra測試版已上線以太坊測試網Kovan版擴容方案Optimistic Ethereum網絡,基于Synthetix的期權協議Thales上線以太坊主網。[2021/7/30 1:24:23]

四類合成資產

我喜歡把合成資產分為四類,第四類是未知類型,因為每天都有讓我驚訝的東西在構建中。

合成資產協議Ramifi Protocol:目前沒有進行私募,請勿受騙:合成資產協議Ramifi Protocol發推提醒稱,目前沒有進行Ramifi私募。任何發布私募消息的人都是騙子,發現此類情況請立即舉報。

據此前報道,Ramifi Protocol完成74萬美元私募輪融資,投資者包括GenBlock Capital、Pluto Digital Assets、Morningstar Ventures、Magnus Capital、Moonrock Capital、DuckDAO、Momentum 6、Lotus Capital、BlackMambaVentures和ChronosVC。Ramifi Protocol的代幣RAM將在IDO后于3月30日上線Uniswap。Ramifi還將推出Torrent流動性獎勵計劃。[2021/3/27 19:22:32]

第一類:穩定幣或與穩定幣相關的合成資產

Maker的DAI是一項旨在錨定1美元的合成資產,所有非法幣作為支撐的穩定幣都屬于這個類型,包括最近的算法穩定幣。這些類型的合成穩定幣有明顯的效用,市場也對它們有需求。

去中心化合成資產協議UMA獲加密風投機構IOSGVentures投資:加密風險投資機構IOSGVentures宣布對去中心化合成資產協議UMA進行了投資,目前未披露投資金額。IOSGVentures認為UMA正在成為Web3.0中間件堆棧中最成功的協議之一。[2020/9/22]

而一種類似的產品是零息債券,也稱為收益美元。按照上面的格式,它們看起來像是這樣的:

抵押品+支出函數=合成USD

創建合成美元的結果是,你可以使用任何抵押品類型,并允許用戶抵押它來借款。

這是啟用ERC20資產借貸的一種強有力的方式:例如,BadgerDAO的團隊正在使用UMAsynths構建CLAWS,這是一種由Badger金庫作為支撐的合成資產。這使得Badger質押者可以抵押他們持有的資產借款。這些產品可以由LP代幣、金庫代幣或任何ERC20代幣抵押創建。

第二類:與Crypto相關的合成資產

我將“與Crypto相關的合成資產”定義為幫助用戶交易、對沖和杠桿化crypto資產的產品。

我最喜歡的例子:競爭幣看漲期權。UMA被用來創建$UMA、$BAL、$UNI以及$xSUSHI的看漲期權,這里的應用是無窮無盡的,我預計隨著競爭幣波動性市場的發展,對這些期權類型的需求將顯著增長。

另一個例子是BTCDOM,Domination.finance推出了這個產品,它可以讓你表達出比特幣相對于其他市場相對優勢地位的立場。

還有一個需要考慮的例子是Degenerative.finance推出的uGas,它可以讓你對沖以太坊網絡的gas成本。

另一個瘋狂的例子:ethVIX。使用UMA,你可以購買跟蹤以太坊波動性的代幣。

我還把合成加密資產放入這個類別,比如以太坊網絡上的合成比特幣,很多現有的方法依賴于鎖定實際的比特幣,但完全有可能創建純合成的BTC或其他加密貨幣。

這里的一個例子是YouMyChicFila團隊創建的Mario.cash,這是以太坊上純合成的BCH。

第三類:現實世界合成資產

合成資產通常會與現實世界的資產聯系在一起:即合成黃金、合成原油或合成標準普爾500指數。很多人對這類將傳統投資產品引入區塊鏈的想法感到非常興奮。而我的觀點是:現實世界的資產有點無聊。

如今crypto行業的人實際上并不關心在區塊鏈上交易黃金,每天波動幅度小于10%的黃金,對于今天的degen來說太穩定了。例外的例子有YamFinance團隊推出的uSTONKS:這是一個跟蹤RedditWallStreetBets前10位股票的代幣。

第四類:未知合成資產

這就是事情變得有趣的地方。我的觀點是,合成資產將使構建者有能力發明傳統金融中不存在的新資產。

想想YouTube為內容創作者做了什么。在YouTube之前,制作電影或電視節目的成本高得離譜,你必須得是好萊塢的工作室才能干這樣的事。YouTube使得用戶分發自己的視頻變得便宜,這催生了一整條以前從未存在過的長尾視頻內容。

以前沒人預料到unboxingvideo、Twitchstream或者TikTok的火爆。用戶生成的內容發明了一些沒人能猜到的新玩意兒。

YouTube是開放的,無需許可的。在任何一個宇宙里,好萊塢的工作室都不會推出這些吸引數百萬人眼球的節目。這種娛樂是“新興的”,也就是說,沒有一個自上而下的實體可以創造出它。

我的觀點是,DeFi與合成資產也會發生同樣的事情。UMA和其他DeFi協議使得構建一種金融資產的成本小于1000美元。相比之下,華爾街銀行推出一種新金融產品要花費數以百萬計美元。

這就為“用戶生成金融產品”創造了條件,這個領域的建設者將發明出我們今天無法預測的新產品。

以下是我想到的一些更瘋狂的想法:

用于跟蹤重要crypto指標的代幣;

激勵集體行為的代幣,特別是在政府和公民之間。我之前建議創建一個代幣來跟蹤在舊金山看到的人類糞便。想法是:舊金山市可以發行“shitcoin”,以致力于解決無家可歸的問題。舊金山市的居民可以購買這種“shitcoin”作為“對沖”,如果問題進一步惡化,他們就可以賺錢。“集體行為”代幣是否可以用來對付雨林砍伐、海洋污染或其他棘手的全球問題?我很想試上一試。

激勵新冠疫苗的代幣。如果拉斯維加斯一家賭場80%的員工在5月1日前接種疫苗,則該賭場將支付高達1百萬美元的費用。可以使用KPIOptionToken構建出DeFi版本。

激勵雇傭和推薦的代幣。UMA最近推出了一個“人才推薦選項”計劃,如果被推薦人加入UMA核心開發團隊并在這里停留1年,那么推薦人將收到一個能支付25000美元的代幣,這是一種去中心化招聘的嘗試。

創新是令我最興奮的事。

如果構建一個金融產品的成本接近于零,那這個互聯網將會發展成什么樣?

我很高興能去探索答案。

Tags:UMATHESYNETHKUMA幣togetherbnb能睡幾個Synth sFTSEethereum代幣瀏覽器下載

作者:宋嘉吉、任鶴義,原題《國盛區塊鏈·深度|DeFi新金融:構筑加密世界開放金融新生態》 目錄 一.什么是DeFi?? DeFi為什么會出現在區塊鏈上?為什么現在才出現??與傳統金融相比.

1900/1/1 0:00:001.美國加密貨幣稅收情況4月22日一則新聞引發美股與加密貨幣市場暴跌。美國總統拜登提議對于富人加稅,將資本利得稅最高提高到39.6%,幾乎相當于現有最高稅率的2倍,這一提議使得標普500指數下跌.

1900/1/1 0:00:00.new_summary,blockquote{position:relative;font-size:16px;letter-spacing:1px;line-height:28px;marg.

1900/1/1 0:00:00比特幣今年仍有望達到10萬美元,其最近的下跌“未改變價格走勢”。這是業內最知名的投資者之一的結論,因為比特幣已經回升至45500美元.

1900/1/1 0:00:00據TheBlock4月27日報道,一家為銀行和金融機構提供區塊鏈合規工具的公司Securrancy在B輪融資中募集了3000萬美元.

1900/1/1 0:00:00NFT已經獲得不少投資人的青睞。現階段的NFT市場仍初級,面臨著諸如用戶匱乏、資產短缺等問題,而流動性是限制NFT市場規的重大因素之一.

1900/1/1 0:00:00