BTC/HKD-0.9%

BTC/HKD-0.9% ETH/HKD-0.19%

ETH/HKD-0.19% LTC/HKD+0.29%

LTC/HKD+0.29% ADA/HKD-0.36%

ADA/HKD-0.36% SOL/HKD-2.63%

SOL/HKD-2.63% XRP/HKD+0.29%

XRP/HKD+0.29%始于跨鏈的“Uniswap”

關于Thorchain,藍狐筆記之前介紹過多次。這一年多來,Thorchain有了很多變化。Thorchain的目標是成為跨鏈的“Uniswap”,成為加密領域的去中心化的跨鏈兌換協議。用戶可以通過它直接兌換BTC、ETH、BNB等不同鏈的資產,它不是通過資產包裝的形式等方式來完成跨鏈,而是直接通過去中心化方式來完成兌換。藍狐筆記去年關于Thorchain的介紹《Thorchain:運行原理和代幣機制》、《RUNE的價值捕獲》等。

RUNE代幣機制與價值捕獲

Thorchain實現跨鏈直接兌換,也有AMM模式,有流動性的資產池,每個代幣兌換都會通過RUNE代幣。當用戶使用ETH兌換BTC,會包括將ETH兌換成RUNE的交易,以及將RUNE兌換成為BTC的交易。RUNE是兌換媒介,而Thorchain是完成這些交易的去中心化賬本。

BitsCrunch激勵測試網已啟動,主網預計于2023年9月推出:金色財經報道,由人工智能驅動的去中心化NFT數據網絡bitsCrunch Network激勵測試網已上線并向公眾開放。主網預計于2023年9月推出。BitsCrunch已為其測試網計劃的第一輪指定了4,600,000BCUT代幣(相當于代幣供應總量的0.46%)。已專門為任務3分配了1,500,000個代幣。[2023/8/4 16:19:04]

在這些跨鏈的交易中,Thorchain節點會驗證其中一種資產已經完成轉賬,然后簽署授權將相應的另外一種鏈資產發送給該鏈上的交易用戶地址。在這樣的驗證過程中,需要保證Thorchain節點的誠實,為達成這一點,節點需要質押RUNE,而質押的量是整個市場流動性的2倍。這種機制會導致對RUNE的可能的大量鎖定,由此保證節點不作惡。

Crunchbase:Q1 Web3創企所獲風投資金為17億美元,同比下降82%:4月22日消息,據 Crunchbase 數據顯示,今年一季度對 Web3 初創企業的風險投資同比下降 82%,從 2022 年第一季度的 91 億美元下降到 17 億美元。這是自 2020 年第四季度 11 億美元以來的 Web3 融資低點,當時許多人從未聽說過 Web3。在這種情況下,Web3 初創公司被定義為直接與加密或區塊鏈技術(或兩者兼而有之)合作的早期公司。此外,風投和 Web3 初創公司之間的交易總數也出現了顯著下降,2023 年第一季度記錄了 333 筆交易,同比下降約 33%。

報告指出,最近對 Web3 初創企業的興趣有所降溫,但它也強調,幾乎每個領域的風險投資都在減少。Crunchbase 將 Web3 融資的下降歸因于投資者在過去幾個月里選擇了規避風險的方式,風投在其最了解的行業——比如網絡安全或 SaaS,而不是下一代互聯網(Web3)的承諾中尋找機會。[2023/4/22 14:19:49]

做個簡單的計算,假設Thorchain的流動性池中,一共有價值1億美元的,為了組成代幣對,需要配置同樣價值1億美元的RUNE。這還不算結束,同時Thorchain中的節點需要質押2倍以上的RUNE,也就是2億美元的代幣。這樣,1億美元的流動性資產會對應鎖定3億美元的RUNE資產。

Runtime Verification完成530萬美元融資,IOSG Ventures領投:Elrond Dev Toolkit開發商Runtime Verification完成530萬美元融資,IOSG Ventures領投,Fenbushi Capital、Maven 11、Borderless Capital、cFund、Hypersphere、Elrond Research和Tezos Foundation參投。募集的資金將用于加速工具的開發,旨在提高不同區塊鏈和嵌入式系統的安全性、可靠性和正確性。[2021/6/18 23:47:58]

再假設Thorchain流動池達到如今Uniswap的水平,也就是大約80億美元左右,這意味著,至少需要價值240億美元的RUNE參與到其網絡中來,這還不包括非質押的RUNE。也就是說,如果Thorchain有機會達到當前Uniswap的流動性,從邏輯上其市值會比Uniswap更高。

聲音 | TechCrunch創始人:比特幣在很大程度上是由市場操縱驅動的:在舉行的The Capital會議上,TechCrunch創始人Michael Arrington談到了市值前百的加密貨幣,聲稱這是一個“不太光彩的話題,因為一切都被交易所操縱了。”盡管他認為比特幣是目前加密貨幣里最完美的資產,但它在很大程度上仍受市場操縱的驅動。由于缺乏基本面支撐,其他加密貨幣也是如此。他進一步指出,目前加密行業是病態的,為了取得長期發展,市場操縱必須消失。另外,Arrington聲稱,在這個行業中,有必要發生一些有趣的事情,即產生所謂的“殺手級應用”,就像電子表格如何徹底改變了計算機的使用方式,使其能夠完成那些用紙張和鉛筆無法完成的任務。Arrington表示,全世界已經有了比特幣的殺手級應用:貨幣。他補充說,有一段時間,以太坊有一個能夠發行ERC20代幣的殺手級應用,這推動了以太坊在2017年的增長。然而,Arrington目前還不清楚這個殺手級應用到底是什么。(AMBCrypto)[2019/11/15]

當然,這里是有前提的,Thorchain的流動性必須達到Uniswap的規模才行。因此,RUNE能達到多高的高度主要看其流動性規模會有多大。目前Thorchain處于運行的初步階段,為了安全,Thorchain將其多鏈Chaosnet限制流動性上限,如果后續將上限解除,有可能導致對RUNE需求的增加。目前Thorchain支持兌換的資產包括ETH、SUSHI、YFI、USDT、BTC、BNB、LTC、BCH、ALPHA等。隨著Thorchain的發展,它還可以引入更多鏈的資產,如Polkadot、Doge、ETC、LTC等。

在這樣的結構中,Thorchain在流動性提供者和節點之間進行平衡。當前的機制下,在所有鎖定的RUNE中,其中的三分之二是節點的質押鎖定,而三分之一是流動性提供中的鎖定。當節點質押的RUNE過少時,區塊獎勵和交易費用會向節點傾斜;當節點質押RUNE過多時,區塊獎勵和交易費用會向流動性提供者傾斜。

Thorchain與加密資產跨鏈兌換層

Thorchain協議不僅自己開發跨鏈DEX,還可以為其他的加密應用提供跨鏈服務,例如目前加密交易所ShapeShift集成Thorchain,可以讓用戶進行跨鏈代幣直接兌換。之前用戶將BTC兌換成ETH,需要通過中心化的交易所或代幣化跨鏈模式,而現在則直接可以通過Thorchain協議完成。

此外,XDEFI錢包也計劃集成Thorchain,隨著越來越多的交易所和錢包集成Thorchain協議,這有機會讓Thorchain成為加密領域的去中心化資產跨鏈兌換層。

ThorFi與更多可能性

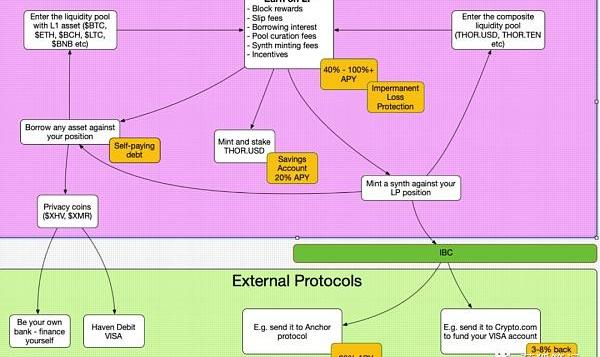

從上圖可以看出,ThorFi計劃開拓Thorchain的疆土,除了去中心化的跨鏈兌換之外,它還計劃引入借貸、合成資產、杠杠交易等。當用戶存入Layer1資產,作為流動性提供者,可以賺取各種費用:區塊獎勵、借貸收益、代幣池策展費、合成資產生成費、其他激勵等。而其LP頭寸還以再次利用,以獲取更多的收益。

也就是說,ThorFi要進入是整個DeFi領域。其本質是要提高其生態上資產的利用率,為流動性提供者帶來更多收益。這會促進更多流動性進入,從而為RUNE捕獲更多價值。

Tags:THORHORCHARUNAuthoreon3X Short Matic TokenTools ChainBRUN幣

5月21日上午8:00UTC,價值9.3億美元的比特幣周期權將到期。像往常一樣,Deribit占有90%的份額,但最近的市場下跌可能給了空頭太多的力量.

1900/1/1 0:00:00頭條 ▌V神:基礎技術改進可擴展區塊鏈但區塊鏈可擴展性仍有限制5月24日,V神刊文論述《區塊鏈可擴展性的限制》。文章稱,有兩種方法可以嘗試擴展區塊鏈:基礎技術改進和簡單地增加參數.

1900/1/1 0:00:00美國財政部將收緊對加密貨幣市場和交易的稅務監管,表示將要求單筆等值1萬美元以上的加密貨幣交易必須上報至國稅局,這被視為拜登政府加強稅收合規性提案中的重要一環.

1900/1/1 0:00:00DeFi周刊是金色財經推出的一檔每周DeFi領域的總結欄目,內容涵蓋本周重要的DeFi數據、DeFi項目動態等.

1900/1/1 0:00:00昨日,幣圈血腥的“屠殺”再現,比特幣從43000美金,最低跌至29000美金,以太坊從3400美金,最低跌至1700美金,市場嘩然。和312并肩的“紀念日”又添加一個519.

1900/1/1 0:00:00近日來,在各方因素的影響下,比特幣陷入了“跌跌不休”的困局中,本周以來更是暴跌28%。德意志銀行在周四最新發布的報告中,將比特幣比喻成時尚,并用“時尚是俗氣之前的最后階段”來回應這一全球最大加密.

1900/1/1 0:00:00