BTC/HKD+1.55%

BTC/HKD+1.55% ETH/HKD+1.64%

ETH/HKD+1.64% LTC/HKD+0.18%

LTC/HKD+0.18% ADA/HKD+1.26%

ADA/HKD+1.26% SOL/HKD+2.83%

SOL/HKD+2.83% XRP/HKD+0.53%

XRP/HKD+0.53%DeFi發展需吸取傳統金融的可組合性優勢,吸引更多入局者,這恰是UniswapV3正在做的嘗試。

更深入了解UniswapV3,請閱讀:《

鏈聞精選|讀懂UniswapV3:AMM流動性的新時代》

撰文:字節與BenedictZhou,作者分別為加密資產做市商DeepQuant聯合創始人及DeepGoDeFi開發者

UniswapV3引入新特性:無論是具備「價格刻度」的AMM新機制,還是定制化的「彈性費用」,都賦予流動性提供者更多策略靈活性。筆者作為沉浸于加密資產做市商策略多年的量化研究員,于UniswapV3的平平無奇中發現DeFi新紀元。

摘要

如果只從微觀角度看,尤其對于傳統交易者,V3的顆粒化理念平平無奇,其交易方式更接近于中心化交易所。但從長遠來看,V3為投資者帶來更多可定制和可組合性,極大擴展了DeFi投資策略的邊界。

V3的意義在于供應更多可定制策略,從而兼容更多投資需求,而NFT化的LPToken,成為了匹配小額投資需求方與專業團隊供應商的價值單元,實現價值互聯網的傳遞,這是當前DeFi最偉大的創新。

資深投資人Jim Rogers:隨著各國尋求替代品,美元的時代“即將結束:5月21日消息, 與億萬富翁George Soros共同創立Quantum Fund的資深投資人Jim Rogers表示,隨著越來越多的國家尋求美元的替代品,美元的時代即將結束。Rogers警告說,許多國家都在行動,試圖找到可以與美元競爭并最終取代美元的替代品,這只是時間問題。他解釋稱,美元的主導地位將不可避免地下降,因為“沒有一種貨幣能超過150年”。他重申,“沒有人總是高高在上,所以這種情況一直存在。”[2023/5/21 15:16:28]

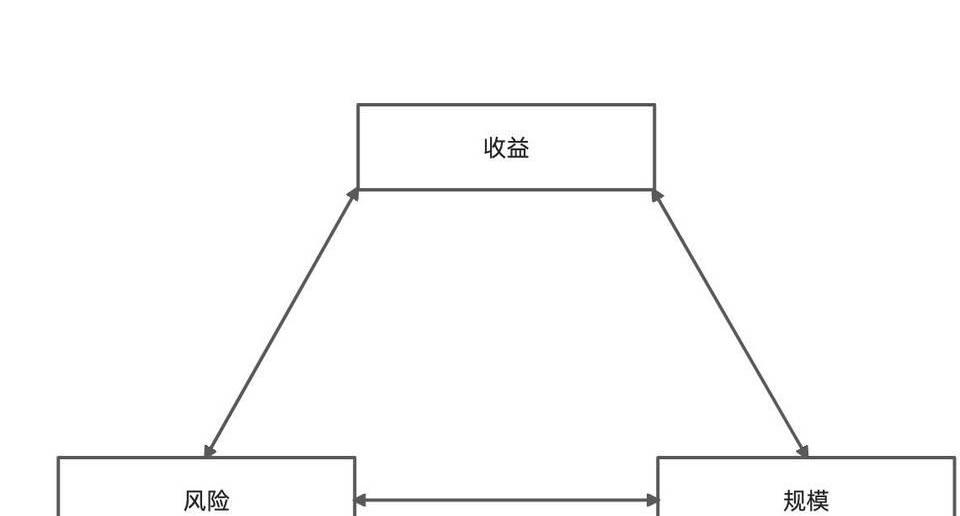

投資在收益、風險、規模中存在不可能三角難題,V3提高資金使用效率從而增加收益,然而也放大了風險,因此為UniswapV3提供外部喂養數據,并以此實現風險定價尤為關鍵。

全球監管趨嚴,CEX壓力重重,正是DEX平臺搶奪市場的關鍵節點。DeFi在去中心化的區塊鏈上實現價值傳遞是大勢所趨,但也需要天時地利人和才能真正爆發。V3生態目前處于醞釀期,不久后將會出現更多創新項目與之兼容,如新型流動性機槍池、定制策略方案等。

NFT化的LPToken的想象力

在UniswapV2中,用戶添加流動性后,Uniswap會給用戶返還一個ERC20代幣,此為LPToken。這類LPToken代表流動性提供者對其提供的流動性的所有權。當用戶想要贖回流動性時,只需將他們的LPToken銷毀,便能獲得資金池中對應代幣的份額。

資深分析師:比特幣今年或達到18萬至20萬美元:金色財經報道,資深分析師兼投資者Peter Brandt表示,比特幣長期牛市仍未改變。其技術分析表明,盡管會出現一些修正,比特幣仍可能繼續上漲。他預測,到今年第三季度或第四季度,比特幣將達到18萬至20萬美元。[2021/3/23 19:08:30]

由于UniswapV2采用整體資金池模式,LPToken是標準的ERC20代幣。但在V3中,每個LP基于不同的價格區間創造流動性,因此提供的流動性都采用ERC721代幣作為權證,Uniswap也會為每一位流動性提供者發放定制化的NFT卡片。

這張簡潔的NFT卡片代表了一個價值單元,承載了流動性提供者的時間成本、風險成本、策略價值。在互聯網發展歷程中,價值單元的標準化奠定了各個互聯網平臺的基石,如亞馬遜的商品鏈接、Instagram的圖片等。如今區塊鏈世界正如2003-2004年的互聯網,處于爆發的前夜,價值單元的完善將會讓用戶標準化快速增長,最終形成網絡規模效應。

NFT化的LPToken本質是資產證券化,資產證券化作為一種金融工具,設計的初衷為改善資源的配置,提高資金的運作效率。在傳統金融中,資產證券化的不透明導致存在風險失控隱患,一直被人詬病。但是在去中心化的世界里,區塊鏈可信價值則大幅消除此類顧慮。

動態 | ErisX聘請資本市場資深人士擔任首席風險官:加密衍生品平臺ErisX周四宣布,該公司已在其高管層中增加了一名資本市場風險管理專家。Vindhu Singh是該公司的第一位首席風險官,他將向Eris Clearing的負責人Liz James匯報工作。Singh將為該公司的清算所業務路線圖設定風險管理優先事項,并管理信貸、市場和流動性風險管理。(CoinDesk)[2020/2/6]

去中心化流動性機槍池

普通用戶無法在UniswapV3的流動性方案下快速響應,更難以掌握合理價格區間,寡頭效應明顯,專業量化做市商團隊更具備優勢。UniswapV3的顆粒化衍生了更多定制策略,從而創造了流動性機槍池市場。

短期來看,去中心化流動性機槍池項目對投資需求方有巨大價值,長期則對資產供應方有正反饋激勵效益,核心在于供需之間的數據算法。數據反饋有助于形成良性策展市場,優質穩健的策略被排序篩選,高風險低收益的策略被快速過濾淘汰,如此才能實現資源的高效配置。

在創新機槍池項目的協同效應下,UniswapV3將構造成更加穩定的衍生品體系,緩沖項目方惡意砸盤風險,進一步保障投資者的利益。LPToken所對應的標的資產是基礎代幣和項目代幣的組合。這意味著在市場行情劇烈波動的情況下,質押物價值的變化率將被削減,從而實現清算緩沖。

聲音 | 資深OTC交易員:永續掉期合約和加密貨幣期貨占據了市場的主導地位:CoinDesk Research近日與兩名資深OTC交易員Martin Garcia(Genesis Trading董事總經理)和Yinfeng Shao(Circle前交易員)進行了交談。這兩名交易員分享了一些關于加密衍生品和風險的見解:1.投資者的觀念發生了轉變,從風險投資型轉變為對沖基金型;2.衍生品市場推動現貨市場;3.永續掉期合約和加密貨幣期貨占據了市場的主導地位,比特幣期權正在興起,但只占總交易量的一小部分。[2019/11/8]

不可能三角難題

UniswapV3引入「集中流動性」、「費率自定義」、「范圍訂單」、「非同質化倉位」等機制,皆為提高資金效率。在幫助流動性提供者盡可能規避無常損失并創造更高收益時,也不可避免地增加了風險。在經典的投資交易規律中,提高收益、降低風險、擴大規模是不可能的三角難題,三者很難同時實現。

在UniswapV3中,流動性提供者收益率顯著提高,然而資金風險顯著增加。尤其在極端行情下,交易對中某類資產價格暴漲暴跌,價格超出流動性提供者設置的價格區間時,區間內的流動性將會被市場套利者抽干,風險控制成為了流動性提供者的難題。

動態 | 減持ETH和XRP,資深投資基金Grayscale調整持倉比例:據NewsBTC報道,近期加密貨幣市場的回暖,已使大多數競爭幣出現了一些獨特的交易模式,盡管其走勢依然在很大程度上受到比特幣的影響。數字資產投資公司灰度投資(Grayscale)在推特宣布他們已于3月底調整了其“數字大市值基金”(DLC)的加密貨幣持倉,減少了以太坊和瑞波幣(XRP)持倉,同時增持了萊特幣(LTC)、比特幣現金(BCH)以及比特幣。[2019/4/10]

當UniswapV3的風險無法基于自身機制實現有效控制,流動性提供者只能求助于外部的風險數據喂養,此時,NFT化的LPToken作為橋接DEX以外世界的價值單元,將發揮重要作用。

LPToken作為一種創新衍生品,也需要被高效利用。DeFi領域不乏大量流動性提供者,其在流動性池內質押了交易對后,僅能獲得流動性挖礦的單方面收益,資金并沒有被完全充分利用。LPToken作為資金權益的憑證,不僅可以在市場上流通,也可以通過質押以實現更高的資金使用率。

UniswapV3+CDO模式

CDO全稱為CollateralizedDEXOffering,為DeepGo團隊研發。用戶通過質押標的風險分級,實現持續融資。做市商在UniswapV3在提供初始流動性之后,將LPToken作為質押物鎖定在CDO協議中,從而持續獲得流動性買盤。

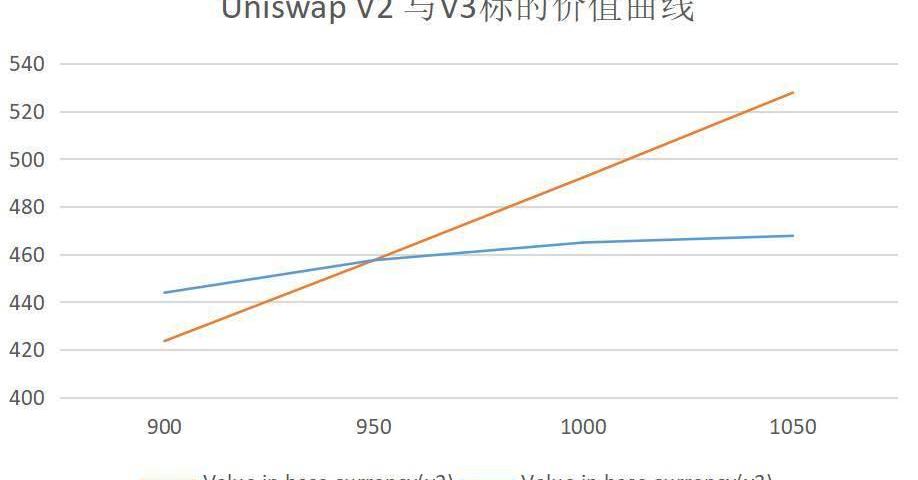

當Uniswap用戶在V3中提供流動性,并設定較大的區間時,流動性標的的基于本位幣計價的價值波動幅度較小。下圖模擬了用戶在V2、V3版本中,質押相同價值的標的后,標的整體價值隨代幣價格變化的曲線。顯而易見,V3版本中的價值曲線更加平滑。

如果CDO供應商質押UniswapV3版本中的LPToken,則質押物在極端行情下,抗風險能力將顯著提升,這也將使得助推池系統更加穩健:在項目代幣在大幅上漲時,做好合理的風險預警;在代幣大幅下挫時,做好風險緩沖。而UniswapV3與CDO的這一結合,最終能夠讓優質資產能夠長期上漲,不良資產逐漸衰亡并被清退。

更精準的風險定價

在CDO模式中,為了實現更精準的風險定價,需要對風險進行分級,從而形成固定收益分級基金。除了項目的發起方外,還需要兩類主要角色參與,分為重要參與者和固定收益者。這兩類角色都會為項目提供持續的資金輸入,GP作為項目的直接投資方,將會將本金全部兌換成項目代幣,而LP的資金將被用以作為GP的杠桿,幫助項目實現更大的價值增長。

在CDO模式中允許IP質押高質量資產,這對于GP而言增加了一層保障,鼓勵大量的GP資金流入。每一次GP資金的流入都會往Vault注資,用以存放LP的風險準備金及利潤。隨著Vault資金體量的增加,LP的投資意愿也被逐步放大。如下:

LPw∝Vault∝IPcol*GPturnover*IPltvGPturnover∝GPw其中:

IPcol為IP的質押物

IPltv為IP當前質押率

GPturnover為GP的換手率

GPw為GP的投資意愿

LPw為LP的投資意愿

Vault為準備金

由此可見,通過有效信號傳導,IP質押波動率更小的標的資產有效驅動LP的資金容量,LP資金作為市場反饋循環中最重要的一環,將發揮積極的乘數效應。

如果項目為不良資產,GP參與者由于將本位幣都換成了項目代幣,GP的杠桿標的的波動率將遠高于IP質押物的波動率,此時GP可能因為項目資產價格的下挫,而被率先清退。剩下的GP更愿意享受IP被清倉之后的質押物,從而減少換手率。這回直接導致Vault增量的萎縮,從而大幅降低LP的投資意愿,進而使得劣質項目被逐步清退。

LPw∝IPcol*GPturnoverGPturnover↓?LPw↓

此類傳導機制不僅能使CDO模式良性運轉,成為不良資產的清道夫,還能傳遞大量有效市場信息,作為UniswapV3風險定價的外部喂養數據,給投資者和流動性提供者提供決策反饋。

總結

UniswapV3升級后貌似平常,但為DeFi應用提供了很多創新基礎。如今CEX內憂外患,正是DEX崛起的關鍵時刻,DeFi如何引領下一波牛市?核心在于吸取傳統金融的可組合性優勢,創造更多易用、高效的策略產品,實現普惠金融落地,從而吸引更多入局者。

在筆者之前看來,Uniswap原先并不具備護城河,但V3一出,提供更多的可組合性方案。在開放金融的世界,V3帶來的alpha收益將會衍生眾多創新產品,從而形成真正的頭部效應,這才是其重要的戰略布局。然而DeFi是普惠金融而非寡頭游戲,如何讓小額投資者通過某種協議,也能享有科學家或巨鯨才能獲得的alpha收益?正是我們目前重點探索方向。

來源鏈接:deepgo-official.medium.com

Tags:UniswapUNISWAPTOKEUniswap FinanceArk Of The Universepawswap幣論壇QToken

狂人本著負責,專注,誠懇的態度用心寫每一篇分析文章,特點鮮明,不做作,不浮夸!本內容中的信息及數據來源于公開可獲得資料,力求準確可靠,但對信息的準確性及完整性不做任何保證,本內容不構成投資建議.

1900/1/1 0:00:00比特幣市場剛經歷了自2020年3月拋售潮以來規模最大的去杠桿事件,BTC市場價從59463美元的一周高點下跌至31327美元低點,跌幅超過了47%,而下跌的價格區間則達到了28136美元.

1900/1/1 0:00:005月31日bloomberg消息指出,在經濟不確定性和政府提供大量電力補貼的情況下,越來越多的阿根廷居民開始轉向比特幣挖礦.

1900/1/1 0:00:00金色財經報道,5月28日,Uniswap創始人HaydenAdams透露,Uniswap很可能會在短期內重新啟動原生代幣UNI流動性挖礦,因為重啟流動性挖礦應該對社區有所幫助.

1900/1/1 0:00:00“大反轉”的通用定義是ETH的市值超過BTC的市值的時間點。有人認為這種反轉不會發生。 有人認為這是可能的。 其他人則認為這是不可避免的。 “大反轉”可以說是加密領域中最具爭議的事件之一.

1900/1/1 0:00:00貨幣產生于人們對于價值的共識,金融則建立在這種共識基礎之上。過去2000年間,金融從無到有,又在過去200年里快速發展,以至于身浸其中的我們天然認為以銀行和各種中介機構為流通、交換節點的體系是金.

1900/1/1 0:00:00