BTC/HKD+0.07%

BTC/HKD+0.07% ETH/HKD-0.74%

ETH/HKD-0.74% LTC/HKD-0.12%

LTC/HKD-0.12% ADA/HKD-2.67%

ADA/HKD-2.67% SOL/HKD+1.23%

SOL/HKD+1.23% XRP/HKD-1.58%

XRP/HKD-1.58%作者:DerrickN

在這篇文章中,我將重點介紹Liquity協議和MakerDAO之間的主要區別。

讓我們從基礎開始:

什么是Liquity??Liquity?是一種去中心化的借貸協議,允許您以用作抵押品的ETH提取無息貸款。貸款以LUSD支付,并且需要保持110%的最低抵押率。

什么是MakerDAO?MakerDAO是去中心化借款協議,它允許您針對多種抵押品提取可變利率貸款。貸款以DAI支付,維持所需的最低抵押品比率因不同的Vault類型而異。

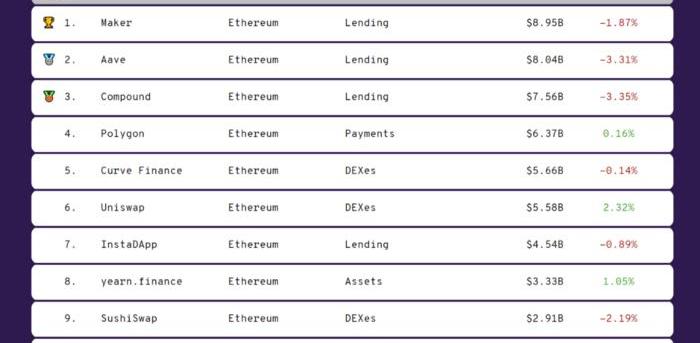

Maker在以太坊生態系統中占據主導地位已不是什么秘密。自從2017年年底推出后,Maker多年來一直穩居前列,在撰寫本文時,它在每個DeFi排行榜上排名第一,總價值約為9B美元。

Liquity自2021年4月5日推出以來,在DeFi排行榜上排名第10,TVL超過2B美元。

Liquity著手創建一個更有效的借貸協議,重點關注權力下放和資本效率。如上圖所示,用戶很快意識到Liquity是當今最具創新性和實用性的借貸協議之一。

下面將介紹這兩種協議之間的主要差異,從技術差異到哲學差異。

治理與無治理

美國蒙大拿州參議院通過保護個人和企業加密貨幣挖礦權利的法案:金色財經報道,美國蒙大拿州(Montana)參議院通過第178號法案,保護個人和企業進行加密貨幣挖礦的權利。法案內容包括:數字資產挖礦定價,委員會不得為數字資產挖礦、企業和家庭數字資產挖礦制定歧視性的費率分類;州或地方政府不得對作為支付方式的數字資產價值收取額外的稅收;禁止具有自治權力的地方政府在企業、家庭數字資產挖礦方面的諸多權力;規定數字資產是個人財產。[2023/2/11 12:00:55]

首先,讓我們來看看Maker和Liquity之間最大的哲學差異:治理。

MakerDAO

治理在Maker協議和生態系統中扮演著重要的角色。使用他們的治理代幣MKR,用戶可以對協議參數以及重要的生態系統事物進行投票。

治理過程相當漫長,但有幾個核心參與者小組,他們確保一切“順利”運行,并定期舉辦公開會議供所有人參加和聆聽。大多數討論發生在Maker治理論壇上,所有投票都通過鏈上MKR投票來鞏固。Maker改進提案流程如下圖所示:

Liquity

Liquity采取完全不同的治理方法,因為它選擇完全不進行人工治理。系統參數要么是一成不變的,要么是“算法控制的”。在Liquity中,允許的抵押品類型、最低抵押品比率等系統參數無法更改。此外,Liquity的借貸費和贖回費僅由數學決定——即沒有人為干預的機會。甚至Liquity確定使用哪個預言機的能力也是這樣處理的。例如,如果ETH/USDChainlink價格饋送下降,它知道如何自動切換到Tellor,反之亦然。

Web3游戲社區平臺AQUA獲得DIGITA 1000萬美元投資:9月28日消息,基于 Immutable X 的 Web3 游戲社區平臺 AQUA 宣布獲得來自對沖基金億萬富翁 Steve Cohen 旗下投資公司 DIGITA 的 1000 萬美元投資,該社區目前已推出了由社區驅動的 Web3 游戲資產交易市場。[2022/9/28 5:59:17]

雖然我們可能會挑剔說沒有“人類治理”的細微差別,但至少用戶可以放心,因為他們相信代碼會按承諾工作并按承諾執行。

為什么這很重要?

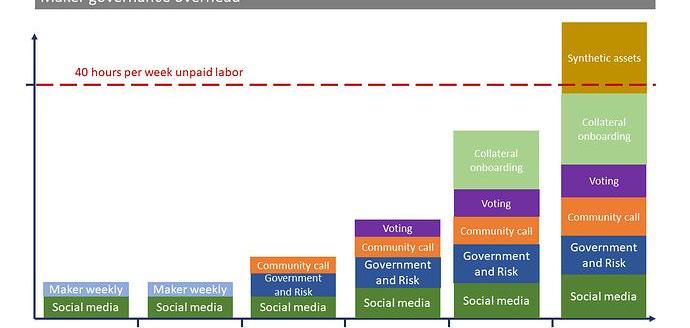

參與治理可能是一個令人頭疼的學習曲線,導致大多數用戶不參與——最終使協議比想象的更加集中。這是Maker治理隨時間變化的需求的有趣視覺效果:

雖然治理的“理念”很強大,但我們經常看到相反的情況。隨著治理開銷的增加,參與治理的每個用戶的要求也會增加。因此,各種協議的治理投票率很低——包括Maker的投票率——許多人需要轉向Compound代表的治理模型。似乎在DeFi治理的當前狀態下,您的選擇并不會執行,相反是由20人做出所有決定,或者仍然由20人做出所有決定的委托模式,這遠非理想。

通過取消治理和信任數學,Liquity的生態系統可以轉而專注于自身發展,而無需承擔治理和內部的負擔。社區成員無需花費整周時間準備投票,而是可以專注于他們想要創建的內容、他們想要構建的工具以及與哪些社區合作。如果需要LiquityV2,社區成員和用戶可以用他們的資本投票決定他們更喜歡哪個版本,而不會將這種意愿強加給當前Liquity協議版本的用戶。我們已經在Uniswap生態系統中成功地看到了這項工作,我相信我們會在Liquity生態系統中看到同樣的情況。

可編程隱私網絡Aleo已啟動測試網3第二階段:11月10日消息,可編程隱私網絡Aleo已啟動測試網3第二階段,該階段正式引入驗證者(Provers)并啟用AleoBFT共識機制。該共識機制利用PoS實現區塊確認的即時確定性,并利用PoW激勵開發更快的證明生成技術。Aleo表示,該設計允許利用第三方證明者的計算資源,同時還可以直接從協議中獲得獎勵來引導證明者。Aleo還表示,將在未來推出對測試的激勵。[2022/11/10 12:42:17]

多抵押品與單一抵押品

Maker與Liquity之間的另一個重大區別是允許的抵押品的類型——即用戶可以借入的抵押品類型。

MakerDAO

Maker系統支持多種抵押品類型,您可以在此處查看,從ETH到任意ERC20,再到Uniswap對的LP代幣。這套多樣化的抵押品類型可能允許范圍廣泛的借款人,但會給系統帶來新的風險,我將在后面介紹。

Liquity

根據其去中心化理念,Liquity只允許以太幣作為抵押品,不可能添加新的抵押品類型,這意味著無法將新的資產風險引入系統。

為什么Liquity會這樣做?

Liquity選擇ETH作為其唯一的抵押品類型有兩個原因:1.DeFi中的大多數借款人使用ETH作為抵押品,2.去中心化和風險最小化被高度重視。

許多人會同意,以太幣是以太坊生態系統中最去中心化、流動性和需求量最大的代幣;所以在任何去中心化借貸協議中優先考慮ETH是有意義的。加上從MakerDAO的歷史中學習,導致Liquity旨在創建一個圍繞單抵押支持的穩定幣構建的高效系統,而不是像DAI這樣的多抵押支持的穩定幣。允許其他抵押品類型可能是一個滑坡和潛在的失敗點——不僅會給協議帶來嚴重風險,還會給其用戶帶來嚴重風險。

Wintermute推出的DEX Bebop宣布暫停交易,用戶資金安全:9月20日消息,加密做市商 Wintermute 推出的 DEX Bebop 在其官方社交平臺宣布暫停交易,將于幾天內恢復。Bebop 表示其合約不受影響,用戶的資金和私鑰也無安全問題。[2022/9/20 7:08:46]

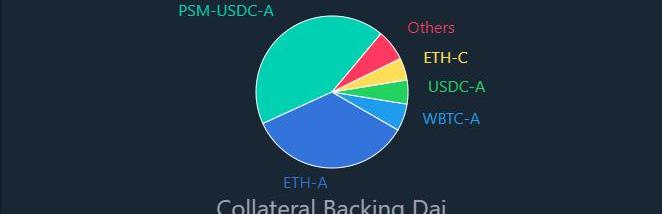

為了擴展我的意思,讓我們放大MakerDAO的抵押品分類:

DAI由41.9%PSM-USDC、34%ETH、5.6%WBTC、5%USDC-A、4.6%ETH-C和6.5%其他支持。換句話說,DAI有52.5%由中心化資產支持:USDC和WBTC。剩余的大部分借款需求來自ETH持有者。如果有的話,DAI的抵押品細分凸顯了允許非ETH抵押品類型所帶來的非常真實的中心化風險。如果一個去中心化的穩定幣大部分由中心化資產支持,那么……也許它不像人們希望的那樣去中心化。

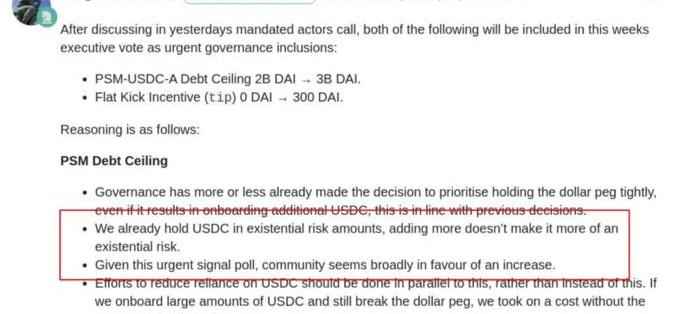

更糟糕的是,最近通過了一項將PSM-USDC-A債務上限提高$1B的治理提案。在這種情況下,他們愿意進一步增加DAI的USDC敞口,至少在短時間內保持DAI的掛鉤。

CFTC專員:需要對投資者加強數字資產相關的教育和宣傳:金色財經報道,美國商品期貨交易委員會(CFTC)專員Kristin Johnson在最近一次關于數字資產的圓桌討論中,強調投資者教育和宣傳的重要性。她在最近的圓桌討論中說,隨著數字資產市場的增長和面臨的衰退,美國商品期貨交易委員會認為有必要加強投資者教育和宣傳。Johnson認為:“我們必須加強投資者教育和宣傳,以增強消費者的能力,同時打擊非法活動,維護我們金融市場的完整性和穩定性。”(The Block)[2022/8/20 12:37:16]

Maker社區意識到他們對USDC的依賴是一種生存威脅,我希望看到他們在不久的將來減少對USDC的依賴。幸運的是,Liquity不受這種類型的中心化風險的影響,因為它專注于ETH作為抵押品并且它的不變性——使得LUSD在默認情況下更加去中心化。

PSM與贖回機制

如果我不解釋為什么他們會朝那個方向發展,就無法抨擊Maker對USDC的依賴。請記住,LUSD和DAI是與美元掛鉤的穩定幣。因此,他們有經濟機制鼓勵他們的價格保持在1美元左右。我將在本節中簡要介紹這些機制。

MakerDAO

Maker的Peg維護的主要機制是PSM,它允許用戶以固定利率直接將給定的抵押品類型換成DAI,而不是借入DAI。PSM合約的設計考慮了穩定幣抵押品,允許用戶以固定匯率將其他穩定幣換成D??AI,以幫助保持更緊密的掛鉤。

雖然PSM的技術細節超出了范圍,但重要的是要記住,PSM允許有利可圖的套利機會,當DAI與1美元背離時,可以保持與DAI掛鉤。

Liquity

Liquity中存在一種類似但獨特的機制,稱為贖回機制。贖回機制允許用戶以面值將LUSD換成ETH,或者1LUSD=1美元的ETH。用戶可以隨時用他們的LUSD兌換風險最高的Troves的ETH抵押品。該機制用于維持LUSD的掛鉤并保護其約1美元的價格下限。之所以有效,是因為當LUSD低于1美元時,套利者可以將LUSD贖回,就好像它價值1美元一樣,并將差額保留為利潤——在此過程中銷毀LUSD并使掛鉤恢復平價。再次,技術細節都有點超出了范圍,但你可以閱讀更多關于它是如何工作在這里通過Kolten,生長在Liquity負責人寫的文章。

這兩者有些不同,因為它們的功能相反。Maker的PSM帶來抵押品以換取DAI,而Liquity的贖回機制減少全球LUSD債務以換取ETH抵押品。

為什么要比較兩者?

它們都是關鍵的穩定性機制,都引入了權衡,但關鍵的區別在于,它們引入了中心化權衡,并為系統引入了一種新型風險。

引入PSM是為了通過更集中的穩定幣有意增加其支持來維持DAI的掛鉤。正如我上面提到的,權衡是權力下放。由于這種機制,如前所述,DAI現在由USDC支持>~40%。Maker意識到了這一點,但我不確定他們能做些什么來解決這個問題。

另一方面,Liquity的贖回機制不會增加中心化,很好地保持了LUSD的掛鉤,并增加了系統健康度。除此之外,這意味著LUSD可以隨時直接兌換為基礎抵押品ETH,而DAI則不能。

穩定費與免息

我想在本系列第一部分中比較的最后一個區別是Maker的穩定費和Liquity的一次性費用模型。

MakerDAO

Maker的穩定費會不斷地計入您的貸款,直到您還清債務。根據治理情況,此利率可能會在您的貸款期限內增加或減少。目前,MakerETH金庫的穩定費在3%到10%之間。您根據Vault的最低抵押比率支付溢價。最低抵押比率越低,您的穩定費就越高。

流動性

當從Liquity借款時,用戶支付一次性借款費用來鑄造LUSD。這筆費用會一次性添加到您的債務中,僅此而已。借款費用的范圍從0.5%到5%,盡管它有史以來的最高值約為1%,并且通常保持在0.5%左右。您可以在此處查看此統計信息。借貸費用隨贖回量而波動,如果贖回大量LUSD,借貸費用會增加。如果沒有LUSD被贖回,借貸費用會下降到0.5%——不需要治理。

哪個型號性價比更高?

這更像是一種視角/偏好類型的事情,但我會盡力指導你:

短期貸款:Maker的短期貸款更具成本效益,因為所有利息都是按時間收取的,而且沒有預付費用。

長期貸款:Liquity對于長期貸款來說更具成本效益,因為只有一次性借款費用,而且您知道預先借款的成本。無需擔心可變利率。

作為快速比較,讓我們看一下從Maker的ETH-AVault借款和從Liquity借款的成本差異:

Maker:借入10,000個DAIx5.5%=每月約46美元的利息

Liquity:借入的10,000LUSDx0.5%=50美元的前期借貸費

大約一個月后,借入DAI變得比借入LUSD貴得多。此外,您獲得的資本效率較低,因為ETH-AVault需要150%的最低抵押品比率,而Liquity只需要110%。如果您從事高產農業,預先以0.5%的利率借入LUSD并了解您的貸款成本將使您能夠更有效地推斷您的利潤。更好的是,您可以借入LUSD,換成另一個穩定幣,然后將其借出以保持價差——使LUSD貸款對各種用例都具有吸引力。

科技革命正在重塑國家社會組織的治理能力和治理方式。放眼望去,世界各地都在加速推動數字政務信息化、智能化進程.

1900/1/1 0:00:001.Kusama平行鏈插槽拍賣進入倒計時:眾貸項目進展如何?已經沒有任何已知的技術問題阻礙平行鏈上線了.

1900/1/1 0:00:006月9日,薩爾瓦多成功批準通過了將比特幣作為法定貨幣的提案,該國成為首個采用比特幣作為法幣的主權國家,而此次事件也被法新社列為了貨幣史上的第14次重大事件.

1900/1/1 0:00:00在過去的2020年,DeFi的火爆使加密資產創下了前所未有的新高度,并催生出了新型的商業范式。然而,各類基于數字資產的金融衍生品也愈發脫離了實際合理的風險控制.

1900/1/1 0:00:00隨著2020年DeFi市場的爆發式增長,DeFi融入到了加密市場的方方面面,為數字經濟提供了更為廣闊的想象空間,加密市場中的財富呈現出了多元化的形態.

1900/1/1 0:00:00原文標題:《合成資產—趨勢與機遇》合成資產是產品設計的產物,但是從根源說,其實是流動性的產物。 合成資產的概述 兩類合成資產 Crypto里面有兩類合成資產:一類是資產的復制或鏡像,就是本身資產.

1900/1/1 0:00:00