BTC/HKD+0.91%

BTC/HKD+0.91% ETH/HKD+1.61%

ETH/HKD+1.61% LTC/HKD+3.37%

LTC/HKD+3.37% ADA/HKD+2.99%

ADA/HKD+2.99% SOL/HKD+2.87%

SOL/HKD+2.87% XRP/HKD+1.46%

XRP/HKD+1.46%在DeFi的爆炸式增長中,出現了無數新項目、工具和全新構想新金融產品的設計方式。這種創新伴隨著成長的煩惱和風險。因此,DeFi通常需要更多的實踐。這是一種非常不同的體驗,與許多加密貨幣投資者所習慣的設置和忘記它的方法截然不同。

文章將探討積極參與DeFi的一些獨特考慮因素,探討持有現貨ETH、一籃子DeFi治理代幣與積極參與收益農業之間的回報差異。將涵蓋以下方面的概念和工具:管理收益和風險敞口;衡量被動和主動策略之間的回報差異;參與主動策略的成本。

01管理收益和風險敞口

接受加密貨幣空間是實驗性的并且充滿風險,但并不意味著人們應該忽視風險管理。相反,投資者需要逐漸意識到,相對于現有的基準和可比策略,他們所承擔的風險有多大。

了解傳統金融所使用的指標,往往有助于了解風險/回報狀況。下面將研究交易員通常用于跟蹤風險和業績的一套指標,并展示這些指標在DeFi和ETH的對比中是如何發揮作用的。本文在分析中比較了4個策略在6個月內的情況。

a.購買并持有ETH。

b.購買并持有DeFiPulseIndex,一籃子藍籌股DeFi代幣。

c.一個受歡迎的Sushiswap農場的Yieldfarming。

d.在YearnFinance上用穩定幣進行Yieldfarming。

策略工作原理

在對四種策略進行比較之前,這里先簡單介紹一下每種策略的工作原理。每一個都是在2021年1月1日獲得的1萬美元的模擬頭寸,以跟蹤表現。

買入并持有ETH

該策略是許多DeFi參與者的基準,是本報告中比較每個策略的基準。

買入并持有DeFiPulseIndex

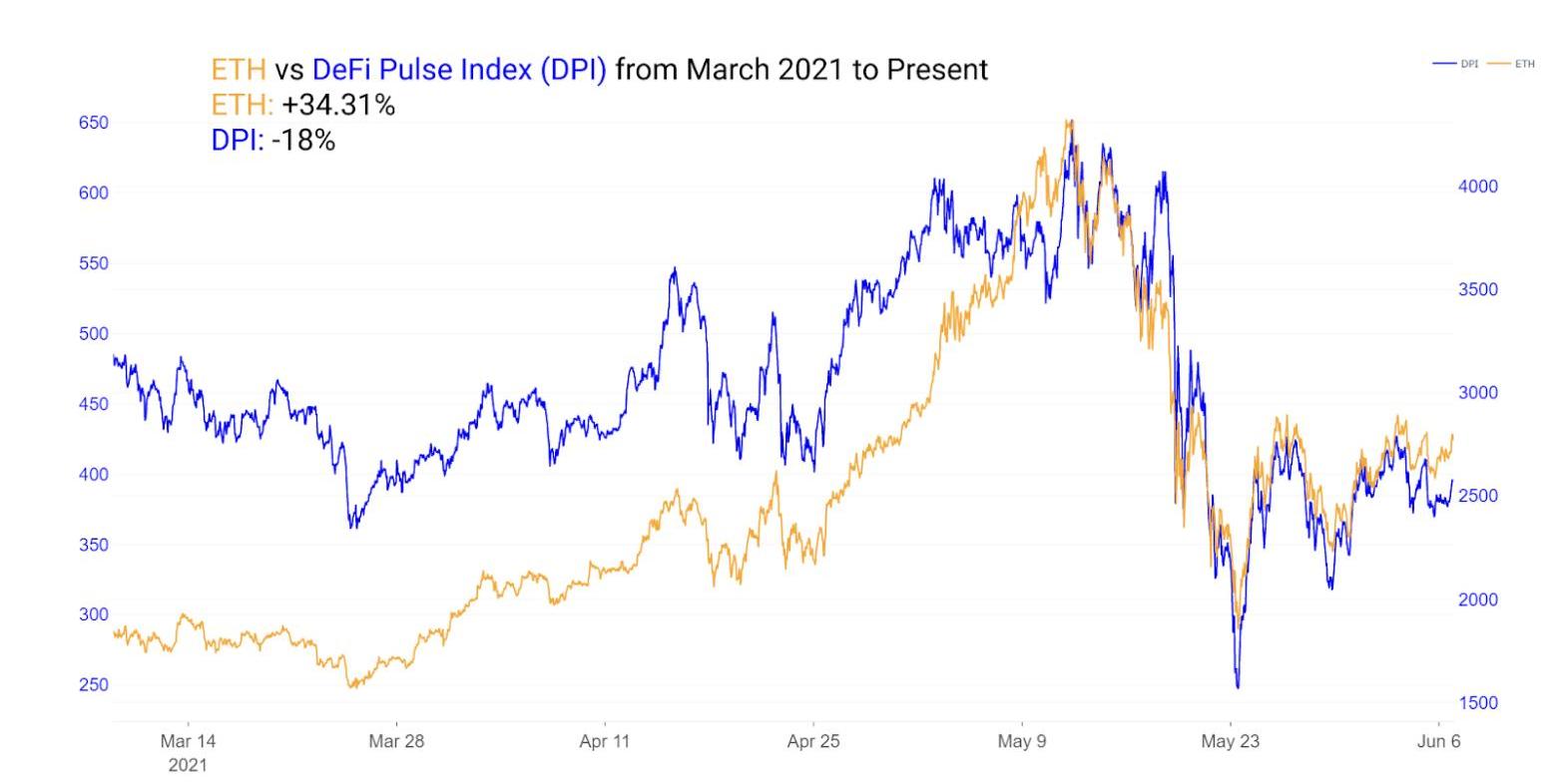

DPI是市值加權的一籃子DeFi治理代幣。它是一種被動指數,旨在反映DeFi代幣的性能。DPI是DeFi中眾多可用指標之一。該指數在每個月的第一天重新平衡。

在Sushiswap上治理代幣的收益率養殖

動態 | BafeEx解讀:歐洲央行對歐元穩定幣態度較為樂觀:1月3日,歐洲央行市場基礎設施和支付總監Ulrich Bindseil發布了央行歐元穩定幣CBDC工作總結。BafeEx交易所分析師Zoy表示,從文章來看,歐洲央行對歐元穩定幣CBDC持較為樂觀的態度,注意不是極度樂觀。歐洲央行主要擔心:1.金融脫媒(Disintermediation),儲戶和機構通過這種方式藏匿和轉移歐元資產,規避歐洲央行監管;2.無法應對危機時期的銀行的系統性建導(Facilitation)問題,即CBDC相對來說更難被央行調控。BafeEx分析師Zoy強調,CBDC的雙層利率系統也許可以應對上述兩個問題,CBDC得以順利發行的可能性在逐漸提高。[2020/1/4]

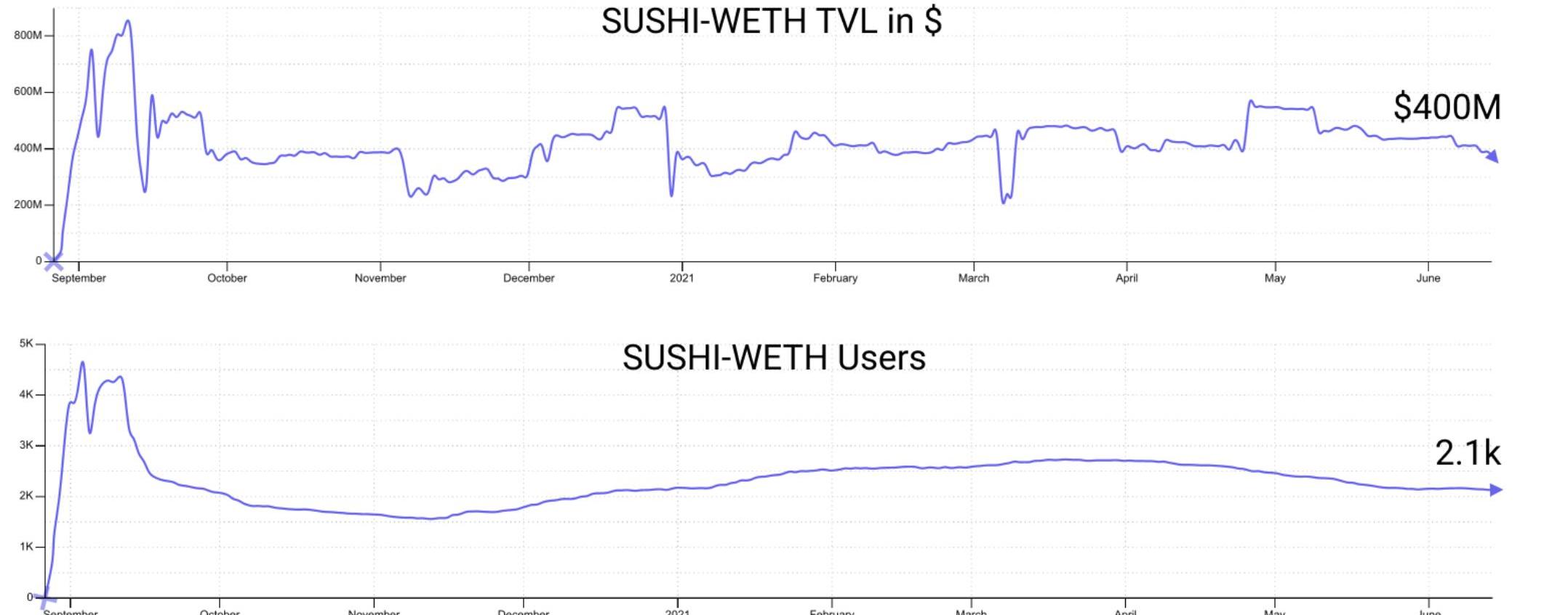

Sushiswap上存在許多收益率不同的資金池。出于本文的目的,將使用Sushiswap中第三大的SUSHI/WETH池。該池在2020年和2021年初備受歡迎,因為與Sushiswap中的其他池相比,它的獎勵有所增加。在2021年初,SUSHI的獎勵達到100%,到今年6月的年利率約為20%。

流動性提供者能夠質押他們的LP頭寸,以獲得SUSHI的收益以及來自池的費用。交易者可以選擇持有他們在策略中收到的SUSHI代幣,或立即認領和出售。出于分析目的,假設交易者立即賣出來計算回報,并忽略歸屬時間表。

在YearnFinance上穩定幣的收益率養殖

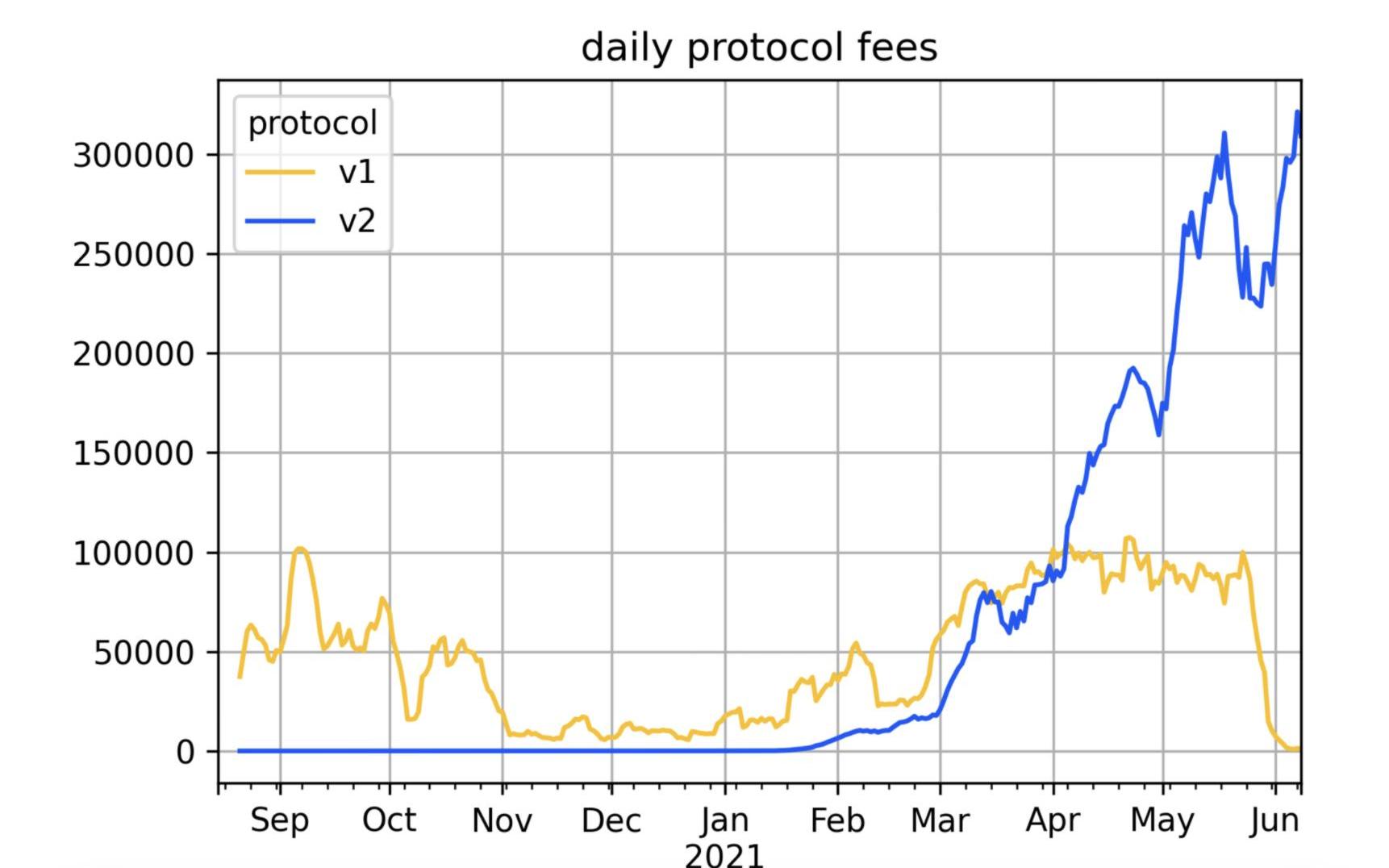

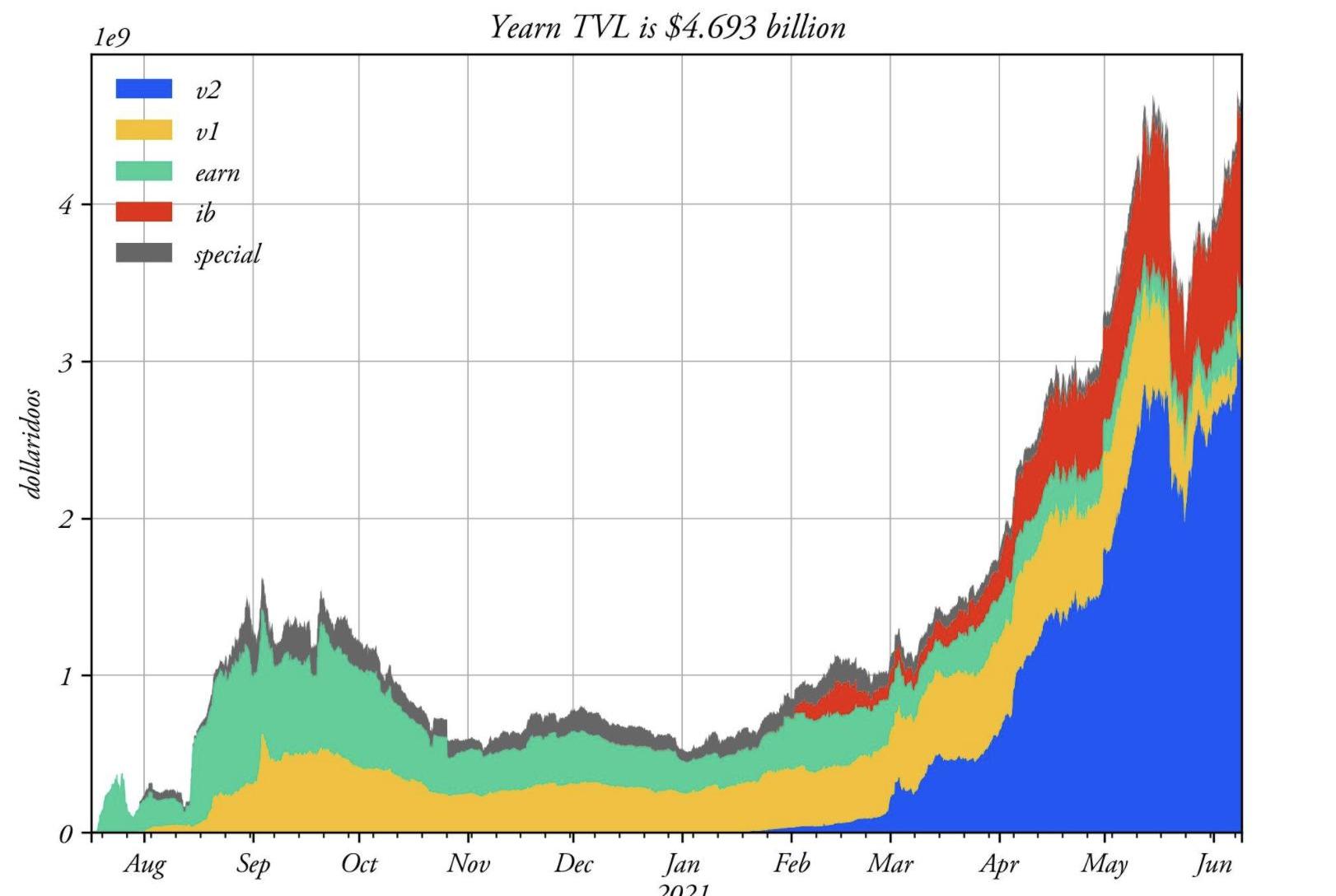

在Yearn存入穩定幣為存款人提供收益。Yearn策略供應商創建了為儲戶帶來收益的策略。作為回報,該平臺收取2%的管理費和20%的績效費。

交易者愿意為Yearn策略師的附加價值支付這些費用。盡管市場低迷,但Yearn的資金已經飆升至歷史最高點。

動態 | 紐交所為Bakkt測試舉行啟動儀式 外媒解讀此舉表明監管機構已為Bakkt開綠燈:據Trustnodes消息,比特幣結算期貨平臺Bakkt將于7月22日開始測試。7月18日,紐約證交所(NYSE)董事會已舉行比特幣結算期貨啟動儀式。區塊鏈投資基金Pantera Capital首席執行官Dan Morehead表示在Bakkt數字資產峰會(Bakkt Institutional Digital Asset Summit)上表示:“我們坐在紐約證交所的董事會會議室里——這是比特幣的第一次。”Trustnodes評論稱,到目前為止,峰會沒有取得什么成果,也不清楚是否有媒體受邀,但此次活動的舉辦表明,經過數月的漫長過程,Bakkt目前正在推進比特幣期貨的測試工作。Bakkt已經通過自我認證獲得了美國商品期貨交易委員會(CFTC)的批準,經過長時間的談判,舊的規章制度得到了政策上的調整。[2019/7/20]

通過跟蹤yvDAIVault的歷史存款年收益,可以在此策略中計算出儲戶的回報率。

本將比較4個策略從年初開始的所有歷史表現,介紹一套基本的性能指標。

測量Alpha

Alpha在金融中被用作衡量業績的指標。它通常被認為是投資積極回報指標,根據一個市場指數或基準來衡量一項投資的表現,該指數或基準被認為代表了整個市場的走勢。

當投資者提到alpha時,他們通常指的是一個策略相對于某些定義的基準所產生的超額回報。這是對alpha的非風險調整的衡量。

首先使用DeFiPulseIndex來衡量購買和持有ETH與購買和持有DeFi治理代幣的對比。可以看到,對回報的簡單比較表明,DeFi治理代幣在今年的大多數時間段內表現明顯低于ETH。從3月份開始,DPI對ETH的回報最差,下降了18%,而ETH在同一時期增長了30%。自2021年開始,DPI上漲2.8倍,ETH上漲3.6倍。

動態 | 肖磊解讀特朗普“攻擊”Libra原因:Libra沒有明確跟美元掛鉤:7月13日消息,財經專欄作家、財經評論員肖磊解讀特朗普“攻擊”Libra原因,他認為特朗普說Libra不可靠,而且需要獲得一張銀行牌照,接受監管。其實這里隱含的意思是,Libra沒有明確跟美元掛鉤,所以不可靠,沒有美國監管機構的批準,就不能干金融的業務。[2019/7/13]

在2021年DPI對ETH產生了負的alpha值。

就2021年的總回報而言,DeFi的參與規模在很大程度上落后于ETH。接下來,比較下買入并持有ETH與YearnFinance穩定幣養殖的總回報。

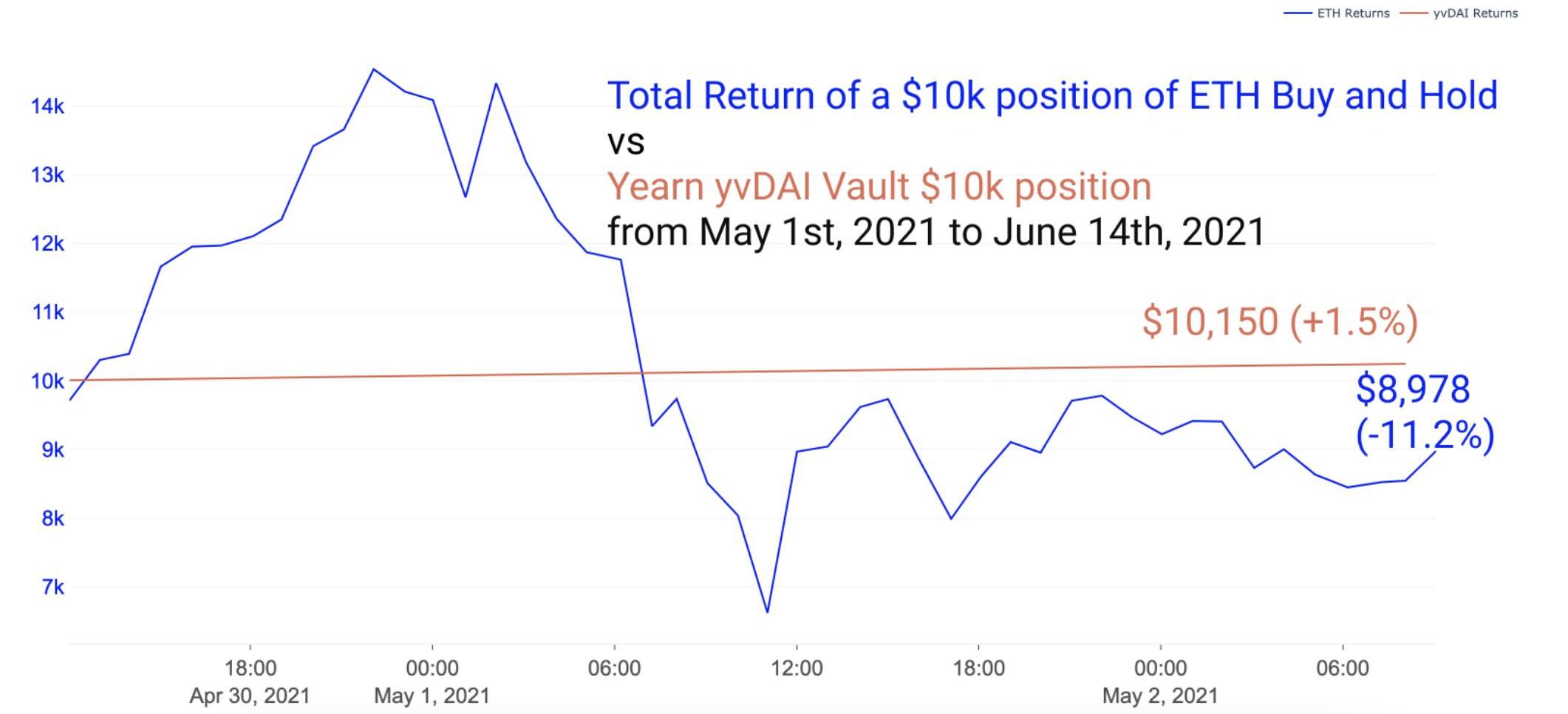

ETH自年初以來的運行是具有歷史意義的。因此,穩定幣策略的表現不及ETH買入并持有的策略也不足為奇。在這一年中,Yearn的yvDAI金庫的平均APY約為15%。如下圖所示,穩定幣策略顯示出一條持平線,因為它今年的表現遠不如ETH。

話雖如此,穩定幣策略在各種特殊的時間范圍內表現都優于ETH。例如,自5月初以來,ETH買入并持有的表現明顯落后,而Yearnstables的APY徘徊在8-12%左右。這顯然與簡單持有現金的情況類似,但通過將現金存入Yearn,交易者在獲得收益的同時主要是在規避風險。

根據本文挑選的時間段,yvDAI已經產生了超過ETH買入和持有策略的alpha。一些交易者將其投資組合的一部分一直鎖定在yvDAI或其他Yearn穩定池中,以產生收益,同時持有穩定池以在下行期間獲得買入或進入具有高收益池的機會。

動態 | 律師解讀《區塊鏈信息服務管理規定》:部分要求在現階段實施條件尚不成熟:2月14日,微信公眾號“京都律師”刊文指出,《區塊鏈信息服務管理規定》的部分條款偏向于原則性規定,且部分要求在現階段實施條件尚不成熟,可操作性值得商榷,有以下幾點可供探討和完善: 1.區塊鏈信息服務提供者的概念并未完全明確; 2.區塊鏈信息服務提供者的技術標準并不明晰; 3.區塊鏈信息服務提供者的安全評估流程并未說明; 4.行業自律條件尚不成熟。[2019/2/15]

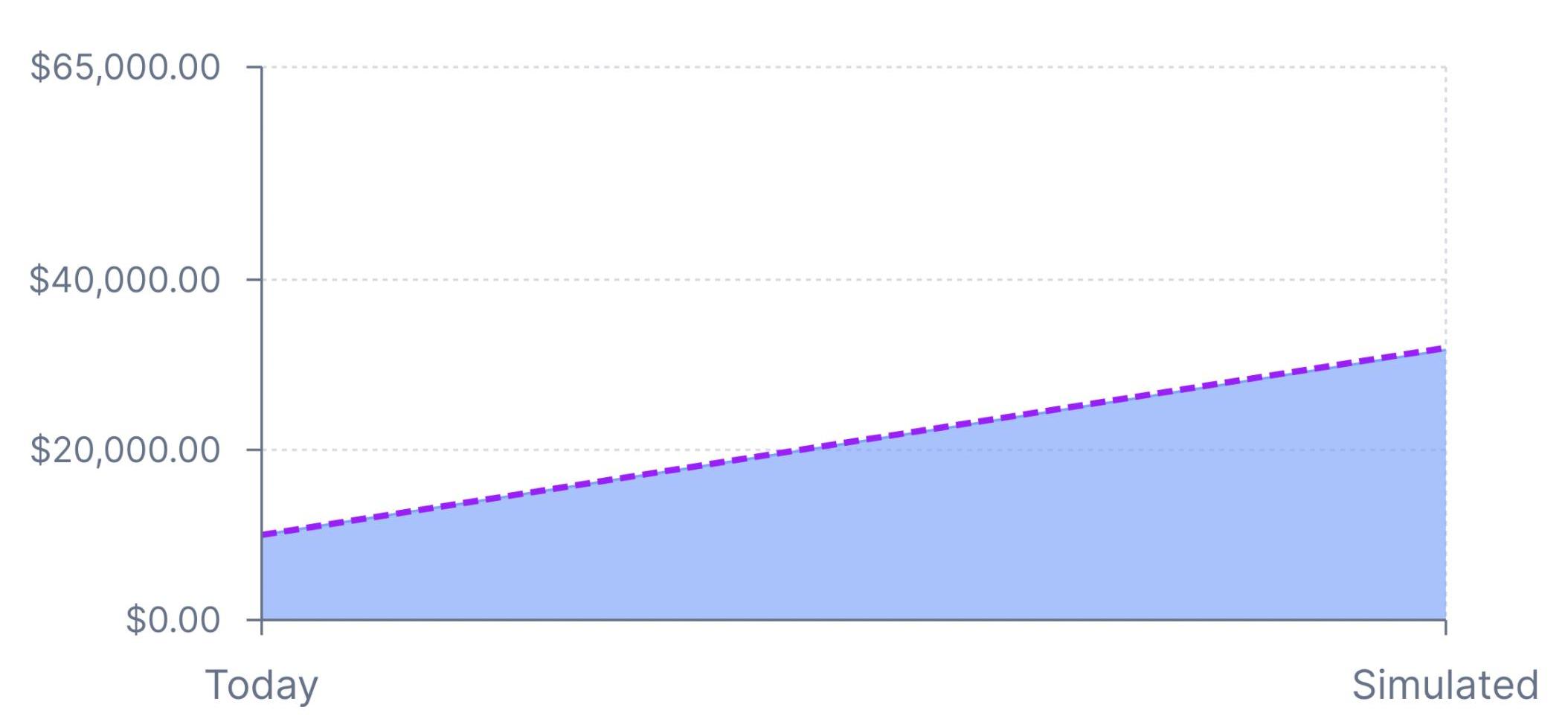

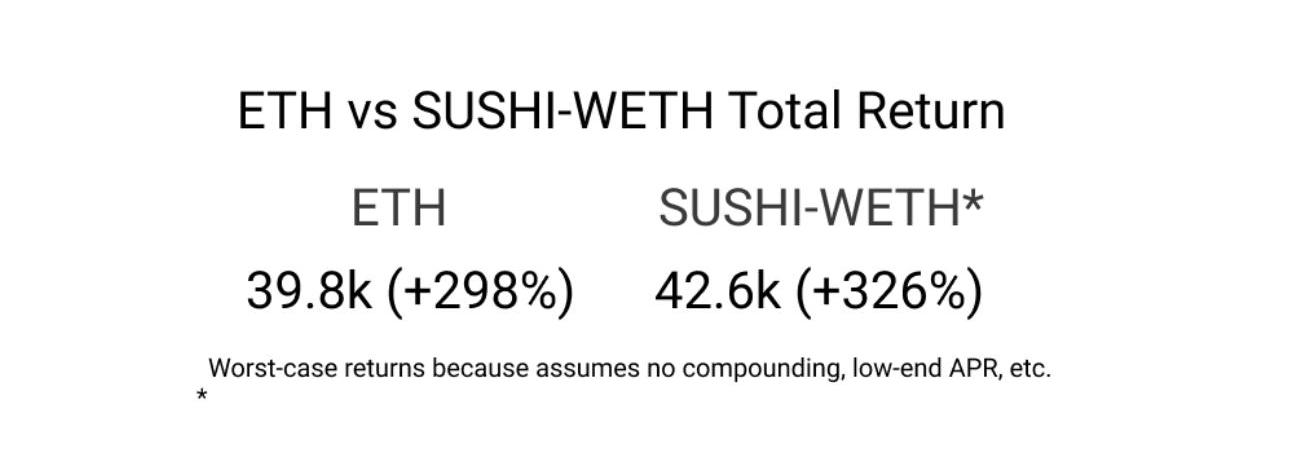

最后,衡量ETH買入并持有與收益率養殖的總回報率,即根據Sushiswap上SUSHI-WETH池的提升獎勵。由于呈現給用戶的選擇和AMM的行為,這種分析變得有點復雜。在這個模擬中,忽略SUSHI-WETHchop,假設立即出售獎勵,并忽略6個月的歸屬期。在CrocoFinance中運行了一個簡單的模擬,可以看到資金池開始為10000美元,在扣除費用和非永久性損失后,結束時達到了3.2萬美元。

在3.2萬美元的基礎上,該策略還增加了額外的Sushiswap獎勵。在所有費用、非永久性損失和激勵流動性獎勵加在一起后,在此期間實現了最終價值。該數據根據SUSHI-WETHLP質押者在6個月期間平均140%APR的SUSHI獎勵計算得出。收益被模擬為可能出現的最壞情況,沒有復利、底部的APR以及投資標的的糟糕時機等。

如圖所示,在年初至今的總回報中,簡單地買入和持有DeFi治理代幣的表現明顯低于ETH買入和持有。積極參與SUSHI-WETH池的表現則優于ETH買入和持有。值得注意的是,在大多數時間段內,穩定幣策略的表現優于ETH,現金策略的表現也是如此。

總回報顯然不是唯一重要的指標。接下來,研究將衡量波動率和風險調整指標。

《金色講堂》今晚開講 蔡維德將多角度為用戶解讀區塊鏈行業:4月8日晚8:00國家特聘區塊鏈專家蔡維德將在《金色講堂》中對區塊鏈發展方向進行深入解讀,本次課程主題為“2018風向變了,區塊鏈正式啟航”。蔡教授將從監管、Token等方面對區塊鏈進行全方位解讀,詳情請關注晚上8:00的《金色講堂》。[2018/4/8]

02波動率

波動率旨在衡量一段時間內回報的分散情況。標準偏差最常用于測量該值,它是使用歷史回報方差的平方根計算的。更高的標準偏差意味著更高的波動性。

在所有條件相同的情況下,交易者希望波動性較低。當交易者創造超額回報而不增加相對于基準的波動性時,就獲得了風險調整后的Alpha值。

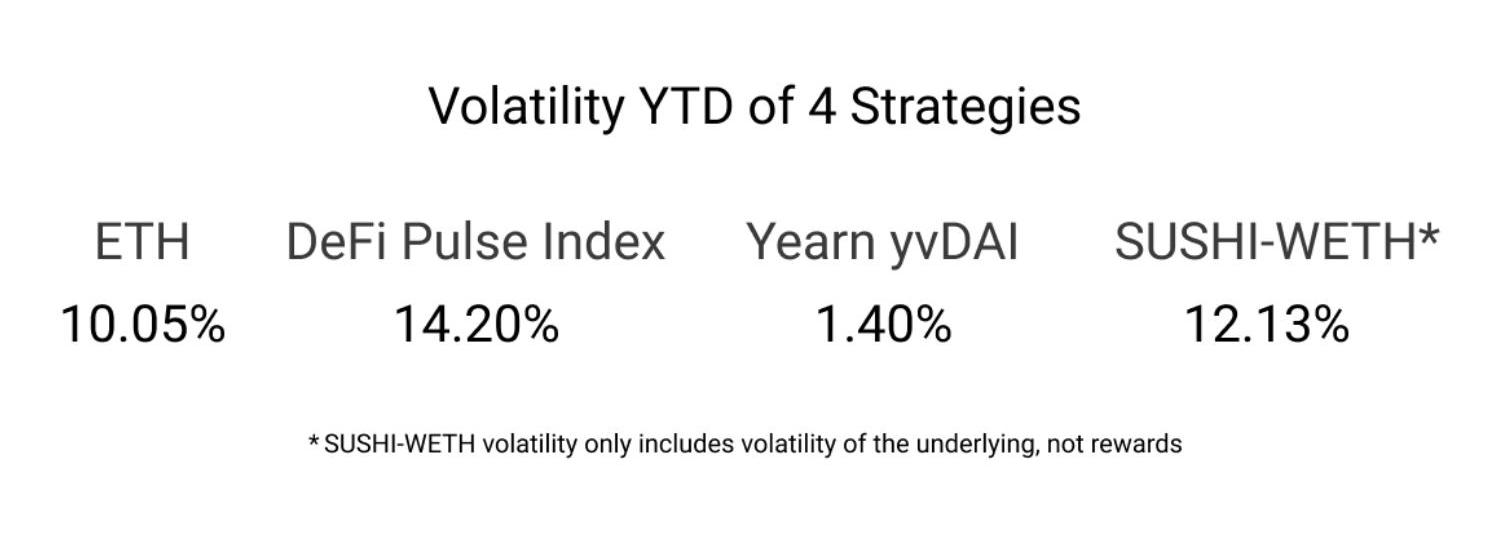

眾所周知,加密資產的波動性很大。但是加密策略不一定是這樣。下圖可以看到四種策略的波動性。可以發現,雖然YearnFinance策略在總回報方面表現不佳,但其波動性可以忽略不計。尋求穩定回報但低波動性的交易者可能會覺得yvDAI金庫非常具有吸引力。同樣,SUSHI-WETH策略獲得SUSHI獎勵的同時,吸收了ETH帶來的部分DeFi波動性。無論SUSHI-WETH對對沖了怎樣的波動率,它都會遭受非永久性損失。以下波動率僅反映標的物的波動率,扣除費用后,它實際上吸收了部分波動率。

注意:風險也可以表現為DeFi中純價格波動以外的方式,即智能合約風險。?

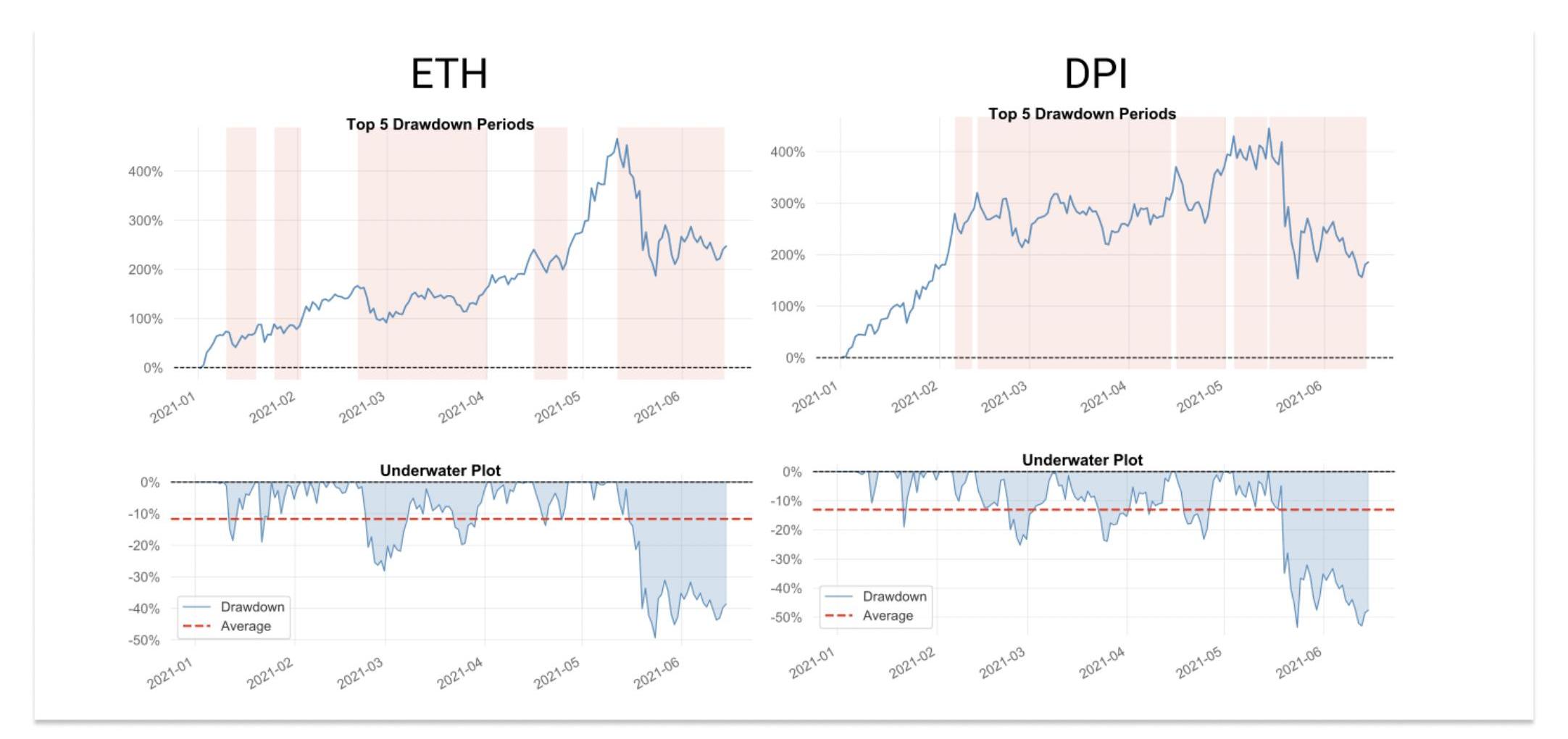

交易者還喜歡使用資金回撤來了解市場下滑期持續的時間和程度。以ETH和DPI之間的區別為例:

DPI的回撤時間明顯長于ETH。

DPI的平均回撤幅度略超過ETH。

ETH的最大跌幅達到約49%,而DPI跌幅則達到了52%。

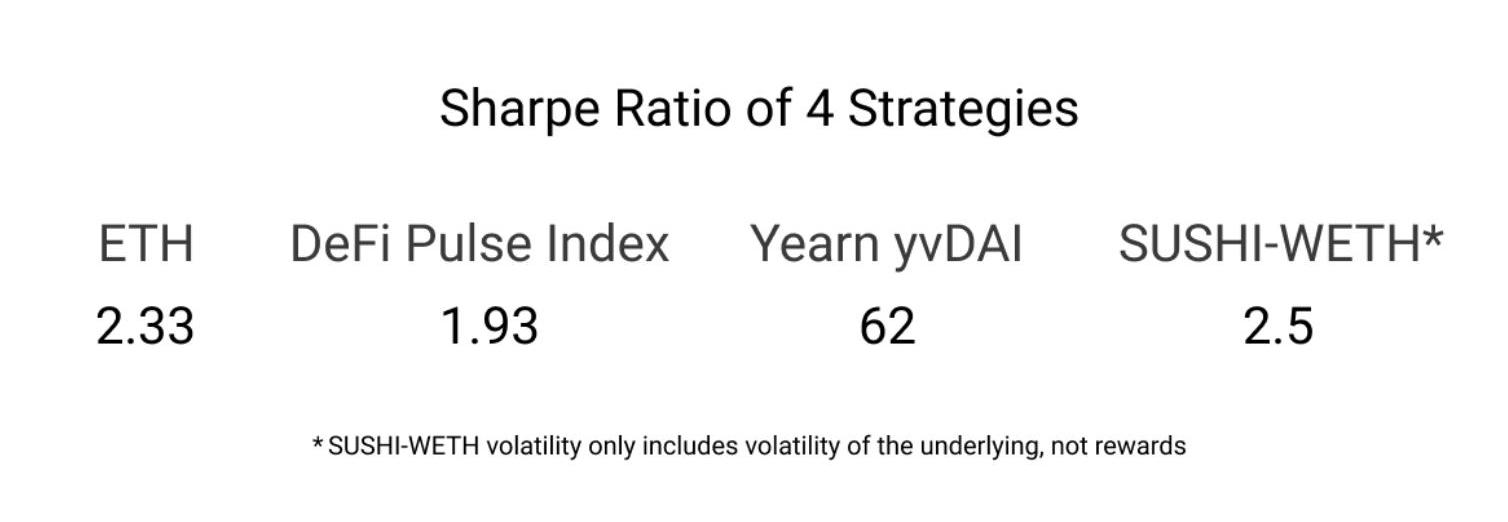

03風險調整指標

夏普比率是一種流行的風險調整指標,旨在衡量波動性的回報。傳統金融不斷考慮風險調整后的回報,因為他們總是考慮保全資本。

夏普比率的計算方法是將收益率減去無風險利率,然后除以收益率的標準差。它在計算中同時捕捉了上行和下行的波動性。

在這種情況下,10年期被用作無風險利率。需要注意的是,yvDAI夏普比率非常高,因為它是一個穩定的策略。由于研究在這種情況下使用10年期國債利率,因此該策略的夏普比率非常高。這是因為該頭寸的波動性可以忽略不計,資產僅相對于無風險利率上升。這種風險偏低、收益遠遠超過無風險利率的策略是非常罕見的。SUSHI-WETH的夏普比率也受到SUSHI獎勵和收取的費用創造的超額回報補貼;任何下行波動都會受到略微抑制,上行波動會得到提升。

注意:智能合約被利用或協議失敗的特殊風險并不體現在純粹基于價格的r/r指標中,例如Sharpe和CalmarRatio。

此外,交易者必須考慮到被漏洞利用耗盡的礦池所帶來的獨特風險。

應用的指標

通過理解和應用這些指標,可以了解策略在各種環境中的歷史表現。例如,當市場受到影響時,風險承擔策略受到影響,而穩定的farming池繼續看到上升空間。一些交易者選擇在所有市場的stables中持有一定比例的投資組合,以產生收益,同時也擁有可用于逢低買入的資金。

注意:過去的表現絕不代表未來的回報,過去智能合約漏洞利用的安全性絕不代表未來智能合約的安全。

主動策略的成本

參與主動策略會產生一些主要成本,上述分析忽略了這些成本。在足夠大的規模下,一些成本變得可以忽略不計,另一些則仍然相關。下文將涵蓋:Gas費用,非永久性損失,市場影響、交易費用和其他費用。

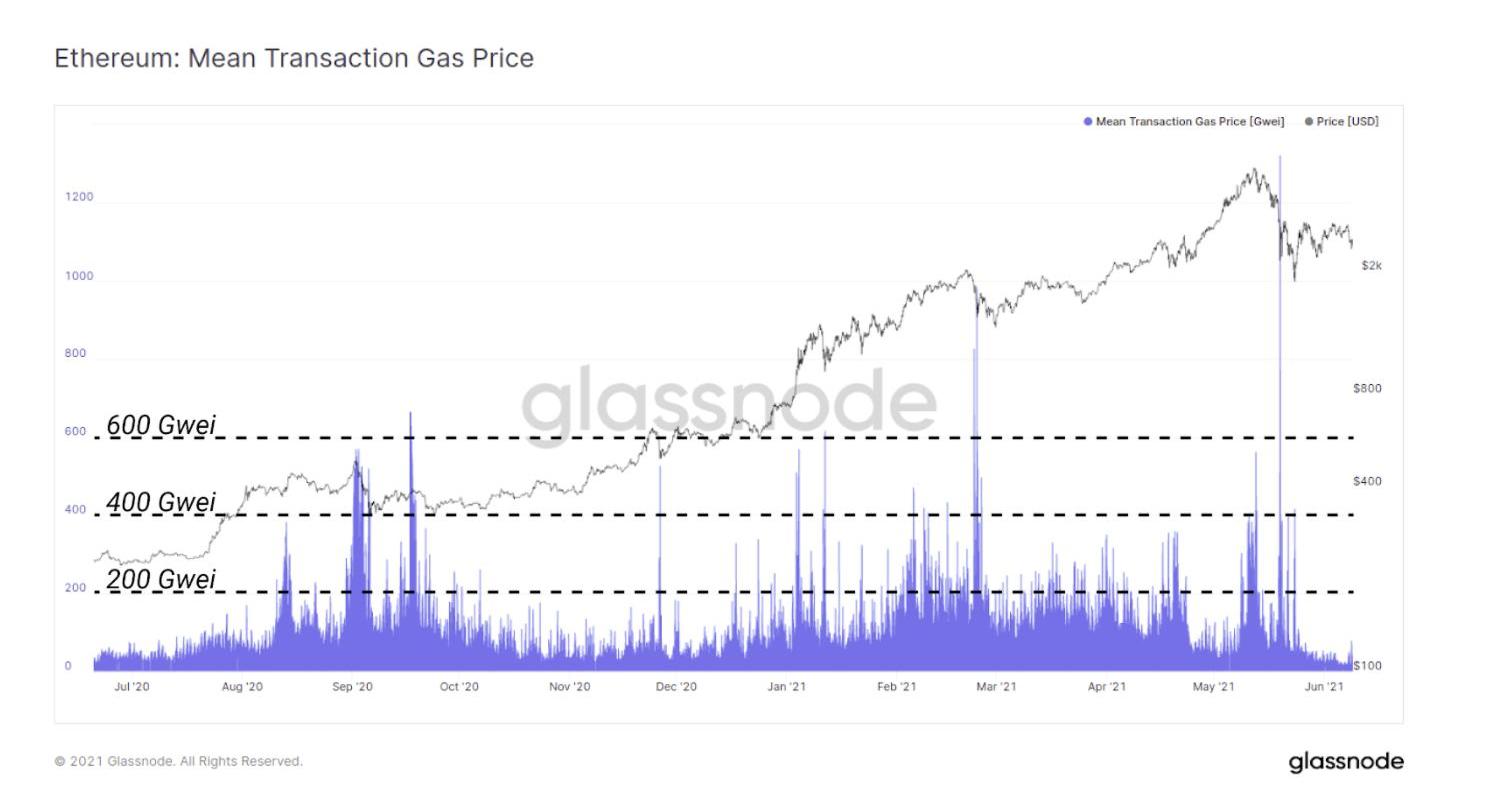

Gas費用

Gas成本是Yieldfarmers必須考慮的重要投入,對于較小的倉位規模來說,Gas費用變得越來越昂貴。

DeFi中的每個核心操作都會產生相關的Gas成本:基本代幣轉移、交易批準、掉期交易、Pooling代幣、質押LP位置、領取獎勵以及匯集和質押復合索取獎勵。

七個關鍵操作,這些操作的總Gwei大于400Gwei,當前Gas平均價格約為10?Gwei。該價格相比牛市高峰期已下降90%。在高峰時期,平均Gas價格很少低于75-120Gwei的范圍,這意味著這7個關鍵行動的成本經常超過1500Gwei,在這些Gas價格下意味著每個操作都需要支付超200美元來交換、匯集、抵押和索取獎勵。

在一個月的時間里,管理少量的頭寸,投資者的存款和提款的總成本可以輕松達到數百美元。對于許多DeFi參與者而言,進入和退出資金池和抵押頭寸的Gas成本往往是最大的支出。然后,必須考慮到Gas價格的波動,因為歷史上Gas價格已經達到并維持在較高的水平。

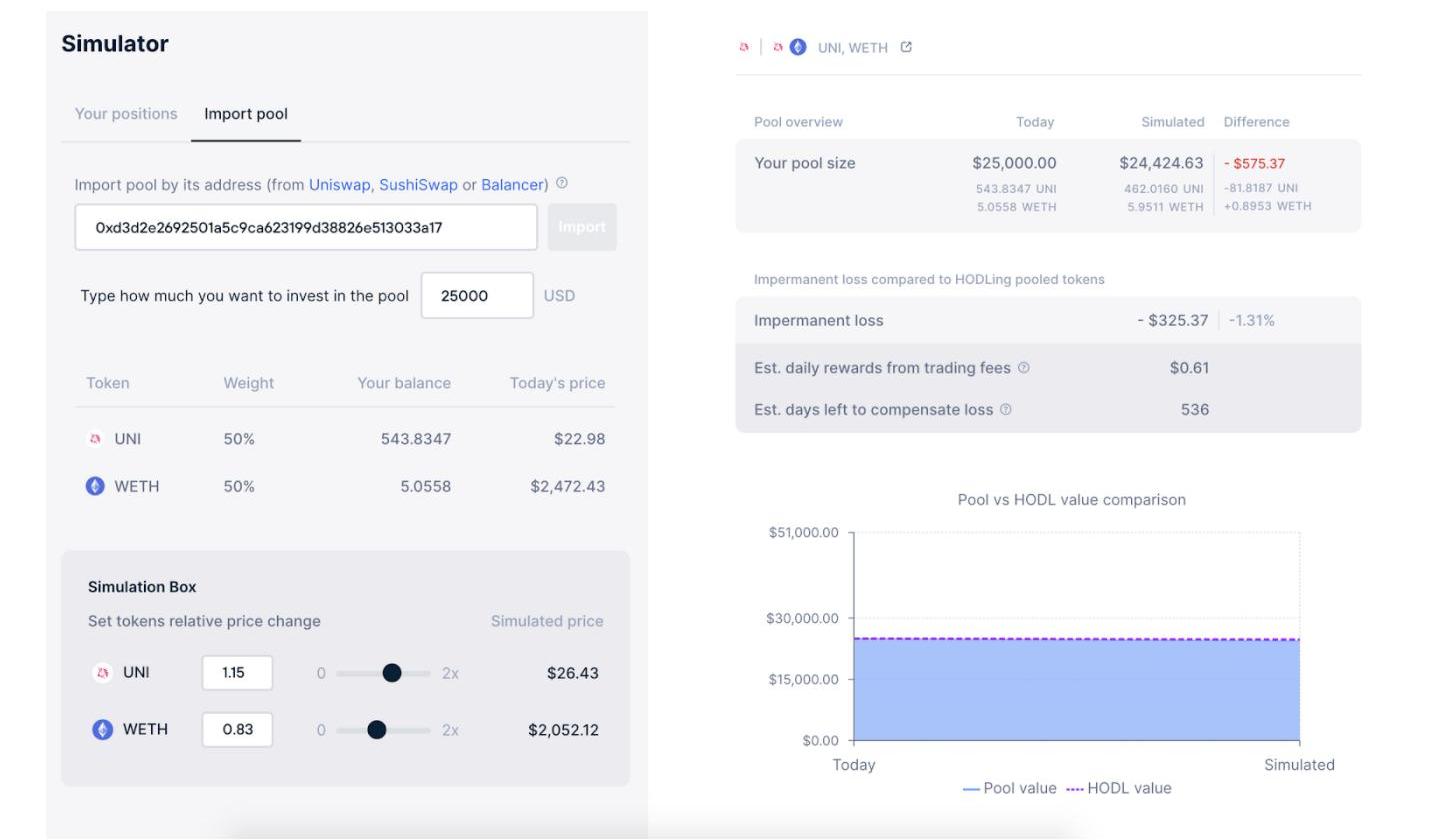

非永久性損失

上文提到了無常損失。資產不同的礦池可能會因無常損失而遭受重大損失。基本池由一對50/50的治理代幣與另一個代幣構成。治理代幣遭受重大波動。這種“非永久性損失”是由于AMM池的運作方式而產生的。套利者努力保持這些50/50池的平衡和適當定價,從價格套利中獲利。

由于資產價格與存款時間存在差異,因此這種價格套利會導致非永久性損失。較大的背離會導致更多的無常損失。交易者可以預期到DeFi中幾乎所有風險投資農場中都會出現某種程度的重大無常損失。它們目標是在流動性挖礦獎勵和收取的交易費用方面超越這種損失。

需要注意是,在以下模擬中,1.15倍的UNI和0.83倍的ETH會導致1.31%的頭寸因無常損失而造成損失。該模擬顯示了收回此費用值所需的天數。回收這個損失的另一種方式是,價格恢復到原來的價值,因此是“非永久性”。

Croco.finance模擬器

其他費用

許多平臺都有使用該協議的交易費用結構。這些是為協議庫和代幣持有者收取收入的機制。例如,標準的DEX費用通常約為0.30%。

滑點是交易者預期價格與交易結果價格之間的差額。若交易額預期為1000美元,凈交易額為990美元,則將下滑1%。

價格影響對規模較大的交易者尤其重要。交易者使用聚合器和專門構建的算法,以最大限度地減少因AMM和訂單簿中流動性不足而造成的價格影響。在低流動性環境中,小型交易者可能會因價格影響而損失幾個基點。較大的訂單預計會受到明顯更高的價格影響。大額訂單進入流動性較低的市場,通常可以創造有吸引力的套利機會。

生態系統中的其他費用包括管理費、績效費和提款費等費用,可以說都是由Yearn推廣的。這些是支付給策略開發商,財務部門,有時甚至是持有者的基本費用。

戰略成本

購買并持有ETH顯然是成本最低的策略。這種策略的唯一費用是交易所費用。

買入并持有DPI的成本也同樣較低。這是使用像DPI這類指數的優勢。額外費用將包括0.95%的流媒體費用,這可以被認為等同于管理費用。

Sushiswap的YieldFarming將產生交換資產、合并資產和抵押LP頭寸的Gas成本。在1年的時間里,SUSHI-WETH沒有遭受重大的非永久性損失。反而它從年初至今的費用和SUSHI流動性激勵措施的額外獎勵中獲利6%。

YearnFinance中的YieldFarmingStables是一種相對更節省Gas的策略,只會產生交換到Stables和存入池的Gas成本。

結束語

對于閑置的買入和持有策略來說,DeFi的回報率一直很低。在大多數時間范圍內,DeFi治理代幣的“買入并持有”策略的表現普遍落后于ETH。然而,許多積極策略的表現都優于ETH,在下行波動加劇期間,積極轉向穩定幣農場的策略表現也同樣優于買入并持有ETH。

Tags:ETHEFISUSHIDEFbeth幣和erhRamp DeFisushi幣最新消息DeFi Pulse Index

我們可以看看BTC長期走勢,下方為對應的RSI曲線走勢,研究可以看出,在BTC歷史上前三輪牛市中,2011年、2013年和2017年牛市,每一輪牛市,隨著價格一路向上.

1900/1/1 0:00:001.金色觀察丨2021年哪里加密獨角獸最多?與2020年相比,2021年贏得“獨角獸”地位的歐洲初創公司數量翻了一番.

1900/1/1 0:00:00JimmySong從開發者、營銷和去中心化三方面闡述了為何山寨幣持有者們不關心Taproot升級.

1900/1/1 0:00:00由于各種外界因素的影響,近期加密貨幣市場開始轉冷,很多投資者普遍存在悲觀情緒,認為加密貨幣的牛市行情可能結束,而這一觀點也逐漸獲得了很多人的認可.

1900/1/1 0:00:00OscarCivit在成為NFT藝術家之前是一名西班牙的插畫師。他的作品在幾個同類型的NFT平臺上都有很好的銷售記錄.

1900/1/1 0:00:006月18日下午,網傳文件顯示四川省發改委、能源局發布通知清理關停虛擬貨幣“挖礦”項目。此前,內蒙、新疆、青海、云南四省則相繼出臺了針對虛擬貨幣挖礦的清退整改政策,四川成為了中國比特幣礦業大省中最.

1900/1/1 0:00:00