BTC/HKD-0.39%

BTC/HKD-0.39% ETH/HKD-0.66%

ETH/HKD-0.66% LTC/HKD+0.72%

LTC/HKD+0.72% ADA/HKD-0.36%

ADA/HKD-0.36% SOL/HKD-1.45%

SOL/HKD-1.45% XRP/HKD-0.71%

XRP/HKD-0.71%無常損失(Impermanentloss,也稱“非永久性損失”),即由于向自動化做市商(AMMs)提供流動性而導致價值損失,是DeFi中提供流動性的固有風險。理解如何駕馭這種現象能夠讓流動性提供者(LPs)能夠更好地為AMMs提供流動性。本文將概述一些不同的策略,教你如何在DeFi活動過程中減少或避免無常損失。

什么是無常損失?

DeFi生態系統中的去中心化交易所(DEXs)開創了自動化做市商(AMM)模式。AMMs以流動性池為中心,流動性池由流動性提供者(LPs)驅動,這些LPs向這些流動性池提供(存入)加密資產,以供任何人(交易者)通過這些流動池進行交易。

其中的主要理念是什么?即交易員可以隨時通過流動性池來兌換他們想要的代幣,LPs能夠在流動性池中的代幣被使用時賺取一部分的交易費。

然而,對于許多流動性池來說,它們的LPs在特定時間段內能否從交易費用中獲利,這是遠遠不能保證的。這是因為存在所謂的無常損失:由于AMMs工作方式的基本性質和加密貨幣的波動性,無常損失是向流動性池提供資產時的一種基本風險。

動態 | 民生證券:數字貨幣試點有望先在五大行之間展開:2月13日消息,民生證券指出,美聯儲明確表示研究數字貨幣,將有望加速央行DECP的落地。我們認為數字貨幣試點有望先在五大行之間展開,首先對銀行端IT系統產生改造,同時延伸到金融機構對應的支付端,同時加密技術將貫穿整個產業鏈始終。(證券時報)[2020/2/14]

簡單地說,像Uniswap這樣的AMMs使用特殊算法來自動維持一個流動性池的資產比例平衡,比如維持ETH/WBTC池中的這兩種資產價值50/50的比例,而ETH和WBTC價格的波動會導致這一比例的再平衡(rebalancings),在這種情況下,LPs會承受與其初始存款相比的資金損失。

上圖:流動性池的概念,圖源:Finematics

這種損失也被稱為“非永久性”損失,因為只有當LPs在處于無常損失的時候撤出流動性資金時,這個損失才是永久性的。例如,由于市場波動,你在某個流動性池中的LP頭寸可能在今天遭遇無常損失,但明天這種無常損失又消失了,周而復始。

分析 | Bakkt的市場份額不及Bitmex Deribit等是因為五大因素:Three Arrow Capital首席執行官Su Zhu發推表示,上周與洲際交易所(ICE)的最大股東共進午餐。他問Bakkt為什么沒有獲得比Bitmex、Deribit等更多的市場份額。我回答說理由如下:

1. 過度依賴清算經紀商;

2. 不能用BTC作為保證金;

3. 不能全天候(24/7)交易;

4. 不能進行無限小規模的交易;

5. 價格是別人的10倍。[2020/2/10]

理解無常損失最簡單的方法是什么?

當LP頭寸的價值低于這些存入的代幣在公開市場上的價值時,就發生了無常損失。換句話說,比起向Uniswap上的ETH/WBTC池存入流動性資產,如果你在錢包中簡單地持有ETH和WBTC獲利更多,那么此時就發生了無常損失。

一個無常損失的例子

如果你依舊無法理解無常損失,這里有一個簡單的例子可以幫助你進行理解。

假設你去Uniswap,你想在ETH/USDC池中提供1000美元的流動性。如果當前的ETH價格是1,850美元,USDC價格為1美元,且由于你需要在這兩種資產中各投入500美元的流動性,這意味著你最終將往該池中存入約0.27ETH和約500USDC。

動態 | 美國國會議員Brad Sherman入選Messari 2020年最值得關注的五大人物:美國數字貨幣市場不斷增長,作為對其直言不諱的反對者,美國民主黨國會議員Brad Sherman贏得了“加密惡棍”的稱號,其入選Messari創始人Ryan Selkis的“2020年最值得關注的五大人物”。該名單還包括幣安首席執行官趙長鵬、Twitter首席執行官Jack Dorsey、Baker Marquart合伙人Brian Klein、CoinShare首席戰略官Meltem Demirors。在加密貨幣界,Sherman以將加密貨幣視為“洗錢、恐怖融資和逃稅”的工具而聞名。Selkis在接受Cheddar采訪時稱Sherman“聰明”,特別是在建立“負面敘述立場”方面。“他似乎是第一個聽到早期圍繞比特幣出現的一些自由主義敘事的國會議員。也就是說,比特幣可能會成為美元的替代品,它可能會損害我們的儲備貨幣地位,它被洗錢者、恐怖分子和兒童制作者使用。”12月5日,Brad Sherman投票當選為投資者保護、創業和資本市場小組委員會主席,該機構負責監管美國SEC、紐約證券交易所和金融業監管局。據悉,Sherman此前曾主張徹底禁止加密貨幣。(AMBCrypto)[2019/12/22]

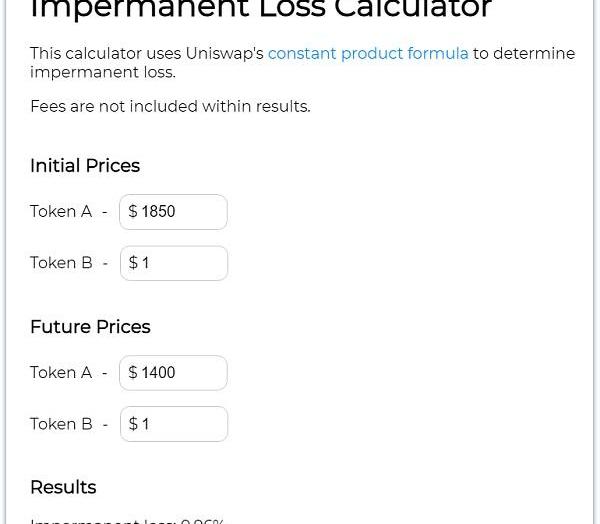

然后讓我們假設在幾個星期之后,ETH的價格下降到1400美元。此時你的LP頭寸再平衡將使你的頭寸變成0.31ETH和434.96USDC,總價值為869.92美元。相比較而言,如果你一開始只是一直簡單地持有最初的0.27ETH和500USDC(而不是用于往Uniswap上提供流動性),那么此時這兩筆資產的總價值是878.38美元,比869.92美元多出了逾8.50美元。在這個假設的例子中,LP遭遇了不到1%的無常損失(8.50美元/1000美元=0.85%)。

分析 | 前五大加密交易所錢包余額總和不及摩根大通存款的1%:據bitcoinist報道,Hacken System加密貨幣交易所排名(CER)在新研究中比較了美國和英國的五大銀行,新興國家的五家本地銀行以及五大加密貨幣交易所的數據(根據錢包余額)。平均而言,加密貨幣交易平臺的錢包余額落后于新興國家本地銀行存款15倍,比全球前五大銀行的存款低1000多倍。前五大加密貨幣交易所的錢包余額總和不及摩根大通存款的1%。[2019/2/21]

如果你對無常損失的計算感興趣,可以考慮使用dailydef.org的以Uniswap為中心的無常損失計算器工具:

https://dailydefi.org/tools/impermanent-loss-calculator/

截圖來源:dailydefi.org無常損失計算器

緩解無常損失的策略

新華日報:區塊鏈等五大數字技術是新經濟的基石:《新華日報》今日發表文章表示,新一輪技術革命的核心是數字技術革命,數字新技術為新經濟的基石,通過數字新技術發展新經濟。作為一個技術體系,數字新技術主要包括大數據、云計算、物聯網、區塊鏈、人工智能五大技術。根據數字化生產的要求,大數據技術為數字資源,云計算技術為數字設備,物聯網技術為數字傳輸,區塊鏈技術為數字信息,人工智能技術為數字智能,五大數字技術是一個整體,相互融合呈指數級增長,推動數字新經濟的高速度高質量發展。[2018/5/8]

現在我們知道什么是無常損失,那么我們如何對抗它?在許多流動性池中,無常損失是一個不可避免的現實,但肯定有一系列的策略可以用來減輕甚至完全避免無常損失的影響。

以下是一些最基本的緩解無常損失的策略。

1.避開高波動性的流動性池

像ETH這樣的加密貨幣資產不像穩定幣那樣與外部資產的價值掛鉤,所以它們的價值會隨著市場需求而波動。

要注意的是,以波動性資產為中心的流動性池是無常損失風險的最大來源。雖然像ETH和WBTC這樣的加密藍籌股可能波動較大,但其他小型幣種面臨著更大的日內價格波動的可能性,所以從無常損失的角度來看,它們的風險更大。

如果對你來說,避免無常損失是最為重要的方面,那么一個明智的選擇是,避免向高波動性的流動性池提供流動性。

2.選擇錨定同一種資產的流動性池

諸如USDC和DAI等穩定幣都是錨定美元的價值,因此這些穩定幣總是在大約1美元附近交易。然后還有其他錨定同一種資產的加密資產,比如錨定ETH的sETH和stETH,錨定BTC的WBTC和renBTC等等。

在這些錨定同一種資產的流動性池(比如USDC/DAI池)中,這些代幣之間的波動性很小。這種動態自然會對LPs造成很少甚至沒有無常損失。因此,如果你想成為LP并賺取費用,但又不想面臨大量的無常損失,那么選擇向這些錨定同一種資產的流動性池提供流動性是一個不錯的選擇。

3.向質押池提供流動性

在DeFi中,并非所有的LP機會都來自于雙代幣流動性池。實際上,對于LPs來說,其他受歡迎的收入來源是質押池(stakingpools),質押池通常是用于保障DeFi協議的(面臨資不抵債時的)償債能力,而且質押池僅接受存入一種類型的資產。

比如,借貸協議Liquidity的質押池StabilityPool:用戶向StabilityPool池提供LUSD穩定幣,以確保Liquidity協議的償付能力,作為交換,這些LPs將從Liquidity協議的累計清算費用中獲得分成收益。這樣的質押池中不存在無常損失,因為不存在兩種資產之間的比例再平衡!

4.選擇資產比例不均衡的流動性池

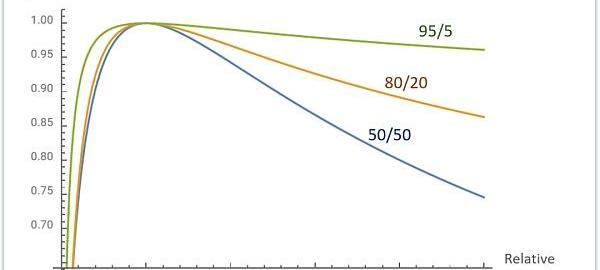

資產比例不均衡的流動性池是指池中的資產價值比率并非傳統的以50/50分割的流動性池。Balancer以開創這種靈活的流動性池而聞名,該平臺上的流動性池中的資產比率可以是95/5、80/20、60/40等等。

這些資產比例對于無常損失會產生影響。例如,基于80/20的AAVE/ETH池的情況,如果AAVE的價格相對于ETH的價格上漲,那么鑒于該池的LPs的大部分風險敞口是AAVE(占該池中的80%),因此價格波動帶來的無常損失影響要小于LPs為AAVE/ETH池提供50/50的流動性。

因此,向這種資產比例不均衡的流動性池提供流動性,也是一種緩解無常損失的途徑,盡管這依然完全取決于基礎資產的價格表現。

5.參與流動性挖礦計劃

如今,流動性挖礦計劃(即協議向最初的LPs分發治理代幣)在DeFi中無處不在。為什么呢?因為流動性挖礦為這些DeFi協議提供了一種簡單的方式來實現協議治理的去中心化、吸引流動性,并贏得早期用戶的心。

然而,參與流動性挖礦還有另一個優勢,即在許多情況下,參與流動性挖礦獲得的代幣獎勵可以彌補LPs面臨的任何無常損失。實際上,如果你通過參與流動性挖礦在兩個月的時間里獲得的代幣獎勵相當于你最初存入的流動性價值的25%-100%,那么在此期間遭受5%的無常損失就不值一提了。

至少,這些代幣獎勵可以抵消LP遭遇的無常損失,因此作為LP,你要時刻牢記那些提供激勵的流動性池。

總結

隨著AMMs越來越受歡迎,無常損失是越來越多的人將不得不應對的現象。好消息是,有一些可行的策略可以幫助你有能力和謹慎地做到這一點。

展望未來,UniswapV3最近的推出引入了「集中流動性」,即允許LPs在特定價格區間提供流動性,而不是像之前那樣必須接受在整個價格范圍(零-正無窮)提供流動性,這種方式處于DeFi領域最前沿。「集中流動性」放大了LPs的收益和無常損失,因此這是一種全新的、更高效的LP模式。隨著這種集中流動性模型繼續得到進一步采用,預計將看到更多關于無常損失管理的討論!

撰文:WilliamM.Peaster,來源:Bankless

Tags:ETHLPSDEFDEFILido Staked ETHHELPS幣Tower Defense TitansIC DeFi

國際清算銀行調查顯示,全球中央銀行越來越關注央行數字貨幣,有的已進入實際操作階段。據2021年1月國際清算銀行的調查結果,86%的銀行正探討央行數字貨幣的優點與弊端,60%在進行試驗或概念驗證,

1900/1/1 0:00:00繼6月18日,四川發改委、能源局下發通知,要求清理關停虛擬貨幣挖礦項目后,央行也發聲了。21日下午,央行發布公告,公告顯示,近日人民銀行有關部門就銀行和支付機構為虛擬貨幣交易炒作提供服務問題,約.

1900/1/1 0:00:00致Dematrix社區:經過Dematrix團隊的不懈努力和守候,Dematrix前端產品開發進展非常順利,多個DeFi礦池已完成開發和內部測試,我們正在等待合適的時機與大家見面.

1900/1/1 0:00:00金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、礦業信息、項目動態、技術進展等行業動態。本文是其中的新聞周刊,帶您一覽本周區塊鏈行業大事.

1900/1/1 0:00:006月10號,ICPLeague聯合社區開發者舉辦了第三期的開發者電話會,邀請了DFinance項目的開發者共同探討了如何在DFINITY上發行代幣,以及類似ERC-20代幣標準的設計思路.

1900/1/1 0:00:00目錄 NFT的價值導向 藝術品買賣 真實性證明 稀缺性保護 虛擬物品證明 新工作 新經濟 平行世界 NFT如何助力慈善事業 刺激捐贈 品牌和身份 互惠性 慈善拍賣 BeNeFiT 收入分享功能.

1900/1/1 0:00:00