BTC/HKD+2.36%

BTC/HKD+2.36% ETH/HKD+3.17%

ETH/HKD+3.17% LTC/HKD+5.18%

LTC/HKD+5.18% ADA/HKD+5.75%

ADA/HKD+5.75% SOL/HKD+5.19%

SOL/HKD+5.19% XRP/HKD+3.53%

XRP/HKD+3.53%就目前DeFi的基建水平、法律法規等方面來看,機構大規模采用DeFi協議還為時過早。

原文標題:《CeDeFi?機構入場DeFi還有較長的路要走》

炎炎夏日,DeFi藍籌紛紛觸底反彈。其中,Compound、AAVE的表現最為亮眼。

有人調侃道:「DeFi之夏將再次開啟嗎?」然而在市場情緒低落的大環境下,價格接連飆升背后的原因究竟是什么呢?

這一次,不再是「馬斯克式」的嘴炮喊單,而是公司、機構入場DeFi的通道被打開。

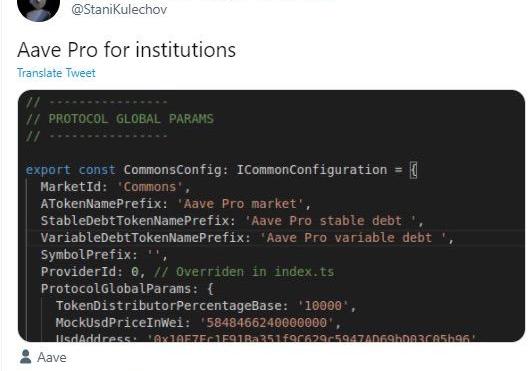

早在5月12日,以太坊借貸協議Aave的創始人StaniKulechov就暗示即將推出一個為機構投資者進入DeFi而準備的私有池,而AavePro也于5月18日正式官宣。

Delphi Digital:2019年至今CS:GO累計交易額是5大頭部NFT總和的6.6倍:金色財經報道,據加密行業研投機構Delphi Digital在社交媒體披露數據顯示,第一人稱射擊團隊競技游戲CS:GO(《反恐精英:全球攻勢》)自2019年以來靠游戲皮膚和道具銷售已獲得的累計交易額超過了320億美元,是 Axie Infinity、BAYC、CryptoPunks、MAYC和Art Blocks五大頭部NFT系列交易總額的6.6倍。[2023/6/4 21:15:05]

據了解,AavePro預計將由Aave與聯合機構級安全公司Fireblocks共同于7月推出。那么什么是AavePro?它允許機構和企業通過基于Aave協議獲取DeFi評級的收益率,而該產品的特點包括:

使用AaveV2的智能合約,并添加白名單系統僅允許KYC參與者訪問AavePro私有池;

CasperLabs中國區負責人:目前區塊鏈頭部機構也可能被傳統機構進行沖擊和重新洗牌:金色財經報道,3月21日,《佟掌柜的朋友們-深圳海外專場》順利舉辦,在主題是“優質海外項目的愿景與使命”的圓桌論壇上,

針對“在傳統的金融市場上會有贏者通吃的理論,想問一下各位的理解,像比如機構的投資者他們是否會成為這個市場的贏家,以及對于你們這種加密的創新型企業來講會遇到哪些機遇和挑戰?”的問題。

CasperLabs中國區負責人表示,我覺得這個問題我分成三塊:第一塊,贏者通吃或贏家通吃一定會是最終的方向或最終的狀態,當然,就像Wilson說的,在不同的階段不同的贏者是不一樣的人;第二,機遇也是有的,挑戰也是有的,散戶和機構的差別主要在幾個維度上,通常來說散戶投資的體量和機構相對來說,一個比較小,一個比較大,周期上散戶看的是短線,機構看的是長線。這導致了對于一個新興事物,散戶可能會先去嘗試一些新的,愿意嘗試新鮮或有遠見的人,這些人也會得到一定的市場紅利,第二,他們已經做好了準備,他們帶進來的是比散戶更多、更優秀的團隊、更多的資金體量,也是更全面的信息,所以機構進來也一定會對目前行業的格局發生一定的沖擊,目前區塊鏈頭部的機構也可能被傳統的機構進行沖擊和重新洗牌,所以我覺得這個是帶來的一個挑戰。機遇也是,因為這個行業誰也不知道下一個贏家是誰,就像Wilson說的,淘寶、京東,但是拼多多很快殺出來,所以給大家也有很多的機遇。

更多詳情見原文鏈接。[2021/3/21 19:05:04]

AavePro的流動性池初始階段僅包含機構需求較高的BTC、ETH、USDC、AAVE四種資產,并與Aave中其他流動性池分開;

大跌之下 頭部交易所比特幣進出額度大增:北京鏈安Chainsmap監測系統發現,3月12日比特幣的突然暴跌也引發鏈上數據和交易所比特幣進出異動。昨日100比特幣以上大額轉賬數達2371次,創去年11月22日以來最高。

同時,幣安、火幣等頭部交易所進出比特幣大幅增加,幣安全天流入13549.53BTC,流出21482.54BTC,凈流出7933BTC,幣安熱錢包一度由于階段性用戶大量提幣出現了僅剩22枚比特幣的少有場面。不過,很快幣安三大比特幣儲備雄厚的冷錢包地址即向熱錢包進行補充,并轉而進入凈流入趨勢,截至今天中午1點,幣安熱錢包內比特幣數量一度超過1.6萬枚。而在昨日,火幣交易所凈流入3363枚比特幣,我們也可以發現幣安交易所提出的比特幣中,有2167枚流向火幣,排名第一,緊隨其后的是Bitfinex,獲得1420BTC。而火幣流出的比特幣中,流向Bitfinex的達1433枚位居第一,流向幣安的為1273枚,位居第二

由于昨日以太坊網絡堵塞等原因,兩大交易所均出現了ERC20 USDT的充提問題,官方也提示用戶可以優先使用OMNI USDT,此舉也讓兩大交易所此前整體流量趨勢下行的OMNI USDT交易額大增,幣安凈流出OMNI USDT達1235萬枚。

據數據分析師SXWK表示,昨日伴隨幣價大跌,還出現了市場上USDT供給不足高溢價的情況,而泰達也再度增發ERC20 USDT,且相當部分流入Bitfinex使得其場內USDT較為充裕,這或許是平日在火幣、幣安流出的比特幣走向中占比并不突出的Bitfinex在昨日表現搶眼的原因。而火幣由于其場外交易的優勢地位,在USDT供給不足的情況下,也對急于交易的比特幣產生較大吸引力使其產生較大凈流入。[2020/3/13]

機構用戶的KYC將由Fireblocks支持,Fireblocks還將在AavePro市場上添加反洗錢和反欺詐控制;

動態 | 富達投資欲成為區塊鏈等領域的頭部企業:據pymnts報道,總部位于波士頓的基金公司富達投資已經在區塊鏈技術和其他前沿技術上投入了數十億美元。該公司的高管表示,富達希望被視為英偉達的替代產品,從而推動科技的發展。[2018/10/1]

AavePro仍是去中心化的,將通過Aave社區治理機制進行管理。

隨著AavePro的宣布,AAVE代幣也在觸底后反彈了100%。

不僅是Aave,流動性挖礦的始祖、借貸協議Compound官方也于近期宣布,其背后公司CompoundLabs將成立面向企業和機構的新產品CompoundTreasury,并通過與Fireblocks和Circle合作允許銀行、金融科技公司等非加密的企業和金融機構以及大額美元持有者用美元以USDC的形式獲取4%的固定利率。

自媒體爆料:EOS暴漲之后,頭部玩家可能正在悄悄拋貨:據公眾號比特松鼠,從今天上午開始,EOS前10大錢包地址總持幣量在持續下降。截止目前,持幣總量已經下降了接近1個百分點,意味著頭部玩家把幣價拉升起來,總共吸收了大約3%的籌碼,而僅僅一天之后,大玩家們已經在開始拋貨了,至于拋貨的原因,多半是幣價拉升后的落袋為安,因為如果一旦幣價被拉升到70-80的高位,那時候將會為眾多小散解套,進而拋貨逃離,這是莊家們所不愿意看到的。[2018/4/14]

其中,4%的收益組成不僅包括Compound協議中的USDC存款收益,還會包括流動性挖礦的收益,而隨著COMP價格提升,超出4%的部分將會成為CompoundTreasury的收入。CompoundTreasury沒有鎖定期限,允許用戶按需提款本金和利息,提款會在24小時內受理。

兩大借貸龍頭接連選擇打通與B端用戶連接的橋梁,這又意味著什么呢?筆者以為,如今的DeFi已陷入了瓶頸期。

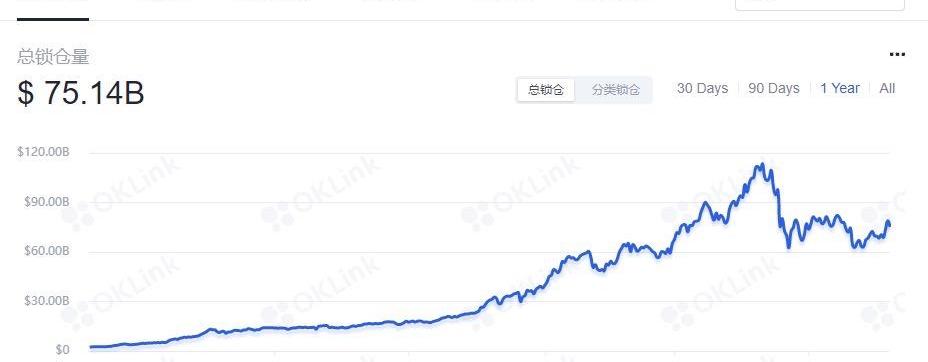

OKLink數據顯示,截至目前,以太坊DeFi協議的總鎖倉量僅有750億美元,距離5月11日的歷史峰值下降了約33%。

雖然如今的DeFi協議可謂是五花八門,但始終無法解決流動性匱乏、開發者作惡等根本問題。

然而,2020年狂熱DeFi之夏已經證明了DeFi的潛力與價值,可以預見的是,隨著機構們的進場,DeFi協議的流動性將大幅提升,這也直接解決了DeFi生態一直以來面臨的流動性匱乏的問題,也會將加密貨幣領域徹底推向傳統金融市場,吸引更多人才,走向規范化的道路。

相反,機構的進場又勢必會帶來一系列的問題。

例如,如果投資機構介入,按注資量持幣,那么治理投票的票權將出現集中,社區其他人的發言權或許會被削弱,某個提案可能會因未獲得創始團隊和投資機構投票而無法通過,甚至出現項目分裂。

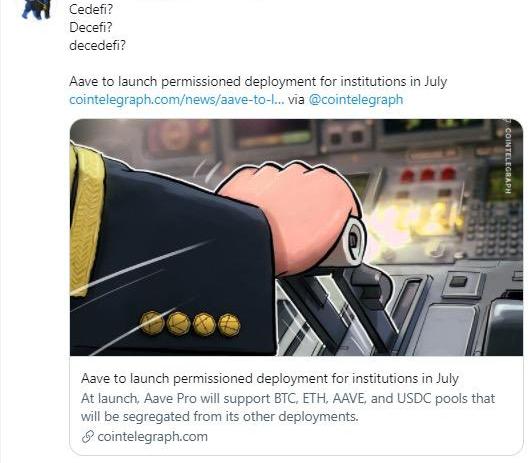

就像Yearn.finance的創始人AndreCronje所調侃的一樣:「這是Cedefi?還是Decefi?Decedefi?」由此產生的中心化問題都成為了機構參與DeFi的阻礙。

然而,任何一個穩定、合規的市場都需要在法律保護下被傳統的公司、機構所認可,而不是閉門造車。

在馬斯克瘋狂「喊單」的那一段日子,DeFi的重度用戶們瘋狂地安利DeFi的藍籌股們,但卻收效甚微。DeFi受散戶歡迎的特性之一便是無審查、無需許可地加入,而這與機構用戶要符合的規則相左。

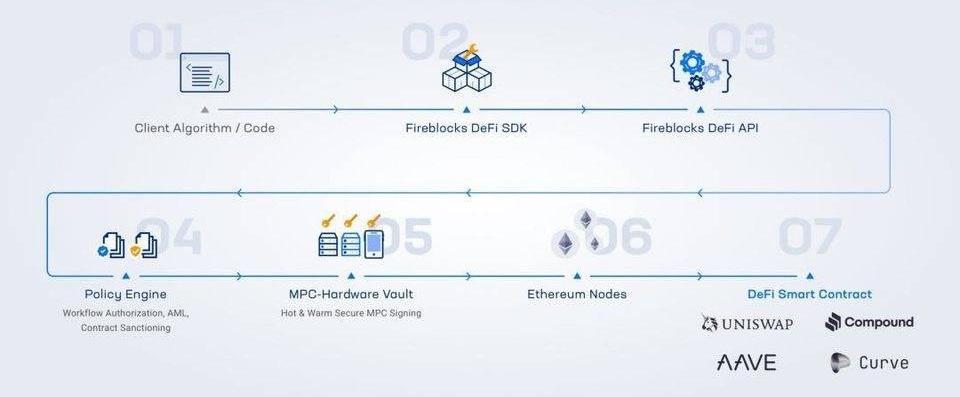

AavePro與Compoundtreasury都是與Fireblocks合作而為機構服務的。其中,用于收集用戶KYC已與DeFi的核心思想背道而馳。

這也是為什么Aave和Compound在開拓機構市場時,需要選擇牽手第三方的安全公司Fireblocks的原因,這家公司通過數據安全企業Chainalysis引入了自動化的AML和KYT篩查,以此幫助機構用戶在遵守合規要求的前提下進入DeFi。

此外,無論是DeFi基建、訪問DeFi協議的瀏覽器、還是數據分析類的工具等目前都不足以支撐企業級別的需求、效率與安全性。而相較于傳統金融市場,在面對黑客攻擊、私鑰丟失等潛在風險下,DeFi市場尚無成熟的托管和保險體系。

但是對機構自身來講,他們對DeFi的興趣又如何?

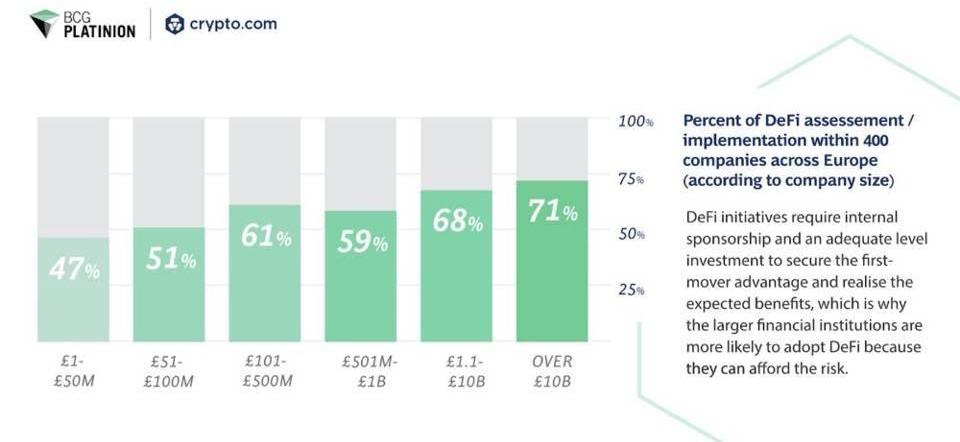

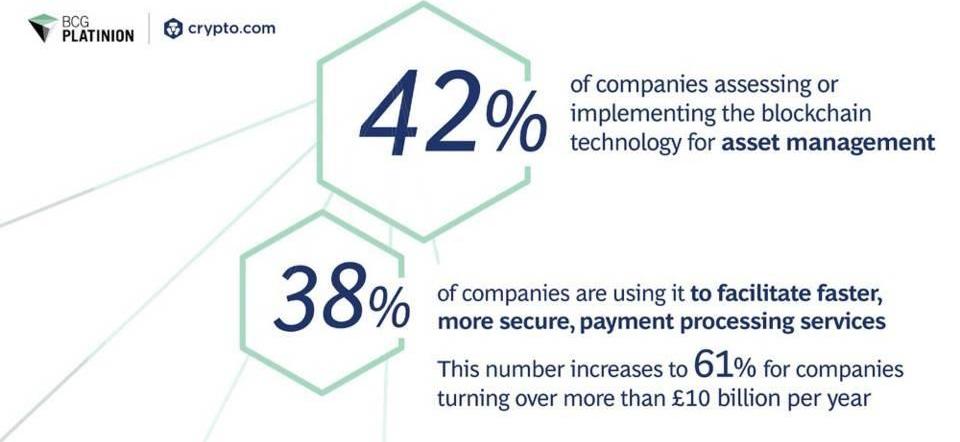

在對DeFi的崛起進行研究之后,區塊鏈資管平臺Crypto.com曾與波士頓咨詢集團(BCG)合作,對歐洲400余家金融機構進行了調研,最受關注的服務是資產管理和支付處理。

令人驚訝的是,其中有86%的機構正在某個DeFi框架上評估服務,58%的企業擔心忽視DeFi工具會令其失去競爭優勢。

調查還發現,越大型的機構越有可能率先采用DeFi協議,因為他們愿意承擔更多的風險以奪得先發優勢。

不過,有70%的公司對欺詐行為有安全擔憂,并有61%的受訪公司說,缺乏監管是其面臨的主要挑戰。

因此,綜合目前DeFi的基建水平、法律法規、公司機構對DeFi的興趣與擔憂等方面來看,大家迫切希望機構們大規模采用DeFi協議還為時過早。不過相信在不久的未來,DeFi會真正成為溝通區塊鏈與傳統金融市場的又一座橋梁。

原文標題:《SyntheticDerivatives?》原文作者:PapVeradittakit只用了短短一年多時間,DeFi已經開始「入侵」許多傳統金融系統的核心用例.

1900/1/1 0:00:002021年6月10日,巴塞爾委員會發布咨詢文件《對加密資產敞口的審慎處理》,將銀行類金融機構對加密資產的敞口納入巴塞爾協議的監管框架.

1900/1/1 0:00:007月6日,紐約加密礦場Greenidge遭到當地居民指控稱其破壞了塞內卡湖。Greenidge礦場每天從湖中抽取1.39億加侖的水用于加密礦機散熱,并排放掉96%.

1900/1/1 0:00:00原標題:深潛:Layer2的新晉者們比特幣奠定了一個去中心化和點對點數字資產的基礎,旨在用一種獨特的經濟安全模型來修復破損的國際貨幣體系,這種經濟安全模型無國界、無需信任、不受審查.

1900/1/1 0:00:00全球信用卡巨頭Visa周三表示,今年前六個月,全球消費者通過加密相關卡在商品和服務上花費了超過10億美元的加密貨幣。 相比之下,Visa估計去年同期和2019年的加密支出僅為該金額的一小部分.

1900/1/1 0:00:00中本聰結合多位朋克社群的既有想法創造了比特幣,其背后的科技和概念并非均為創新,但其利用密碼學等控制幣的發行和管理的想法帶來了創新改變.

1900/1/1 0:00:00