BTC/HKD-0.74%

BTC/HKD-0.74% ETH/HKD-2.62%

ETH/HKD-2.62% LTC/HKD-2.48%

LTC/HKD-2.48% ADA/HKD-1.83%

ADA/HKD-1.83% SOL/HKD-2.91%

SOL/HKD-2.91% XRP/HKD-3.56%

XRP/HKD-3.56%摘要:“古往今來,貨幣有許多形式,但貨幣始終有三種功能:價值儲存、記賬單位和交換媒介。現代經濟使用法定貨幣——既不是商品,也不代表商品,或被商品支持。”

——圣路易斯聯邦儲備銀行

導語

盡管學者們設想加密貨幣是一個能夠取代傳統金融的獨立貨幣體系,但穩定幣今天仍在區塊鏈上廣泛流通。據Coingecko稱,穩定幣經常占到加密貨幣每日交易量的50%以上。然而,在加密貨幣的總市值中,只有不到10%是由穩定幣組成的;它們可能更多地被用作資產之間的交換媒介,而不是價值儲存。

這些幣大多由單一法定實體發行,并伴隨著許多DeFi用戶旨在避免的中心化風險。但如果我們能將穩定幣本身去中心化呢?說起來容易,做起來難。眾多協議都提出了各種創新機制來創建這樣的Token,但很少能存活下來。

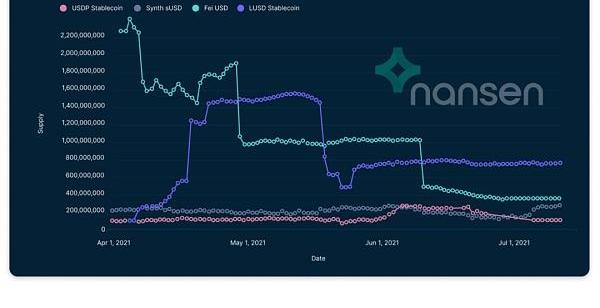

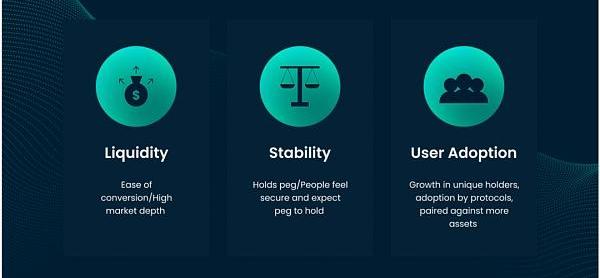

上圖描繪了截至目前擁有相對穩定錨定的穩定幣的供應情況。即使那些生存下來的也不一定成功,因為價格穩定只是增長的一個支柱。要想成功,穩定幣協議必須實現流動性、穩定性和用戶采用這三重目標。

Swan Bitcoin總經理:從SVB垮臺以來家族辦公室對比特幣的興趣增加:金色財經報道,Swan Bitcoin董事總經理Steven Lubka稱,自硅谷銀行(SVB)垮臺以來,富有的投資者和私人辦公室一直傾向于比特幣。Lubka表示,他的公司還觀察到“企業參與資產多元化”,并強調這些投資者“希望擁有一種不屬于”陷入困境的金融體系的資產。一直有一部分家族辦公室客戶使用過我們平臺,但自從SVB垮臺以來,這種客戶數量大幅增加。這些人持有大量比特幣頭寸。這些投資者有濃厚的興趣,“他們想了解更多”。[2023/6/2 11:54:28]

這篇研究文章深入研究了我們對完美的穩定幣模式難以捉摸的數據,并就協議如何實現流動性、穩定性和用戶采用這三重目標提出了一些建議。

不同的穩定幣模型

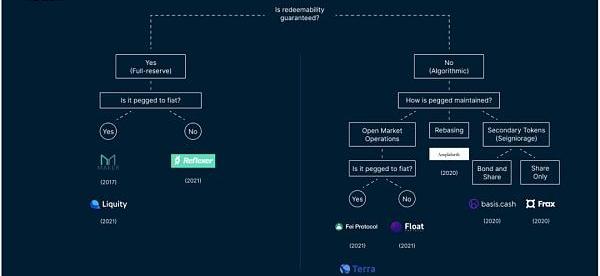

雖然有許多不同的穩定幣協議的迭代,但它們中的大多數都具有類似的功能特征。這是我常用的一個分類框架,用來思考龐大的去中心化穩定幣宇宙。請注意,某些技術參數和機制在同一類別的協議之間有所不同。

Coinbase資助原告就美財政部制裁Tornado Cash一事提交了簡易判決動議:金色財經報道,Coinbase首席法務官paulgrewal.eth發推表示,此前Coinbase宣布資助由六人對美國財政部制裁Tornado Cash的行為提起的訴訟,現在原告提交了一份簡易判決動議,要求法院重新開放TornadoCash。其主要論點包括:Tornado Cash不是外國國民或“人”,而是軟件;根據法律規定,政府只能制裁一個人的財產;制裁違反了第一修正案等。[2023/4/6 13:47:28]

可兌換性是指用戶有能力將一個穩定幣兌換成同等價值的資產。?

MakerDAO,是一個100%儲備的、與法幣錨定的穩定幣協議。有人將儲備資產,例如ETH,存入Maker。然后他可以根據該資產以美元計價的多少來鑄造DAI。大多數加密貨幣資產是不穩定的,所以Maker只允許根據該資產價值的一定比例來發行DAI。現在,這確保DAI幾乎總是由價值1美元的相應資產支持。

價值約4212萬美元的ETH轉入Coinbase:金色財經報道,2.5萬枚ETH于今日09:24從未知錢包轉入Coinbase,價值約4212萬美元,交易哈希為0x4161712c192429bdf4fc6ab791524f033bbc5b82f4dedc74a3f9c40ff1553058。[2023/2/22 12:21:19]

正因為如此,Maker就像一個100%儲備銀行,保證DAI的用戶可以按其價值贖回。這種保證意味著全儲備穩定幣是過度抵押的,因此資本效率低。與其他借貸協議相比,Maker通常有較低的貸款比例和較高的利率。這意味著,鑄造DAI的人通常可以在其他地方以更便宜的利率借到美元。

全額儲備協議也有一個自然的增長限制:穩定幣的供應被對ETH等加密資產的杠桿需求所限制。想一想吧。想象一下,如果今天世界上所有的USDT用戶都想轉換為DAI,但沒有人愿意存入ETH來鑄造它們。根本就沒有足夠的DAI可以使用。

QuickNode以8億美元估值完成6000萬美元B輪融資:金色財經報道,區塊鏈開發平臺QuickNode宣布以 8 億美元估值完成 6000 萬美元 B 輪融資,10T Holdings, LLC 領投,Tiger Global、776、Protocol Labs 和 QED 等參投。

新資金將用于加速公司的全球擴張,并進一步增強建設者的能力,為去中心化、全球互聯的未來奠定基礎,簡化 Web2 到 Web3 過渡。[2023/1/24 11:28:42]

算法穩定幣協議的目的正是為了繞過這些問題。算法穩定幣協議的決定性特征是,它不保證用戶在任何時候都能將其穩定幣贖回為具有同等市場價值的基礎資產。算法穩定幣通常有3種保持錨定的方式:

1.公開市場操作

在這里,協議通過智能合約將儲備資產換成穩定幣本身,反之亦然,從而捍衛掛鉤本身。Fei協議通過在其Uniswap流動性池上的買賣直接做到這一點,而Float協議則進行了荷蘭式拍賣。

2.重新調整

y00ts mint t00b交易總額突破30萬枚SOL:金色財經消息,OpenSea數據顯示,NFT項目y00ts mint t00b交易總額已突破30萬枚SOL,截止目前為30.14萬枚,當前地板價為138 SOL,約4800美元。y00ts是Solana生態NFT項目DeGods的二代項目,原名Duppies,總量發行1.5萬枚,每一個DeadGods持有者可以鑄造一個y00ts。[2022/9/10 13:21:37]

對于Ampleforth來說,穩定幣的供應將與錢包所擁有的數量成比例地收縮和擴大。假設我有10個$AMPL,$AMPL的總流通供應是100。$AMPL的價格是1美元。如果$AMPL下降到0.90美元,我將發現我的錢包里只有9個$AMPL,而總的流通供應應該下降到90個$AMPL。(實際的機制更復雜)。

3.二級Token

在二級Token模式中,穩定幣脫鉤的風險不斷被二級Token的持有者所吸收。讓我們以BasisCash為例。當穩定幣的交易價格低于掛鉤時,用戶可以以折扣價將穩定幣兌換成債券,比如0.70美元兌換一個債券。一旦恢復掛鉤,債券持有人就可以按面值贖回他們的債券。當穩定幣的交易價格高于掛鉤價格時,新的穩定幣就會被鑄造出來,并發行給股份Token的持有者,以獎勵承擔這種風險的股東。

自2021年以來,出現了一種新型的垂直穩定幣:那些根本不與任何法定貨幣的價格掛鉤的穩定幣。這是如何做到的呢?

這些協議為穩定幣制定了一個可變的目標價格,波動較小,并定期更新。那么這個目標價格是如何確定的呢?Reflexer的目標價格隨著協議對ETH杠桿的需求增加和減少而增加和減少。由于其贖回機制,它基本上面臨著困擾早期全儲備穩定幣模式的資本效率的挑戰。

Float協議可以被歸類為使用二級Token模式的算法穩定幣。在高層次上,Float的目標價格隨著其抵押品的整體價格的增加和減少而增加和減少。

這些模式是雄心勃勃的,但沒有經過大規模的測試。

設計一個穩定幣協議是很難的。

錢是個棘手的東西。穩定幣協議的設計往往在理論上得到驗證,但在經驗上卻失效了。

因為用戶與穩定幣協議的互動非常復雜,在較小規模上對協議有效的方法可能在較大的規模上不適用,反之亦然。其中一個原因是,隨著用戶采用率的增加,對協議機制一無所知的參與者的比例也在增加。由于更多的參與者恐慌性拋售,更有可能出現死亡螺旋,正如FrameworkVentures的Vance指出的那樣。

穩定幣協議的增長也是路徑依賴。一個錨定的損失可能會徹底摧毀人們對某種模式的信心,而治理Token一旦分發出去,就不能重新分配給正確的人。在協議的早期,培養一個強大的用戶社區是很重要的,他們期望協議能夠長期維持下去,因此愿意賭你的穩定幣保持錨定。這是一個不可替代的社區"護城河",需要時間來建立。

最后,參與者不能相互溝通,不知道其他人在區塊鏈上的想法。由于我們對損失的厭惡和從眾心理,事實上,穩定幣越往下脫鉤,用戶就越有可能賣掉它。團隊的溝通是否有力,參與者是否能同意在某個價格點上趨同,這多少有些關系。在提交了FEI持有人在任何情況下都可以用價值0.95美元的ETH贖回的提案后,FEI的脫鉤情況迅速得到了扭轉。甚至在該提案通過之前,FEI的價格就從0.71美元跳到了0.85美元。

為了進一步說明這兩點,讓我們看一下$FRAX和$IRON。IronFinance的一般機制與Frax金融的機制其實沒有什么不同。但穩定幣$FRAX與$IRON不同,沒有出現明顯偏離掛鉤的情況。

Frax的實施更加穩健,因為它有允許用戶鎖定FraxToken和$FRAX流動資金池Token的功能。有一群支持者鎖定他們的資本來吸收$FRAX的波動,就像對死亡螺旋的緩沖,并向普通的$FRAX用戶發出信號,他們不是在玩一個囚犯的兩難游戲,最好的選擇是跳出。

結論

所以說,難怪今天中心化穩定幣的總流通量超過了去中心化穩定幣的市值,它們的比例為10:1。對于許多人來說,由中心化托管機構發行的穩定幣,安全性遠遠超過了去中心化穩定幣的風險。

此外,由于許多人將這些穩定幣作為一種過渡性的收益來源,因此用戶采用率是否真正增長也值得懷疑。除了DAI,自7月以來,沒有其他去中心化穩定幣擁有超過3000個獨特的活躍發送者!在今年NYAG與Tether達成和解后,針對USDT無擔保的大部分擔憂也在一定程度上消失了。?隨著消費者繼續通過Coinbase等實體接入DeFi,用中心化的穩定幣仍然是許多人事實上的選擇。

盡管如此,對去中心化穩定幣的追求仍在繼續。

LingYoungLoon??作者

IrisDong,MikeJin??翻譯

IrisDong??編輯

Tags:穩定幣TOKENKENETH中國發行的穩定幣叫什么Omax TokenEVE Token男生ethereal代表什么意義

導讀:如果比特幣或者其他加密貨幣無法滿足金融穩定運行的要求,很可能會長期遭到“強監管”甚至打壓。深圳華強北作為全國礦工服務商的集散中心,主營“挖礦”系列產品的檔口老板們,這一個多月的日子不好過.

1900/1/1 0:00:00如果我說,當前已經是以太坊自創生以來獲得最多認可和肯定的時期了,我想應該沒有人會反對。你可能也還記得,2018、2019這兩年,以太坊遭受了多大的質疑和輕視.

1900/1/1 0:00:00期貨 比特幣期貨的統計范圍包括?BitMEX、幣安、Bitfinex、Bakkt、Bybit、CME、CoinFlex、Deribit、FTX、火幣?和?OKEx.

1900/1/1 0:00:00德克薩斯州證券委員會已申請對加密借貸公司BlockFi下達停止令,理由是該公司沒有提供在州或聯邦級別獲得許可的證券.

1900/1/1 0:00:00北京時間7月28日,安全公司Rugdoc在推特表示,收益耕作協議PolyYeldFinance遭到攻擊,所有者已宣布合約已被利用并鑄造了大量YELD代幣.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:685.79億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:24.

1900/1/1 0:00:00