BTC/HKD+0.88%

BTC/HKD+0.88% ETH/HKD+2.08%

ETH/HKD+2.08% LTC/HKD+2.44%

LTC/HKD+2.44% ADA/HKD+2.09%

ADA/HKD+2.09% SOL/HKD+0.87%

SOL/HKD+0.87% XRP/HKD+0.57%

XRP/HKD+0.57%2021年上半年,加密貨幣領域一共404家企業獲得融資,融資總額達72.71億美元。其中9家加密錢包相關企業獲得了8.63億美元融資,遠超行業平均水平。加密錢包行業已成為除交易平臺外加密貨幣領域最吸金的行業之一。根據公開資料統計,10家加密錢包相關企業于2021年進行融資,共從市場上籌集8.72億美元。其中一筆金額最大的融資為加密硬件錢包生產商Ledger的3.8億美元C輪融資,這是當時加密貨幣行業融資金額第二大的單筆融資,僅次于比特大陸2018年4億美元融資。

參與加密錢包行業融資的機構名單中不乏此前專注于Fintech的傳統投資機構。而這一部分機構卻鮮有投資與其專注領域更加貼合的DeFi,這不得不令人好奇,為什么傳統機構喜歡投資加密錢包?

什么是加密錢包

按照是否可聯網,加密錢包可分為冷錢包、熱錢包,冷錢包又可根據存儲介質不同分為硬件錢包、紙錢包等等,熱錢包也可根據聯網的工具分為手機錢包、網頁錢包等等;按照是否上鏈,加密錢包可分為去中心化錢包、中心化錢包。除此之外,加密錢包還可根據公鏈生態、是否托管等等類型進行劃分。

中信證券:ChatGPT在中短期內無法完全取代傳統搜索引擎,谷歌等傳統搜索引擎巨頭AI投入大幅增加:金色財經報道,中信證券研報指出,伴隨ChatGPT在全球市場的流行,其在內容深度搜索中的突出表現引發了市場對其是否能替代傳統搜索引擎的廣泛討論。我們認為ChatGPT在中短期內無法完全取代傳統搜索引擎,也較難改變當前全球搜索引擎市場競爭格局,但料將會加速搜索引擎演化進程,并在中期形成以傳統搜索為主、ChatGPT類模型為輔的新搜索引擎形態,相應帶來谷歌等傳統搜索引擎巨頭AI投入大幅增加。(金十)[2023/2/6 11:49:17]

經過多年的發展,加密錢包技術門檻正在逐漸降低,一個加密錢包產品已經能夠完成眾多功能。如熱錢包可加入支持離線創建等功能,在斷網的情況下創建冷錢包;2020年12月剛獲得BinanceLabsB輪1200萬美元融資的去中心化加密錢包麥子錢包已支持超過60條公鏈,而今年同樣在B輪獲得3000萬美元融資的imToken支持的公鏈也達到了12條。

趙錫軍:央行數字貨幣重點在于如何與傳統貨幣進行融合:對于“數字貨幣研發重點和難點”的看法,中國人民大學財政金融學院副院長趙錫軍指出,其中涉及兩個問題。一是技術是否成熟。比特幣實際上就是數字貨幣最初的雛形,從技術層面來講,比特幣是有一些缺陷的,一旦支付量變大,就會出現支付困難或者效率下降。另外,比特幣出現過被盜等安全問題。而據央行貨幣研究所所長穆長春的一個內部研討會指出,央行數字貨幣,效率是非常高的,支付能力很強,說明已經克服技術方面的問題。二是數字貨幣被引入后,如何與傳統的貨幣和貨幣管理運行體系進行融合。數字貨幣的發行,是基于區塊鏈的基礎,它是有上限的,從目前來講它的發行規模取決于互聯網的算力。盡管穆長春所長也提到,央行數字貨幣現在可以突破區塊鏈的上限限制,但是破獲以后,它的發行究竟是怎么樣的,是否能夠跟我們目前的人民幣發行順利融合,這需要在制度層面有所安排。(澎湃新聞)[2020/4/22]

因此,對于投資機構而言,通過對加密錢包進行簡單的品類劃分意義并不大。

加密錢包是一個什么樣的商業模式?

在互聯網領域創業,如果還未產生收入或者收入遠低于付出的成本時,企業向資本闡述自己的故事肯定離不開增長率、PV/UV、留存率等等數據,而這些數據最終都指向「流量」。

獨家 | 香港區塊鏈協會創始人:細則方面同時具備了對虛擬資產交易方面的技術監管、風險控制和傳統金融行業的監管條例:香港區塊鏈協會創始人暨聯合會長、東方億泰資本合伙管理人梁捷揚先生向金色財經表達了其對香港證監會剛剛發布的《有關虛擬資產期貨合約的警告》和《立場書:監管虛擬資產交易平臺》的看法,他表示:細則方面基本上同時具備了對虛擬資產交易方面的技術監管、風險控制和傳統金融行業的監管條例。基本上是按照兩個主線:一方面留出了空間,允許具有證券性質的通證在香港受監管的平臺上進行交易;另一方面,有以相對嚴苛的監管條例限制了產業的進入,并且也進一步更嚴格的規范了業者的服務范圍,僅限于專業投資人士。

相關監管條例毫無疑義是仿照了美國SEC。首先是要求相關交易服務只提供給專業投資人,這一點大幅的限制了證券通證在交易平臺上的發售對象,也會大幅的限制未來相關產品的交易的流動性,這是一個過于保守的這種態度。但是,香港證監會在對未來的展望當中也提到了,如果產業得到發展,并且相關的法律得到修正,他們也會進入。

證監會在自己的立場意見書最后也提到,未來不排除在相關法律得到修改,產業進一步發展之后,也會修改所定下的一些相關的法規。[2019/11/6]

同樣,加密錢包也以流量吸引傳統機構入局。

動態 | Pantera Capital:比特幣等加密貨幣與傳統資產的相關性最低,建議投資以實現投資組合多樣化:據Bitcoinist消息,對沖基金Pantera Capital認為,比特幣等加密貨幣代表一種新資產類別,與傳統資產的相關性最低,也是年度表現最好的資產類別之一;建議投資者通過將部分投資組合分配給加密貨幣來實現多樣化。 Pantera CEO Dan Morehead表示,比特幣和區塊鏈業務與其他資產類別幾乎沒有相關性。他展示了三年(2016年Q2-2019年Q2)每周回報率,并證明比特幣與股票指數和大宗商品等傳統資產幾乎不相關。 Morehead表示,在20世紀80年代,債券、貨幣和大宗商品等傳統資產類別之間幾乎沒有關聯。然而,投資者開始意識到多元化的潛力,并最終管理著類似的投資組合。對于散戶和機構投資者來說,比特幣和整個區塊鏈生態系統就像呼吸新鮮空氣。它們之所以偉大,不僅僅是因為它們能在重大危機時刻保持財富,還因為無論其他地方發生什么,它們都能帶來可觀的回報。[2019/8/31]

就在兩次融資之前,成立于2011年的老牌加密錢包及交易提供商Blockchain.com的商業模式便不斷遭到行業內外的質疑。同時,公司內部任職時間最長的首席運營官LianaDouilletGuzmán和財務執行副總裁ChrisLavery也宣布離職。僅2019年,Blockchain.com就已經有五名高管選擇離職。

中央財經大學金融法研究所所長黃震教授:比特幣擊中傳統金融痛點:中央財經大學金融法研究所所長黃震教授在微博上發表《比特幣是不是存在泡沫》,文章指出,“比特幣擊中了傳統金融的痛點——各國央行濫發貨幣。”[2017/12/1]

雖然其他業務并不出色,但是來自200多個國家的3100萬認證用戶與6500萬個錢包是Blockchain.com能夠獲得巨額融資的底氣。2021年春節假期的最后一天,Blockchain.com宣布獲得1.2億美元融資。隨后,在不到一個月的時間里,Blockchain.com又獲得了3億美元融資。

當然,Blockchain.com也在積極探索其他領域的業務。根據CoinMarketCap數據顯示,Blockchain.com創建的交易平臺日交易量僅僅只有1300萬美元。而交易量排名前20的交易平臺日均交易量皆超過10億美元。

流量的故事不僅僅受到投資機構的追捧,資本市場同樣不例外。

成立于1995年的多平臺網絡瀏覽器Opera于2020年7月24日公布了其內置加密錢包月活用戶數達到了17萬。該消息公布后6個交易日,Opera集團累計漲幅13.37%。

坐擁流量入口,如何變現成為了加密錢包們的難題。

目前,市面上加密錢包的主要盈利模式主要分為toB和toC兩種。

toB領域:

-承接一些大型機構和資金體量較大用戶的加密貨幣托管,比如MetaMask企業版的機構級別托管、Cobo錢包托管;

-為機構提供金融衍生品服務,如BitGo為機構客戶提供數字錢包,幫助其進行資產組合管理和貸款等操作。

-接受部分項目的廣告投放;

-與部分公鏈合作集成等等。

相較toB領域,toC領域才是大部分加密錢包的盈利來源。

toC領域:

-通過內置包含OTC、小額幣幣兌換、集成Swap等功能賺取手續費,比如比特派的OTC等等。不過,這一部分的業務對于不同的錢包,收入數量差別也較大。

-提供PoS項目Staking業務,比如大部分錢包在收取一定費用后支持錢包用戶參與ETH2.0Staking。

-售賣硬件錢包。也存在部分硬件錢包以低成本出售,而通過其他途徑獲利。

硬件錢包OneKey售價與成本

擁有超過200萬用戶的麥子錢包向律動表示,目前主要收入來源是Staking以及Swap,不過相比短期商業變現而言,麥子錢包更在乎用戶習慣的培養。

目前,我們無法從公開市場獲得加密錢包的內部數據,但可以參考已經上市并且業務類型相關的Coinbase。

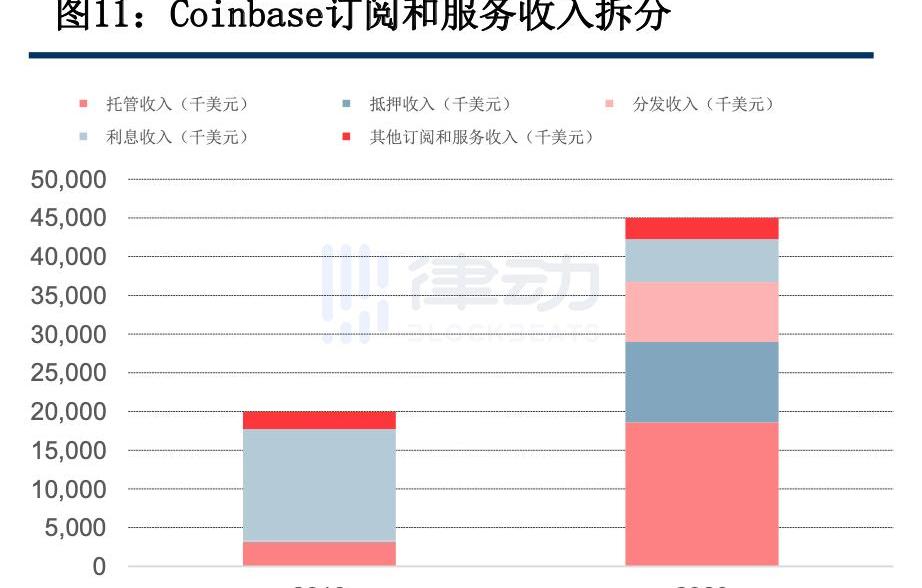

從Coinbase公開的報表來看,其2019年至2020年,質押收入增長5438.38%,托管收入增長516.85%,兩項業務于2020年為Coinbase貢獻了約3000萬美元收入。

原圖來源:中信建投

當然,也存在獲得機構投資之后選擇成立投資機構并依靠投資獲利的錢包。畢竟,擁有海量用戶數據的錢包可能才最了解用戶的需求。麥子錢包在表示目前不會成立自己的投資機構后也贊同了錢包企業創建自己的投資機構這一行為,就像騰訊通過微信發現了拼多多,并投資拼多多一樣。

傳統機構為什么較少投資加密貨幣其他領域?

根據CBInsights數據顯示,2021年上半年,加密貨幣領域一共404家企業獲得融資,融資總額達72.71億美元。其中9家加密錢包相關企業獲得了8.63億美元融資,遠超行業平均水平。

在加密貨幣領域,可選擇的投資領域不僅僅只有錢包,為什么大部分傳統機構較少投資除錢包外的領域呢?

在回答這個問題之前,必須思考,為什么投資機構不在4,000美元,甚至是10,000美元、20,000美元的時候,而是在30,000美元、40,000美元的時候買入比特幣?

其中很重要的一點是,加密資產不論作為風險資產還是避險資產,相對于其他品類的金融市場而言,市值都太小了。因此,在4,000美元、10,000美元時,比特幣的市值決定了其無法進入管理規模較大資本的資產組合中。而當處于比特幣價格上漲至30,000美元時,比特幣便成了部分類型投資中所必須持有的資產,就如標普500指數將特斯拉納入之后,跟蹤標普500的基金需要強制買入特斯拉股票。

同樣,加密貨幣領域其他行業的市場依舊不夠大。

以借貸市場為例,目前整個DeFi領域包括ETH、BSC、Heco在內的總借貸量為232億美元,其中最大的抵押借貸平臺Compound借貸總量為69億美元,總錢包地址數為38萬。

而高盛于2016年推出的在線借貸平臺Marcus目前已經擁有970億美元存款和80億美元消費貸款,并且在英國和美國擁有超過400萬的用戶。當然,以Marcus對標DeFi借貸市場并不是一個恰當的例子,但是這也間接說明了DeFi覆蓋范圍小以及市場規模還不夠大。

加密基金為什么選擇錢包?

如果說,傳統機構只看得懂流量以及市場規模小,因此選擇投資加密錢包。那么對于沉浸加密貨幣行業多年的投資機構而言,他們為什么也選擇投資錢包?

在加密貨幣領域,加密錢包不是獨立的產品,而是生態中必備的一環,尤其是隨著DeFi的興起,使用去中心化錢包成了一種必備技能。

對于耕耘加密貨幣的投資機構而言,投資加密錢包更多是一項1+1>2的投資。

就如麥子錢包此前獲得AlamedaResearch領投780萬美元A+輪融資,隨后半年,麥子錢包背后的基金會便宣布成立規模為2000萬美元的基金,并向Solana生態系統項目進行投資。投資了麥子錢包的AlamedaResearch創始人SamBankman-Fried創立的交易平臺FTX的種子輪融資和Solana的第一名種子輪投資者皆是ChrisMcCann。

錢包即是DeFi的流量入口,同時,錢包也是加密生態中不可或缺的一環。就如Solana雖在公鏈設計上吸引用戶,但卻缺少一個容易上手的錢包軟件。而Phantom錢包的出現,便吸引了包括a16z、Coinbase投資人在內的業內資本的投資。

頭條 ▌V神等發起EIP-3675提案以將共識升級為權益證明金色財經報道,7月22日,以太坊2.0客戶端Teku的MikhailKalinin、以太坊基金會核心開發人員DannyRyan及V神發.

1900/1/1 0:00:00ARK,在這一年被加密市場封神。ARK是一家總部位于美國紐約資產管理公司,由凱瑟琳·伍德于2014年創建。截至2021年2月,該公司管理大約500億美元資產.

1900/1/1 0:00:007月28日消息,美國金融機構巨頭摩根大通成為美國第一家向零售客戶提供比特幣的銀行,創造了加密貨幣的歷史.

1900/1/1 0:00:001.灰度迎來最大解鎖對市場有何影響目前海外市場對此也還是有一些恐慌存在,不過如果你曾有了解灰度信托的機制,應該清楚解鎖并不意味著這些btc會流入市場,因為灰度目前并沒有贖回機制.

1900/1/1 0:00:00有哪些最實用的DeFi工具可以幫助您了解和跟蹤更廣泛的DeFi生態系統呢?在本文中,我們將為每個DeFi投資者展示最實用的工具.

1900/1/1 0:00:00社交媒體的去中心化正成為一項長期的發展趨勢。過去20年,隨著互聯網的進步,中心化的社交媒體迅速發展,為用戶帶來了便捷快速的服務。但隨之而來的是隱私侵犯、內容控制等問題頻發.

1900/1/1 0:00:00