BTC/HKD+0.1%

BTC/HKD+0.1% ETH/HKD-0.7%

ETH/HKD-0.7% LTC/HKD-0.8%

LTC/HKD-0.8% ADA/HKD-0.14%

ADA/HKD-0.14% SOL/HKD-0.96%

SOL/HKD-0.96% XRP/HKD-0.59%

XRP/HKD-0.59%去中心化金融(DeFi)在2020年夏天迎來了一個爆發的季度。DeFi協議鎖定的價值從7月的20億美元增長到10月的110億美元,整個7月和8月,多個DeFi Token升值5-10倍以上。但自9月以來,盡管鎖定的價值持續增長,但DeFi Token價格和協議指標出現了明顯的分化,Token回調幅度超過50%。這種分歧很可能是由于投資者決定鎖定利潤,并對仍處于早期的空間的Token的高供應膨脹變得謹慎,從而轉向低風險項目。

來源:IntoTheBlock’s DeFi Insights

總的來說,就在上個月,Ethereum中的DeFi治理Token從75億美元下降到50.7億美元,下降了約三分之一。與此同時,穩定幣和Token化版本的比特幣在市值方面卻能繼續增長。

Circle CEO:USDC市值下降是因為美國對加密貨幣打擊:金色財經報道,Circle 首席執行官 Jeremy Allaire 在最近的一次采訪中表示,美國監管機構對加密貨幣的打擊是其穩定幣USDC市值下降的主要因素。全球對美國銀行體系和美國的監管環境存在極大的擔憂。而監管不明確可能會迫使加密公司在海外尋找機會。隨著最近被歐洲議會稱為 MiCA 的加密資產市場法案的通過以及香港的推動,美國將被拋在后面。

數據顯示,USDC 最高擁有 560 億美元的市值,然而,隨著銀行業危機的到來及其脫鉤,USDC 的市值已縮水近一半,目前為 307 億美元。[2023/4/26 14:28:19]

加密貨幣總市值下降至1.11萬億美元:金色財經報道,據CoinGecko數據顯示,當前加密貨幣總市值為1.113萬億美元,24小時漲幅達0.7%,24小時交易量為468.83億美元,當前比特幣市值占比為40.2%,以太坊市值占比為17.3%。[2023/2/27 12:30:52]

這種反差表示著交易者從治理Token轉移到波動性較小的資產中。此外,DeFi最初的暴漲似乎也可能是其崩潰的前兆。雖然流動性挖礦(或稱收益率耕種)并不是一個新現象,但Compound在6月中旬的COMP挖礦在很大程度上被認定為點燃DeFi爆炸性增長的拐點。

從那時起,數百個協議和分叉項目推出了自己的收益率耕作計劃,成為同時吸引流動性和分發治理Token的領先方法。最初,協議設法看到Token價格和供應的流動性都在增長,但隨著9月份市場開始下行,情況很快發生了變化。治理Token,特別是那些通過流動性挖礦的高通脹率的Token,自此以后已經大幅回調。

聲音 | eToro首席執行官Yoni Assia:數字資產市值下降并沒有影響到用戶需求:據Newsbtc消息,數字資產交易平臺eToro首席執行官Yoni Assia近日表示,比特幣的修正對于數字貨幣市場的長期健康發展具有積極意義。他解釋道,盡管市場的整體估值有所下滑,但是用戶對比特幣和其他數字資產的需求并沒有受到影響。最重要的是,根據eToro獲取的數據,市場繼續以指數速度增長,對比特幣的需求未來仍然難以放緩。[2018/8/18]

截至2020年10月19日,具有當前收益率耕作計劃的DeFi Token的非詳盡清單

來源:IntoTheBlock

數字貨幣市值下跌超8%:因韓國政策的原因,造成今日多個知名幣種大幅下跌,這也讓數字貨幣市場整體市值下降500億美元。目前數字貨幣的總市值約為5586億美元,單日下跌幅度超過8%。[2017/12/29]

從上表可以看出,自9月1日以來,一年通脹率超過100%的DeFi Token至少暴跌75%。同樣,流通中總供應量占比低的Token跌幅也比流通中供應量占比高的Token強。雖然這是一個相對較小的樣本量,但自9月1日以來,一年通脹率和價格變化之間的相關性為-0.73,表明兩者之間存在很強的反向關系。總的來說,這表明雖然流動性挖礦可以刺激供給側需求,但也會導致Token價格遭受影響,類似于高通脹帶來的貶值。DeFi協議似乎已經意識到了這一點,Compound和Pickle等項目減少了它們的供應。

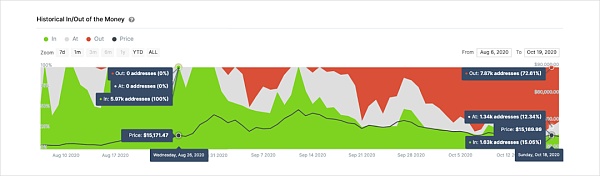

除了高通脹率之外,對于那些已經在加密領域足夠長的時間的人來說,價格上漲10-20倍的Token隨后往往會修正60-80%以上,這可能并不奇怪。這是由于自然的市場力量和獲利的原因。通過比較在某個價格水平上獲利的地址數量,我們可以估計DeFi Token持有者一直在平倉。通過使用IntoTheBlock的歷史進出資金,可以看出,在暴跌前相同價格水平下獲利的持有人越來越少。

來源:?IntoTheBlock’s YFI financial indicators

上圖顯示,在15170美元的價格下,YFI持有者的數量從5.97萬下降到只有1.63萬。這表明,在“紙面”上獲利的人很可能決定在價格較高時平倉。其他治理Token,如SNX,LEND和UMA也顯示出同樣的模式。最終,這凸顯了投資者在DeFi Token的拋物線反彈后如何選擇獲利并平倉。

對于DeFi這樣的新興市場來說,經歷這種類型的價格波動是正常的,尤其是在加密領域。放眼望去,Ethereum上的DeFi?Token仍然微不足道:目前它們占加密貨幣總市值3650億美元的1.39%。從持有者的數量來看,DeFi Token占據的市場份額更小。

來源:?IntoTheBlock’s DeFi Insights

目前,Aave(LEND)是持有ETH地址比例最高的,盡管經歷了一個Token遷移過程。沒有一個DeFi Token能夠達到擁有0.5%的Ethereum。這表明在以太坊內部DeFi?Token還沒有大量的持有者,說明還處于早期階段。

盡管Token價格暴跌,但DeFi仍在繼續向前發展。隨著Synthetix等協議開始測試lay2擴容方案,更多的項目將會取得發展。與此一起,Ethereum 2.0的進展表明,一個更強大的去中心化金融服務基礎設施幾乎即將準備就緒。

雖然DeFi目前與更廣泛的加密市場(更不用說傳統市場)相比可能微不足道,但這表明其潛在的增長空間。不可否認的是,隨著Token價格在7月和8月期間的起飛,投資者的預期超前了。此后,DeFi Token出現回調,因為投資者對高通脹持謹慎態度,并決定在更大的風險厭惡環境下鎖定利潤。歸根結底,這些不穩定的價格波動是一個潛力巨大的新興空間的特征。隨著市場的沉淀,價格的炒作可能會消退,但去中心化金融系統仍將繼續發展。

Lucas Outumuro? ?作者

李翰博? ?翻譯

Olivia???編輯

Tags:TOKTOKENTOKEKENitoken錢包Tiki TokenDOGG TokenBitcoin and Ethereum Standard Token

在過去的6個月里,有四支不同的基金成立用于跟蹤Ethereum上的DeFi板塊。我一直在關注這些基金的相對業績,以及他們是如何通過多元化來抵御錯投項目帶來的損失.

1900/1/1 0:00:00摩根大通(JPMorgan)并不是比特幣指標。但是,這家美國銀行業巨頭的第三季度收益報告中充斥著一些軼事,這些軼事可能以某種方式影響著加密貨幣的未來前景.

1900/1/1 0:00:00昨晚行情主要以震蕩為主,在晚上十點之前行情一直在走回調行情,幅度最深時到11300美元附近,距昨日凌晨的最高位11700美元上方跌幅超過400美元,隨后進行了適度反彈.

1900/1/1 0:00:00Mythos Capital創始人Ryan Sean Adams將優先考慮內部人員的初始代幣分配方案稱為“不起作用的”以太坊殺手: Dito CME首席執行官:采用區塊鏈對大多數中小企業來說不是.

1900/1/1 0:00:00金色財經 區塊鏈10月29日訊 比特幣作為目前市值最大的加密貨幣,其價格在2017年12月創下了迄今為止的最高值.

1900/1/1 0:00:00金色財經報道,據杭州網消息,由國網杭州供電公司推出的區塊鏈工程服務結算平臺在杭州應用落地,這也是國網系統內首個區塊鏈工程服務結算平臺.

1900/1/1 0:00:00