BTC/HKD+0.5%

BTC/HKD+0.5% ETH/HKD+0.12%

ETH/HKD+0.12% LTC/HKD+0.86%

LTC/HKD+0.86% ADA/HKD-1.39%

ADA/HKD-1.39% SOL/HKD+1.99%

SOL/HKD+1.99% XRP/HKD-0.58%

XRP/HKD-0.58%注:原文來自messari,作者是CristianoVentricelli。

以太坊從PoW轉向PoS,不僅被宣揚成是以太坊的游戲規則改變者,其也影響到了整個加密貨幣領域。據摩根大通分析師預計,到2025年,Staking行業的年收入規模將增長至400億美元。由于質押代幣存放在一個托管賬戶中,因此Staking增加會導致在DeFi協議中流通的代幣減少。雖然這可能對協議安全性產生有利影響,但它為投資者在決定質押還是追求收益農耕策略之間引入了權衡。而流動Staking的出現,旨在提供一種兩全其美的解決方案。

什么是流動Staking?

顧名思義,流動staking是指用戶通過質押其資產獲得流動性的過程。該過程始于投資者將代幣抵押到一個協議中,而該協議代表投資者進行質押,然后為投資者1:1鑄造抵押資產的認領權資產,然后staking獎勵歸于流動staking代幣,這類似于去中心化交易所LP代幣的情況。這些流動的Staking代幣可交換或用作抵押品借入資產,事實上,除了Staking獎勵之外,它還可以解鎖額外的收入來源。流動staking代幣可以立即贖回,讓投資者無需等待解鎖期即可取回原始代幣。在抵押代幣以鑄造流動staking代幣時,投資者可以從所使用的協議提供的驗證器中選擇驗證器。

Espresso Systems與Caldera合作將在OP Stack中構建Optimistic rollup:7月26日消息,區塊鏈基礎設施公司 Espresso Systems 宣布正在與 Rollup 即服務(RaaS)公司 Caldera 合作,將去中心化測序引入 OP Stack,團隊將在 OP Stack 中構建 Optimistic rollup,測試網很快將可供所有人使用。

在合作方面,Caldera 將提供 OP rollup 界面、站點托管、區塊瀏覽器和索引器。Espresso Sequencer 將與 OP 堆棧 Stack ,支持開發人員從發布開始就構建去中心化 Rollups。[2023/7/26 15:59:22]

市場規模和預期增長率

波卡周報:Statemine已添加NFT和asset資產模塊,目前僅可通過Sudo調用:根據PolkaWorld最新發布的波卡周報,本周重要事件包括:

1. 6月2日,Westend上的Shell平行鏈runtime升級到Westmint(Statemint的Westend版本);

2. 6月3日,Kusama理事會投票兩次,第一次將shell的存儲改為statemine的創世狀態,第二次投票為shell升級了statemine邏輯,之后通過技術委員會加速并進入公投;

3. 6月4日凌晨00:30,Kusama網絡在經過兩次理事會+技術委員會+社區公投之后,平行鏈Shell升級為Statemine平行鏈。這意味著Kusama網絡正式上線了公益平行鏈Statemine,并且通過治理的方式為Statemine分配了免費的插槽;

4. Statemine的NFT和asset模塊已經開發完善,目前還沒有對外開放資產接口,只能通過Sudo調用,下一步將通過Kusama理事會和公投開啟資產發行功能;

5. 6月5日,Kusama理事會投票通過了Motion 306,將Kusama的Runtime升級到v9040,以添加2個在Kusama-Statemine上的轉賬方式,接下來會開啟公投。[2021/6/6 23:16:08]

目前,流動staking協議的市場規模為105億美元,滲透率約為7%。如果這個數字看起來很小,那增長率看起來會更有趣一些。

StaFi以太坊跨鏈橋rBridge測試版正式上線:11月13日,StaFi宣布以太坊跨鏈橋rBridge測試版正式上線。在過去的1個月里,經過StaFi核心開發團隊及社區貢獻者的努力,以太坊跨鏈橋rBridge產品完成了主要的開發工作,即StaFi主網資產與以太坊鏈的通道即將打開。用戶可以通過rBrdge產品,將StaFi的主網Token FIS,1:1鍛造成ERC 20的FIS,進而參與以太坊DeFi生態的交易、借貸等應用。[2020/11/13 20:45:22]

假設到2025年,staking年獎勵達到400億美元,平均staking收益率在5%-10%之間,這意味著總的質押代幣市值將在4000億-8000億美元之間。所有質押代幣當前的市值約為1460億美元,而當前鎖定在DeFi中的總價值為1860億美元。很明顯,隨著以太坊等加密網絡向權益證明共識機制的大規模轉變,流動staking可能會迎來一波相當大的市場增長。

動態 | Blockstack資金足夠運營至2021年底,但需要改進網絡上應用程序的質量:據此前消息,Blockstack PBC通過其Reg A +和Reg S產品籌集了2300萬美元,這筆資金計劃用于進一步推廣和開發Blockstack的DApp網絡。對此,管理層估計這些資金應該能讓公司持續運營至2021年底或更長時間。自7月以來,Blockstack網絡上的應用數量增加了52%,這要歸功于該公司的App Mining計劃。據悉,該計劃每月向開發人員支付獎金。然而,這些應用程序的質量一直存在問題。許多人抱怨說,存在很多機器人和虛假賬戶來擾亂公司的獎勵系統。(The Block)[2019/9/19]

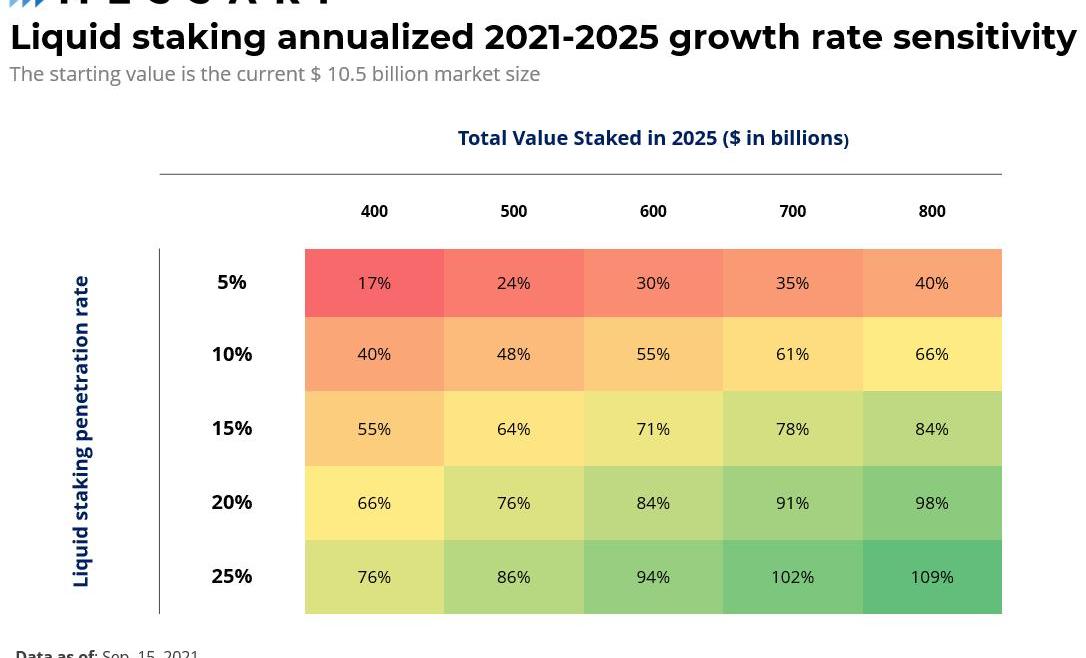

增長率不僅取決于質押的總價值,還取決于滲透率。下表顯示,即使假設滲透率沒有增加,2021-2025年的年增長率也可以在17%-40%的范圍內。

值得一提的是,隨著質押總價值的增加,每個代幣的質押獎勵會減少,因為相同的通貨膨脹率必然會涉及分配更多的代幣。

動態 | Second State 獲得300萬美元的A 輪融資:區塊鏈智能合約平臺Second State已經獲得了300萬美元的A輪融資,投資方為海納亞洲資金(SIG)。此外,ETC Labs(以太經典),JBoss創始人,紅帽軟件前執行副總裁Marc Fluery也參與到了本輪投資中。

Second State的重心在于開發并商業化“區塊鏈中間件”,其中包括虛擬機,規則引擎,搜索引擎和數據服務,為新一代的區塊鏈應用賦能。目前Second State已發布三個開發者工具:

1:BUIDL 工具,允許開發人員快速編寫,構建和部署DApp 的所有元素。

2:BaaS 可以允許開發人員一鍵創建自己的區塊鏈。

3:智能合約搜索引擎,搜索引擎可以用來查找特定類型的合約,檢查其當前狀態,并查看某個合約的狀態更改歷史記錄,也將數據聚合,繪制圖表給企業用戶。[2019/7/17]

因此,低質押獎勵率可能意味著更高的流動staking滲透率。事實上,如果質押者獲得的staking獎勵減少了x%,他們將更有可能尋找替代收益來抵消這種x%的收益減少,而不必解除質押他們的資金。

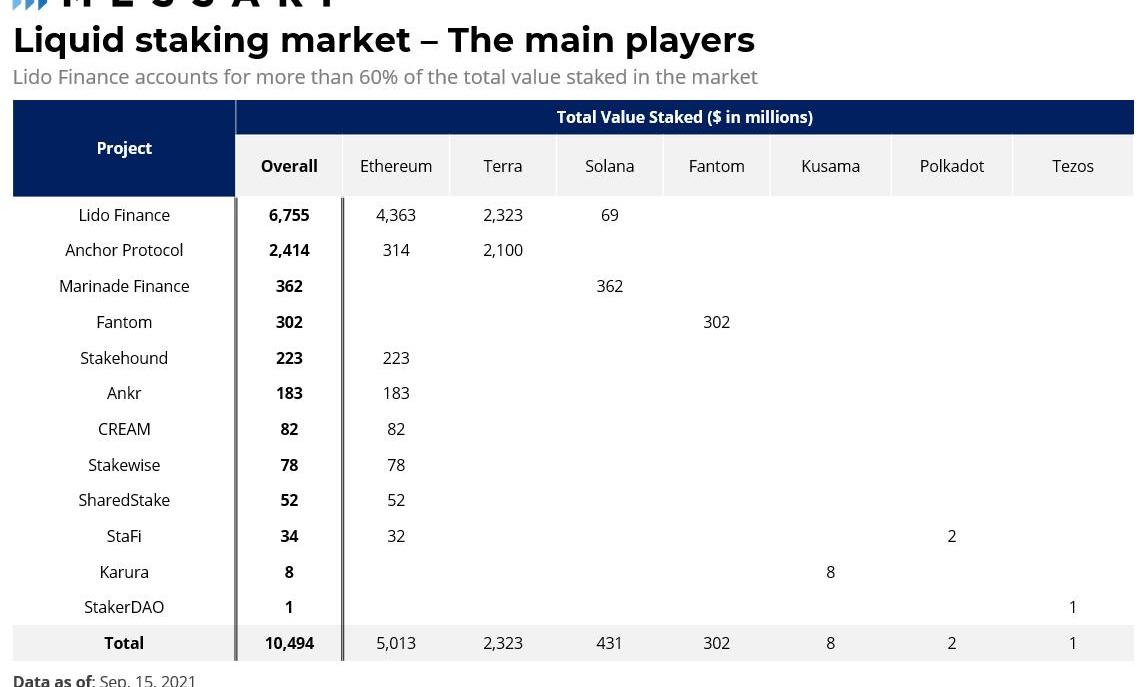

市場構成

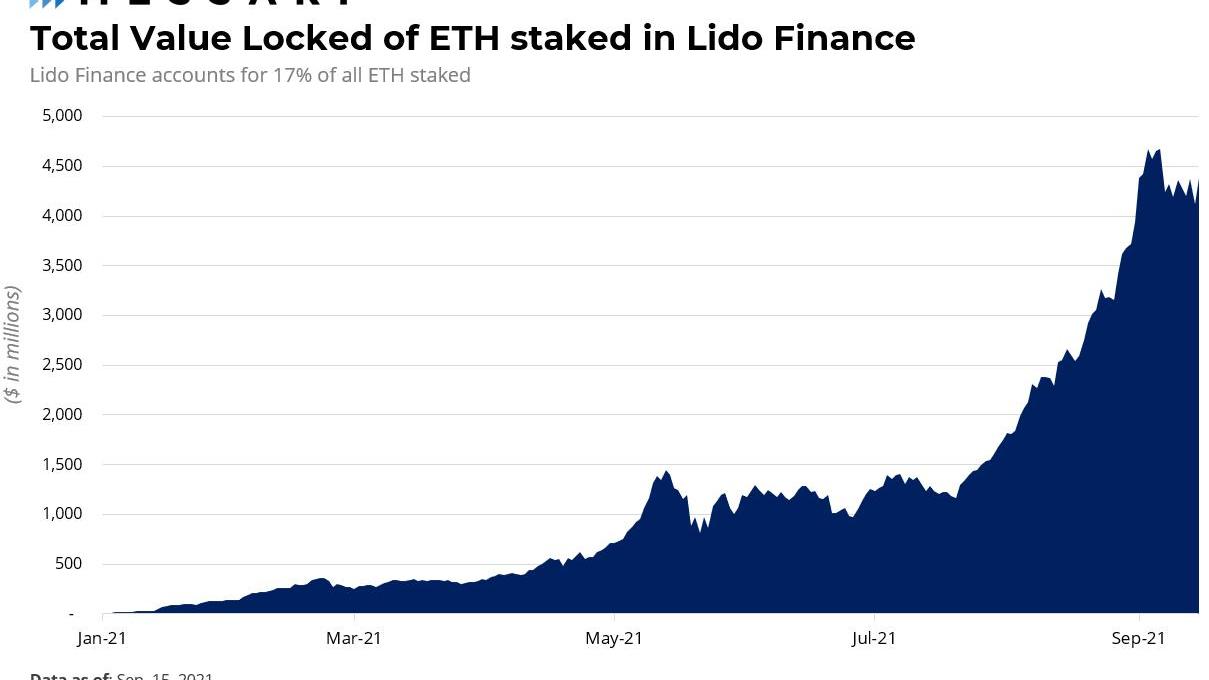

目前Staking協議市場的領軍項目是LidoFinance,其占據了流動staking協議市場總價值的60%以上。自2021年初以來,LidoFinance已收集了以太坊中質押的所有ETH的17%,它還為Terra、Solana提供了流動staking解決方案,并且還有很多區塊鏈正在籌備接入Lido。

就底層區塊鏈而言,由ETH支持的流動staking代幣占流動代幣總供應量的三分之二也就不足為奇了。在其他公鏈中,值得一提的是,Polkadt的流動staking將由Acala提供,而Cosmos則由Persistence提供。

就DeFi合作伙伴而言,經驗法則非常簡單:越大越好。

LidoFinance也不例外,它可以依靠Curve、Yearn、HarvestFinance以及Gnosis等項目方分發其流動staking代幣。LidoFinance鑄造的流動質押ETH與ETH配對的最大流動資金池由Curve托管,這個池子目前存入了42億美元的資金。

流動staking的好處

流動Staking為所有利益相關者帶來了廣泛的好處,其中包括:

1、提高資本效率:鎖定在托管賬戶中的代幣可以用作抵押品,以擴大收益機會;

2、提高鏈的安全性:在staking和收益之間沒有權衡,幾乎沒有理由不去質押代幣。從中長期來看,這將提高PoS區塊鏈的安全性和穩定性。

3、增加流動性:對于某些質押代幣占總供應量較高的PoS協議,在市場上交易的流動性可能相對較低,因此在價格發現方面可能有不利影響。而流動staking代幣允許投資者提高協議的交易量,這在提升效率的同時,不會犧牲網絡的安全性。

4、跨鏈交互:流動staking代幣基本上是衍生品合約,因此,它們理論上可以與鏈無關,并在不同協議之間流通。

5、易用性:流動staking代幣允許投資者參與質押,但不必涉及重質押、解除質押期、獎勵提取以及委托等復雜性操作。

流動staking的風險

目前來看,流動staking有兩層風險,其中最明顯的是財務風險,另一個則是治理風險,而后者是最容易被忽視的風險因素。

財務風險:

1、流動性風險:即刻贖回流動staking代幣意味著協議必須保留一定數量的閑置代幣,以滿足提前提款請求。在市場突然震蕩的情況下,可能會出現“銀行擠兌”的情況,并使某些協議處于潛在的流動性困境。

2、系統性風險:由于流動staking代幣可用于多條鏈,而其中一條鏈的故障可能會對其他協議的流動staking代幣產生負面溢出效應,從而導致潛在的系統性問題。

治理風險:

1、staking集中化風險:流動代幣需要一定水平的交易/借貸活動來部署其收益潛力。因此,流動staking協議的數量很可能會受到限制,以收集盡可能多的流動性來維持其發行的流動代幣。由于這些平臺負責將代幣委托給驗證者,因此流動staking發行的過度集中,可能導致質押的中心化。

2、罰沒風險:如果驗證者出現停機或雙重簽名,他們的質押獎勵將遭到罰沒,同時委托代幣的投資者也會遭受損失。這將導致流動代幣由比初始代幣更少的基礎代幣支持,這在流動代幣贖回的情況下具有潛在風險。

3、驗證者的不當行為:理論上,驗證者可以“賣空”自己的流動staking代幣,并從導致其流動staking代幣價值下降的惡意行為中獲利。

結論

同時讓你的代幣在兩個不同的地方為你工作似乎太好而不真實,然而,從生態系統的角度來看,這是DeFi必須克服的關鍵挑戰之一。而從資本效率的角度來看,流動staking引入了更高水平的靈活性。每當代理方找到可以利用它而不受懲罰的條件時,這種靈活性就會受到損害。一個適當的激勵系統必須解決的一個陷阱是流動staking導致的權力集中。加密貨幣市場引領者所傳達的最重要信息是,現在是合作而不是競爭的時候了。流動staking可能是讓Staking和DeFi行業相互合作的完美工具。

非同質化代幣,或NFT,它無處不在。雖然于2012年就已經誕生,但今年早些時候,需求的巨大激增將NFT市場正式送到了大眾面前.

1900/1/1 0:00:00滬府辦發〔2021〕24號上海市人民政府辦公廳關于印發《上海市建設國際消費中心城市實施方案》的通知各區人民政府,市政府各委、辦、局:《上海市建設國際消費中心城市實施方案》已經市政府同意.

1900/1/1 0:00:00CertusOne最初于2020年引入了WormholeL1原生橋。經過審計和上線,現在SOL和ERC20代幣持有者可以在公鏈生態系統之間轉移他們的資產了,也不僅僅是Solana和以太坊.

1900/1/1 0:00:00原標題:TheseAreTheHigh-ProfileBitcoinETFApplicationsCurrentlyInPlay到目前為止,美國證券交易委員會已經拒絕了所有比特幣ETF的申請.

1900/1/1 0:00:00在加密貨幣行業里,穩定幣似乎一直都是核心爭議話題之一,而且還有許多新問題不斷涌現。我們發現,一些公司和協議幾乎每周都會宣布各種的穩定幣舉措,似乎加密貨幣行業中的每個人都急于推出自己的穩定幣.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:1148.6億美元 DeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:54.

1900/1/1 0:00:00