BTC/HKD+0.19%

BTC/HKD+0.19% ETH/HKD+0.34%

ETH/HKD+0.34% LTC/HKD-0.13%

LTC/HKD-0.13% ADA/HKD+2.21%

ADA/HKD+2.21% SOL/HKD+1.29%

SOL/HKD+1.29% XRP/HKD+0.32%

XRP/HKD+0.32%整個 10 月,去中心化金融市場(DeFi)可謂是歷經磨難。盡管比特幣強勢上漲,DeFi 代幣卻陷入了跌跌不休的困境,而且沒有任何反彈跡象。

在經歷了一個月的修正 之后,有三個催化劑可能會推動 DeFi 市場的救市反彈:DeFi 空頭的低風險回報比、DeFi 協議中鎖定總價值(TVL)的持續增加、以及圍繞 DeFi 市場的極端負面情緒。

10 月,TOP 3 的 DeFi 代幣 Chainlink (LINL), Wrapped Bitcoin (wBTC), 以及 Maker (MKR) 表現略優于其他 DeFi 代幣。

高盛:探索如何確定比特幣和其他加密資產的“基本面”:本周,高盛經濟研究團隊的Zach Pandl和Isabella Rosenberg發布報告,探索了如何確定加密資產的基本面問題。報告指出,將加密資產等同于黃金是確定其基本面的常見框架,但除此之外,加密貨幣價格也與其底層分布式網絡的價值有關。報告使用區塊鏈地址估算網絡用戶數量,并與貨幣市值進行比較,觀察到:“市值與網絡規模之間存在明顯的相關性”,且相關性超過1。他們基于歷史數據計算出的平均增長曲線接近價值=用戶數的1.4次冪,這給出了一個利用基本面作為市值參考的基準比率。基于該推斷,報告指出BTC的市值遠大于基本面,其基于用戶增量的價值(基本面)與市值相比存在嚴重偏差。過去幾年,比特幣市值較2018年平均水平上漲520%,但網絡僅增長60-100%。報告認為這一偏差意味著要么比特幣現在被高估,要么2018年被低估,要么兼而有之。但報告也指出,除基本面因素外,加密貨幣上漲還有眾多其他因素,包括情緒,以及它作為一種快速致富的新方式的吸引力。但投機交易帶來的網絡活動增加并不能完全反應基本面的改善,因為平臺并未獲得更高的經濟價值,要使加密貨幣網絡具備可持續價值,活動需要由非投機性用例驅動,而目前此類用例十分缺乏。(雅虎財經)[2021/7/21 1:06:15]

根據幣安上的市場價格,Chainlink ,市值排名第一的 DeFi 代幣,10 月上漲了 13% 。Maker (MKR) 下跌了 8% ,相較于其他主要的 DeFi 代幣,MKR 的跌幅已經小了很多。由于 wBTC 是反應以太坊上的 BTC 價值的代幣,它會跟隨 BTC 的價格。

中信證券評OPEC+減產協議:油價回升仍需等待基本面逐步改善:針對OPEC+達成長期減產協議,中信證券10日發布研報稱,測算5-6月OPEC+滿額減產疊加伊朗等三國被動減產,同比2019年僅減少896、906萬桶/天,遠不足以對沖短期需求的銳減。預計4月油價底部震蕩,5-6月減產落地推動油價回升至40美元/桶附近,下半年隨著需求恢復持續回升,2020年布油中樞45-50美元/桶。油價回升周期關注油氣開采、油服、煉化等行業的低成本、低估值、一體化龍頭公司。(證券時報)[2020/4/10]

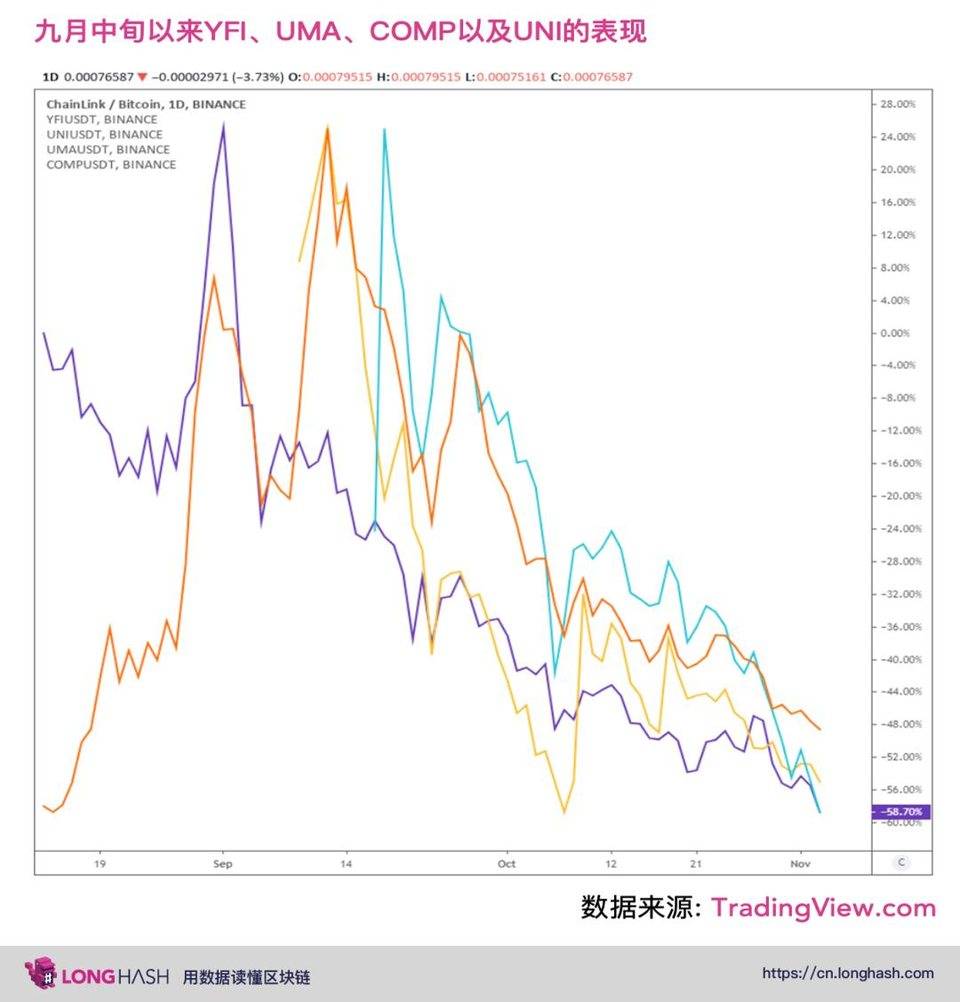

然而,除了上述三種代幣之外,主要 DeFi 代幣的價格都經歷了大跳水。下面是 YFI, UNI, COMP, 以及 UMA—市值在 TOP 3 之后的 DeFi 代幣—自 10 月 1 日到 31 日期間的表現:

動態 | 以太坊基本面保持穩定 30天ROI持續下滑:據TokenGazer數據分析顯示,截止至8月7日11時,以太坊價格為$226.21,總市值為$24,280.63M,主流交易所交易量約為$251.51M,環比昨日增量5.3%,以太坊在此次市場回調中,表現良好;以太坊對比特幣匯率仍在年內低點附近微幅波動;基本面方面,以太坊鏈上交易量有一定回升,活躍地址數和算力保持穩定,鏈上DApp交易量有一定上行趨勢;以太坊30天開發者指數約為2.34,與BTC的關聯度呈現平穩波動,目前約為0.792;以太坊30天ROI持續下滑;ERC20代幣總市值約為以太坊總市值的63.31%,企穩回升。[2019/8/7]

YFI: $23,858 到 $10,492

分析 | TokenInsight:BTC多頭勢能減弱,鏈上各基本面數據有升有降:據TokenInsight數據顯示,反映區塊鏈行業整體表現的TI指數北京時間01月08日8時報384.41點,較昨日同期下跌6.7點,跌幅為1.71%。此外,在TokenInsight密切關注的28個細分行業中,24小時內漲幅最高的為商貿與租賃應用行業,漲幅為12.77%;24小時內跌幅最高的為去中心化交易所行業,跌幅為7.02%。

另據監測顯示,BTC全網交易額和活躍地址數分別較前日上升32.45%和17.9%。但BTC新增地址數下降至低位,且目前全球多空頭占比為1.1。BCtrend分析師Jeffrey認為,BTC多頭勢能減弱,鏈上各基本面數據有升有降,短期BTC或將延續盤整。[2019/1/8]

UNI: $4.1554 到 $2.2662

COMP: $133.80 到 $90.83

UMA: $8.878 到 $6.738

由于 DeFi 代幣在 10 月的疲軟表現,圍繞市場的情緒也變得越來越負面。當市場情緒過度消極時,趨勢反轉的機會就會增加。

這是加密貨幣市場過去價格周期的典型特征。2020 年 3 月,當比特幣在 BitMEX 暴跌至 3600 美元以下時,市場情緒達到最低點。期貨市場的交易員大規模退出,但現貨市場的交易量卻開始增加。這標志著當時比特幣的底部,導致了它在接下來的 6 個月內反彈。

Blockhead Capital 的管理合伙人 Matt Kaye 宣稱,隨著市場迎來「極端負面的情緒」,DeFi 市場正在表現出復蘇的跡象。該投資人具體指出了 YFI 以及 SNX 等其他市值較大的 DeFi 代幣在現貨市場上交易量的增長。

在加密交易中,現貨市場指的是不提供杠桿或保證金服務的幣幣和法幣兌加密貨幣市場。投資者可以買賣加密貨幣,但不能像在衍生品市場上那樣借貸資金來進行高風險交易。現貨市場成交量的增長通常指向散戶需求的真實增長。

除了持續增長的成交量之外,DeFi 協議的基本面依舊強勁。DeFi 協議中鎖定的總價值(TVL)依舊在約 110 億美元。

這意味著有約 110 億美元的資本活躍在 DeFi 協議中,其中大部分在 wBTC 和 ETH 中。

9 月 1 日,當大部分 DeFi 代幣的市場價格到頂時,DeFi 的 TVL 為 96.6 億美元。實際上,自那時以來,盡管 DeFi 代幣經歷了回調,DeFi 中鎖定的價值已經實現增長。

10 月,做空 DeFi 或反向押注 DeFi 代幣的吸引力很大。隨著比特幣價格的上升,它吸走了加密貨幣市場上的絕大多數成交量,使山寨幣陷入停滯。

但是,考慮到風險回報比,做空 DeFi 已經不再那么有吸引力了。過去兩個月里,許多 DeFi 代幣已經下跌了 40%-70% ,大幅下跌的空間已經小了很多。

自 9 月以來,Three Arrows Capital 的首席執行官 Su Zhu 一直在表達對比特幣的看好以及對 DeFi 市場短期前景的懷疑,并指出:

「重要更新:我不認為現在對美元做空 DeFi 能有好的風險回報比。做多 DeFi/ETH 交叉盤是合理的。頂級項目正在達到長期投資者將計劃部署法幣的水平。我認為接下來幾個月里,95% 的幣對 BTC 價格會下跌。」

原文標題:《主要 DeFi 代幣 10 月暴跌 50% — 救市反彈可能到來的 3 個原因》

撰文 Joseph Young

加密貨幣的牛市就好像日本的八十年代。在那段時間里,日本的增長是如此巨大,其土地價值的估值是全美國的四倍。從1970年到1990年,以日經指數(Nikkei)衡量的日本市場上漲了1520%.

1900/1/1 0:00:00近期BTC短線行情波動較大,我們可以從中長線角度來分析BTC目前的走勢,對BTC目前走勢有個概括性的認識,以便于后續趨勢操作.

1900/1/1 0:00:00波卡中國生態的發展,讓平行鏈這個詞匯被從業者熟知,記得從2018開始,我先后聽過主鏈、側鏈、子鏈、分片等技術,從波卡項目立項開始,平行鏈出現,并且平行鏈開始成為跨鏈賽道一個重要的角色.

1900/1/1 0:00:00經歷了整整一個夏天的 DeFi 流動性挖礦熱浪。現在潮水退去,我們觀察到 DeFi 在這輪沖刷后更加耀眼,市場規模非但沒有收縮,反而在百尺竿頭更進一步。我們期待 DeFi 未來的無限可能.

1900/1/1 0:00:002017 年,現象級 DApp ——加密貓 CryptoKitties 的出現,使大家對 NFT 有了最初的概念.

1900/1/1 0:00:00從古希臘宇宙星空概念起源到阿姆斯特朗登上月球,人類在無限星空的探索這一步走了2600年;從首次亞歐跨洲貿易到地理大發現.

1900/1/1 0:00:00