BTC/HKD+6.68%

BTC/HKD+6.68% ETH/HKD+10.38%

ETH/HKD+10.38% LTC/HKD+5.67%

LTC/HKD+5.67% ADA/HKD+9.02%

ADA/HKD+9.02% SOL/HKD+9.87%

SOL/HKD+9.87% XRP/HKD+10.66%

XRP/HKD+10.66%雖然NFT自2017年以來一直存在,但它們最初被用于加密社區內的邊緣用例。然而四年后,我們見證了藝術家、設計師、游戲開發者、音樂家和作家對這項技術的采用。

在DeFi出現之前,用戶獲取加密貨幣的唯一途徑是通過1C0、場外交易或具有嚴格上市要求的中心化交易所。對于大多數在1C0熱潮中推出的可替代Token而言,市場缺乏流動性。隨后出現了DeFi協議,并減少了這些Token獲得流動性的時間,這使得我們今天在加密市場中看到的充滿活力的交易、借貸和杠桿活動。

就像過去的可替代Token一樣,我們可以預期DeFi協議也可以為NFT解鎖流動性。我們之前寫過為什么NFT金融化很重要,并概述了將NFT與DeFi交叉的早期協議。不到一年后,NFT市場中已經有了一套金融化協議可供使用。更重要的是,我們現在還可以開發一個用于評估每種流動性機制針對不同“類型”NFT的框架。

每種流動性機制都需要權衡取舍,使其更適合具有某些屬性的NFT。NFT的獨特性和多樣化特性給尋找流動性帶來了新的挑戰。一些有實際用途,一些只是“身份的象征”。一些是“稀有”的物品,一些則是完全獨特的。在評估如何最好地找到特定NFT的流動性時,值得定義屬性,在這些屬性下對不同的NFT進行分類,并將這些屬性與最有意義的流動性方法進行匹配。

NFT的定價屬性及其價格等級比它所屬的NFT“類別”更能洞察適當的流動性方法。對NFT進行分類的一種常用方法,例如可以分為虛擬土地、PFP、游戲資產、域名、音樂和藝術品。然而,在評估流動性方法時,用類別可能比較單一。

在本文中,我將:

繪制當前NFT金融化格局

討論現有NFT流動性方法的優勢和局限性

定義NFT價格等級,以及這些等級的典型特征

用戶如何讓持有的NFT利益最大化?

現有的NFT流動性方法及其權衡

市場

NFT市場允許用戶通過訂單簿和簡單的銷售或拍賣機制找到買家和賣家。它們可以是廣義的或專門的。NFT市場擁有大量的買賣列表和出價訂單,是用戶交易NFT最直觀的方式。然而,如果沒有活躍的參與者,市場最終會缺乏流動性。

NFT借貸協議BendDAO推出APE質押產品:5月31日消息,NFT 借貸協議 BendDAO 推出 APE 質押產品,該產品僅為單純的代幣質押而不參與借貸。此外,BendDAO 同時推出了 BAYC、MAYC、BAKC 系列 NFT 的質押產品,并將與治理提案通過后支持 BAYC 和 MAYC 系列 NFT 的抵押借貸。BendDAO 將為質押提供額外的 BEND 代幣激勵。[2023/5/31 11:50:25]

同時,銷售機制也是進行NFT估值的一種資本效率相對較低的方法。用戶必須花費100%的價值來實現價格發現,并且持有者必須賣出對應的NFT。

拍賣

拍賣為創作者帶來了豐厚的利潤,并且是為藝術品或收藏品中的稀有物品等資產獲得流動性的好方法。雖然備受矚目的拍賣活動在將NFT推向主流方面發揮了不小的作用,但作為價格發現手段的拍賣,其資本效率甚至低于市場銷售,因為它們要求競標者鎖定資金。多個競標者之間的資本鎖定總是超過或等于資產最終出售的價格。

從賣家方面來看,拍賣通常需要與潛在買家進行預先談判或進行廣泛的營銷工作。如果沒有潛在買家爭奪該NFT,那么獲取流動性的時間最終可能需要很久。

聚合器

Genie和Gem等聚合器從不同的NFT市場獲取流動性,并擁有更大的訂單簿,因此可能比單個孤立的市場提供更好的流動性。用戶還可以批量跨市場交易。

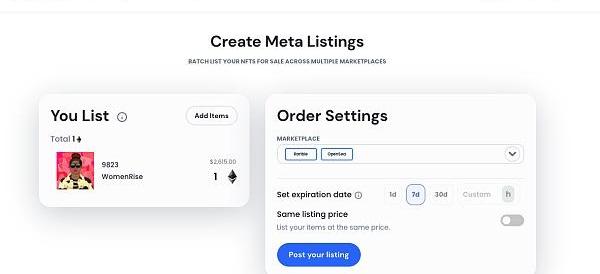

圖片:在Genie上跨市場上市

聚合器對于流動性在不同市場上分散的NFT項目最有用。例如,加密藝術家通常會將藝術品掛在多個藝術市場。事實上,與其他NFT類別相比,藝術品擁有最高的用戶跨錢包活動,這表明盡管有NFT市場,但用戶仍會關注藝術家。而聚合器可以允許用戶瀏覽不同藝術市場的藝術家作品。

貸款/CDP

Tools Of Rock NFT項目Discord服務器已被入侵:金色財經消息,據CertiK監測,Tools Of Rock NFT項目Discord服務器已被入侵,黑客發布了網絡釣魚鏈接。在團隊確認他們已經恢復服務器的控制權之前,請勿點擊任何鏈接。[2023/3/8 12:49:32]

NFT抵押貸款協議有兩種主要風格,具有互補的權衡。

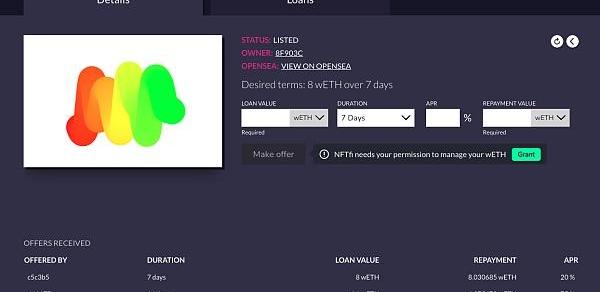

在NFTfi和Arcade等P2P借貸市場中,貸方和借方以點對點的方式就貸款條款達成協議。由于匹配過程是手動的,所以獲取流動性的時間可能會很慢。而這類協議的優勢是貸款條款可以根據每個用戶進行定制,而無需依賴價格預言機。這對于沒有可靠價格饋送的物品很有用,并且需要專業知識來進行估價。

圖片:在NFTfi上申請貸款

也有讓具有估值能力的承銷商或DAO進來提供信息的貸款條款。Gringotts是一個由NFT收藏家、交易員和分析師組成的社區,他們匯集資金并通過NFTfi發放貸款。MetaStreet正在貸款協議之上構建基礎設施,以實現更有效的資本匯集和風險分檔,并從傳統證券化市場中汲取靈感。

在JPEG'd和DeFrag等P2P借貸協議解決方案中,貸方可以直接向協議提供流動性,然后協議自動將資金分配給抵押了NFT的借款人。

與P2P借貸市場不同,P2P借貸協議可以提供即時的流動性,因為協議負責匹配過程。然而,這意味著他們必須依靠價格預言機來將貸款條款自動化。因此,合格的NFT抵押品將僅限于具有可靠價格饋送或能夠通過算法確定估值的具有可量化屬性的。

Taker采用混合方法并將同行評估納入他們的協議。流動性提供者可以在Taker上組建或加入“CuratorDAO”,以集體評估某個NFT。這是一種定價機制,可用于借貸活動,為資產評估值最高的借款人提供即時流動性。

TreasureDAO NFT交易市場出現漏洞,項目團隊正在修復:3月3日消息,基于 Arbitrum 的 TreasureDAO NFT 交易市場被曝發現漏洞,目前項目團隊正在修復漏洞并承諾會對受影響的用戶提供解決方案。受此影響,TreasureDAO 生態 Token MAGIC 價格出現波動,24 小時跌幅 12.09%。[2022/3/3 13:34:22]

將NFT作為抵押品的貸款的好處在于,債務頭寸也可以表示為NFT,然后可以再次插入到其他金融化協議中。例如,可以在對沖策略中進一步利用NFTfi期票。

但重要的是要考慮貸款與價值的比率始終低于100%,并且APR可能會很高,具體取決于貸方或協議確定的抵押品的風險狀況,而NFTfi藍籌股的風險資產為18-25%)。

流動資金池

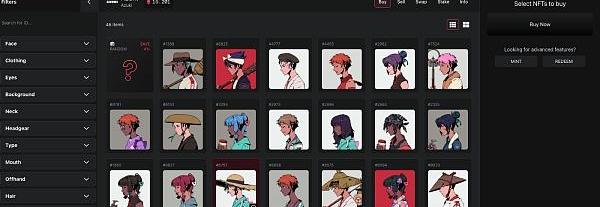

流動性池允許用戶將類似的NFT存入池中,鑄造一種衍生品Token,可在任何時間贖回池中的資產。像?NFTX和NFT20這樣的NFT-LP協議有效地成為建立在“類似”資產組的流動性池之上的市場。

Flooritems是此類協議的候選者,理論上可以根據集合的某些特征創建流動性池,其中非底價的NFT可以分組為同一類。只要有足夠的供應,一個類別中的NFT項目都被視為可以相互替代。買家可以提議購買任何具有該特定特征的資產。任何非底價或定價過高的資產都將被套利出池,從而實現價格發現。

圖片:NFTX上的AzukiVault。所有商品享有相同的立即購買價格

流動性協議不必為特定的NFT尋找買家,而是向那些想要購買任何同類NFT的用戶開放買家池,提供比普通市場更好的流動性。此外,雖然具有代表性的ERC-20衍生品Token可以以任意數量進行交易,但單個NFT實際上并沒有被分割,只要擁有完整的vToken就可以從池中贖回一個NFT。

“無聊猿”BAYC NFT 交易總額突破 9 億美元:12月23日消息,據最新數據顯示,“無聊猿”Bored Ape Yacht Club 的 NFT 交易總額已經突破 9 億美元,創下歷史新高,本文撰寫時為 903,012,984 美元,交易總量為 23,066 筆,其中買家數量為 8581 個,賣家數量為 5987 個。[2021/12/23 7:57:50]

與借貸協議一樣,在NFT-AMM上也有構建服務的空間。FloorDAO是NFTX之上的去中心化做市商。它“掃蕩”了社區投票的藍籌項目,為很多收藏品創造了深厚的流動性。這種流動性允許交易者即時購買、出售和交換資產,而DEX的交易費用和NFTX保險庫費用則流回DAO國庫。

碎片化

碎片化涉及將NFT“拆分”為多個部分,然后可以作為可替代Token進行交易。通過購買NFT“碎片”,更多買家可以接觸到該資產及其上漲空間,而無需購買完整的。“碎片”可以與其他DeFi協議進行組合,并且可以通過買斷條款獲得高于公平市場價值的溢價。

這種方法的局限性在于需要為每個NFT創建新市場和提供流動性。這增加了所有權和治理權的復雜性。這種方法更適合高價值的NFT,而對低價值/底層資產的用處不大。

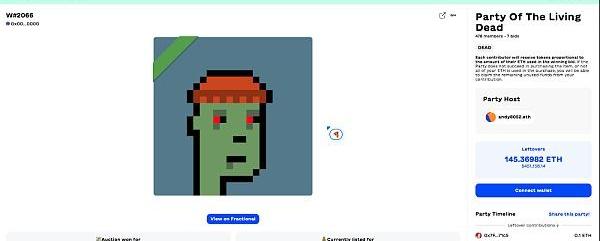

可組合性再次允許在NFT之上構建應用程序。PartyBid?-使用Fractional.Art智能合約構建-是一個眾籌平臺,使用戶們能夠集中資金并集體投標NFT。如果拍賣獲勝,出資人將按其出資額的比例獲得分權Token。

圖片:在PartyBid上,一群人以1202ETH的價格贏得了僵尸朋克拍賣。每個貢獻者都按比例獲得了?Fractional?NFT分權Token。

Szns采用另一種方法,使社區能夠創建輕量級的管理式DAO,這些DAO共同管理分散的NFT。AlbumDAO為每個社區使用相似的參數啟動,并且可以定義自己的買斷、NFT管理、Token分發和任意操作的流程。

NFT游戲平臺Legacy上線以來銷售額已超5000萬美元:12月21日消息,Legacy系區塊鏈游戲公司Gala Games與Molyneux的工作室22cans共同開發。在上線一周內,其玩家已經投入5000多萬美元購買了超過4500塊數字土地。Legacy是一款帶有加密貨幣平臺混合體驗的VR聊天風格MMO游戲,其原生加密貨幣Legacycoin在以太坊區塊鏈上運行。(Niche Gamer)[2021/12/21 7:53:22]

租賃/借貸

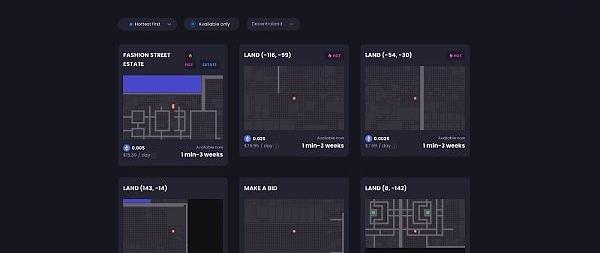

租賃/借貸協議允許用戶出租他們的NFT以換取穩定費用或未來收入。雖然reNFT和RenTable更為通用,但也有針對特定NFT類別的專用租賃平臺,以支持特定類別的用例,虛擬土地使租戶能夠將資金集中在一起,以租用相鄰的虛擬地塊以舉辦大型活動。

雖然通常只能讓NFT持有者獲得其資產價值的一小部分,但對于不想放棄資產以從閑置NFT中賺取收益的收藏家來說,這是一個不錯的選擇。對于低價值和高價值的NFT,租賃都是一個有價值的額外需求和流動性來源。

圖片:可在Landworks?上出租Decentraland的虛擬土地

其他的價格發現解決方案

在我們將NFT帶入到屬于它們的流動性方法之前,有必要討論2個用于價格發現的新興解決方案并將它們映射到NFT價格屬性。

算法

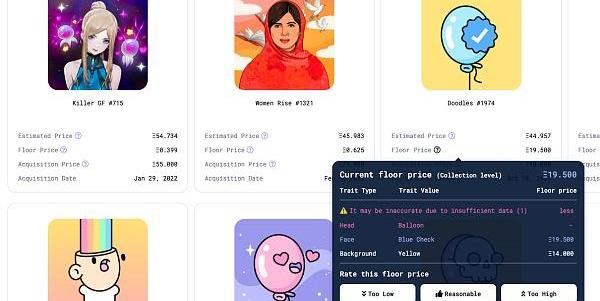

盡管NFT經常被認為具有獨特性,但收藏品市場通常以可量化的屬性定價,例如特質稀有性。在這些情況下,我們可以根據歷史銷售數據來簡單的計算定價。NFTbank使用算法根據過去類似資產的定價來預測某一資產的價格。

圖片:NFTBank的算法估值

這是一種更具資本效率的定價方法,因為開發定價模型的固定成本會隨著時間的推移在用戶交易資產中攤平。然而,鑒于頂級項目的可用數據量相對較少,在可預見的未來,這種方法可能對低級、中級項目的估值最有用。數據驅動的方法對于主觀定價的物品也不太有用,比如1/1的藝術品NFT,加密經濟激勵的評估協議可能更適合這些物品。

同行預測

同行預測激勵參與者誠實地回答有關資產估值的問題。Upshot激勵用戶使用眾包的方法對NFT進行估值。Abacus為賣家提供了另一種方式來發現其NFT的現貨價格,它為交易者創造了一個流動市場來推測NFT池的價值。

與算法方法一樣,通過同行預測的估值成本在大量資產交易中進行攤平。

考慮到這些權衡,我們可以推導出一個簡單的心智模型,用于具有某些價格屬性的NFT的價格發現方法。

定義價格等級

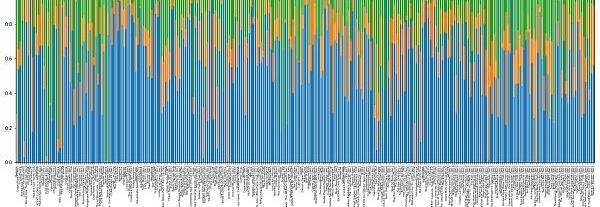

考慮NFT價格的粗略框架是它們所屬的價格“等級”。通過設置價格范圍,我們可以繪制出價格分布:

低級:大部分表現同質,使其特別適合流動性池,這些流動性池有效地充當“場內AMM”,用戶可以通過場內資產的交易活動賺取收益,并享受與其他級別相比最深的流動性.?我們在這里將低級價格項目定義價格介于底價和底價*1.4

中級:中級NFT可能具有使其比其他級別更有價值的屬性,但不是最有價值的項目。我們將此組定義為價格介于底價*1.4和底價*2.5之間。

頂級:頂級項目可以包括一般的藍籌收藏品,或著名加密藝術家的作品。但就我們的目的而言,它們是任何收藏品中最稀有、通常最受追捧的物品。例如,AlienPunks、BlackSuitBoardApes和MatrixCrypToadz。我們在這里將頂級定義為價格在底價*2.5及以上。

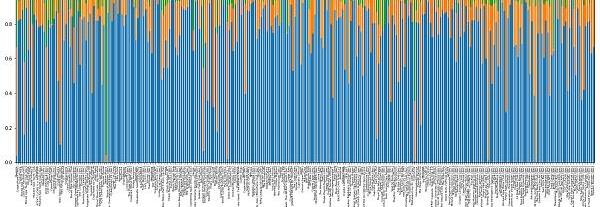

以下基于NFTbank2021年12月15日和2022年1月15日的數據:前者包含279個項目,總計約240萬個NFT,評估為370萬個ETH市值。后者包含了540個項目,總計約1420萬個NFT,估計為890萬個ETH。

在整個系列中,我們可以看到低級構成了大部分項目。

圖片:分為底層、中層、頂層的NFT項目的占有份額

當我們查看每個價格組的市場份額時,可以看到頂級項目通常會在低級項目高出10到1000倍,從而蠶食NFT的市值。

圖片:分為底層、中層、頂層的NFT項目的市場份額

乍一看,針對低級項目的金融化協議似乎在市場中占有最大份額,但在為中級和頂級項目尋找流動性解決方案方面還有很多尚未開發的價值。

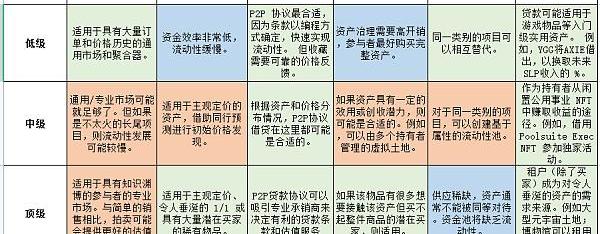

將NFT價格等級映射到流動性方法

綜上所述,我們得出了一個矩陣,該矩陣提供了一個粗略的心智模型,用戶可以根據NFT的價格等級、供應和效用,選擇不同的流動性方案,讓持有的NFT利益最大化。

圖片:適用性:藍色、橘色、綠色

未來

除了本文介紹的NFT金融化項目的開發和采用之外,我還要注意以下幾點:

專業化。?就像今天有通用和專業市場一樣,看到其他針對特定NFT類別的金融化產品出現也就不足為奇了——例如,我們開始看到虛擬土地租賃平臺。NFT項目跨類別應用的快速增長很快會使將“NFT”視為一個單一的生態系統是徒勞的。相反,用于虛擬土地、藝術品、游戲資產等的NFT和金融化產品將是獨立的生態系統,每個垂直領域都會有專門的協議作為其基礎設施。

可組合性。協議可以相互利用以進一步利用閑置資產。例如,NFT流動性池可以重復使用AMM內的資產,將其出租或用作貸款抵押品。或者,用作貸款抵押品的NFT也可以租用相同的期限。鎖定的NFT可用于杠桿流動性或抵消貸款償還。

服務DAO。分析師、評估師、承銷商和流動性提供者社區將繼續涌現,以推動對金融化協議的需求。這些可以在協議本身的社區內形成,也可以在NFT收藏者社區中形成。服務DAO將在幫助協議引導采用、提高估值能力和快速增加NFT流動性方面發揮關鍵作用。

新的NFT衍生品。例如,Putty是一個看跌期權市場,允許用戶在任何一籃子NFT或ERC-20Token上交易看跌合約。NFT持有者可以通過購買看跌合約來對沖下行風險。

在本文中,我們定義了價格等級并提供了一些有關其市場份額的數據,以便用戶將NFT應用到最合適的流動性方法中。

盡管過去一個月,NFT市場交易量有些下滑,但NFT的潛力仍未完全釋放。許多人仍然將NFT視為非流動性資產類別。但正如我們在之前的創新浪潮中看到的那樣,隨著應用程序的激增,很快就會出現一波“基礎設施構建浪潮”,這些基礎設施可以增強這些應用程序并解鎖NFT更復雜的用例。

如果2020-2021年是NFT的繁榮時期,那么我們現在將通過解決流動性問題來駕馭即將到來的基礎設施浪潮——這將極大地增強NFT的能力。

風險提示:

根據央行等部門發布的《關于進一步防范和處置虛擬貨幣交易炒作風險的通知》,本文內容僅用于信息分享,不對任何經營與投資行為進行推廣與背書,請讀者嚴格遵守所在地區法律法規,不參與任何非法金融行為。

作者|?NichananKesonpat,1kxnetwork

編譯|白澤研究院

近日,全球關注的烏俄戰事蔓延到了金融領域。消息稱,美國和歐盟、英國及加拿大發表聯合聲明,宣布禁止俄羅斯的幾家主要銀行使用SWIFT國際結算系統.

1900/1/1 0:00:00新年伊始,智綱智庫開始著手研究元宇宙和數字技術發展對城市、企業和個人的影響。面對“萬事皆可元宇宙”的資本熱度,智庫以冷靜客觀去觀察中國語境下的元宇宙發展之路,分別從城市企業戰略、新型基礎設施、應.

1900/1/1 0:00:00Nansen?NFT指數是NFT市場值得信賴的風向標,這次更新提高了優質金融基礎設施的標準,以支持用戶日益增長的NFT行業.

1900/1/1 0:00:00短短一年多的時間,ADAMoracle已從一個剛拿到融資的新興項目躍升為預言機賽道中市值第二的項目.

1900/1/1 0:00:00核心觀點 鏈游的發展方向一方面是更高質量的3A大作;另一方面是充分發揮Game/Defi/NFT的可組合性,構建可持續的經濟系統和游戲生態.

1900/1/1 0:00:00加密貨幣中沒有什么是長久的。金融領域泡沫的來源總是一致的。加密貨幣的許多發展都為2020年以來的歷史性牛市埋下了種子,這得益于寬松的貨幣環境.

1900/1/1 0:00:00