BTC/HKD+0.5%

BTC/HKD+0.5% ETH/HKD+0.12%

ETH/HKD+0.12% LTC/HKD+0.86%

LTC/HKD+0.86% ADA/HKD-1.39%

ADA/HKD-1.39% SOL/HKD+1.99%

SOL/HKD+1.99% XRP/HKD-0.58%

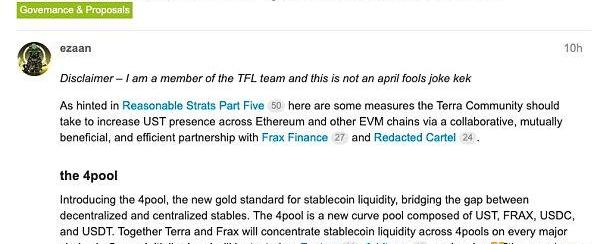

XRP/HKD-0.58%4月2日,TerraformLabs成員Ezaan于社區提出新提案,建議引入穩定幣流動性的新“黃金標準”4pool。

具體來說,4pool將是一個由UST、FRAX、USDC、USDT組成的新Curve流動性池,Terra和FraxFinance會通過Curve將其穩定幣流動性集中至各大主要生態上的4pool內。按照計劃,4pool最初將先在Fantom、Arbitrum和以太坊主網上進行測試。

矛頭究竟指向了誰?

雖然在提案的內容中,Ezaan并沒有直接提及DAI,也并沒有使用一些太過激烈的陳述,但從本質上來看,這幾乎可以視為UST對當前去中心化穩定幣龍頭DAI的正面宣戰。之所以這么說,需要從穩定幣賽道現狀以及Curve在其中所扮演的角色講起。

UST最低觸及0.21 USDT,LUNA短時跌破3.7 USDT:5月11日消息,行情顯示,UST觸及0.21 USDT,現報0.2129 USDT,24小時跌幅為76.50%。

LUNA最低至3.691 USDT,現報3.886 USDT,24小時跌幅為87.63%。[2022/5/11 3:06:56]

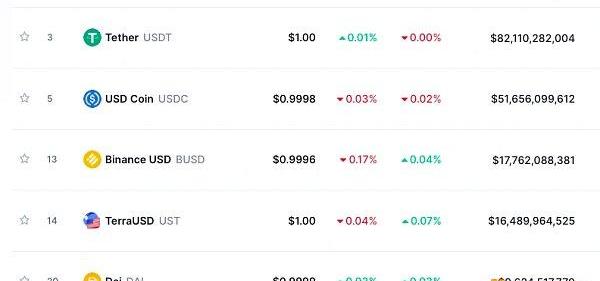

CoinMarketCap數據顯示,截至發文DAI和UST的流通總供應量分別為96億和165億,從絕對數量來看,UST已然完成了對DAI的超車,成為了規模最大的去中心化穩定幣。然而,UST的主陣地當前仍集中在Terra生態內部,在以太坊以及其他諸多EVM兼容生態內,DAI依然長期占據著更大的市場份額。

真知灼鑒 | 網傳Coinbase Custody將上線五種代幣為虛假消息:12月30日,網傳Coinbase Custody將于2021第一季度上線YFI、DOT等5種數字資產。經查證,該信息是由推特名為 @Coinbase Blog的賬號發出,粉絲量雖大但該賬號并非官方賬號。該賬戶未經過認證且未與Coinbase官方賬號互關,另外Coinbase Custody官方也并沒有發布該消息,多數網友已在該賬戶下留言:這是個假賬號、希望沒人認為這是個真號。[2020/12/30 16:05:06]

在這次4pool的提案中,Ezaan明確指出提案的目的就是為了擴大UST在以太坊中的市場份額,所以其矛頭究竟是指向了誰就不言而喻了。

Curvewar又從何談起?

動態 | Fomo3D團隊制作的基于波場發行的Just Game將于11點上線:據官方最新信息,Fomo3D團隊制作的首款區塊鏈與人工智能結合的DApp Just Game將于北京時間11:00正式上線,Just Game于波場TRON獨家發行,這將打破現實與科幻小說之間的障礙,推動區塊鏈行業更快的發展。Fomo3D的開發團隊Team Just于 2017 年成立,曾推出多款爆款DApp,包括日活過萬的Fomo3D。波場TRON致力于推動互聯網去中心化,為去中心化互聯網搭建基礎設施。旗下的TRON協議是基于區塊鏈的去中心化應用操作系統協議,為協議上的去中心化應用運行提供高吞吐,高擴展,高可靠性的底層公鏈支持。[2019/12/23]

那么,Curve在這里邊又扮演著什么角色呢?熟悉DeFi的讀者們想必大多都聽說過「CurveWar」,簡單來說,這就是各大DeFi為了爭奪Curve流動性激勵,想盡各種辦法來積累治理代幣veCRV,從而控制CRV的激勵權重。

動態 | 幣安旗下Trust Wallet 現已支持Cosmos質押:目前,幣安收購的錢包 Trust Wallet 已支持 Cosmos 的質押,用戶可按照需求選擇 Certus One、星火礦池 Spark Pool、Staking Facilities、iqlusion 等 19 個驗證節點質押手中的 ATOM 代幣。[2019/10/3]

作為DeFi絕對龍頭之一,穩定幣兌換協議Curve會通過CRV的通脹來激勵協議之內的流動性提供者。不過與其他協議不同,在Curve的經濟模型內,有著直接治理效用的代幣并不是CRV,而是質押CRV后所換得的veCRV,后者可以直接決定Curve內各個池子的流動性激勵幅度。

在Curve之內,每個流動性池究竟可以獲得多少CRV激勵,均需通過veCRV的投票決定,所以誰控制的veCRV越多,誰就可以為與自己利益相關的池子爭取到更大的激勵力度,從而提供更高的APY和APR,改善相關池子的流動性狀況。

聲音 | 研究員Justin Drake:以太坊2.0驗證人支付押金過程與Edgeware類似:以太坊2.0研究人員Justin Drake發推表示,以太坊2.0的驗證人可以通過Edgeware的鎖倉空投Lockdrop流程中預演以太坊2.0的支付押金過程,包括在離線的命令行界面中生成公私鑰對,通過Web界面傳輸與支付押金交易相關的公鑰與數量參數。[2019/7/13]

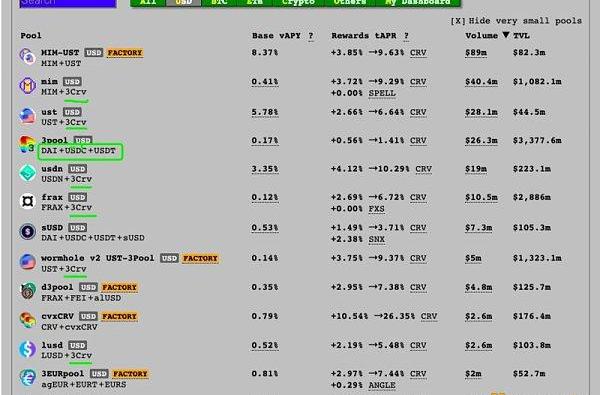

當前,Curve之內穩定幣流動性的“黃金標準”為3pool,其構成為DAI、USDC、USDT,其他穩定幣項目在進入Curve后,往往都需要與3pool資產共同組建流動性交易對,即以X+DAI+USDC+USDT的形式配對。

Terra的4pool所想要做的事情正是奪取3pool的市場份額,甚至取代后者的市場地位。那么這究竟該如何實現呢?答案很簡單——市場說了算,誰的流動性規模更大,誰就可以在實質意義上贏得這場潛在的戰爭。

那么如何擴充流動性呢?答案同樣很簡單——veCRV。

我們來重新順一下這個邏輯:

4pool需要搶占3pool的市場規模;

這就意味著4pool需要擴充該穩定幣組合的流動性規模;

這又意味著4pool需要吸引更多的流動性資金;

這又意味著4pool需要提供更高的收益;

這又意味著4pool需要更多的veCRV來為4pool相關池子爭取更多的CRV激勵;

雖然目前還沒有什么動靜,但如果4pool起了勢,3pool肯定不會坐以待斃;

3pool的反擊顯然也需要爭取更多的veCRV;

這不就打起來了么。

誰的勝算更大?

在提案中,Ezaan提到Terra和Frax是持有CVX最大的兩家協議,CVX是Convex的治理代幣,后者通過套娃質押和增幅激勵成功掌握了大量的veCRV,成為了整個Curve生態內舉足輕重的角色。與此同時,Terra和Frax也是Votium最大的兩家激勵方。

所以說,Terra和Frax并非突發奇想,一拍腦門就決定去以太坊上滅掉DAI,而是真正掌握著大量的戰略籌碼。

拋開這些桌面之上的籌碼不說,CurveWar并不只是一場爭奪形式上的較量,也是一場資金厚度的較量,Terra最近的這波“BTC瘋狂購”愣是買出了一波牛市,其實力可見一斑。

而從MakerDAO的方面來說,再傲居孤峰數年之后,競爭者的崛起顯然也給該協議帶來了一定的危機感。過去一個月里,MakerDAO社區數次提及希望改變其代幣經濟模型,以整頓包袱,重煥活力。在最近的一次提案中,a16z甚至還親自下場操刀做了設計……好吧,a16z的名字都出來了,DAI背后的力量同樣不容小覷。

誰在坐收漁翁之利?

雖然這場“戰爭”還沒有打響,但我們已經可以嘗試去尋找一些潛在的獲利對象,以下,是我的一些個人觀點。

細看整個故事的參與方,Curve及其生態內的治理相關角色大概率會是坐收漁翁之利的一方。雙方打得越是激烈,Curve自然越是高興,因為這一方面可以給整個協議的流動性池帶來更大的活性,另一方面也會提高veCRV以及其來源CRV的市場需求。

同理,對于捆綁了部分veCRV治理作用的CVX及其再上一層套娃協議的治理代幣來說,這些代幣的市場需求也會隨著戰局的升溫而提升。

當然了,上邊掰扯了這么多,都是Ezaan提案能夠通過的后話。萬一沒有通過,就當我瞎胡說吧。

申明:本文作者及編輯均持有CRV和CVX,存在利益相關。

加密經濟協議最強大的功能之一是它們能夠創建激勵結構,允許世界上任何人無需許可地為一組共享目標做出貢獻。這些激勵結構可以進行微調,以促進大規模協調以實現特定目標。這代表了資本形成的階梯函數式改進.

1900/1/1 0:00:00金色財經區塊鏈4月4日訊?提到2021年最火爆的數字資產,非NFT莫屬。如今,NFT風靡全球之勢已經無法阻擋,全世界不少知名球星、影星、歌星也都紛紛趁熱推出了自己的NFT系列.

1900/1/1 0:00:003月31日消息,DeFi協議ComposableFinance宣布完成超過3200萬美元的A輪融資.

1900/1/1 0:00:00從投資人的角度,去判斷一個加密項目主要關注點之一就是項目的Token設計模式;從創業者的角度,如何設計項目的Token經濟模型事關成敗;從實際情況而言,市面上的加密貨幣數量層出不窮.

1900/1/1 0:00:00原文標題:《OnAggregationTheoryAndWeb3》??在今天的文章中,我將從更大的視角去看待問題,我將通過聚合理論的視角來看待Web3.

1900/1/1 0:00:00DeFi數據 1.DeFi代幣總市值:1467.39億美元 DeFi總市值數據來源:coingecko2.過去24小時去中心化交易所的交易量:278.

1900/1/1 0:00:00