BTC/HKD+0.83%

BTC/HKD+0.83% ETH/HKD+0.95%

ETH/HKD+0.95% LTC/HKD-0.62%

LTC/HKD-0.62% ADA/HKD+0.08%

ADA/HKD+0.08% SOL/HKD+2.07%

SOL/HKD+2.07% XRP/HKD+0.56%

XRP/HKD+0.56%價格波動性:YugaLabs虛擬土地的出售使以太坊區塊鏈癱瘓,導致ApeCoin價格飆升,然后暴跌。

市場流動性:由于通脹飆升,土耳其里拉加密資產交易量飆升至年度新高。

衍生品:在上周四的現貨拋售中,資金費率上漲。

宏觀趨勢:比特幣與納斯達克科技股指數的關聯性幾乎和它與以太坊的關聯度一樣高。

本周熱點

TerraUSD與美元脫鉤,算法穩定幣風險突出。

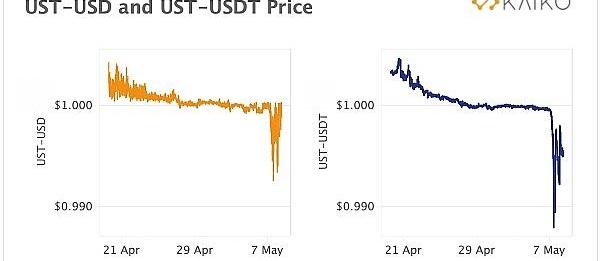

圖:UST-USD和UST-USDT價格

數據來源:Kaiko15分鐘移動平均資產價格

據報道,TerraUST穩定幣在經歷了數百萬次拋售后,產生強大的拋售壓力,周末與美元脫鉤。大部分UST出售是在以穩定幣為中心的分布式交易平臺和集中式交易平臺上進行的。上圖是UST對USD和USDT美元的價格,匯總了所有中心化交易平臺和去中心化資金平臺中所有UST貨幣對的價格。

5月7日晚上11點左右,UST的交易價格低至0.988兌1美元。UST-USDT日交易量也大幅飆升,達到逾10億美元的歷史高位,據報道,交易平臺被迫暫時停止UST交易。上個月,UST以180億美元左右的價值成為第三大穩定幣,超過了Binance的BUSD。然而,其交易量的巨大增長主要是由Terra生態系統的借貸協議Anchor推動的,該協議為用戶提供了具有吸引力的兩位數收益率,這也使人們對這種模式的可持續性產生了質疑。

MicroStrategy CEO:更多公司將采用比特幣作為財政儲備資產:MicroStrategy CEO?Michael Saylor今日發推稱,比特幣將在2021年成為新的、引人注目的機構級安全資產。在當前的貨幣環境下,過多的現金會拖累股東價值,因此我們可以預期,更多的公司將采用比特幣作為財政儲備資產。[2021/1/15 16:14:45]

價格波動性

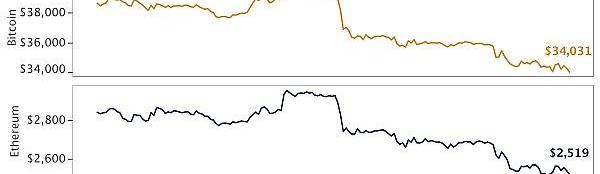

比特幣交易處于10個月低點

截至周一上午,比特幣處于10個月以來的低點,最新跡象表明,:“宏觀逆風”和美聯儲的鷹派政策可能在短期內繼續對風險資產造成壓力。股市的表現也好不到哪里去,納斯達克綜合指數創下了自2020年以來的最大單日跌幅,其與比特幣的相關性達到歷史高位。盡管整體看跌,但Binance本周表現很好。該交易平臺獲得了法國運營的監管批準,為埃隆·馬斯克的推特收購要約貢獻了5億美元,并將BUSD穩定幣在其競爭對手Coinbase上市。

ApeCoin暴跌,以太坊擁堵

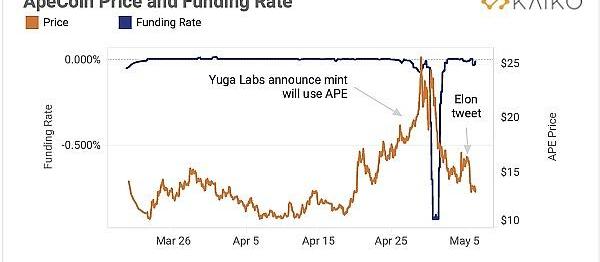

圖:ApeCoin價格和資金費率

數據來源:Kaiko衍生品數據

數據:全球比特幣ATM安裝總數達13396臺:CoinATMRadar統計數據顯示,12月1日以來,全球共新安裝了763臺比特幣ATM。截止12月20日,比特幣ATM機在全球的部署數量已達13396臺。[2020/12/20 15:49:42]

YugaLabs是NFT系列BoredApeYachtClub背后的公司,上周進入了元宇宙產業,為其即將推出的Otherside元宇宙平臺進行了備受期待的虛擬土地銷售。在短短24小時內售出了創紀錄的5.61億美元的虛擬“parcels”,這些“parcels”是使用相關TokenApeCoin支付的,出現了“pumpanddump”現象,使APE的價值在造Token廠前飆升至歷史新高,然后下跌超過50%。資金費率也急劇下降,這表明在完成需求旺盛的銷售后,交易者正在積極做空該Token。

在NFT發布后,埃隆·馬斯克立即將他的推特個人資料圖片更改為BoredApes,使APE的價格飆升了20%,然后他在推特上寫道:“我不知道......似乎有點同質化了。”之后價格又回到了以前的水平。

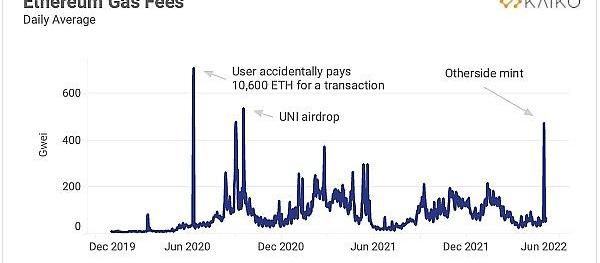

圖:以太坊gas費

數據來源:Etherscan

APECoin持有者不僅在鑄幣狂潮中產生了損失,而且使得整個以太坊網絡變得癱瘓,gas費飆升至DeFi夏季以來從未見過的水平,與造Token廠相關的交易消耗了超過1.8億美元的gas費。YugaLabs因造Token廠混亂而受到嚴厲批評,并作出承諾,會退還交易失敗的費用。

史蒂夫·福布斯:比特幣2100萬枚的供應上限將“嚴重阻礙其未來的用途”:《福布斯》總編輯史蒂夫·福布斯最近發布一段他對于比特幣看法的視頻。在視頻中他提到比特幣價值依然不穩定,2100萬的供應上限有一天會“嚴重阻礙其未來的用途”。他認為黃金是抵御通脹的最佳保障。他在此前的筆記中提到比特幣今年繁榮最大的助推劑是人們對于美聯儲和其他央行過度印鈔的擔憂。(Bitcoin.com)[2020/12/9 14:40:20]

市場流動性

土耳其加密資產需求在通脹加劇的情況下上升

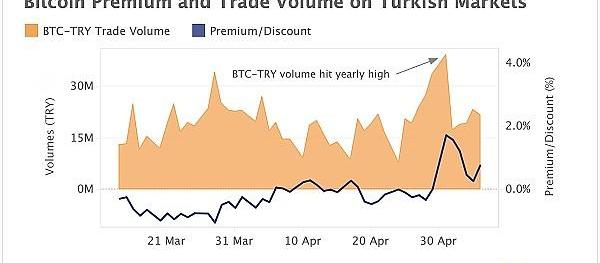

圖:土耳其市場比特幣價格和交易量

數據來源:根據Kaiko參考回報計算得出的BTC-USD市場和BTC-Flat市場之間的價差

最近比特幣現貨價格的下跌以及地緣動蕩正在推動土耳其等通脹情緒高漲的新興經濟體使用加密資產,土耳其4月份的交易量飆升至年度高點。4月份土耳其的通脹率達到了驚人的70%,因此比特幣在土耳其市場溢價也在5月初升至1.7%。自烏克蘭戰爭開始以來,BTC-TRY和USDT-TRY交易量的穩步上升也反映了地緣緊張局勢在增加當地加密資產需求方面發揮了作用。

快速增長的土耳其市場吸引了Binance和Coinbase等主要加密交易平臺的注意,盡管土耳其最近已嘗試監管該行業,但這些交易平臺仍然尋求擴大在土耳其的業務。

阿根廷政府拒絕向攻擊移民局的黑客支付400萬美元比特幣贖金:黑客近期攻擊了阿根廷的移民系統,要求阿根廷政府支付價值400萬美元的比特幣贖金,導致跨境移民活動暫時癱瘓。但阿根廷政府拒絕與黑客談判,也不會支付贖金。據當地媒體Infobae報道,官員們表示,網絡犯罪分子“沒有攻擊移民局的關鍵基礎設施”,也沒有竊取任何敏感信息,無論是個人的還是公司的。此前消息,根據阿根廷網絡犯罪機構公布的一份刑事起訴書,阿根廷國家移民局在8月27日遭到了勒索軟件攻擊后,隨后暫停過境四個小時。據稱,黑客通過利用加密病NetWalker進入數據庫并從聯邦機構竊取信息。勒索軟件說明中鏈接的暗網支付頁面顯示,黑客最初支付價值200萬美元的比特幣來解鎖文件,在一周之內,這個數字已增加到355 BTC(按當前匯率計算約400萬美元)。此前報道稱,NetWalker勒索軟件已從受害者手中勒索2500萬美元的比特幣。[2020/9/9]

歐元穩定幣仍處于相對低位,但交易量飆升

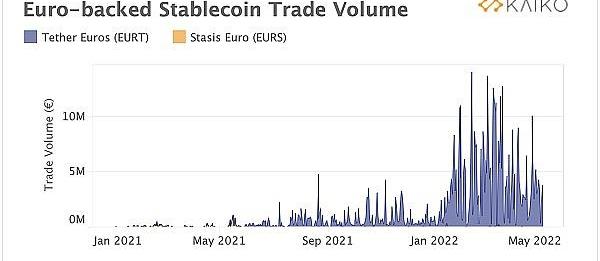

圖:Euro穩定幣交易量

數據來源:Kaiko資產價格和交易量

Euro的交易量在2022年飆升至歷史新高,盡管其數量仍低于USD交易量。目前市場上只有少數歐元支持的穩定幣,上圖是根據兩種交易量最大的歐元穩定幣,TetherEuros和Stasis所繪制的圖表。兩種Token都由私營的集中式公司運營;TetherEuros是一種與歐元掛鉤的穩定幣,由運營USDTether的公司Tether支持。

諾獎得主埃里克:比特幣在未來經濟中不會發揮多大作用:2007年諾貝爾經濟學獎獲得者埃里克·馬斯金今日在節目中表示,未來,我認為大部分貨幣應該繼續由政府創造,可以是數字的,發行央行數字貨幣,這沒問題,實際上會讓生活更方便,因為數字貨幣更安全、也更容易轉移。但是,像比特幣這樣的加密貨幣在未來經濟中不會發揮多大作用。我個人認為,應該采取措施,避免這樣的加密貨幣在經濟中所占份額過大。(新浪財經)[2020/8/13]

顯然,EURT在中心化交易平臺的交易量最大,這些交易量今年大幅飆升,雖然從基數來看,遠低于整體穩定幣市場,但預計Euro交易量會更大是合理的,歐洲交易者不希望在其交易中產生任何外匯風險敞口。考慮到之前USD的交易量,我們不禁產生疑問,為什么歐元穩定幣交易沒有采用USD差不多的回報水平?

答案主要有兩點:歐洲對穩定幣及其抵押品的監管更加嚴格;以及歐洲央行現有的負回報制度。十多年來,歐洲央行的基準存款回報都為負,這意味著任何持有Euro及其抵押品的人實際上都會虧損。值得關注的一件事是,如果歐洲央行決定采用正回報,交易量和Euro的情況會如何,這或許在上周已經有所體現:過去幾個月的交易量猛增很可能是因為人們預期歐洲央行將遵循與美聯儲類似的加息模式,但到目前為止,這一模式尚未實現。

市場深度在拋售前下跌

圖:比特幣市場深度

做市商買價和賣價平均數量在中間價的2%以內

數據來源:Coinbase,Bitstamp,BitfinexBittrex,ltbit,Gemini和Kraken交易平臺的市場深度

在比特幣價格暴跌8%的前一天,BTC-USD的市場深度在3400到4400BTC之間波動,在中間價的2%以內。雖然流動性狀況仍低于本周早些時候,但崩盤本身并未對市場深度造成明顯影響,因為做市商在重新持有頭寸前會非常謹慎,這會導致拋售持續下去。在最初的下跌之后,比特幣的價格在周末繼續下跌。然而,在5月7日,我們發現比特幣的流動性狀況得到改善,逐步回到崩盤前的水平。

衍生品

資金費率在拋售期間走勢上漲

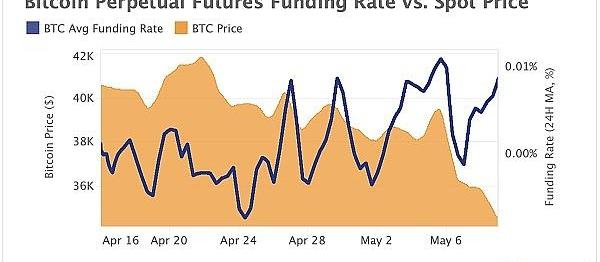

圖:比特幣永續合約的資金費率vs現貨價格

數據來源:Binance、Derbit、Bybit、FTX、OKEX交易平臺的資金費率,24HMA

今年到目前為止,在比特幣橫盤振動和衍生品交易量較低的情況下,BTC融資回報基本保持穩定。去年牛市行情中,交易者抬高了期貨價格,使期貨價格高于現貨價格,資金費率強勁增長。然而,最近我們注意到這一趨勢發生了變化,上周的拋售就是一個例子,盡管市場形勢看跌,但資金費率仍在增長。可能的解釋是,現貨市場拋售速度快于期貨市場,導致資金費率保持增長,這表明看跌是由現貨市場驅動的。

盡管現貨市場的波動刺激了超過3億美元的多頭平倉,但比特幣永續合約的未平倉量上周仍表現出彈性。

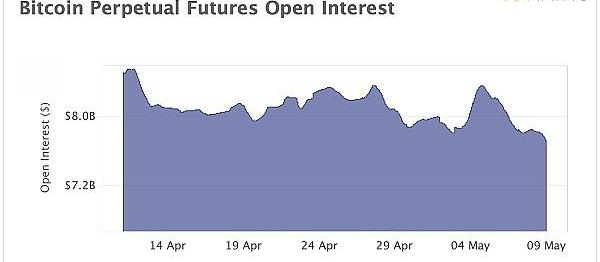

圖:比特幣永續合約未平倉量

數據來源:Kaiko衍生品24小時移動平均數據

上圖中列出了四家交易平臺——Binance、Derbit、FTX和Bybit的累計未平倉量。我們發現在5月4日至8日期間,未平倉合約的金額僅減少了8%,至77億美元,而同期現貨價格下跌了13%。總體而言,相較于之前的拋售,此次未平倉量下降地更為緩慢。

宏觀趨勢

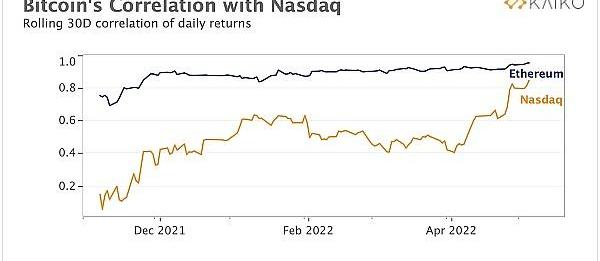

比特幣與納斯達克指數相關性創歷史新高

圖:比特幣與納斯達克指數相關性

數據來源:Kaiko相關性指數

上周,美聯儲將其關鍵政策回報上調了50個基點,風險資產繼續同步移動,這是約二十年來的最大加息幅度。比特幣與以科技為重心的納斯達克100指數的滾動相關性最近達到了0.8的歷史高位。這接近比特幣與以太坊之間的傳統強相關性,以太坊的相關性也在上升,目前在0.9左右。

然而,盡管與納斯達克100指數密切相關,但自今年年初以來,比特幣的表現一直略好一些。我們注意到,當通脹預期增加時,比特幣的表現往往優于科技股,這可能會增加BTC作為通脹對沖工具角色的可信度。

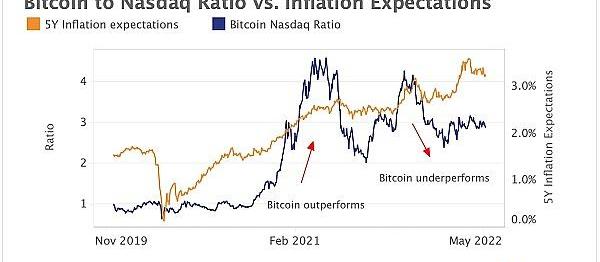

圖:比特幣和納斯達克指數比值vs通貨膨脹預期

數據來源:Kaiko?Refinitiv公司Fred資產價格

我們將比特幣與納斯達克指數的比值和5年通脹預期一起繪制出上圖,預測未來5年的通貨膨脹率,并且可以觀察到變化的趨勢。然而,這也可能意味著比特幣被視為一種風險較高的資產,當美聯儲對抗通脹的可信度提高時,比特幣受到的影響更大。

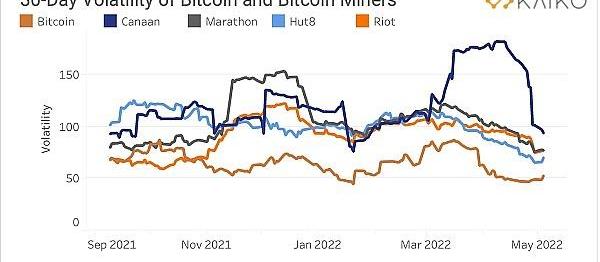

圖:比特幣和比特幣供應商30天的波動率

數據來源:Refinitiv資產價格

彭博社上周報道稱,“比特幣礦商轉變思路,在傳統金融中生成一種收益率生成策略,利用其持有的比特幣,通過出售比特幣看漲期權賺錢。”該策略涉及賣出BTC的看漲期權,看漲期權到期若未行權,則失去價值,但是會對供應商產生回報。如果BTC價格迅速上漲,供應商的利潤則會受到限制。因此,人們預期在其他條件相同的情況下,供應商的波動性將低于BTC本身。然而,如上圖所示,它們的波動性都變得更大,尤其是中國公司嘉楠科技Canaan,該公司股票出現了顯著波動。

感謝閱讀,下周見!

文章來源:https://blog.kaiko.com

原文作者:Kaiko

頭條 ▌馬斯克:希望加密貨幣能夠提高作為貨幣的核心效率5月24日消息,在ARKInvest頻道的對話中,馬斯克表示,希望加密貨幣能夠提高作為貨幣的核心效率,從而減少政府的干預.

1900/1/1 0:00:00今年的戛納電影節將在5月下旬如期而至,其中的VR電影你期待嗎?2022戛納XR沉浸影像單元入圍影片已在戛納官方網站公布,觀眾可在5月17日-28日期間.

1900/1/1 0:00:00舍Luna,保UST,可行嗎?Terra的死亡螺旋終于到來了。5月11日起,LUNA幣價幾乎徹底崩盤,現已跌破?0.5USDT且仍在繼續下探,單日跌幅逾95%;UST的脫錨情況也是愈演愈烈,最低.

1900/1/1 0:00:00摘要: 近期,虛擬貨幣市場迎來暴跌,市值曾經排名第三的露娜因被做空,價格已經無限歸零,其余各類主流虛擬貨幣都有著較大的波動,于是又一批茁長生長的韭菜開始冒頭.

1900/1/1 0:00:00轉自:老雅痞 Web3最大的神話是去中心化自治組織是獲得創新的途徑。在過去的一年里,我們看到Web3的領頭羊YugaLabs,確鑿地證明了Web3并不是完美烏托邦.

1900/1/1 0:00:00隨著危機蔓延,與Terra相關的項目損失超過80%。與此同時,隨著交易者尋找其他去中心化穩定幣,Maker(DAI)得到了提振.

1900/1/1 0:00:00