BTC/HKD-0.71%

BTC/HKD-0.71% ETH/HKD+0.19%

ETH/HKD+0.19% LTC/HKD-0.79%

LTC/HKD-0.79% ADA/HKD+0.54%

ADA/HKD+0.54% SOL/HKD+2.44%

SOL/HKD+2.44% XRP/HKD-0.86%

XRP/HKD-0.86%Terra將被銘記為2020年加密貨幣牛市的典范。

它從一個不起眼的實驗性穩定幣開始。但是在一年的時間里,Terra從這個周期中表現最好的資產之一變成了主要加密資產所見過的最壯觀的崩盤。其失敗的影響將在未來幾年內回蕩整個行業——對DeFi和去中心化穩定幣的看法可能會永久受損。它的故事在關于誤導、過度和愚蠢方面充當了一個有教育意義的寓言。

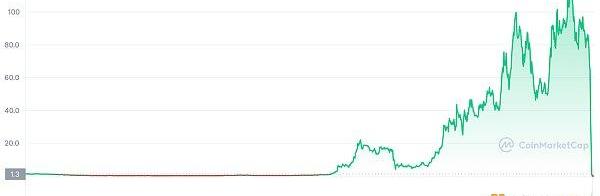

Terra(LUNA)自2020年以來的價格。圖片來源:CoinMarketCap

Terra背后的公司TerraformLabs于2018年作為去中心化算法穩定幣起步。Terra最初的愿景是創建一套與主要貨幣掛鉤的穩定幣,以降低電子商務交易成本并促進實時支付。兩位創始人是DoKwon和DanielShin,他們都是受過美國教育的韓國連續創業者。DanielShin曾是TMON的聯合創始人,TMON是韓國最大的電子商務公司之一——他后來從TerraformLabs分道揚鑣,經營由Terra提供支持的韓國商家支付平臺Chai。

早期,Terra只為韓國的電子商務支付提供便利,幾乎所有的支付都是通過Chai進行的。但在DeFi在2020年夏天爆發后,DoKwon有了一個深刻的見解:通過擴展Terra區塊鏈以支持智能合約,他可以創建一個原生DeFi生態系統,以增加以UST為中心的Terra穩定幣的采用,該穩定幣與美元掛鉤.?

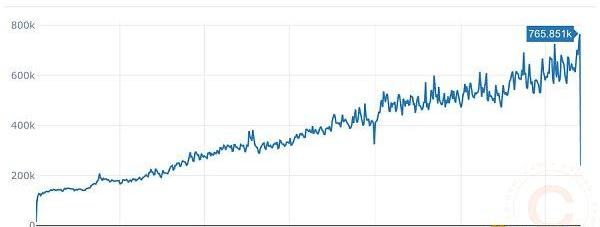

自2021年以來Terra的總交易量。圖片來源:Coincu

這一戰略取得了巨大的成功。到2021年,Terra的人氣爆發式增長,是2021年表現最好的資產之一,全年從0.63美元增長到91.38美元,升值145倍。到2022年3月開始,Terra將Solana翻轉為以太坊之后最有價值的L1替代品。

這種快速增長的核心是Anchor,它是TerraformLabs構建的領先的Terra協議。DragonflyCapital是Anchor種子輪的一個投資者。它最初被認為是一個簡單的想法——它是一個接受UST和產生收益的資產的貨幣市場。由于抵押衍生品被動地產生了收益,因此該收益被協議捕獲并用于補貼支付給存款人的現行利率。

分析 | 金色盤面: IOTA/USDT短線阻力注意關注0.50:金色盤面綜合分析:IOTA/USDT跌破支撐后再度反彈至0.50,注意關注承壓情況,破位才能繼續向上,否則還要下行。[2018/8/19]

Anchor標語。來源:Anchor協議

Anchor最重要特性是該協議為存款人決定了一個固定的目標收益率,而不是支付市場利率。自成立以來,這一比率被設定在20%左右。為了實現這一收益,Anchor從UST的鏈上儲備中支付了額外的利息,由TerraformLabs資本化。

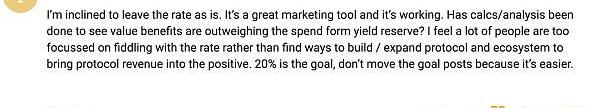

在Anchor的早期,這基本上是可持續的,因為DeFi的現行利率很高。但隨著2021年夏季更廣泛的DeFi收益率下降,Anchor拒絕改變其目標利率。這使得Anchor20%的保證收益率越來越有吸引力。

自2020年初以來的復合USDC利率。來源:DuneAnalytics

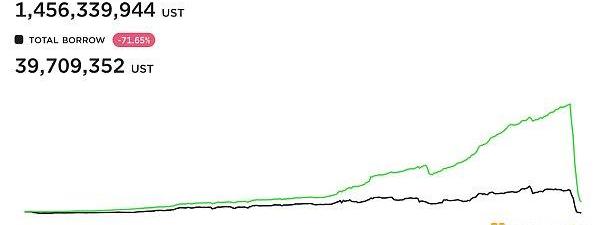

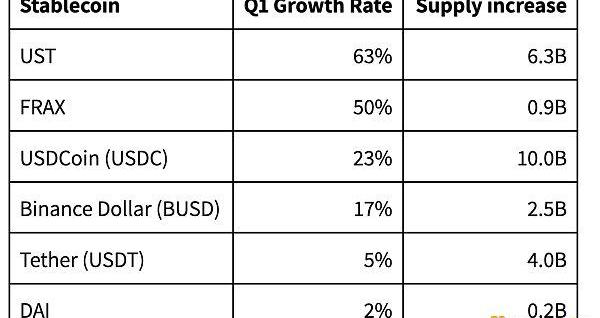

隨著時間的推移,Anchor20%的穩定收益率比穩定幣的普遍收益率高出許多倍,后者普遍穩定在2%以下。Anchor上的存款激增,與借款脫節。它最終使Anchor成為所有DeFi中按總價值鎖定計算的最大的單一借貸協議。

Anchor隨著時間的推移存款和借款。來源:Anchor協議

一個由新型銀行組成的小型生態系統出現了,它們只是使用Anchor作為他們的后端,為他們的客戶提供20%的名義收益率。我們甚至開始看到AnchorSPV,它從家族辦公室獲得美元并推銷20%的收益率。

越來越多的UST開始被鑄造,只是為了獲得UST收益而存入Anchor。在鼎盛時期,Anchor持有超過140億美元的UST,并成為幾乎所有現有UST的接收器。它單槍匹馬地使UST成為世界第三大穩定幣。

分析 | 金色盤面:BTC/USD 30分鐘中軌遇阻:金色盤面綜合分析:BTC/USD 30分鐘在上升通道中軌遇到阻力,短線注意控制風險。[2018/8/16]

UST供應至5月8日。資料來源:Messari

但它是可持續的嗎?

顯然,超過100億美元的UST的20%收益率不可能僅使用借款人支付的利息來提供。鏈上收益儲備需要支付差價。但隨著UST存款的增長,收益率儲備正在迅速枯竭。

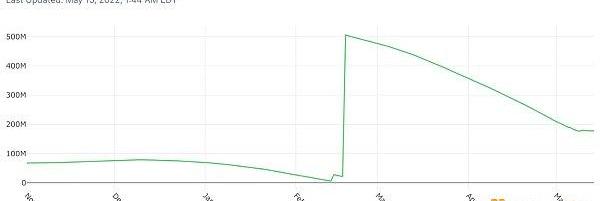

AnchorYieldReserveFunds,于2月中旬以4.5億美元進行資本重組。來源:FlipsideCrypto

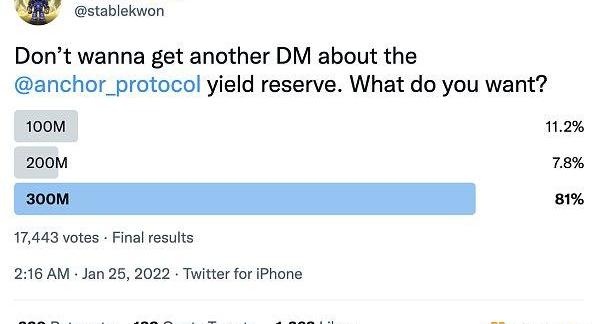

2022年2月,面對鏈上儲備日益減少的情況,DoKwon被迫以4.5億美元的UST迅速對儲備進行注資。

這種動態是UST崛起的最終原因。

Anchor是Terra及其令人眼花繚亂的增長中心的“癌癥”。它需要被喂飽,并且通過其貪婪的胃口,使UST成為整個行業中增長最快的穩定幣。

但為什么?如果它顯然不可持續,為什么要這樣做?他們為什么不早點阻止呢?

Anchor收益背后的論點很簡單:Anchor對于Terra及其核心穩定幣UST的更廣泛采用至關重要。UST增長的反身性以及LUNA價格吸引了新的開發者和項目進入Terra,從而加強了周期。有人認為,收益只是在UST成為加密貨幣中占主導地位的穩定幣之前必須支付的客戶獲取成本。

分析 | 金色盤面:USDT/CNY 高位震蕩:金色盤面綜合分析:USDT/CNY今天最高沖到了7.07,截止發稿收盤7.01,高位震蕩,因為有些特殊原因導致有些交易者需要購買USDT進行BTC交易,所以USDT價格上漲大概率是某些交易者看空BTC所致,目前看價格在7.01附近形成僵持,場內BTC也是處在一個箱體震蕩的趨勢。

。[2018/8/11]

Anchor治理論壇的評論者。來源:Anchor協議

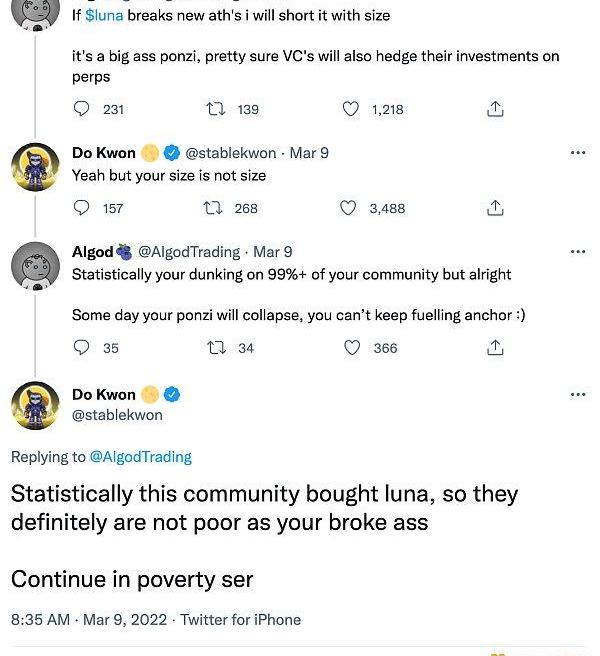

盡管我們和許多其他人一樣,公開評論了UST和Terra的不可持續性,但Terra對所有挑戰置之不理。DoKwon在自己周圍形成了一種個人崇拜,公開攻擊反對者并駁斥不可持續的說法。

DoKwon公開在Terra的未來償付能力上與Algod下注100萬美元,后者公開譴責Terra是龐氏騙局。DoKwon與其他評論家公開下注,總計1100萬美元。來源:推特

Terra社區現在依賴于Anchor。放棄它不是一種選擇。此外,最終“支持”UST的LUNA的市值是未償UST供應價值的兩倍多。因此,最終有人認為,即使在這種增長水平下,UST也可以安全地超額抵押。

原本是這樣的。但要了解一切最終是如何解開的,必須了解UST的第二個方面:它是如何創建和贖回的。

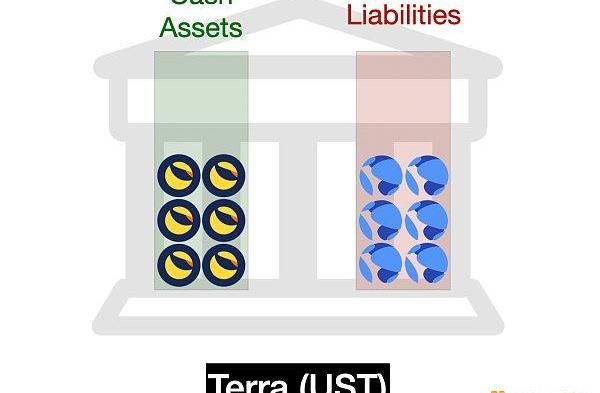

可以將Terra視為中央銀行:它以UST的形式承擔負債,并以LUNA的形式擁有資產。中央銀行只有一個任務:保持UST始終以1美元交易。它通過本質上“做市”UST來做到這一點——它總是用1UST換取價值1美元的LUNA。

這意味著如果UST的價格是0.99美元,套利者可以用價值1美元的LUNA銷毀掉他們的UST。如果UST的價格是1.01美元,套利者可以只用價值1美元的LUNA鑄造額外的UST。這兩種機制都應該導致UST迅速回歸掛鉤。

金色財經數據報道 加密貨幣整體市值半個月上漲約5869億人民幣:根據AICoin數據顯示,目前加密貨幣總市值為26283.992億人民幣,與4月12日20414.692億人民幣的市值相比,上漲了約5869億人民幣。比特幣的市值整體出現上升現象,目前比特幣市值為9829億人民幣,目前占整個加密貨幣市值的37.4%,與4月12日的7309億人民幣的市值相比,上升了2520億人民幣,市值占比上升了1.6%;以太坊當前市值為4169億人民幣,占整個加密貨幣市值的15.86%;瑞波幣當前市值為2230億人民幣,占整個加密貨幣市值的8.48%。[2018/4/24]

從某種意義上說,所有未償還的UST的價值都是由協議持有的所有LUNA擔保的。

隨著UST供應的擴大,人們對UST擴張的系統性風險越來越擔憂。為了減輕這些擔憂,TerraformLabs成立了一個名為LunaFoundationGuard(LFG)的新的非營利組織,以支持UST掛鉤。其最著名的成員包括JumpCapital、JumpTrading的風險投資部門和DelphiDigital。Jump是所有加密領域中最賺錢的做市商之一,據傳去年利潤高達數十億美元,其中大部分來自對Terra生態系統的大量押注。

LFG籌集了10億美元的融資,由JumpCapital和三箭資本領投,以建立比特幣儲備,以使UST的支持多樣化,從而擺脫單純對LUNA的依賴。這是對7200萬LUNA的初始資金的補充。

LFG公開購買了價值近30億美元的BTC,目標是購買高達100億美元的BTC,成為現有最大的已知BTC持有者之一,所有這些都是為了支持UST儲備。

所以儲備現在由大量的LUNA以及LFG的BTC儲備組成。Terra社區完全相信,它的中央銀行現在財力雄厚,牢不可破。

但在第二季度初,由于對通脹的擔憂、風險資產和加密市場開始拋售,LUNA與UST市值的比率迅速下降。

1月中旬之后的LUNA市值。資料來源:CoinMarketCap

金色財經獨家消息 兩位火幣超級伙伴已完成20萬HT鎖倉:金色財經獨家消息,3月28日已經有兩位火幣超級火伴完成簽約,并完成了20萬HT鎖倉,預計今年將有100位火幣超級伙伴簽約。超級火伴是火幣在關鍵國家及地區的重要市場合作伙伴,按照火幣Pro的公告,超級火伴將享受最高40%的火幣在當地新用戶手續費分成比例與豐厚的HT激勵,成為超級火伴需要鎖定對應賬戶中至少10萬HT作為“風險保證金”。[2018/3/28]

這種下跌在5月9日達到了拐點。為了應對更大的宏觀拋售,一些大型鯨魚從Anchor撤出大量頭寸,并通過UST最大的鏈上DEX-Curve拋售他們的UST。這些銷售額的規模使UST脫離了它的掛鉤。

這引起了恐慌。越來越多的Anchor用戶開始提取和出售他們的UST,將其兌換為LUNA并將LUNA出售為現金。LUNA在幾個小時內從$220億跌至$110億,市值縮水50%,超過了100%的抵押貸款門檻。

UST現在突然抵押不足。

隨著LUNA價格的下跌,UST于5月9日脫鉤。來源:TradingView

市場反應劇烈。在UST和Anchor完全燃燒之前,Anchor存款人爭先恐后地退出。隨后發生了全面的銀行擠兌。這種拋售熱潮導致了劇烈的脫鉤,并大舉壓低了UST。

由于用戶急于撤出,Anchor的總存款在5月份暴跌。來源:Anchor協議

LFG擁有數十億美元的LUNA和BTC,拼命想買下正在出售的UST,但無法阻止拋售潮。當鏈上偵探發現LFG將BTC持有的1.4B美元轉移到Binance時,整個市場因擔心BTC被市場出售到一個已經混亂的環境中而陷入困境。最后,正如許多人所警告的那樣,UST根本沒有多元化——恐慌時期加密資產的相關性已經達到1,而BTC的暴跌導致LUNA進一步下跌。

DoKwon和Terra社區預計,恢復掛鉤只是時間問題。許多人認為,支持LFG的巨額資本——數十億美元的BTC和LUNA,加上JumpTrading、三箭資本等的既得利益,使Terra大到不能倒。

但在接下來的幾個小時和幾天里,UST掛鉤隨著LUNA價格逐漸下跌。

自5月8日以來的UST/USD匯率。來源:CoinMarketCap

有傳言稱巨額追加保證金,以及暴露于LUNA和UST的基金和做市商不得不進行拋售。整個市場步調一致地下跌。

隨著越來越多的UST被贖回LUNA,為了滿足所有的贖回,LUNA不得不以越來越快的速度被打印出來。最初,LUNA對其鑄幣率有一個每日上限,但為了清除積壓,驗證者投票決定釋放這個上限并加快鑄幣速度。但市場無法消化這種拋售。Terra的算法發行機制使其進入惡性通貨膨脹的漩渦,就像一個第三世界國家固執地印刷貶值的貨幣以償還其債務人。

LUNA供應的惡性通貨膨脹。來源:TerraScope

到第3天結束時,LUNA的供應量從3.45億暴增至6.5萬億,供應量擴大了約18,840倍。到5月12日,LUNA從所有主要交易所退市,從60多美元跌至不到0.1美分。Terra區塊鏈被停止,因為治理攻擊的成本已經下降到如此之低,以至于只要幾百萬美元,任何人都可以接管該區塊鏈并造成嚴重破壞。

Terra完全崩潰了。

結束了。

Terra現在正處于嘗試重組自身的過程中。但是Terra的崩潰徹底摧毀了加密市場。比特幣下跌20%,大多數山寨幣在混亂的一周內下跌50%或更多。數百億美元的賬面財富蒸發了。不計其數的散戶投資者失去了他們的積蓄,在Terra上大舉押注的資金陷入困境,而在區塊鏈上建設的開發者現在正在尋找新的去處。

可悲的是,這個傳奇故事的結局是可預見的。

目前看來,塵埃落定。但最后兩個問題仍然存在:首先,Terra可以做些什么不同的事情?其次,Terra失敗的長期后果是什么?

即使考慮到它的災難性失敗,Terra的結束也具有不必要的破壞性。據傳聞,LFG仍然持有超過10億美元的BTC尚未使用,并且仍然讓LUNA陷入惡性通貨膨脹,傷害了LUNA持有者和UST持有者。歸根結底,Terra仍然是一個具有新興生態系統的Layer1區塊鏈。作為一個純粹的區塊鏈,它具有潛在的“企業價值”。但在UST崩潰后,該系統突然背負著巨額的壞賬。當中央銀行的負債超過其資產時,只有一件負責任的事情要做:債務違約,并與債權人談判。

如果Terra區塊鏈贖回被暫停并且Terra為UST持有人協商了一個還款計劃,那么區塊鏈也許可以幸存下來,并且UST持有人可以從他們的持股中獲得一些補償。但相反,他們什么也沒做——LUNA過度膨脹并失去了所有購買力,使區塊鏈本身一文不值。現在有人談論從頭開始重新啟動一條新鏈,并在銀行擠兌之前空投給以前的UST持有者。

但所有Terra背后的主要罪孽最終是Anchor。Anchor通過在收益率暴跌期間保證常年20%的APY,有效地將自己變成了龐氏騙局。UST在Anchor存款之外幾乎沒有外生使用。這意味著LUNA的主要價值主張如下:購買LUNA來鑄造UST,將其存入Anchor,以其他UST的形式獲得利息。LUNA是這場比賽的入場券,并且由于UST從未實現其最終目標——作為主導穩定幣的廣泛采用——這場比賽以它可能的唯一方式結束。

這給我們留下了最后一個問題——Terra失敗的更廣泛的后果是什么?

最明顯的是,像UST這樣的“鑄幣稅股份”式算法穩定幣將不再受到重視。自從最初的算法穩定幣Basis白皮書發布以來,穩定幣死亡螺旋的可能性就早已為人所知。但是Terra的失敗已經把它燒成了加密貨幣的集體記憶。每個主要的算法穩定幣要么已經徹底失敗,要么在上周大幅貶值。

我們以可以想象的最大規模進行了實驗。Terra的崩潰可能是鑄幣稅股穩定幣的喪鐘。

Terra失敗的第二個后果是監管重新煥發活力。穩定幣和DeFi監管很可能會來得很快,而且會比以往任何時候都更具懲罰性。上一次我們看到主要加密資產如此可怕的公開潰敗是2018年BitConnect的崩潰,這實際上是一個龐氏騙局,其發起人此后被SEC起訴。對于這種規模的失敗,必定引發監管的注意。我們已經看到珍妮特·耶倫呼吁對穩定幣進行監管,以及國會就DeFi的風險舉行聽證會。

最后,Terra的崩潰最終是一個關于狂妄自大的故事,以及不惜一切代價增長的愚蠢行為。承擔風險并參與開放式創新是創業的核心,也是DeFi的全部意義所在。但伴隨著巨大的自由而來的是巨大的責任,而當這種責任被忽視時,我們都會付出代價。

文章由金色財經翻譯自蜻蜓資本HaseebQureshi:《TheReignofTerra:TheRiseandFallofUST》

于2020年5月20日-5月27日舉辦「520最××眼神挑戰」,由金色數藏META運營團隊篩選+全體用戶投票產生的獲獎者,可獲得的520限定版數字藏品。參與方式見文末.

1900/1/1 0:00:00頭條 ▌歐盟委員會考慮限制穩定幣發行金色財經報道,根據一份文件,歐盟委員會在考慮對穩定幣取代法定貨幣廣泛使用的能力進行嚴格限制.

1900/1/1 0:00:00眼下,數字化轉型可謂如火如荼,數字化轉型最終帶來的一個樂觀的結果就是充分釋放數據要素生產力,然而,知易行難,真正要做起來,卻沒有那么容易,試想.

1900/1/1 0:00:00億萬富翁、加密貨幣交易所FTX創始人兼首席執行官SamBankman-Fried透露,他打算斥資1億至10億美元幫助影響2024年美國總統大選.

1900/1/1 0:00:00引言:Luna從數百億市值到頃刻歸零,而就在短短幾個月前,它還完成了一輪10億美元的融資,由JumpCrypto和三箭資本領投.

1900/1/1 0:00:001.?什么是DNS?現狀如何?DNS就像互聯網的電話簿,將易理解的域名轉換成特定的互聯網IP地址協議,以便谷歌Chrome和微軟IE等瀏覽器為用戶檢索到正確的網站.

1900/1/1 0:00:00