BTC/HKD+0.14%

BTC/HKD+0.14% ETH/HKD+0.29%

ETH/HKD+0.29% LTC/HKD+0.13%

LTC/HKD+0.13% ADA/HKD+0.54%

ADA/HKD+0.54% SOL/HKD+0.3%

SOL/HKD+0.3% XRP/HKD+0.33%

XRP/HKD+0.33%去中心化資產管理2022

什么是資產管理?

資產管理是指代表他人處理金融資產和投資的服務。簡而言之——它是管理別人的錢用來投資和交易,收取一定的費用。

資產管理可以是主動的也可以是被動的。主動的資產管理是指可自由買賣資產,試圖通過把握市場時機來超越指數和基準。被動的資產管理復制特定指數或基準、完全地模擬整個市場的增長,而不是試圖通過選擇個別資產來超越指數。

什么是去中心化資產管理?

去中心化資產管理是指使用基于區塊鏈的智能合約以無法停止、不可審查和無需信任的方式提供資產管理服務。去中心化資產管理允許投資者將投資決策委托給外部第三方,而不必放棄無需信任功能。該領域的產品包括以鏈上主動式管理基金、鏈上被動式管理指數和各種結構化產品為重點的去中心化協議和應用程序。

去中心化資產管理簡史

自從以太坊普及了智能合約的概念以來,作為智能合約技術的一個常見用例,去中心化資產管理反復被提出。事實上,Vitalik在2014年的以太坊白皮書中提到?DAO的概念,DAO通過流動的民主式投票委托來集體管理資本和做出投資決策。

實施去中心化資產管理比“DeFi”的概念早了近3年。EnzymeFinance是鏈上資產管理協議的鼻祖,是2016年上線的第一個正式協議,幾乎比2017年IC0投機熱潮早了整整一年。多年來,各種鏈上資產管理產品涌現——dHedge、Solrise、Solstreet——在不同的L1鏈中處理相同的市場。此外,已經出現了像?Set和IndexCoop等指數創建協議,提供類似于ETF的風險敞口,而不是自由購買和持有的策略。

去中心化資產管理?&?DeFi

鏈上資產管理與穩定幣、托管和賭博一直都是最早概念化的區塊鏈用例。今天,可以認為去中心化資產管理是比DeFi行業更廣泛的一個類別。

金色午報|12月16日午間重要動態一覽:7:00-12:00關鍵詞:Reddit、美聯儲主席、Jack Dorsey、羅永浩

1.美國社區論壇Reddit秘密遞交IPO申請;

2.中信證券:預計美聯儲或將于明年6月首次加息;

3.美聯儲主席:穩定幣目前沒有得到適當的監管;

4.愛馬仕:MetaBirkin NFT 商標侵權;

5.Jack Dorsey和Jay-Z捐贈2450萬美元比特幣用于資助非洲和印度的比特幣技術開發工作;

6.以太坊銷毀量突破120萬ETH;

7.羅永浩宣布下一次創業將涉足AR/VR/MR領域;

8.元宇宙鏈游SIDUS HEROES融資2000萬美元;[2021/12/16 7:43:10]

目前去中心化資產管理產品的總TVL徘徊在3.5億美元左右。如果只關注活躍的鏈上資產管理產品,TVL約為1.5億美元。

DeFi背景下的去中心化資產管理可以進一步分為以下三個子類別:

1.主動式管理的鏈上基金

2.指數和一籃子資產

3.結構化產品和基于金庫的產品

本文將主要關注前兩種。

去中心化資產管理一般可以解決什么問題?

去中心化資產管理協議旨在對傳統資產管理流程進行重大改進。由于中心化、官僚主義的性質,傳統的資產管理是一個成本高、運作摩擦多的行業。

去中心化資產管理利用區塊鏈和智能合約技術的優勢,沿著以下方面進行改進:

1.?降低啟動成本——可以說是最重要和最直接的改進;傳統金融中與創建基金相關的高額法律、注冊、公證費用可達?10,000到200,000美元以上不等。相反,在以太坊上啟動鏈上基金的成本不到100美元。由此推斷,在高吞吐量的?L1鏈上成本可降低到幾美元。

金色晨訊 | 6月25日隔夜重要動態一覽:21:00-7:00關鍵詞:瑞士交易所、紐約加密許可證、國家電網

1. 瑞士交易所SIX計劃推出基于區塊鏈技術的新交易平臺。

2. 紐約將考慮頒發有條件的加密許可證。

3. 國家電網公司區塊鏈技術實驗室正式成立。

4. bitcoin.com論壇將于7月23日終止服務。

5. Plus Token涉案ETH連續兩次轉出。

6. 國際清算銀行:各國央行正在嘗試探索CBDC。

7. 易綱:FATF在中國擔任主席國期間完成了一系列成果 包括防控虛擬資產和“穩定幣”風險。

8. 易綱:中國將持續加大反洗錢和反恐怖融資監管力度。[2020/6/25]

2.?啟動時間更短——傳統金融中創建基金的過程可能需要數月時間。去中心化的替代方案可以將這個過程縮短到幾分鐘。

3.??世界上任何人都可以成為基金經理人——全球大多數基金都集中創建在金融中心和離岸避稅天港——特拉華州、開曼群島、澤西島、巴拿馬等。一方面,一些人可能會發現很難找到可以幫他們成立基金的公司。另一方面,去中心化的替代方案使任何有計算機的人都可以使用自己的投資工具。

4.?世界上任何人都可以成為基金投資者——最有利可圖的基金投資機會僅限于擁有數百萬美元凈資產的合格投資者。去中心化的替代方案可以無視財富或地位差異,使資金投資民主化。

5.??沒有投資者最低投資金額要求——傳統金融中的大多數基金都有達到最低投資金額標準的要求。這些最低投資金額要求可高達10,000,000美元,低至10,000美元。去中心化基金完全消除投資者的最低投資限度。

6.??嚴格執行的規則/授權——傳統金融中的基金規則和授權通常沒有按投資者協議嚴格執行,并且基金經理人還可以隨意違反。基于區塊鏈的基金可以使基金規則嚴格按照算法進行,致使基金經理人別無選擇,只能遵循預先定義的規則。

金色午報 | 12月28日午間重要動態一覽:7:00-12:00關鍵詞:最高法、四大行、肖風、安徽省立醫院

1. 最高法:區塊鏈適用于「微博短信」作為民事訴訟電子證據規則。

2. 四大行或將參與央行法定數字貨幣試點 具體形式尚未定。

3. 萬向區塊鏈肖風:區塊鏈追求的是生態效應。

4. 國家稅務總局原副局長:區塊鏈智能合約可將稅收法律代碼化。

5. 安徽省立醫院首推“電子健康卡+區塊鏈”解決方案。

6. 歐洲刑警組織官員表示目前仍無法追蹤或分析門羅幣。

7. 比特幣的豪威測試結果完善了美國SEC的ICO監管協議。

8. 涉嫌參與加密龐氏騙局BitClub的Jobadiah Weeks被實施審前拘留。[2019/12/28]

7.?可以是非托管/無需信任的——在基于區塊鏈的基金中,基金經理人沒有能力托管或提取投資者的資金,只可以用投資者的資金執行某些投資和進行交易。

8.?更多的流動性/更少的鎖定期——傳統資產管理領域的大多數基金,通常每季度可以贖回一次。基于區塊鏈的基金可以大大增加投資者的流動性,并且根據鏈上基金頭寸的性質,可以實現即時贖回。

9.透明度——由于依賴現實合同、外部審計師和非實時報告,傳統資產管理領域的資金可能會受到有限透明度的影響。區塊鏈技術是一種不斷更新和透明的賬本,可以讓建立在區塊鏈上的資金完全透明,其投資組合的所有變化都會在發生時實時更新。

10.?可組合性——雖然傳統金融主要存在于中心化的貯倉中,但去中心化金融已經發展成為一組相互關聯、模塊化的“貨幣樂高”。這允許去中心化資產管理輕松插入其他DeFi服務,以實現交易、報告、杠桿、保險、交換和其他功能。

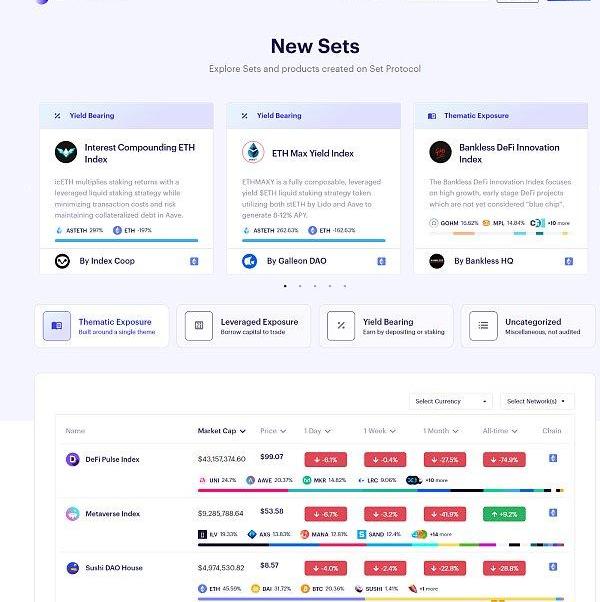

最常見的的去中心化資產管理協議概述

下表展示了至今仍然在運營的基于區塊鏈的資產管理協議。它不包括已失效的協議,例如Bskt、TAAS和其他一些協議。

金色財經現場報道 謝智勇:投資區塊鏈不投ICO 真正的用戶不會每天拋幣 :金色財經現場報道,在世界區塊鏈大會·三點鐘峰會“古典投資人的冷思考”圓桌討論中,我們出品創始人,CEC首席戰略顧問謝智勇說,投區塊鏈不一定以為著要投ICO,2018年2月之后,很多正規軍進場區塊鏈都沒有做ICO。區塊鏈項目要帶來真正的用戶而不是“韭菜”,用戶不會每天拋幣,而“韭菜”會。[2018/4/24]

截至2022年5月的主要去中心化資產管理協議的TVL和FDV

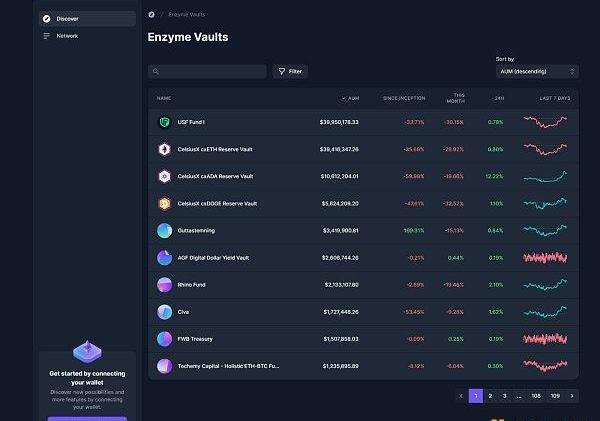

1.Enzyme金融

Enzyme是老牌去中心化資產管理協議。它最初被稱為Melon,于2016年推出,是以太坊上的最早的?IC0和dApp之一。它的愿景很簡單——將對沖基金放在區塊鏈上。該項目目前有大約1000個“倉位”。大多數是存在于鏈上的類似基金的結構,或者任由經理人管理;有些是由DAO成員管理的DAO金庫。

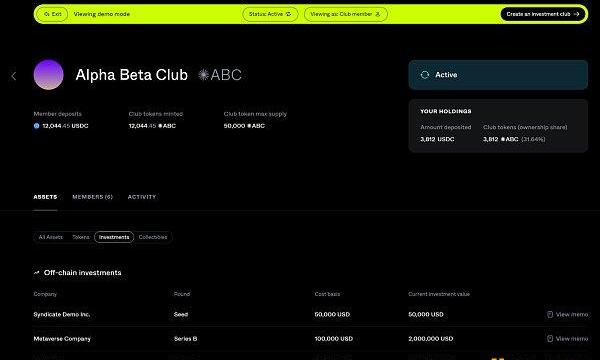

2.Syndicate

Syndicate是一款即將推出的資產管理產品,在加密領域有著最密集的資本支持。Syndicate最初的愿景是成為創建DAO的一站式dApp;隨后,稍微向“Web3投資俱樂部”靠攏。他們的差異化因素是能夠將在其平臺上創建的投資俱樂部與現實世界的實體聯系起來,并且不僅能夠組織對鏈上加密資產的投資,而且能夠組織對鏈下、現實世界創業公司的投資。

金色財經訊:11月5日,中國區塊鏈應用研究中心與吉安市人民政府、井岡山國家經濟技術開發區正式簽訂戰略合作協議,三方將合作建立吉安金融普惠與金融科技基地。[2017/11/7]

3.dHedge

dHedge是另一個與Enzyme類似的項目,專注于鏈上主動式管理基金。盡管他們的種子輪股權投資方有十幾個頂級基金,大量的集成和一個非常厲害的UI/UX,但由于某些原因,自2021年中期以來,產品沒有那么大的吸引力,產品背后的代幣也沒有很好的表現。

dHedge月收入和完全稀釋估值

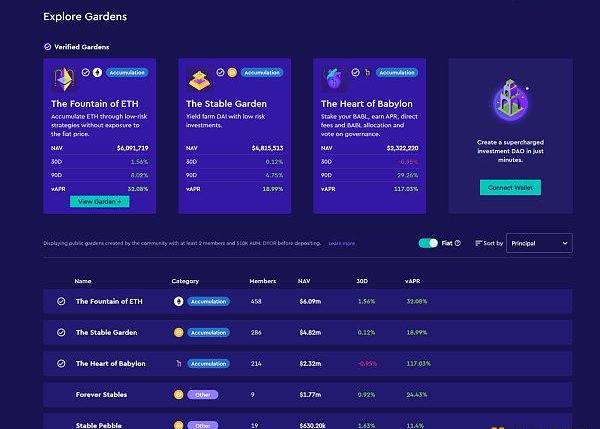

4.BabylonFinance

BabylonFinance是另一個專注于鏈上主動式資產管理的項目。具體來說,Babylon專注于社區治理的資產管理。用戶可以創建“花園”,然后由其成員共同管理。

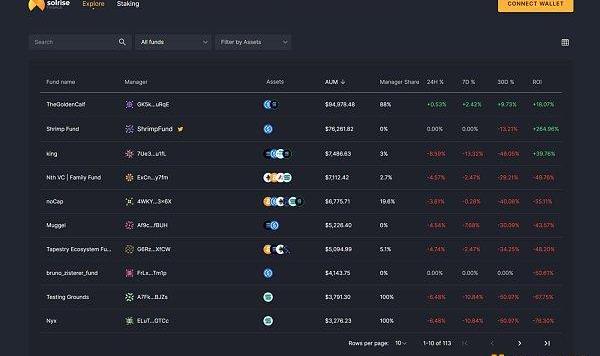

5.Solrise

Solrise是Solana上的去中心化主動式資產管理協議。盡管有大量投資者,在2021年中期的牛市中進行了大量炒作,并且用戶體驗非常好,但目前的TVL僅為18萬美元左右。市值為600萬美元,FDV為8800萬美元,?7%流通代幣,價格圖表看起來像一個向下的階梯函數,我們的直覺表明,可能FDV在可預見的未來還會繼續流血。Solrise在Solana上主要的競爭對手是另一個名為Solstreet的協議。

6.SetProtocol

如果Enzyme是以太坊上的老牌主動式資產管理協議,那么Set就是以太坊上的老牌被動式資產管理協議。截至2022年5月下旬,Set?的TVL為1.38億美元,他們的旗艦產品TokenSets是最大的基于區塊鏈的用于創建加密市場的指數和一籃子資產的產品。TokenSets允許用戶創建基于現貨的投資組合、杠桿產品和其他類似ETF的工具。

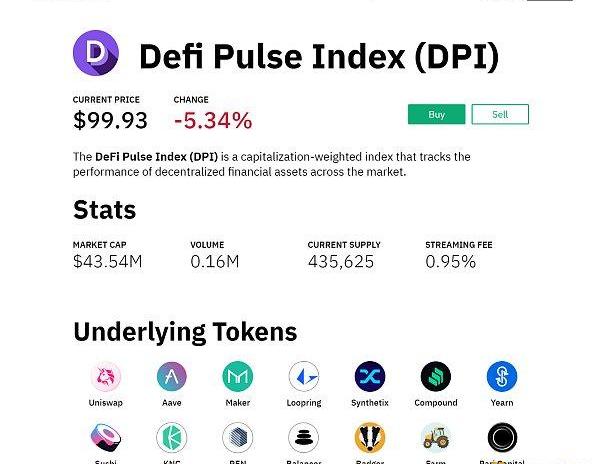

7.IndexCoop

IndexCoop是第二大基于以太坊的被動資產管理協議。IndexCoop開發指數和結構化產品,為各種加密貨幣主題提供被動敞口。它的TVL約為1億美元,幾乎與擁有約1.35億美元TVL的Set一樣大。

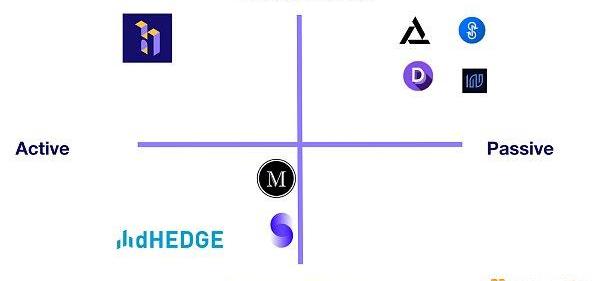

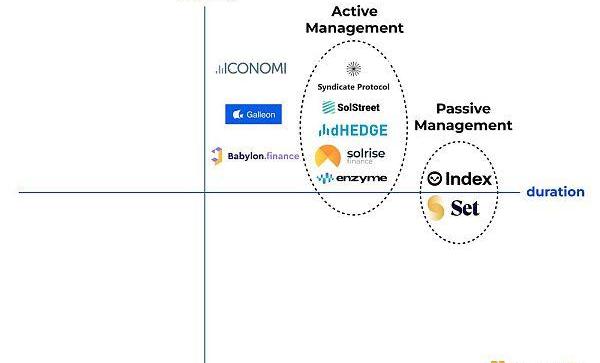

繪制市場坐標圖

在他們的文件中,我們注意到BabylonFinance有一個非常好的DeFi去中心化資產管理領域的雙軸"市場坐標圖"。他們的市場坐標圖上,一個軸是經理人驅動<>信任最小化光譜,而在另一個軸是主動<>被動光譜。

信用:BabylonFinance文件

然而,我們認為我們可以做出更有趣的市場坐標圖,如果我們不關注上述變量,而是關注工具的平均持續時間和平均波動率。

隨著這個由3部分組成的系列繼續推進,我們將繼續擴大這個圖表。

DeFi中去中心化資產管理協議的市場坐標圖?V2

去中心化資產管理還沒有像其他DeFi協議那樣火起來的原因是什么?

乍一看,鏈上資產管理似乎是一個天然適合區塊鏈的產品。智能合約確保投資者資本的無需信任托管,透明的賬本省去了復雜計算和審計基礎設施的成本負擔,無需許可訪問授予所有人平等和開放地訪問權限,而不僅僅是機構和高凈值人群。啟動對沖基金的間接成本從6位數降至幾美元的L1gas費。

然而,盡管這些看似明顯的效率收益,但相對于其他DeFi類別,去中心化資產管理產品的總體TVL很小。到目前為止,具有如此高匹配度的產品為何沒能獲得顯著的吸引力?我們認為以下是其中一些原因:

1.?效率提升不夠——簡單地將TradFi工具移植到間接成本較低的區塊鏈上,加密貨幣原住民可能不會對此感興趣。早期采用者對智能合約獨有的產品更感興趣。在加密領域,新穎的基礎設施往往勝過微小的效率提升。

2.?沒有耐心/沒有長久注意力——加密行業是一個快節奏的環境,技術以超快的速度迭代更新。市場獎勵快速行動的人,相應地,參與者已經習慣于低耐心的心態。這與資產管理的性質相沖突,資產管理通常需要多年努力才能實現成功。

3.?無趣——讓我們面對事實;現有的去中心化資產管理解決方案很無趣,并不像加密貨幣的其他部分那樣讓人產生多巴胺或令人興奮。人們想要新的體驗,一些更快、更直接的東西。無論好壞,加密貨幣的自然秩序往往傾向于波動性最高的領域。我們相信這就是為什么高杠桿加密衍生產品多年來占主導地位的原因。

4.?壓力和焦慮——連續多年管理一個基金可能是一種負擔,令人焦慮,而且責任重大,特別是在經理人覺得自己不具備優勢的時候。

5.?有限的跟蹤記錄——DeFi中現有的資產管理解決方案受到經理人跟蹤記錄的限制。經理人至少需要一年的時間來證明自己的能力。這些漫長的周期使其難以建立長期的、可證明的跟蹤記錄。同樣,投資者也需要很長的時間來弄清楚他們的錢是否存放在正確的地方。

6.?過于透明——過度透明可能是弱點而不是優勢。最好的長期基金經理人實際上可能更喜歡TradFi基金結構的相對不透明性。經理人通常不希望他們的投資組合和投資組合的變化在任何時候都完全被展現出來。

7.?投資者偏好——對于投資者來說,相對于將他們的資金長期委托給某個幾乎沒有責任感只是偶爾更新的人,自己“交易市場”可能更有樂趣。

8.?資產范圍——經理人被限制在協議所整合的狹窄資產范圍內,并且只能對這些工具表達長期的方向性。對長尾資產的支持通常很弱,幾乎沒有跨鏈投資能力。

9.?周期性——現有的大多數鏈上管理解決方案在熊市期間幾乎毫無用處,因為它們沒有足夠的方式來表達下行的方向性。充其量,經理人可以利用現金來避免下跌趨勢。然而,這不會為經理人帶來業績收益,也不會為投資者帶來收益;對兩個利益相關者來說都是一個相對的雙輸。

在下一篇文章中,我們將重點關注快速增長的DeFi結構化產品領域以及自2021年以來風靡DeFi的一切國庫化趨勢。

我們還將提出一種新的去中心化資產管理協議的看法,相信它可以解決上述大部分問題,做出不同的設計權衡,并能滿足加密貨幣原生投資者對波動性和風險的渴望。

原文來自TradeVaults?

譯者:金色財經0xOak

炒鞋、炒盲盒、炒數字藏品……從實體潮鞋,到神秘的盒子,再到一張張JPG圖片,交易的內容越來越虛幻,新一代年輕人玩的圈子讓旁觀者一次又一次發懵,但年輕的套利者已獲得了買車買房的資金儲備.

1900/1/1 0:00:00據慢霧區情報,發現NFT項目verb釣魚網站如下:釣魚網站1:https://mint-here.xyz/verblabs.html釣魚網站2:https://verb-mint.netlify.

1900/1/1 0:00:00Web3游戲就是特洛伊木馬,會將更多的用戶帶到加密世界。Web3游戲往往因為糟糕的游戲畫面、糟糕的用戶體驗而令人討厭.

1900/1/1 0:00:001.金色觀察|監管權交給CFTC?美國兩黨首次嘗試為數字資產建立全面監管框架在周二,美國參議員KirstenGillibrand和CynthiaLummis正式發布了加密監管法案.

1900/1/1 0:00:00伴隨元宇宙概念在2021年出圈,關于新一代互聯網協議的Web3.0也迎來了爆發期。近期,多個Web3.0項目的融資背后出現了老牌風險投資機構的身影,這些曾在Web2.0時代成功押注了臉書、阿里巴.

1900/1/1 0:00:00原文標題:《世界上最高效的市場運行在區塊鏈》區塊鏈技術帶來創新,這種創新的本質往往在公眾爭論中消失了——爭論集中在對區塊鏈的負面看法.

1900/1/1 0:00:00