BTC/HKD-0.83%

BTC/HKD-0.83% ETH/HKD-1.3%

ETH/HKD-1.3% LTC/HKD-1.05%

LTC/HKD-1.05% ADA/HKD-1.69%

ADA/HKD-1.69% SOL/HKD-1.85%

SOL/HKD-1.85% XRP/HKD-2.59%

XRP/HKD-2.59%今天的研究主題是stETH/ETH,其交易對流動性正在耗盡。

眾所周知,stETH是ETH在Lido上的質押版本,其用意在于保護ETH在合并后的安全性。

因此,stETH與ETH應該是一比一對應的關系,并在Curve上有一個流動性池。?

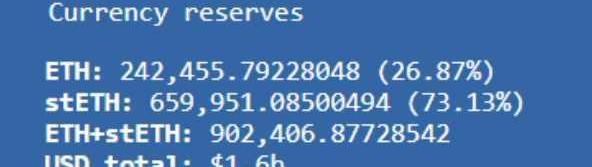

然而,現在Curve上的流動性池變得極端不平衡,stETH的占比已經接近75%,傾斜比例前所未有。

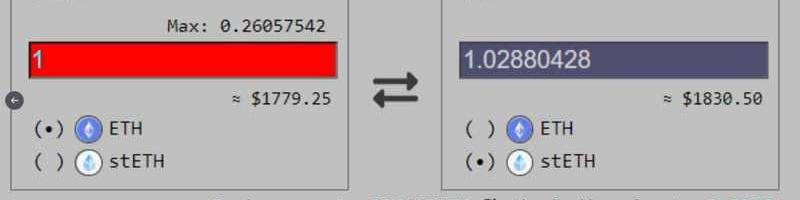

這導致了stETH對ETH的兌換比例已經變為1.03:1,并且傾斜程度還在加劇。

Grayscale:與Coinbase達成的監控共享協議不能滿足監管機構的現行標準:金色財經報道,資產管理公司Grayscale在周四致美國證券交易委員會的一封信中,給人們對現貨比特幣 ETF 的新申請熱潮潑了一盆冷水,與Coinbase達成的所謂監控共享協議既不能滿足監管機構的現行標準,也不能滿足投資者的要求。根據監管機構當前使用的標準,這是必要的。

Grayscale 律師 Joseph Hall 在信中寫道,上市交易所和比特幣現貨交易場所之間達成監督共享協議的可能性并不是一個新想法。Coinbase 并未作為國家證券在市場監管機構注冊。交易所、經紀自營商或期貨交易所。[2023/7/28 16:03:51]

理論上來說,脫錨的節奏是由流動性池的傾斜比例和A因子決定。

有關A因子的問題,可以參照@Tetranode的推文。簡單來說,stETH池目前正處于臨界水平,脫錨隨時可能會加速。

空頭機構香櫞:繼續做空ETH,相信其與FTX一樣存在常識性的缺陷:11月16日消息,美國知名空頭機構香櫞(Citron Research)在推特上分享有關FTX事件的看法。香櫞稱,FBI沒有對民主黨的第二大捐款人進行為期兩個小時的檢查。這是國家安全的問題。“這再次點燃了我們做空的火焰……我們繼續做空ETH,因為我們相信這個市值1300億美元的代幣和整個SBF故事一樣,具有很多常識性的缺陷。”[2022/11/16 13:13:29]

stETH與ETH一比一錨定,而且合并幾個月內就將發生,現在買入stETH似乎是可以躺賺的套利操作,這與沒有資產支撐的UST有很大不同,那么投資者為什么在退出呢?

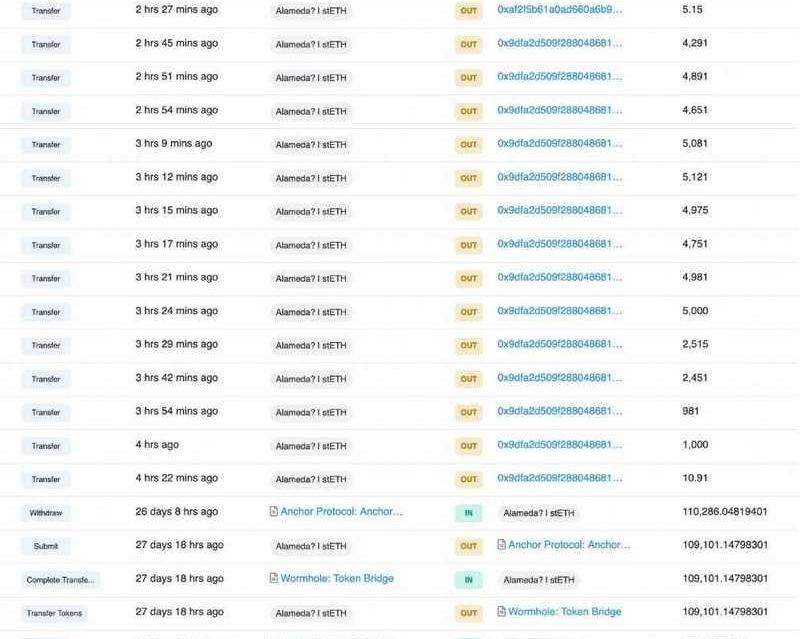

我觀察到AlamedaResearch正在撤出他們的倉位。在幾個小時內,不顧滑點損失,撤出了接近5萬枚stETH。

眾所周知,Alameda在市場上的嗅覺十分靈敏...

南非金融監管機構FSCA針對加密詐騙發出第二次警告:南非監管機構金融行業行為監管局(Financial Sector Conduct Authority,簡稱FSCA)注意到“在過去三個月中”,有關加密相關損失的報告越來越多,因此最近發布了第二次加密“健康警告”,在警告中,FSCA提醒投資者,由于加密貨幣“不受當局或任何其他機構的監管”,如果出現問題,將無法依法追索。FSCA的第二次警告是在比特幣龐氏騙局Mirror Trading International(MTI)崩潰之后發出的。MTI隨后被區塊鏈分析公司Chainalysis在其年度加密犯罪報告中認定為2020年最大的加密詐騙。在最新的警告中,FSCA還將矛頭對準了不受監管的實體經常做出的欺詐和高額回報承諾。(Bitcoin.com)[2021/3/29 19:27:04]

動態 | LedgerPrime獲得1200萬美元機構投資:據coindesk報道,由前華爾街高管領導的數字資產投資公司LedgerPrime已經籌集了1200萬美元的機構資金,并且獲得了另外800萬美元的投資承諾。[2019/3/8]

事實上,他們是Lido上stETH的七大持倉者之一,他們此舉很有可能會引發擠兌潮。

再看看其他的大持倉者。從借貸平臺Celsius開始。

Celsius擁有接近45萬枚stETH,價值約15億美元。他們將這些stETH存入Aave作為抵押品,借出了約12億美元的資產。

動態 | 機構投資者使用場外交易購買數字貨幣的趨勢在上升:據彭博社報道,機構投資者越來越多地參與到數字貨幣市場,芝加哥的數字貨幣交易部門Cumberland的全球交易主管Bobby Cho表示,對沖基金等買家已經取代高凈值人士成為場外交易的最大買家。位于波士頓的Circle網絡金融公司首席執行官杰里米?阿萊爾(Jeremy Allaire)表示,“我們的場外交易業務已經實現了三位數的增長。這是一個巨大的增長領域。”大型買家和賣家喜歡私人交易,因為交易所可以提高數字貨幣價格。在私人出售中,各方可以提前確定價格,而不是擔心交易發生時突然暴跌或飆升。[2018/10/2]

這也許還不算是大問題,但是......

Celsius正在迅速的消耗其流動性投資者的贖回頭寸。

他們利用這數十億美元的低流動性資產,獲取大量貸款來償還客戶的贖回。

Celsius正在苦苦掙扎,過去一年他們在黑客事件中損失了巨額資金,事情正在變得更糟。

起先是他們在?Stakehound事件中損失了7000萬美元。(BlockBeats

注:6月7日,據DirtyBubbleMedia消息,加密借貸平臺CelsiusNetwork在Stakehound私鑰丟失事件中至少損失3.5萬枚ETH。)

然后又在BadgerDAO被盜事件中損失了5000萬美元。

除此之外,5億美元的客戶存款在近期的LUNA崩盤事件中灰飛煙滅。他們對客戶資金的魯莽操作實在讓人無語。

這些還只是公開信息的被盜損失,并不排除還有其他未知的被盜事件。

投資者現在以每周5萬ETH的速度贖回他們的頭寸,意味著Celsius只有兩個選擇:

1.將他們的stETH換成ETH,再換成Stablecoin以增加流動性。

2.抵押stETH,用貸款償還客戶。

如果選擇第一種方案,他們持有約45萬枚stETH,但Curve的池子里只有24.2萬枚ETH。每一次拋售,都會加劇該交易對的兌換比例傾斜,這對于他們來說損失很大。

Uniswap上也還有約500萬美元的stETH流動性,此外,CEX的流動性未知。但CEX、Uniswap以及Curve上的流動性應該不足以支撐其出售全部頭寸,如果可以,他們應該直接就去CEX了,而不會在Curve上賣。

stETH的交易對只有ETH一種,,這意味著stETH換成ETH后,ETH也會面臨拋壓。

他們用stETH貸出了大量資金,而這些數十億美元的拋壓將使其抵押率變得更危險。

假設stETH嚴重脫鉤或市場狀況變得更糟。

Celsius可以被清算。借貸變得越來越昂貴,他們的抵押品由于市場狀況而失去價值,低于錨定匯率的拋售使其虧損更多,而流動性也會枯竭。負反饋循環。

還有一件事值得注意,Aave將如何清算stETH這種非流動性資產。

他們是為這些資產負責,還是被迫在幾個月內不流動,同時冒著ETH價格下跌的風險?他們該怎么做?

很大的可能是Celsius在清算之前被凍結贖回。

Celsius只剩下幾周的資金,并且由于脫錨、借貸費用而遭受重大損失,并且還存在合并被延遲的風險。被凍結似乎只是時間問題。

我們不要忘記,在這種情況下,它們并不是唯一的巨鯨。當其他巨鯨聞到血腥味時,他們將會推波助瀾,做空期貨市場的同時清算其他頭寸。哦哦,這可能就是為什么Alameda傾銷5萬枚stETH并換成Stablecoin……

像SwissBorg這樣的資產管理平臺持有約8萬枚stETH的客戶資產。通過其錢包可以發現,他們將2700萬美元的stETH放在Curve流動性池,還有有5.1萬枚stETH可用。如果他們撤出流動性池,并拋售stETH,Celsius將進退維谷。

盛宴之后,巨鯨在離席,誰會是第一個?

看看今天的交易,已經有一些大規模的退出,包括這筆2400枚stETH的。

隨著stETH的流動性越來越低,筆者將持續關注Celsius需要清算的其他頭寸。約700萬美元的LINK,4億美元以上的WBTC,已經在路上了......

大量的散戶正在利用杠桿在Aave上進行套利交易,如果ETH價格崩盤,情形可能會變得非常難看。

每個人都需要抵押品來彌補他們的杠桿并賣出他們的其他頭寸。

如果我是VC或者做市商,我會這么玩:

1.清算他們同時做空;

2.打破stETH錨定,促使擠兌潮爆發,ETH價格崩盤,然后在合并前以較大折扣買入stETH。

本文只研究了幾個主要的stETH持有者,其他巨鯨可能還有其他風險。

這似乎是不可避免的。我的目標是獲得一些外界的意見,看看我有沒有錯過什么。

由金色財經孵化的數藏平臺——Beta測試版已于5月20日正式上線,伴隨上線我們策劃了一系列福利活動.

1900/1/1 0:00:00你可以從17種交易風格中找到適合自己的那一款,也可以把它們融合在一起,最終創造屬于你自己的風格。原文標題:《17種加密貨幣投資風格,你屬于哪種?》在我來看,加密貨幣的投資風格可以分成17種.

1900/1/1 0:00:006月2日,在“聚智·強鏈”2022區塊鏈賦能數字經濟高峰論壇上,多位國內外數字經濟、區塊鏈等領域的頂尖學者以及行業專家展開“頭腦風暴”,為區塊鏈技術賦能數字經濟建言獻策.

1900/1/1 0:00:00隨著協議崩潰、收益率壓縮和價格下跌,許多DeFi觀察家開始思考,我們何時才能開始意識到一個開放、無需許可、可組合、基于區塊鏈的金融系統的潛力.

1900/1/1 0:00:001.金色觀察|看跌的加密市場影響NFT熱度:谷歌NFT趨勢減少70%整個NFT市場在2022年1月份達到了熱度頂峰,可以看到,加密藝術品、游戲、數字證書等領域NFT概念爆發并持續發酵.

1900/1/1 0:00:00Terra生態系統(包括其大部分應用程序和協議)崩潰之后,投機的區塊鏈公司希望從離開Terra的開發者中招攬人才.

1900/1/1 0:00:00