BTC/HKD+0.11%

BTC/HKD+0.11% ETH/HKD+0.01%

ETH/HKD+0.01% LTC/HKD-0.01%

LTC/HKD-0.01% ADA/HKD+0.07%

ADA/HKD+0.07% SOL/HKD+0%

SOL/HKD+0% XRP/HKD+0.07%

XRP/HKD+0.07%本周,比特幣市場受到大規模去杠桿事件的影響,跌破2017年2萬美元的歷史最高價。隨著交易所、貸方和對沖基金破產、缺乏流動性或清算,鏈上DeFi市場和鏈下實體都去杠桿化。

6月18日,比特幣在6月18日跌破2017年的歷史高點?2萬美元,達到引人注目的17,708美元的低點。但比特幣價格又在周日恢復到2萬美元的水平。

由于比特幣和數字資產是上周末唯一可交易工具,宏觀擔憂和對美元流動性的需求似乎已被排除在外。由于這一極端的去杠桿事件,我們已經開始看到一些實體的投降信號,包括礦工、長期持有者和總體市場

在本期中,我們將探索這些不同的領域,以評估是否已達到最痛點。

盈利最低點

隨著市場交易價格低于2017年歷史最高價2萬美元,投資者的信念和市場盈利受到了極大的考驗。

已實現虧損指標衡量以較高價格獲得的代幣與隨后在鏈上支出時價格之間的總價值增量。已實現虧損創下歷史新高,連續三天總體市場已實現虧損超過每天24億美元,總計73.25億美元。前面提到的盈利壓力似乎在投資者實現虧損時發揮作用。

之前三個群組都處于未實現虧損的情況僅與后期熊市投降相一致,這與前述盈利指標相吻合。

元宇宙社交空間MGLand稀缺超級地塊Mint結束,地板價達1.2ETH:1月20日消息,元宇宙社交空間項目MGLand稀缺超級地塊在1月19日Mint結束,目前二級市場交易地板價為1.2ETH。

據悉,MGLand正在積極拓展印尼元宇宙市場,并已與多家印尼本地大型品牌建立合作。[2023/1/20 11:22:25]

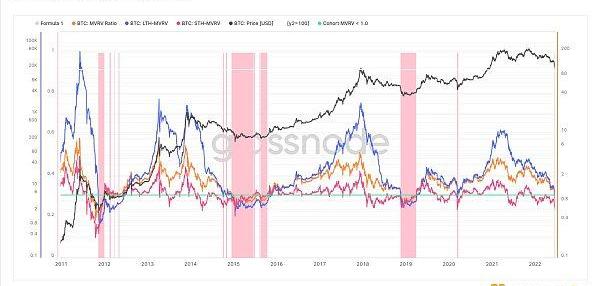

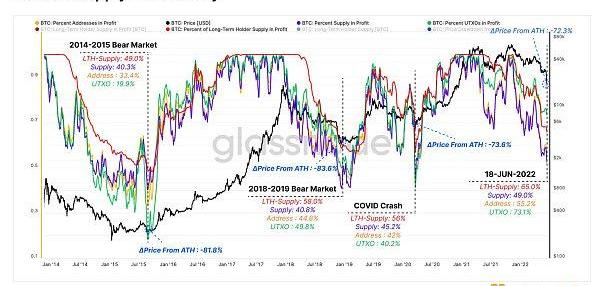

正如我們在之前文章中所說的那樣,跟蹤熊市延伸的一個有力工具是跨供應和基于錢包指標的利潤下降。我們所尋求的是投資者最終財務痛苦的閾值,它在之前的周期中讓賣家疲憊不堪。

這些供應中的最痛點閾值可以從不同維度進行調查:

?盈利的供應量下降到只有49.0%,因為市場交易下降到1.76萬美元,使超過一半的供應進入未實現虧損。歷史上的熊市最低價是在40%到45%的盈利的供應量之間到底。

?盈利的地址評估各個錢包之間的盈利狀況,并將相似的結果返回給盈利的供應量。該指標現在僅比2018-2019年熊市和COVID崩盤時的最低水平高出10%,表明與這兩次觸底時相比,現在的痛苦略小。

?盈利的UTXOs使我們能夠根據所有未花費的輸出來衡量市場盈利情況。該指標顯示,所有未花費的交易輸出(UTXO)中有26.7%處于虧損狀態。從歷史上看,在熊市的底部,所有UTXO中有50.2%-81.1%處于虧損狀態。

?盈利的LTH供應量監測長期持有者的盈利情況,以此衡量比特幣最強投資者的壓力嚴重程度。目前,35%的LTH供應量處于虧損狀態。這意味著與過去的熊市相比,這群人承受的痛苦仍然較小,因為在過去的熊市中,LTH的供應量中有42%至51%在虧損。

Glassnode:以太坊非零地址數創歷史新高:7月8日消息,據Glassnode數據顯示,以太坊非零地址數達到83,595,439個,創歷史新高。同時,以太坊上持幣量大于0.01地址數為23,432,651,同樣創歷史新高。[2022/7/8 2:00:25]

隨著時間的推移,代幣的損失和深度持有化,這些指標的底線有一個預期的自然漂移。因此,可以認為是周末的拋售使盈利和投資者陷入了歷史、意義的財務痛苦程度。

實時發生的礦工投降

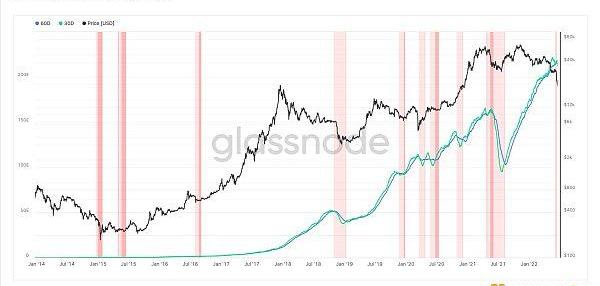

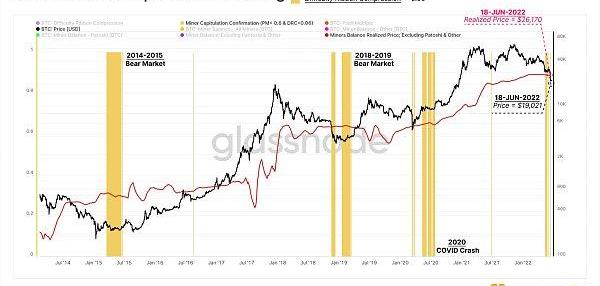

有充分的理由認為比特幣是一種數字商品,像許多商品一樣,它往往與其生產成本有關。通過在難度和市值之間運行雙對數回歸模型,我們可以估計出開采BTC的全部維持成本。

該生產成本模型預測目前BTC應在17,600美元交易,有趣的是,這是上周末的最低價格。

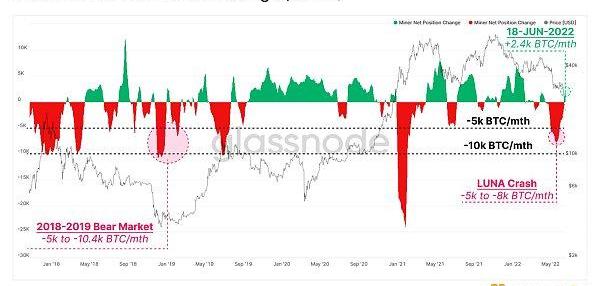

我們在之前的調查中發現,由于收入下降和生產成本上升,礦工收入面臨壓力。現在礦工行為證實礦工投降階段已經開始。第一個證據是算力帶,它現在已經倒置,因為算力從歷史最高價下降了10%,這意味著礦機即將停機。

Glassnode:如果礦工變成“囤幣黨”,人們獲得新BTC將變得非常困難:12月27日消息,區塊鏈分析公司Glassnode認為,如果礦工變成“囤幣黨”,人們獲得新BTC將變得非常困難。在過去的兩年里,礦工的行為已經發生了轉變。一方面,較新的、更強大的芯片提高了礦工運營效率,另一方面,礦工向北美的擴張方便了許多礦工通過廉價的債務和公司股權獲得了運營資本,2021年的BTC礦工比過去幾代礦工更加堅韌。過去礦工錢包會定期賣出穩定的比特幣,這種情況自2019年以來已經發生了轉變,礦工現在比以前更多地將挖礦收入存入他們的錢包。作為一個自然有賣出激勵的群體,在短短不到13年的時間里,十分之九的比特幣總供應量已經發放給礦工,如果礦工長期堆積比特幣并演變成“囤幣黨”,那么人們在未來獲得新的比特幣可能會變得非常困難。[2021/12/27 8:06:45]

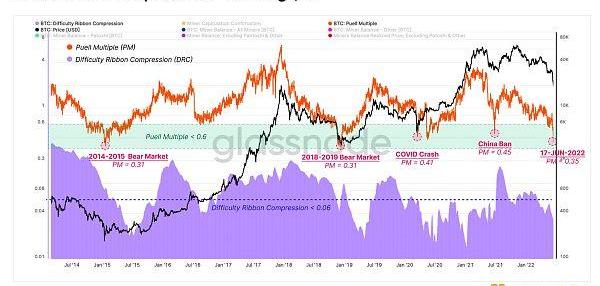

我們可以使用兩種工具進一步驗證礦工壓力是否在發揮作用:

?PuellMultiple是一個跟蹤礦工美元計價收入的振蕩器,目前顯示總收入比其年平均水平低61%。從礦工收入下降來看,我們可以認為礦工壓力很可能發揮了作用。

?然后,難度壓縮帶提供了一個明確的礦工壓力模型,就像哈希帶一樣,它監測礦機是否真的要停機。鑒于我們看到最近的難度上升趨勢,我們還可以確定BTC的生產成本已經增加。

Glassnode:比特幣大額交易目前處于統治地位:8月11日消息,據Glassnode最新分析顯示,目前比特幣大額交易處于統治地位,自2020年9月以來,價值超過100萬美元的鏈上大額交易的主導地位已經從過去的30%上升到70%。隨著幣價在7月下旬降至2.9萬美元的低點,100萬至1000萬美元的交易組明顯飆升,主導地位上升了20%,1,000萬美元以上的交易量的主導地位也隨之飆升,也上升了20%,這種現象支持了價格反彈。此外,Glassnode發現幣齡較大的比特幣最近基本上處于休眠狀態,這表明這些大額交易更有可能是積累者而不是賣家,而且對價格來說也是相當有建設性意義。

?另一方面,規模小于100萬美元的交易已經從之前的70%下降到大約現在30%-40%,自2020年以來,機構和高凈值資本(大額交易的主導者)正在將比特幣網絡帶入到一個新時代。[2021/8/11 1:48:55]

基于這兩個模型,持續的礦工收入減少比2021年5月至7月的大遷移時更糟糕。然而,礦工已經在2018-2019年和2014-2015年熊市中度過艱難的日子,當時?PuellMultiple達到0.31(與年度平均水平相比收入下降69%)。

為了評估礦工投降的可能性,我們可以結合這兩個指標,尋找PuellMultiple?<0.6和難度壓縮帶<0.06之間的合適值,作為礦工投降工具。

Glassnode:比特幣活躍供應量破24小時新高:據分析公司Glassnode發布的數據顯示,比特幣活躍供應量顯著上升至1,165,734.158,較先前上漲了3%,破24小時新高。此外,錢包余額超過0.1BTC的錢包數量也飆升至3,054,282。文章分析稱,這可能與當前全球金融危機有關,更多散戶投資者傾向于購買更多的比特幣(U.Today)[2020/6/13]

為進一步支持這一論點,我們還可以估計礦工的已實現價格作為其開采余額成本基礎的衡量標準,目前的已實現價格為26,170美元。

有趣的是,在多種情況下,突出顯示的投降區域與市場價格低于估計的礦工已實現價格的時間段重疊。在最近市場崩盤至1.76萬美元時,這種重疊結構自COVID崩盤以來首次被注意到。

由于礦工面臨巨大的財務壓力,他們的流出量達到每月5k到8kBTC的速度,與2018-2019年的熊市投降事件相當。值得注意的是,在BTC未能保持其持續整合的低位之后,礦工停止支出,并且實際余額以每月2.2萬比特幣的速度增長。

長期持幣者:即將投降

當前熊市即將倒下的多米諾骨牌正在進入一個新階段。除了礦工,長期持有人現在開始感受到壓力,這迫使他們中的許多人加速出售。上周,長期持有人供應量減少了17.8萬?BTC,相當于其總持有量的1.31%。

過去一年多的供應量恢復證實了舊代幣正在支出,加速到每天2萬到3.6萬?BTC的速度。這反映了即使是比特幣的強勢群組中也出現了恐懼和驚慌。

我們可以使用LTH-MVRV來繪制長期持有人的激勵財務壓力。最近的市場暴跌至1.76萬美元,將該指標推至0.85,這意味著LTH平均持有15%的未實現虧損。這比COVID暴跌期間的LTH-MVRV更低,僅略高于2018-2019年熊市投降的底部。

作為長期持幣者,未實現虧損會放大,這種賣進損失的強度可以通過LTH-SOPR來監測。該指標是將市場價格與每天LTH支付代幣的成本基礎進行比較。

過去當該指標交易低于1時,LTH就出現過投降,這表明LTH在長期持有后正在虧損。在熊市低點,這個指標以前曾跌至0.4至0.6范圍內,表明損失了40%至60%。

因此,LTH當前的虧損支出行為與2020年3月相吻合,但沒有?2015年或2018年熊市低點那么嚴重。

我們還可以跟蹤30天內LTH的凈代幣分布,以評估相對賣方活動。在這里,我們通過總LTH供應量對價值進行標準化,以獲得這些投資者在以往熊市中的行為比較概況。

在最近的大幅下跌期間,LTH投資者每月的支出略高于其供應量的1%,這一比率與COVID崩盤和2021年12月歷史最高價之后的修正相吻合。這個水平幾乎是2018-2019年熊市最大流出量的2倍。

請注意,LTH最大流出實際上與牛市而不是熊市有關。

追蹤交易所遭受的痛苦

交易所仍然是BTC的主要交易場所,因此,以進來的代幣流為特征可以改進我們關于市場對波動性和回撤反應的觀察。下圖僅顯示每周流入或流出交易所的凈流量超過總交易所余額1%的情況。

回顧最近的重大事件:

?在2018-2019年的熊市中,每周流入量?>交易所總余額1%以上的情況持續了一個多月。

?LUNA崩盤,凈流入量達到了交易所總余額的4%以上。

?當前市場的這一指標返回了-2.8%的凈流出量,類似于COVID崩盤后的流出量。

因此,盡管價格走勢嚴重下行,但本周交易所余額的凈余額消耗率僅為?2.8%。

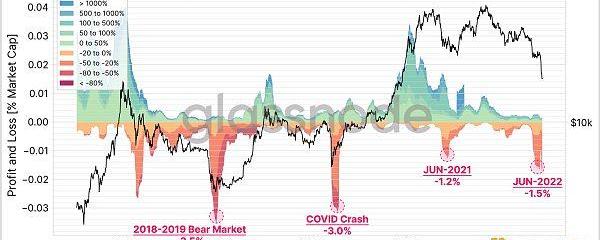

接下來,我們可以通過已實現的利潤和虧損程度來表現交易所流入量的盈利情況。過去一個月交易所流入量主要是已實現虧損,總規模超過市值的1.5%。

然而,這超過了2021年5月至7月的拋售量,其嚴重程度約為2018-2019年的熊市和COVID崩盤中的極低點的一半。

總結與結論

自2021年11月的歷史最高價以來,BTC市場現在經歷了兩個不同的投降階段。第一階段是由LunaFoundationGuard強制出售超過8萬?BTC觸發的,第二階段是在本周通過鏈上和鏈下大規模的全行業去杠桿化觸發的。

礦工現在面臨著巨大的財務壓力,BTC交易接近估計的生產成本,收入遠低于年平均水平,哈希率明顯低于歷史最高價。本周整體市場已經實現了超過70億美元的損失,作為額外賣方,長期持有者貢獻了約17.8萬比特幣。

正如我們在最近幾期的文章中所討論的那樣,BTC市場參與者全面處于或非常接近歷史財務痛苦閾值的最高點。由于被逼賣家似乎推動了近期的大部分賣方,市場可能會開始關注未來幾周和幾個月內是否會出現賣方疲憊的信號。

原文:CryptoVizArt,?Glassnode

譯者:金色財經0xOak

Terra生態的大崩盤已經注定載入區塊鏈史冊。其背后所代表的去中心化非足額抵押算法穩定幣也迎來了歷史的轉折點。本文分析了幾個歷史上算法穩定幣項目的問題,并得出了一些他們能帶給我們的教訓.

1900/1/1 0:00:00匿名性和無信任是加密世界的核心。人們不必將現實世界的身份附加到加密貨幣錢包上,社區在名義上試圖避免對政府或大型科技公司等機構的信任.

1900/1/1 0:00:00對于“元宇宙”的實際含義,目前很難正式達成一致的理解。該術語可以最好地描述為互聯網的發展愿景,其中多感官增強功能,例如虛擬現實(VR)耳機,使用戶能夠像數字化身一樣做工作、與朋友見面、購物和玩游.

1900/1/1 0:00:00第一部分:通往Danksharding之路,內容詳見——以太坊漫游指南及以太坊漫游指南第二部分-歷史和狀態管理在此快速回顧一些基礎知識:歷史——鏈上發生過的一切.

1900/1/1 0:00:00本文作者 Mercury 目錄 為什么需要穩定幣 穩定幣的理論萌芽 穩定幣的實際定義 穩定幣4大主流類型、機制原理及潛在風險穩定幣未來可能發展方向的探討 導語 6月3日,據彭博社報道.

1900/1/1 0:00:00相關閱讀: 加密OG如何看待熊市:我們剛進入熊市的第二階段為了度過接下來幾個月里必須要面對的困難時期,我們需要用三個階段的方法做好心理上的準備和建設.

1900/1/1 0:00:00