BTC/HKD+2.23%

BTC/HKD+2.23% ETH/HKD+3.05%

ETH/HKD+3.05% LTC/HKD+3.95%

LTC/HKD+3.95% ADA/HKD-0.3%

ADA/HKD-0.3% SOL/HKD+2.61%

SOL/HKD+2.61% XRP/HKD+0.11%

XRP/HKD+0.11%原文:Chainalysis

去中心化自治組織(DAO)是Web3的主要內容。基于互聯網和區塊鏈的DAO旨在為企業、項目和社區提供一種新的、民主化的管理結構,其中任何成員都可以通過購買項目來對組織決策進行投票。

概括地說,這就是DAO的工作方式:

DAO創始人創建了一種新的加密貨幣,稱為治理代幣;

他們將這些代幣分發給用戶、支持者和其他利益相關者;

每個代幣對應于組織內的一定數量的投票權。每個代幣還對應二級市場上的價格,可以隨意買賣。

雖然這個過程通常被描述為分散權力的一種方式,但治理代幣數據表明DAO所有權高度中心化。

治理代幣持有呈現中心化

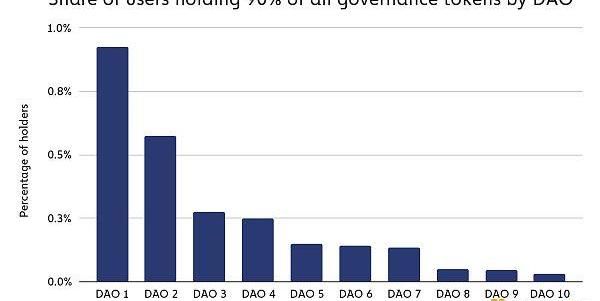

通過分析十個主要DAO治理代幣的分布情況,我們發現,在幾個主要DAO中,只有不到1%的持有者擁有90%的投票權。

這對DAO治理具有重要意義。例如,如果只有一小部分前1%的持有者一起工作,理論上他們可以在任何決定上超過剩下的99%。這具有明顯的實際意義,并且就投資者情緒而言,可能會影響小持有者是否認為他們可以為提案過程做出有意義的貢獻。

法官批準Voyager清算計劃,可向客戶償還35%的加密資產:5月18日消息,美國破產法官Michael Wiles在曼哈頓的一次法庭聽證會上批準了Voyager Digital提出的清算計劃,允許該公司向客戶返還約13.3億美元的加密資產,占客戶總存款的35%,并結束根據美國破產法進行的重組。Voyager在破產后,曾試圖以14.2億美元的價格將其資產出售給FTX,但由于FTX于去年11月破產,這筆交易以失敗告終。上個月,在Binance US退出以10億美元收購Voyager資產的交易后,Voyager表示將自行清算其資產并關閉業務。Voyager客戶的資產回收在很大程度上取決于與FTX的訴訟結果。法庭文件顯示,如果Voyager在FTX訴訟中勝訴,客戶的預期回收率將達到63.74%。Voyager計劃使用與客戶賬戶中相同類型的加密貨幣來償還客戶。對于無法Voyager不支持的加密貨幣以及Voyager專有的VGX代幣,Voyager將使用穩定幣USDC來償還客戶。[2023/5/18 15:10:18]

高度中心化對DAO治理的影響

對于治理代幣持有者,有三個關鍵的治理行動。投票很簡單——任何持有者都可以做到。但是創建提案呢?那么通過它呢?

根據這十個DAO提案要求,我們發現:

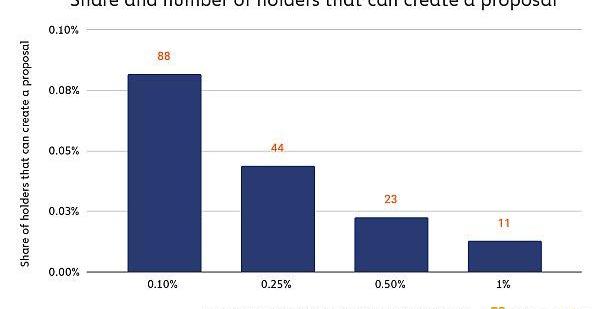

用戶必須持有未償代幣供應量的0.1%到1%才能創建提案。

用戶必須持有1%到4%才能通過。

Astar Network將于4月6日在主網推出第二代智能合約:金色財經報道,多鏈去中心化應用程序協議 Astar Network 將于 4 月 6 日在其主網上推出支持以太坊虛擬機 (EVM) 和 WebAssembly 虛擬機 (WASM VM) 的智能合約的第二次迭代。[2023/4/3 13:42:27]

使用這些范圍作為下限和上限,我們發現這10個DAO持有者中有1,000到10,000人擁有足夠的代幣來創建提案。

這里有幾個權衡。如果太多的持有者可以創建提案,那么平均提案的質量可能會下降,并且DAO可能會充斥著治理垃圾郵件。但如果能做到的人太少,社區可能會覺得“去中心化治理”是假的。

在單槍匹馬通過提案時,萬分之一到3萬分之一的持有者擁有足夠的代幣來這樣做。

DAO中過度中心化的投票權可能導致決策似乎與構建web3的去中心化原則相矛盾。例如,在2022年6月,管理基于Solana的借貸協議Solend的DAO面臨一個問題:Solana的價格正在下跌,如果進一步下跌,該協議的最大鯨魚用戶將面臨追加保證金通知,這可能會使Solend資不抵債并發送價值約2000萬美元的Solana上市,可能會降低資產價格并顛覆整個Solana生態系統。DAO呼吁投票控制鯨魚的賬戶,并通過場外交易柜臺而不是公開市場清算其頭寸。

Celsius將價值超2000萬美元的加密貨幣轉入“0x7943”開頭地址:金色財經報道,據PeckShield監測數據顯示,在過去7小時內,被標記為Celsius的地址將價值約2136萬美元的加密貨幣轉移至“0x7943”開頭地址,其中包括5365枚ETH(約875萬美元)、1200萬美元穩定幣(1040萬枚USDC、73.1萬枚USDT、62.5萬枚GUSD、13.2萬枚DAI、5.9萬枚BUSD、3.3萬枚USDP和2500枚TUSD)、1300萬枚CEL(約61.5萬美元)。[2023/3/1 12:36:03]

該提案輕松通過,超過110萬張“Yes”票對3萬張“No”票。但是,其中超過100萬張選票來自擁有大量治理代幣的單個用戶。如果沒有他們的投票,該動議將無法通過法定人數所需的1%參與率。

該決定引發了加密貨幣社區的強烈反對,許多人質疑平臺如何聲稱是去中心化的,然后違背用戶的意愿控制用戶的資金。此后,SolendDAO再次投票否決了該提案,鯨魚用戶最終開始平倉。雖然在這種情況下避免了危機,但當一些選民控制如此龐大的治理代幣份額時,它引發了關于DAO是否有能力為所有參與者的最佳利益行事的問題。

DAO究竟是如何治理的?

從DAO到DAO,實際治理過程差異很大,這個問題最好用例子來回答。讓我們從最大的一個開始:Uniswap。

示例:Uniswap治理

安全公司:DegenClub_DMC項目損失約1.9萬美元:2月6日消息,據區塊鏈安全審計公司Beosin旗下Beosin?EagleEye安全風險監控、預警與阻斷平臺監測顯示,2023年2月6日, DegenClub_DMC項目遭受黑客攻擊,Beosin安全團隊分析發現,攻擊原因為項目方的DMC代幣合約中存在外部可調用的mintFromStaking函數,它允許任意人都可以通過該函數增加指定地址的余額,攻擊者通過mintFromStaking函數增加指定地址的余額,再通過交易對中把DMC代幣兌換成WBNB實現獲利。

累計造成損失約1.9萬美元,Beosin Trace追蹤發現目前獲利資金已被攻擊者轉移至Tornado.cash中。[2023/2/6 11:49:51]

Uniswap是一種去中心化交易所(DEX),并且與許多DeFi協議一樣,它由DAO管理。

任何持有Uniswap治理代幣UNI的人都是該DAO的成員。他們可以通過將投票權委托給自己或他人的地址、公開他們的意見或提交自己的提案來參與治理。這些提案的內容千差萬別:持有人最近投票決定是否資助一項贈款計劃、是否整合新的區塊鏈以及是否降低治理提案提交門檻。

但在有人可以提交適當的提案之前,他們的想法必須通過前兩個階段:氣氛檢查和共識檢查。

氣氛檢查決定了社區是否有足夠的意愿來改變現狀。在兩天結束時,以25,000UNI贊成票為門檻的多數票獲勝。

美聯儲威廉姆斯和布拉德:降息或需等到2024年:11月29日消息,周一,紐約聯儲主席威廉姆斯(John Williams)和圣路易斯聯儲主席布拉德(James Bullard)均表示,降息或需要等到2024年之后才會出現。威廉姆斯預計,今明兩年美國經濟將保持適度增長,盡管風險偏向下行,經濟衰退并不是無法避免。他預計,到2022年底,通脹率將降至5.0%-5.5%,明年將降至3.0%-3.5%。“我認為,要到2024年我們才開始降低利率。”圣路易斯聯儲主席布拉德周一在接受美國媒體采訪時表示,美聯儲需要進一步提高利率,然后將利率保持不變并持續到2024年,以控制通脹并讓其回落至美聯儲2%的目標。(第一財經)[2022/11/29 21:09:29]

共識檢查圍繞潛在提案建立正式討論。在五天結束時,以50,000UNI贊成票為門檻的多數票獲勝。

如果兩項檢查都通過,則可以對官方治理提案進行投票。然后,有一個為期7天的審議期,在治理論壇上討論該提案的優點。如果在此期間結束時至少有4000萬票贊成票,反對票占少數,則該提案已通過,并將在兩天的時間鎖定后頒布。

示例:DreamDAO治理

并非所有的DAO都像Uniswap那樣運行,但大多數至少在類似的基礎設施上運行,使用像Snapshot這樣的投票系統和像Discord這樣的聊天服務器。DreamDAO也不例外,盡管它的使命和治理過程必然是獨一無二的。

DreamDAO是由501(c)(3)慈善機構CivicsUnplugged創建的以影響為導向的DAO,旨在為全球不同的Z世代提供培訓、資金和社區,他們需要使用Web3來改善人性。他們的治理流程由SkywalkerZ的持有者運行——這個NFT既可以作為治理代幣,也可以為任何有興趣向該計劃捐款的人提供籌款激勵。對于捐贈者購買的每一個SkywalkerZNFT,都會保留一個新的SkywalkerZ,以供未來的Z世代作為投票成員加入,從而無需支付即可在DAO中獲得權力。NFT的購買者可以申請加入DAO并成為投票成員,或者他們可以將其留給他們贊助的Z世代學生——無論哪種方式,NFT都是他們的。

通過消除參與DAO治理過程中的財務障礙,DreamDAO使其目標受眾——未來的Z世代領導人——能夠影響決策,讓自己沉浸在Web3中,并積極利用區塊鏈技術。

DAO在哪里最常見且資金充足?

DAO跨越了web3的整個長度。他們管理:

Uniswap($UNI)和Sushi($SUSHI)等DeFi協議。

社交俱樂部,例如FriendsWithBenefits($FWB)和BoredApeYachtClub($APE)。

Gitcoin($GTC)和SeedClub($CLUB)等資助項目。

游戲公會,如GoodGamesGuild($GGG)和YieldGuildGames($YGG)。

NFT生成器,如Nouns。

MetaCartel和OrangeDAO等風險投資基金。

BigGreenDAO和DreamDAO等慈善機構。

像Decentraland($MANA)和Sandbox($SAND)這樣的虛擬世界。

等等。

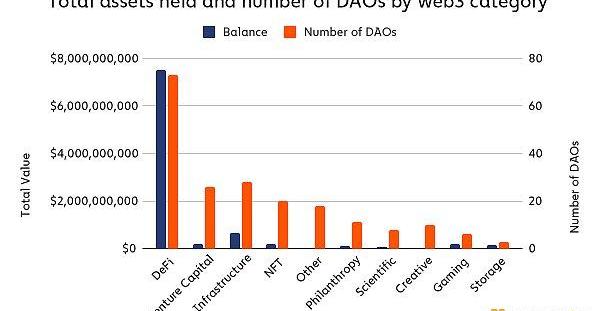

但就原始數字和資金規模而言,與DeFi相關的DAO具有巨大的領先優勢。DeFi類別占持有的所有DAO國庫價值的83%,占所有DAO的33%。

還有大量專注于風險投資、基礎設施和NFT的DAO,這表明DAO對投資者、開發人員和藝術家具有吸引力。然而,他們的鏈上國庫相對較小。

公平地說,這些類別之間的界限是模糊的。游戲DAO通常與NFT合作,風險DAO通常為DeFi提供資金,而基礎設施DAO支持上述所有類別。

資金管理:DAO持有哪些資產?

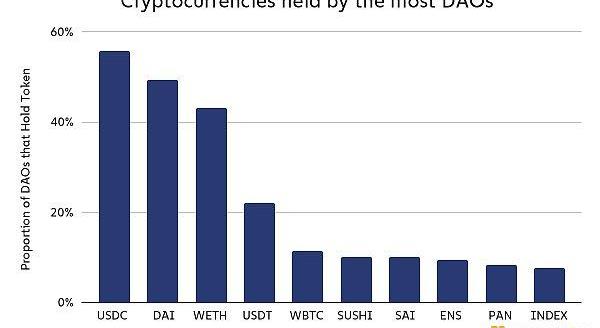

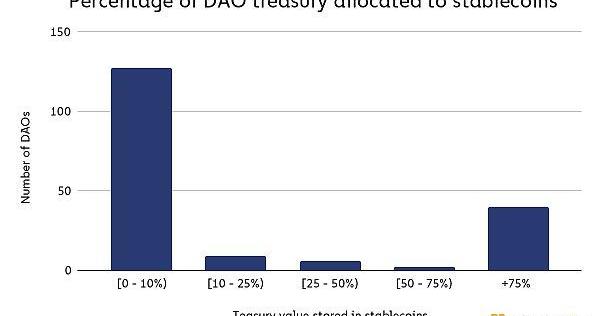

盡管DAO的類型和規模各不相同,但它們的大多數鏈上國庫都持有類似的加密貨幣。最常持有的加密貨幣是穩定幣USDC,在我們分析的197個DAO中,超過一半持有USDC余額。

然而,穩定幣很少占鏈上國庫價值的大部分。平均而言,85%的DAO鏈上金庫存儲在單一資產中,而在我們研究的DAO中,只有23%的資產是穩定幣。

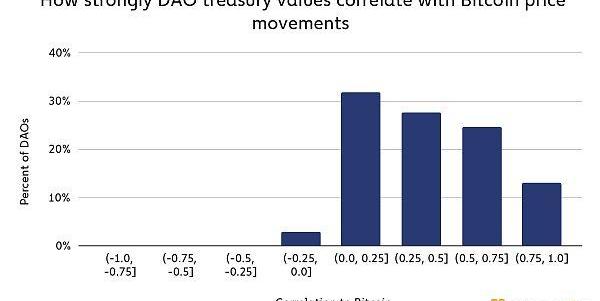

這些鏈上國庫的波動性大致與比特幣一樣。通過假設DAO當前持有的資產是他們過去一年的歷史投資組合,我們發現:

資產超過100萬美元的DAO平均年化波動率為82%,而比特幣為69%。

資產超過100萬美元的平均DAO在過去一年中最大跌幅為51%,而比特幣的跌幅為72%。

DAO國庫價值也與比特幣價格走勢密切相關。38%的鏈上DAO國庫與比特幣的相關性在0.5到1.00之間。

尚未起飛的DAO資金管理最有趣的領域之一是并購(M&A)。并購對DAO來說很有意義,因為它允許他們進入相鄰領域,而無需開發內部工具。隨著DAO模型的成熟,我們懷疑并購將變得更加普遍。

迄今為止,DAO在使用和持有的工具類型方面也相當有限。例如,迄今為止,很少有DAO使用貸款或信貸,這可能是由于其不確定的法律地位。隨著DAO的成熟,我們可能會看到更加標準化的法規、管理策略和報告實踐。

誰為DAO做出了貢獻?

雖然我們不收集有關DAO參與者的人口統計數據,但我們可以使用區塊鏈數據了解有關DAO貢獻者的一些信息。

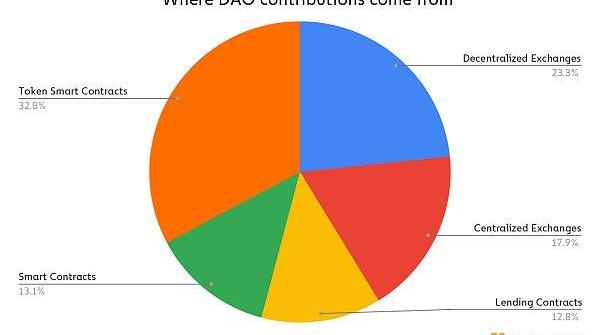

代幣智能合約=項目特定的ERC-20或第1層代幣合約

正如人們所預料的那樣,DAO參與者是加密貨幣服務的高級用戶。DAO國庫資金中只有17.9%來自中心化服務,其余82.1%來自去中心化服務。這表明大多數DAO貢獻者也參與了DeFi平臺,并可能自行托管他們的加密貨幣。

DAO的未來

隨著DAO的發展勢頭,工具服務和倡導團體的家庭手工業已經出現,以幫助他們成長和治理。Superdao簡化了DAO的創建;快照簡化了治理;和CoinCenter在國會山倡導該行業。隨著它們的不斷擴展,看看它們可以完成什么、將變成什么以及它們將在多大程度上實現分散互聯網所有權的目標將會很有趣。隨著今天DAO的激增,我們將有很多機會看到。

Tags:DAOVOYGERVoyageHistoryDAOVOYCE幣burger幣持幣地址Voyager Token

主持人:? TYPEVDAO-Leon@Leonpowerwind 嘉賓: 1、Euterpeco-founderCharles@eut_io2、伊能靜@AnnieYi03043、曹寅@CaoA.

1900/1/1 0:00:00今年3月底,微信就曾封禁一批數字藏品平臺公眾號,涉及平臺超10個,均為中小型數字藏品平臺。彼時微信方面強調,后續將密切關注行業動向和相關規定,進一步完善與調整規則.

1900/1/1 0:00:00DeFi數據 1.DeFi代幣總市值:354.3億美元 DeFi總市值數據來源:coingecko2.過去24小時去中心化交易所的交易量:53.

1900/1/1 0:00:00根據區塊鏈取證公司CipherTrace的數據,2021年和2022年第一季度的非法加密貨幣活動在整個加密貨幣活動中所占的比例已經下降了.

1900/1/1 0:00:00作者|PackyMcCormick幾周前,當我與FlatironHealth的聯合創始人ZachWeinberg一同做客播客節目時,我們因加密資產是否有實際用例而發生了爭論.

1900/1/1 0:00:00金色財經報道,北京時間6月15日,OpenSea在其官方博客發文宣布,其正在遷移到Seaport,這是一種新的web3市場協議,目標在于安全有效地買賣NFT.

1900/1/1 0:00:00