BTC/HKD-0.04%

BTC/HKD-0.04% ETH/HKD-0.18%

ETH/HKD-0.18% LTC/HKD-0.14%

LTC/HKD-0.14% ADA/HKD-0.39%

ADA/HKD-0.39% SOL/HKD-0.52%

SOL/HKD-0.52% XRP/HKD-0.22%

XRP/HKD-0.22%$YFI 出來后迅速成為 DeFi 頂流,席卷了整個 DeFi 加密圈,Yearn Finance 背后到底隱藏了怎樣的能量?

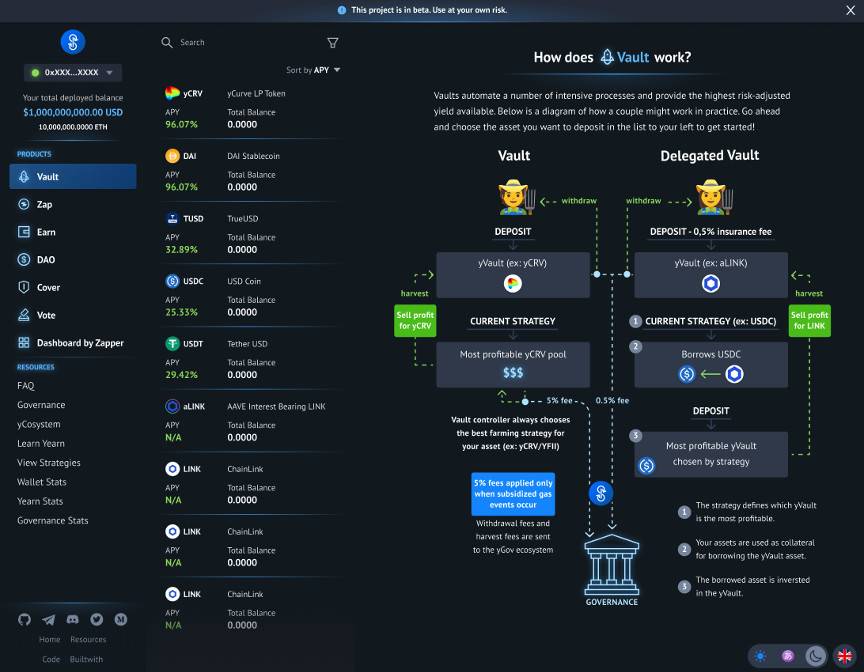

如果把 DeFi 比喻為樂高游戲,那么樂高游戲的底層基石就是 Yearn Finance,USDT、USDC、DAI、ETH 等底層資產的支配權在 Yearn。類似于用 yETH 為例子,流向是 Yearn (ETH)-> Maker(DAI) -> Aave (aDAI) -> Curve (yCRV) -> Yearn (yyCRV),按照質押率 50% 算,一份資產在 4 個平臺被算了 3.5 倍,但是破開迷霧,我們會發現,底層資產留存在了 Yearn。Aave、Compound、Curve 的排名很大程度上是 Yearn 來決定的。而且這些底層資產并不存在高杠桿,杠桿的原理重復質押借貸做多資產,Yearn 大部分資產都是存幣挖礦,yETH 使用了 Maker,但不是做多 ETH,僅僅是質押 ETH 做 DAI 挖礦,不存在杠桿,所以作為 DeFi 樂高底層資產的 yearn 是非常安全的。

Yearn創始人AC在Cream Finance社區發起提案,為CREAM代幣創建生產性資產iceCREAM:官方消息,Yearn創始人Andre Cronje在Cream Finance社區發起提案,建議iceCREAM代幣變為CREAM代幣的一種生產性的資產,iceCREAM可以賺取協議費用。iceCREAM代幣類似CRV代幣有三個主要用例:投票、質押和增長。

iceCREAM運作方式為:將CREAM鎖定1周至4年以換取iceCREAM;iceCREAM不可轉讓和交易;50%的協議儲備將作為ycrvIB代幣分發給iceCREAM質押者;1 iceCREAM等于C.R.E.A.M未來治理中的一票;質押的iceCREAM轉換為投票權,可用于確定CREAM代幣流動性挖礦的分配鏈和市場。[2021/7/15 0:54:42]

Yearn.Finance核心開發者:Curve獎勵分配已成功連接到yveCRV:Yearn.Finance核心開發者banteg發推稱,策略代理已更新,Curve獎勵分配已成功連接到yveCRV。[2020/11/26 22:15:31]

Yearn Finance 的強大在于他的 DAO 治理,公平公正的 DAO 匯集了無數真知灼見的治理提案,背后是因為 $YFI 代幣的分配機制是迄今為止最公平的,在 Compound 開啟代幣挖礦的后,$YFI 把代幣的分發模型做到了極致,其實挖礦的背后挖的是股權,項目方把所有代幣(其中隱含了治理、收益等頂級權限),無私的給予了支持項目的人,$YFI 把幣完全分給了存入底層資產、幫助做市和參與治理的用戶。但是 $YFI 也可能是最后一個真正的公平項目了,之后誕生的項目更多的是被交易所或者大資金池的鯨魚操縱,從誕生起就失去了公平性。

yearn.finance的yETH Vault2天時間吸收37.8萬枚以太坊:加密資產投資家Andrew Kang發推表示:最新推出的yearn.finance的yETH Vault在推出后2天時間吸收37.8萬枚以太坊。它還可以在出現25%的暴跌時成功管控風險。[2020/9/4]

Yearn Finance 的創造者 Andre Conje 來自于高盛,擁有 20 年金融科技工程經驗。與當前大眾認知 Yearn 只是 Andre 一人獨立開發不同,Yearn 上 DAO 公平、公正的魅力, 吸引了一大批全球的頂尖人才加入。這里僅僅針對非匿名或者半匿名的人員進行一些介紹,bantg - 匿名 以太坊社區知名人物 開發者,milkyklim - 德國數據科學家,orbxball - 計算機科學博士 - 康奈爾大學畢業,fubuloubu - 以太坊開發語言 Vyper 開源項目主維護者,devops199fan - 匿名 以太坊社區知名人物,AzeemFi - 頂級投資人 ,Vance Spencer - Framework 風投聯合創始人,Yearn 的是來自世界各地參與者一起建設的,Andre Conje 僅僅是 Yearn 項目的創造者。

Yearn創始人:最近的審計意味著Yearn項目并非100%安全:金色財經報道,Yearn.Finance創始人Andre Cronje最近公開了該項目的安全審計。他解釋稱,之所以此前未公布這些幾個月前完成的審計,是為了不讓用戶產生錯誤的安全感。據悉,Cronje昨日在該項目的GitHub存儲庫上發布了五項審計,于2月至7月之間由Certik和等主要審計機構執行。其中已發現的某些漏洞被歸類為“嚴重”。如Certik識別出一個重大漏洞,在相當普遍的情況下,該漏洞可能會暫時阻止用戶提取所有資金。對此,Cronje解釋說,盡管這是設計選擇,但仍然是一個漏洞,如果用戶放貸,借入的資產會多于可收回的流動性。此外,他表示,其他主要的DeFi項目(例如Compound和Aave)同樣也存在這項漏洞。[2020/8/21]

當別的項目方還在苦苦研究 Yearn Finance 保險策略的時候,Yearn Finance 已經將保險與 NFT 聚合起來,將市面上的保險產品售賣一空;當別的項目方還在苦苦研究 Yearn Finance 機槍池策略的時候,Yearn 已經開始將機槍池與期權開始了結合,開啟下一個理財的紀元。Yborrow 將信用貸與理財結合,Yliquidate 將閃電貸和清算結合,yVCVault 社區自發形成的幫扶 Yearn 的 VC 資金,Yearn Finance 就像一個蜂巢,無數的人才幫他搭建創新模塊,未來我們可能只能看到蜂巢上每個格子,卻很難再解讀他的內核,尤其是這些業務結合起來的時候。

yearn 新界面設計展示(非最終版)

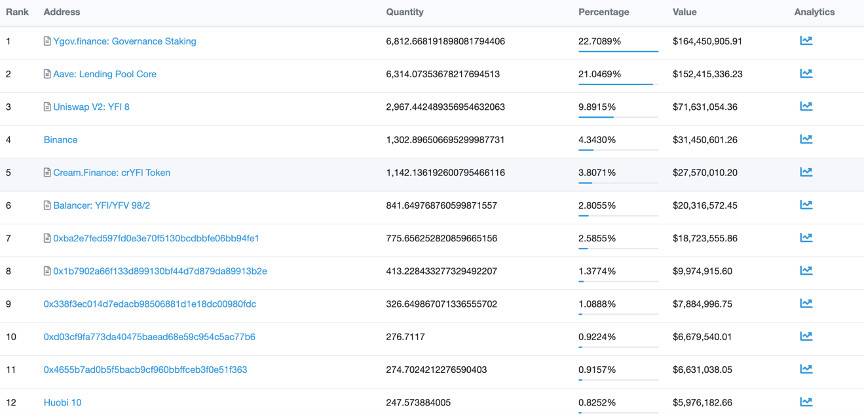

Yearn 的治理是最公平的治理之一,根據 etherscan 數據的統計, $YFI 在治理 DAO 中鎖定了 22.7% 的資產,中心化交易所鎖定不超過 7%,去中心化交易所鎖定不超過 15%,目前參與治理收益有 20% 左右,證明 Yearn 自身也為自己賦能,在當前價格和收益率下,P/E 已經處于合理的區間。而一般意義上的代幣分布卻是交易所占據了前五大,這樣的模型很難形成真正的治理,生命線已經掌握在了交易所手中。

YFI 分布圖

首先 Yearn 的 Token $YFI 是各個挖礦項目必不可少的組成,$YFI 代表了 DeFi 的精神,必須致敬。其次 Yearn 沉淀了近 10 億 美元的底層資產,其中經典代表 YUSD、yETH 已經成為各大平臺必須對接的資產,也就是成了挖礦資產。例如 Cream 平臺接入了 YUSD、yETH、yCRV 等資產,Fortube 也接入了 YUSD、yETH 等資產,尤其是 yETH,具有理財屬性的 WETH,未來的前景不可限量。

Yearn Finance 的未來是任何人無法預期的,每個月的 Yearn 都是不同的 Yearn,對于 Yearn 的未來也許只能用 Yearn 的名言來形容 - Few understand.

原文標題:《Yearn Finance 生態系統解讀》撰文:林明,FirstPool 聯合創始人

Tags:EARNYEANCEANCStakearnyearn.financeLithium FinanceAugmented Finance

區塊鏈特別是公有鏈網絡通常都是一個跨境系統,分析企業在應用跨境貿易區塊鏈平臺時可能涉及的數據出境問題是有意義的.

1900/1/1 0:00:00巨頭從不錯過風口。 韭菜也是。 DeFi浪潮之下,暴漲已成常態(當然暴跌也是)。可問題是,這么多DeFi玩家,誰賺了?對于絕大多數DeFi投資者而言,DeFi上賺的錢差不多都交Gas費(以及各種.

1900/1/1 0:00:00文章系金色財經專欄作者牛七的區塊鏈分析記供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別,謹防上當.

1900/1/1 0:00:001.DeFi總市值:125.96億美元 市值前十幣種漲跌幅,金色財經制圖,數據來源CoinGecko2.過去24小時去中心化交易所的交易量:7.69億美元金色財經CEO王瑜琨:全面開放與Web3.

1900/1/1 0:00:00如果你我手機上都有DC/EP的數字錢包,那么連網絡都不需要,只要手機有電,兩個手機碰一碰,就能把一個人數字錢包里的數字貨幣轉給另一個人.

1900/1/1 0:00:00昨天發生了一件大事兒, Uniswap發行Token了。原本大家以為今年最為轟動的事件,是波卡上線。沒想到,才過了兩個多月,便迎來更為轟動的消息.

1900/1/1 0:00:00