BTC/HKD-0.75%

BTC/HKD-0.75% ETH/HKD+0.43%

ETH/HKD+0.43% LTC/HKD+0.71%

LTC/HKD+0.71% ADA/HKD+2.37%

ADA/HKD+2.37% SOL/HKD-1.05%

SOL/HKD-1.05% XRP/HKD+0.04%

XRP/HKD+0.04%要么像英雄那樣死去,要么活得足夠長,變成一個惡棍。

——《黑暗騎士》

隨著美聯儲實施緊縮政策,市場流動性正在迅速枯竭。因此,加密貨幣市場也面臨寒冬。隨著Terra-Luna危機和Celsius銀行擠兌危機接連爆發,公眾對加密貨幣的不信任感與日益增加。比特幣現在的交易價格為21k,比高價時低了約70%。

現在越來越多的人空頭押注。他們認為,即使美聯儲的緊縮政策隨著時間的推移而結束,股市和房地產市場復蘇,加密貨幣市場也可能無法復蘇。這是真的嗎?在這篇文章中,我想以“美國將如何試圖維持其美元霸權”的框架下來分析這個問題。

情景1:穩定幣“寄生”美元而幸存下來。

第一種情況是將穩定幣納入現有體系。換句話說,讓它進入傳統的金融領域,與股票和債券一樣被對待。在這種情況下,最初的意識形態和倡議——去中心化——完全消失了。

金色晚報 | 12月5日晚間重要動態一覽:12:00-21:00關鍵詞:以太坊、數字人民幣、歐央行、工程院

1. 以太坊開發者計劃將EIP-1559遷移到主網,大多數研究問題已解決;

2. 數字人民幣“雙離線”功能將在蘇州紅包試點中首次曝光;

3. 韋氏評級:加密貨幣將不再是邊緣貨幣;

4. 數據:比特幣活躍度創7個月新高,長期持有者正在平倉;

5. CEO Global:因公司核心創始人被有關部門帶走調查,暫停幣種充提、OTC交易;

6. 歐央行計劃在四方面進行數字歐元的準備性試驗;

7. 中國工程院院士沈昌祥:區塊鏈安全需要主動免疫可信計算。[2020/12/5 14:08:05]

金色晚報 | 1月6日晚間重要動態一覽:12:00-21:00關鍵詞:王信、廣電總局、V神、韓國總統府委員會

1.央行王信:穩妥有序地推進中央銀行數字貨幣的研發。

2.廣電總局:加快人工智能、區塊鏈等高新技術運用。

3.人民版權正式接入 “天平鏈”電子證據平臺。

4.百度超級鏈宣布上線“超級鏈開放網絡”。

5.V神提出一個無需委員會的可擴展數據鏈模型。

6.卡塔爾金融中心禁止加密貨幣交易。

7.韓國總統府委員會建議允許金融機構推出比特幣衍生品等。

8.比特幣日內小幅上漲,最高漲至7580.36美元。[2020/1/6]

那么美聯儲為什么要把穩定幣攬入懷中呢?因為它具有穩定幣能給美聯儲帶來實際好處的特點:成為美國債券的新買家。

自2008年本·伯南克(Ben?Bernanke)發起的量化寬松時代以來,每一次經濟衰退期間,美國國債收益率都會下降。這是因為美聯儲購買了更多國債以降低利率,而投資者在困難時期更喜歡安全資產。此外,美國通過迫使中國和日本等貿易順差國用其從貿易中賺取的美元回購美國國債來保持低利率。

金色晨訊 | 俄羅斯議會通過數字金融資產法案 星巴克不準備直接“冒險”持有任何數字資產:1.瑞士證券交易所SIX推出以太坊ETP。

2.俄羅斯議會通過數字金融資產法案。

3.QuadrigaCX創始人或在亞馬遜開設賬戶存儲數據。

4.星巴克:目前不準備直接“冒險”持有任何數字資產。

5.直布羅陀證券交易所正在部署數字證券交易所。

6.以太坊社區核心開發者:ProgPow算法提案正在進行第三方審計。

7.俄羅斯“離岸地區”的免稅對象包括虛擬貨幣。

8.安永推出加密貨幣稅務計算工具。

9.雄安中院將推動區塊鏈等現代科技成果與司法工作深度融合。[2019/3/6]

分析 | 金色盤面:EOS/USDT持續橫盤 下跌風險加大:金色盤面綜合分析:EOS/USDT在跌破4.80支撐后持續橫盤,且散戶資金持續流出,繼續下跌的風險加大,注意關注。[2018/8/21]

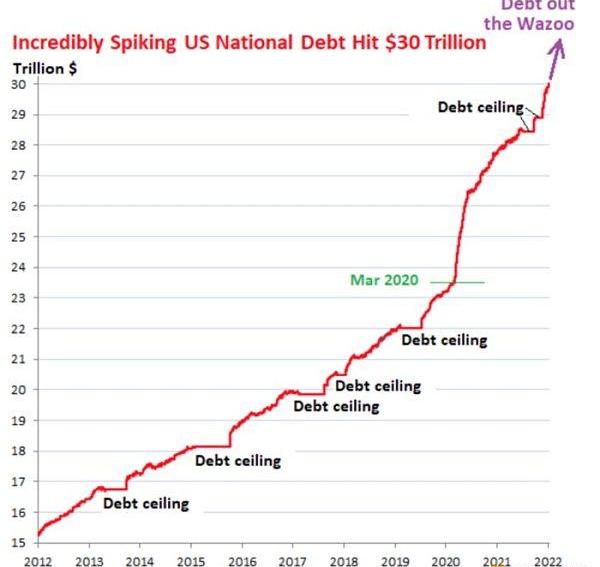

然而,情況發生了變化,由于疫情后前所未有的量化寬松政策,美國國債從23萬億飆升至30萬億美元。美聯儲擁有超過6萬億美元,約占整個美國國債的20%。美聯儲現在正在實行量化緊縮政策,即出售他們的國債。這意味著曾經市場最大的買家,現在卻變成了市場最大的賣家。這肯定會給國債收益率帶來上行壓力。

問題是誰會購買他們的債券。自2010年前以來,中國一直在不斷減少他們的債券持有量,而沙特阿拉伯似乎不再購買更多債券,因為現在拜登和MBS之間存在不和。本質上,由于美聯儲印鈔過多,商品本身正在失去魅力。似乎日本是唯一的買家,吸收了市場上的巨大賣出量。

分析 | 金色盤面:QTUM/USDT 持續下跌:金色盤面綜合分析:QTUM/USDT4小時K線走出持續調整的形態,指標顯示跌勢尚未結束,且沒有技術背離形成,短線維持觀望,壓力位MA6。[2018/8/9]

因此,美國需要尋找新的債券買家,以保持低收益率并維持其美元霸權。我認為,穩定幣可能是下一個候選者。

除了基于算法的穩定幣,例如Dai或Terra,大多數穩定幣都以法定貨幣和實物資產為抵押。然而,加密市場是一個蓬勃發展的市場,但缺乏監管和合規。這就是為什么私人穩定幣現在能夠以類似于共同基金的形式自行管理客戶的現金,如購買債券和股票。

那么,如果政府進行干預呢?例如,如果政府在法律上強制要求所有穩定幣持有美國國債,例如至少70%,會怎樣?然后系統將進行如下操作:

l?私人穩定幣公司鑄造代幣,并購買美國國債

l?他們將穩定幣出售給外國投資者。

l?穩定幣市場規模增長

l?鑄造更多的穩定幣,他們購買了更多的美國債券。

l?…

最終,形成一個向外國投資者出售美國債券的新渠道。這將創造巨大的購買量。當前加密市場的市值總和約為1萬億美元,穩定幣的市值約為其0.1。假設該市場長期增長,穩定幣可能會取代中國作為加密市場最大買家之一的角色。

通過這種方式,穩定幣可以成為美國國債的新買家。在這種情況下,穩定幣成為美元霸權的新守護者。具有諷刺意味的是,這與他們最初的“去中心化”和“反美元”精神完全相反。這就是為什么我稱它為“活得足夠長,變成一個惡棍”。?

情景2:穩定幣成為去中心化的殉道者

第一種情況不是解決美國問題的根本辦法。穩定幣可能暫時成為新的債券買家,但總有一天,美國將不得不面對其不堪重負的債務和流動性泛濫。因此,第二種情況是美國立即解決流動性問題——這是一種災難性情況。

全球儲備貨幣不可避免地受到Triffin悖論的影響。美國要維持美元霸權,就應該承擔不斷上升的國債,而其根本方法是銷毀和解決流動性問題。在這種情況下,穩定幣可能是一個很好的犧牲品。

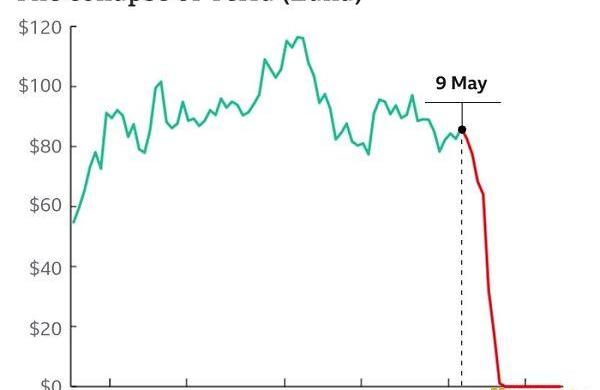

如前所述,大多數以法幣為基礎的穩定幣都持有實物資產和抵押品。然而,由于這幾天的市場狀況,實物資產的價值大幅下降。對穩定幣的不信任是不可避免的后果。這可能會引發第二次Terra-Luna崩盤,在最壞的情況下,它將淹沒整個加密市場,從而銷毀流動性過剩。?

那么,為什么要犧牲穩定幣而不是股票或房地產呢?第一個原因,很明顯,從長遠來看,它有可能挑戰當前的美元霸權。第二個原因,眾多企業和養老基金交織在一起,房地產與普通人的債務和抵押交織在一起,但加密市場只是投機者儲存過剩流動性的口袋。

然而,問題是加密市場的衰落也會影響傳統的金融市場。在最壞的情況下,這會引發經濟危機。然后故事又回到了美中貿易戰。美國可能會發起一場負和的“斗雞”游戲,對中國經濟造成更為嚴重影響的同時,他們自己也會受到損害。

無論如何,在這種情況下,美國政府可能故意把經濟引向衰退,并把所有的責任都推給試圖挑戰政府和美元體系的投機性加密貨幣市場。這就是“像英雄那樣死去”的情景。

結論:

總而言之,穩定幣和加密市場有兩種不同的情景

情景一:穩定幣成為美國國債的新買家,成為美元體系的下一個守護者

情景二:穩定幣和整個加密市場被美國政府懲罰蹂躪,作為試圖與美元體系抗爭的失敗烈士而死去。

原文:TheFutureofStablecoins:DieAHeroorLivetoBecometheVillain

最新數據顯示,比特幣再次跌破2萬美元的關鍵心理價格,目前價格維持在1.9萬美元左右。與此同時,超過80%質押以太坊的投資者目前處于虧損狀態,NFT月銷售額在6月份降至8.49億美元的11個月低點.

1900/1/1 0:00:00DeFi數據 1.DeFi代幣總市值:389.51億美元 DeFi總市值數據來源:coingecko2.過去24小時去中心化交易所的交易量:43.

1900/1/1 0:00:00來源:老雅痞 在2015年的一篇博文《CarlotaPerez框架》中,USV的FredWilson寫道:CarlotaPerez的推論是“沒有崩潰就沒有重要的事情發生”.

1900/1/1 0:00:00自2012年成立以來,SuZhu和KyleDavies的三箭資本(即3AC)成長為加密資產市場中最大、最權威的對沖基金之一.

1900/1/1 0:00:00如圖為BTC月線長期走勢,我們看下方動量指數再次從高位回落至平衡線一帶,前期歷史一旦跌至平衡線位置,BTC均處于各輪熊市底部區域,后面便是長達數月的低位盤整.

1900/1/1 0:00:00金色午報|12月13日午間重要動態一覽:7:00-12:00關鍵詞:Galaxy Digital、幣安、披頭士、Solana 1.

1900/1/1 0:00:00