BTC/HKD+0.01%

BTC/HKD+0.01% ETH/HKD+0.35%

ETH/HKD+0.35% LTC/HKD+0.26%

LTC/HKD+0.26% ADA/HKD+0.81%

ADA/HKD+0.81% SOL/HKD-0.3%

SOL/HKD-0.3% XRP/HKD+0.43%

XRP/HKD+0.43%前言

關于2022年熊市的一個明確主題就是對各領域加密貨幣基本面的關注與日俱增,尤其是DeFi。

隨著價格下降,無節制的開銷習慣加之可持續業務模式的缺失成為大家關心的問題。盡管很多DeFi藍籌協議因營收能力大獲贊賞,但并沒有很多人關注它們是否真的在賺錢。

讓我們來看看6個市場領先藍籌協議過去6個月的盈利情況,深入研究更廣泛的影響,它們分別是Uniswap、Aave、Compound、Maker、Maple以及Lido。

定義盈利能力

在開始我們的分析之前,有必要對一個協議是否盈利進行清晰的界定,我們對盈利能力缺少明確共識。

雖然所有DeFi協議產生收益用以補償因其導致的風險給參與者帶來的損失,例如出借方和流動性提供者,但這些收益中協議自身捕獲的價值少之又少,無一例外。

而且,通常幾無關于產生這筆收益最初成本的討論。在很多業務模式中,協議“需要先花錢再賺錢。”最大最普遍的業務支出要屬代幣分發,無論是哪個領域的業務。

金色晨訊 | 11月20日隔夜重要動態一覽:21:00-7:00關鍵詞:以太坊、SEC、歐盟、彭博社

1. 美國SEC主席:支付效率低下正推動比特幣崛起;

2. 歐盟委員會正就公共部門區塊鏈項目尋求建議;

3. Taproot升級計劃獲得超54%比特幣網絡算力支持;

4. 以太坊新路線圖:ETH并入新的PoS鏈不一定要等待第一階段;

5. 德州證券委員會嚴厲打擊15個加密騙局;

6. 財政部官員:美國正在權衡不同加密貨幣稅收模式的優缺點;

7. 彭博社策略師:比特幣或在未來兩年達到17萬美元;

8. BTC出現近1萬枚大額轉賬。[2020/11/20 21:26:15]

代幣是可用來激勵各類行為用戶的有力工具,在DeFi中被最廣泛應用于激勵流動性挖礦的使用。

我們的分析也會時刻留心這些觀念,我們將使用通過談論搏擊俱樂部“比較各DEX盈利能力”一文中提出的盈利能力定義。

文中,作者將盈利能力定義如下:凈收入=協議收入-分發

金色午報 | 8月11日午間重要動態一覽:7:00-12:00關鍵詞:巨鯨交易、ETCLabs、Uniswap、V神

1. 閃電貸套利機器人在巨鯨交易中花費約4ETH套利8萬多USDC;

2. ETCLabs CEO Terry Culver:針對近期攻擊事件將采取強有力的行動打擊犯罪;

3. V神:在eth2和EIP 1559實施前,“滿足健全貨幣信仰”是不可能發生的;

4. 深圳將打造全球科技金融和可持續金融“雙中心”;

5. 媒體:貴陽注冊區塊鏈企業達100余家;

6. 閃電實驗室發布閃電終端 節點運營商能夠可視化通道余額和采取通道再平衡策略;

7. 報告:大型惡意攻擊者曾一度運行Tor網絡出口中繼的23%;

8. Forsage回應V神稱:大規模項目才帶來以太坊繁榮;

9. BTC現報11831.36美元,加密貨幣當前總市值為3630.15億美元。[2020/8/11]

作者所指協議收入把對代幣持有者產生的費用納入考量范圍,而我們將擴展這一定義,包含所有DAO收入,無論是積累原生國庫的代幣持有者收入,還是用于其他目的的收入。

金色相對論 | Johnson Xu:目前FIL的風險包括了流動性等風險:在今日舉行的金色相對論之Filecoin系列特輯終集的直播中,針對“加密貨幣投資者對Filecoin的認可度如何”的問題,TokenInsight 首席分析師Johnson Xu表示,主網未上線就已經出現大量FIL的期貨交易,其實就代表著投資者對Filecoin的認可度非常高,并且交易興趣非常大。但目前FIL期貨交易流動性有限,其中的風險包括了流動性風險,市場不透明度風險, 交易所本身的風險,合規等。從長期來看雖然對現貨價格發現是正面作用,但是因為流動性有限并且各種風險弊大于利,總體來講對Filecoin的發展并沒有起到一個很大的正面作用。[2020/5/21]

分發是指諸如通過流動性挖礦或推廣計劃等向協議內參與者分發的代幣。此定義不包含團隊或投資者代幣解鎖。

盡管沒有涵蓋所有運營開銷,例如補償金,但這個定義能讓我們很好理解某個特定DAO運行協議的盈利情況。

盈利率

看凈收入的同時,我們還會涵蓋盈利率。盈利率是一個有價值的指標,能讓我們看到各協議捕獲其產生總收入部分價值的效率,允許對盈利能力進行更細微的比較。

金色晨訊 | SEC拒絕9項比特幣ETF提案 吳忌寒回應撤資傳聞:1.北京朝陽區下發文件禁止任何場所承辦虛擬貨幣推介活動。

2.美國證券交易委員會(SEC)今日拒絕9項比特幣ETF提案。

3.日本金融監管機構金融服務局負責人表示無意過度控制加密貨幣行業。

4.央行副行長潘功勝稱堅決打擊遏制虛擬貨幣交易、ICO融資。

5.A股上市公司深大通終止收購區塊鏈相關企業區塊鏈通和井銷天下。

6.加拿大道明銀行稱64%金融專業人士未將加密貨幣視為合法數字支付形式。

7.華盛頓州奇蘭縣礦工對擬議電價上漲表示抗議。

8.有安卓應用聲稱下載即送ETH騙取用戶超38.8萬美元資金。

9.比特大陸吳忌寒回應淡馬錫撤資傳聞稱該信息不實。[2018/8/23]

我們將用到兩個比率,那就是“協議利潤率”和“利潤率”

協議利潤率用來衡量協議的收入率,或者說,產生的總收入中有多大占比流向了DAO。協議利潤率通過協議收入除以總收入計算得出。

結果表

金色財經獨家分析 非洲或利用區塊鏈的天然土壤彌補金融服務缺陷:非洲,制造業的最后一站,卻有望在區塊鏈上扳回一局,利用其天然的土壤為區塊鏈提供發展的平臺。今日消息稱英國在肯尼亞成立了第一家區塊鏈銀行,根據花旗銀行最近一項調查顯示,肯尼亞人對比特幣的投資額已達到1630億肯先令,對于新的“貨幣”需求不小。非洲,尤其是欠發達地區,使用加密貨幣具有天然的優勢:1、主權貨幣的影響力較弱,社會動蕩,政權更替頻繁,而加密貨幣則剔除主權背書,相對而言更加穩定;2、政府監管政策較為欠缺,賦予個體的權利范圍較大;3、基礎設施的不便,讓加密貨幣擁有其施展空間。此前很長一段時間,通訊公司曾經扮演“中心化”的角色,由于金融服務欠缺,人們常常利用手機話費進行交易。區塊鏈、加密貨幣推行,無疑將為當地民眾提供一個更加正式、可信、自主的平臺。而“區塊鏈銀行”去中心化的特點,也很好的適應了非洲多中心甚至無中心的特點。動蕩也意味著機遇,區塊鏈銀行可以是個很好的開端,讓非洲欠發達國家實現國內金融新形式,帶動更廣的自治理,在國際上尋求更多的話語權。[2018/4/11]

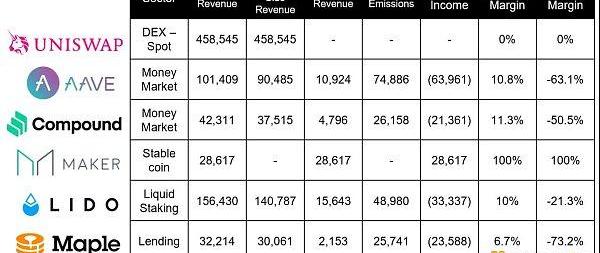

**過去6個月的指標**

盈利的協議

Maker

Maker協議收入

Maker通過向借款人收取利息以及通過從協議結算中分成來產生收益。

在這6個月的時期里,此協議產生總收入達2861萬美元,全部流向DAO。因為Maker沒有代幣分發,這使得協議利潤率和利潤率都高達100%。盡管如此,值得一提的是Maker和其他DAO都在關注自己的運營開銷,盡管該協議在這段時間里保持著盈利。

不盈利的協議

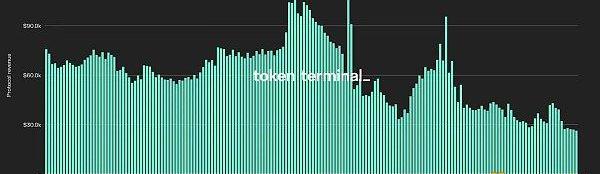

Aave

Aave協議收入

Aave通過抽取向平臺出借人支付利息的提成產生收益。

過去6個月以來,Aave產生了1億零141萬美元總收益,其中9048萬美元支付給了出借人,1092萬美元流向了協議。使其協議利潤率達10.8%。

然而,Aave花費了7489萬美元進行代幣分發用以激勵用戶,讓協議損失了6396萬美元。

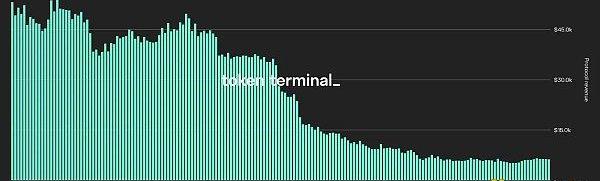

Compound

?Compound協議收入

Compound通過抽取向出借人支付利息的提成產生收益。

Compound產生的收入為4231萬美元,其中480萬美元流向協議。協議利潤率達11.3%——比在Aave上的主要競爭對手高出0.5個百分點。

盡管有較高利潤率,Compound過去6個月仍然損失2136萬美元。

MapleFinance

MapleFinance協議收入

Maple產生的收益來源于流動性池代表所發行貸款的貸款發放費,流動性池代表是管理平臺流動性池的實體。當前,費用為0.99%,其中0.66%流向協議,其余的0.33%流向流動性池代表。

過去6個月Maple產生了215萬美元的協議收入,同時花費2574萬美元用于MPL激勵以鼓勵用戶在各個不同的流動性池里存款,這便讓Maple在這階段損失了2358萬美元。

LidoFinance

Lido協議收入

Lido通過抽取Beacon鏈上驗證者賺取的質押獎勵的10%作為提成產生收入。

Lido在這方面產生的協議收入達1564萬美元,但通過激勵在Curve、Balancer等交易所上的流動性,以及通過Voitum行賄和協議推廣計劃,共分發了4898萬美元的LDO。

也就是說,Lido在此期間損失達3334萬美元。

潛在的可盈利協議

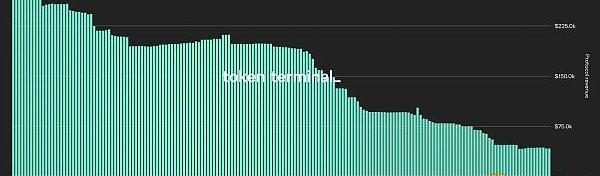

Uniswap

Uniswap供應端收入

Uniswap過去6個月為流動性提供者帶來了4億5850萬美元的收入。然而,沒有流向協議的收入,因為Uniswap還沒有打開“費用開關”,費用開關開啟后,DAO會賺取流動性池LP費用的10%-25%。

費用開關對Uniswap的流動性有何影響尚未可知,縮減流動性提供者的費用可能導致他們遷移到其他平臺。這樣可能有損交易執行,減少在競爭激烈的DEX交易所的交易體量。

Uniswap的可取之處在于它過去6個月來在代幣分發上的花費為零,這讓它很可能成為可盈利的協議,條件是須將費用開關打開。

總結

我們可以看到,基于我們的定義,MakerDAO是6個協議中唯一一個盈利的。

這是可以理解的。絕大多數早期創業項目都是沒有盈利的——DeFi協議當然也算早期項目。

實際上,上述協議和其他眾多協議只是簡單追隨Web2的劇本,為了支持增長而虧損運營,這是一個經各類創業項目和公司證明非常成功的策略。

盡管如此,發行代幣當然是一個從根本上說不可持續的策略。錢不是無窮無盡的,流動性挖礦計劃具有高度的自反性,由于所發行代幣被賦予賣出壓力,計劃存續時間越長,其效力和效能就越弱。此外,所發行代幣的賣出壓力常常剝奪協議自我投資的能力,DAO國庫常集中在協議的原生代幣中。

也許比起盈利能力的缺失,這些藍籌協議更讓人擔憂的是它們極其狹小的利潤空間。

例如,Aave、Compound及Maple這樣的出借方協議利潤率分別只有10.8%、11.3%和6.7%。Lido在流動性質押領域占89.9%的市場份額,其協議利潤率只有10%。

鑒于DeFi扼喉式的激烈競爭態勢,這些協議不可能真正提高利潤空間,否則它們就會將自己置于把市場份額拱手讓人的風險,或者被fork。

這些協議若要獲得盈利能力,真正的解決方案也許是跳出固有思維模式,創造更高收益利潤流。

這么做當然具有挑戰性,我們看到DAO在這條路上初露端倪,例如Aave發行了自己的GHO穩定幣,和Maker的業務模式類似。

原文鏈接:https://newsletter.banklesshq.com/p/which-defi-protocols-are-profitable

DeFi數據 1.DeFi代幣總市值:433.59億美元 DeFi總市值數據來源:coingecko2.過去24小時去中心化交易所的交易量37.

1900/1/1 0:00:00本文轉自公號:老雅痞 區塊鏈在供應鏈物流中的應用要使全球高收入國家和全球中低收入國家都受益,就需要讓全球中低收入國家的參與者能夠使用區塊鏈技術,并采取措施減少被利用的可能性.

1900/1/1 0:00:00世界上的各種組織因為DAO的興起而開始發生轉變。原文標題:《DAO重塑世界的15種方式》 撰文:Aragon 編譯:redhat 除非你曾試圖駕馭金融監管、設立工資單或建立慈善機構,否則很難理解.

1900/1/1 0:00:00TimBeiko預計,以太坊的共識算法遷移到PoS的合并升級實施日期為9月19日。原文標題:《以太坊合并,有哪些潛在機會》撰文:longcrypto7月15日,以太坊核心開發者TimBeiko在.

1900/1/1 0:00:00以太坊合并后,礦工、交易所、USDT&stETH會發生什么?撰寫:GaloisCapital編譯:TechFlowintern這篇文章是我對昨天有關ETH合并調查問卷的回答.

1900/1/1 0:00:00可以在各種不同的組合中配置?NFT?合約和?Drop?方式,也完全有可能以各種方式混合不同的?Drop方式.

1900/1/1 0:00:00