BTC/HKD-0.04%

BTC/HKD-0.04% ETH/HKD-0.04%

ETH/HKD-0.04% LTC/HKD-0.02%

LTC/HKD-0.02% ADA/HKD-0.16%

ADA/HKD-0.16% SOL/HKD-0.07%

SOL/HKD-0.07% XRP/HKD-0.01%

XRP/HKD-0.01%要說過去幾天市場上有任何預示,那就是大家開始對最近的 DeFi 分叉潮出現幻滅感。SWRV、CREAM 和 SUSHI 等近期熱門 DeFi 分叉相比過去七天幣價下跌了 30%,有些跌幅甚至高達 80%。可謂是大洗盤。

那么分叉是否合理?

許多 DeFi 分叉沒有新意,就是圈錢游戲,并不是真正的競爭,而有些卻是合情合理。Swerve 便是其中之一,本文將詳細闡述。

Swerve 在 9 月 3 日宣布分叉穩定幣自動做市商 (AMM) 互兌平臺 Curve。Swerve 的發起源起 Curve 的 8 月發行治理代幣爭議。直到發行代幣,Curve 一直得到 DeFi 社區的青睞,但由于代幣發行管理不佳,預挖受到指責,項目的聲譽下降。而且為了稀釋 Yearn 在 Curve DAO 的 50% 投票權,Curve 創始人在 DAO 鎖定大量 CRV 代幣,讓自己的投票權達到 79%,其聲譽更是一落千丈。同時,因超高通脹 CRV 代幣價格持續緩慢下跌,以完全稀釋流通量計算,估值仍舊高達數十億美元。

以太坊質押協議Swell Network推出質押與流動性激勵計劃Voyage:5月26日消息,據官方消息,以太坊質押協議 Swell Network 發布Voyage激勵計劃。用戶可以通過持有流動性質押 Token Swell ETH(swETH)和在 Balancer、Aura、Uniswap v3、Maverick 和 Bunni 中提供 swETH 流動性來收集珍珠(pearls)。

通過收集珍珠,用戶可以在未來獲得 Swell DAO 的治理權。Swell 官方 Discord 相關角色持有者和 Gitcoin 捐贈者將在 Voyage 結束時收到對應珍珠。珍珠數量將在 UTC 時間每周三 02:00 在 Voyage 儀表板上更新。[2023/5/26 9:44:43]

簡言之,社區和 Curve 團隊之間的信任每況愈下。

Curve分叉Swerve Finance被“交給社區”,團隊轉向新項目Boot Finance:2月3日,Swerve Finance多簽持有者以及其discord頻道版主chickenpie347發文指出,Swerve團隊將項目交給社區,并轉向新項目Boot Finance,專注于“一個全新的方向、新的代幣經濟以及新的路線圖”。目前網上并未有Boot Finance的相關信息,僅建立了一個discord群組。文中,chickenpie347將Swerve的失敗歸結于創始人John的消失,代幣經濟學本身的問題以及多簽持有者存在利益沖突等。據悉,Swerve是Curve的分叉項目,于2020年9月上線。Swerve對Curve的協議做出了相應改善,比如把所有供應量分配給LP,所有的token將在6年內分發完畢。Pantera Capital 風投合伙人Paul Veradittakit親自發文夸獎,也被Andre Cronje(AC)稱作設計十分明智;FTX創始人SBF以及知名DeFi投資人Arthur0x都是Swerve的多簽持有者。[2021/2/3 18:48:02]

SushiSwap 的 上線鼓舞著社區領導分叉,倡導公平代幣分發和社區治理。一支匿名團隊力圖解決當前 Curve 的問題而進行分叉。其公開的宣傳如下:

Swerve多簽名持有者投票通過 三位社區成員當選:10月2日,穩定幣兌換平臺Curve分叉項目Swerve官方發推表示, SIP-9 T5提議已正式通過社區投票。其中,SF、Lex Moskovski和Ivan Martinez三位社區成員當選多簽持有者。至此,加上此前已經選出FTX創始人Sam Bankman-Fried等四位外部多簽名持有者,Swerve財政部將總共有7名多簽名持有者。[2020/10/2]

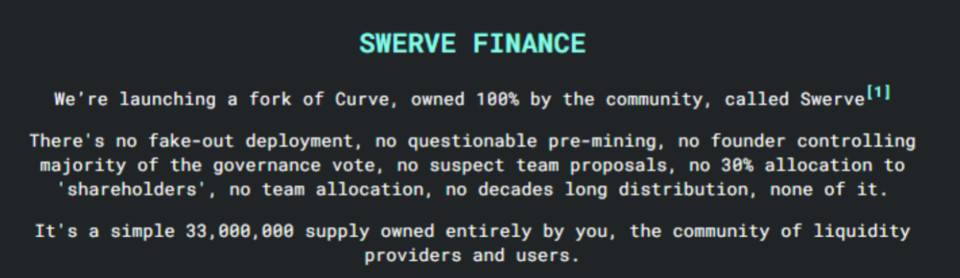

我們將推出 Curve 分叉項目 Swerve,100% 社區所有。

項目沒有預先部署合約,沒有爭議的預挖,沒有創始人控制多數治理投票,沒有可疑的團隊投票,沒有 30% 團隊「股份」,沒有幾十年的代幣分發計劃……都沒有。

Swerve官方:目前顯示的APY暫時不正確,修正版本將很快部署:Curve分叉項目Swerve官方發推表示,Swerve上顯示的APY(年化率)將暫時不正確。修正后的版本將很快部署。此前消息,數據顯示,Curve分叉項目Swerve的DAI、USDC、USDT、TUSD四個資金池APY (年化率) 已跌至0.73%附近,總鎖倉量跌至6.72億美元附近。[2020/9/19]

來源:Swerve

Swerve 的主要不同之處是:

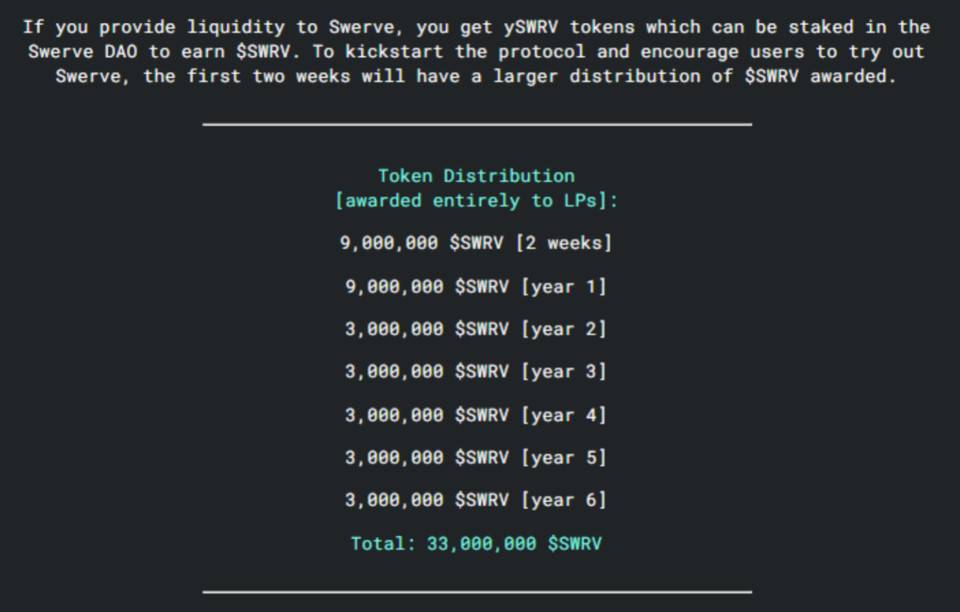

更公平、透明的 SWRV 代幣分發。所有代幣獎勵給流動性提供者 (LP),沒有預留給創始團隊、顧問和風險投資機構

優化發行方案。協議上線前兩周預先大額獎勵,之后獎勵下降,分發曲線變緩

Swerve 在 9 月 4 日上線,用戶可用穩定幣為 Swerve 提供流動性,「收益耕種」獲得 SWRV 代幣獎勵。在高額獎勵和有說服力的故事之下,Swerve 兩周累積美元穩定幣流動性 800 萬美元,遠超 Curve。

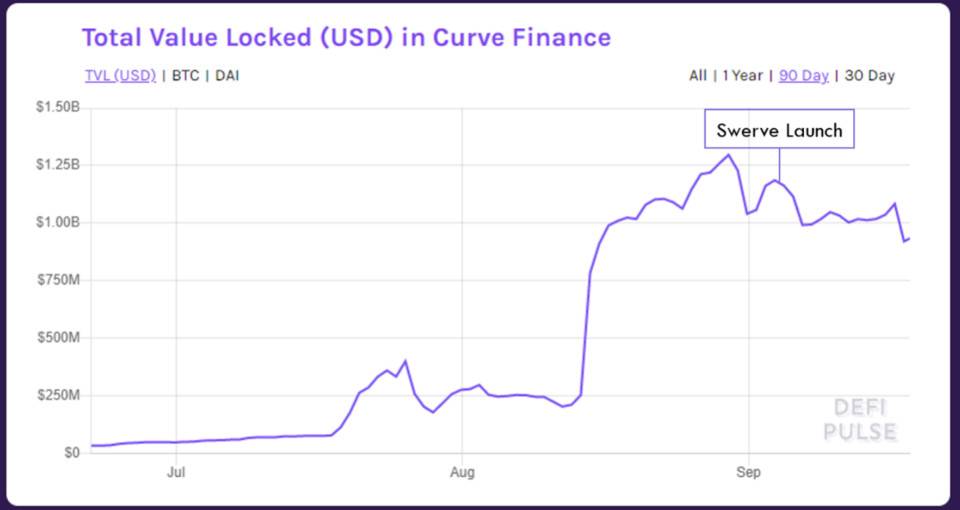

自 Swerve 上線,Curve 總流動性沒有大幅下降。這就意味著 Swerve 流動性主要是新資金,而非源自 Curve 的流動性。

那這就產生個問題:Swerve 流動性資金是要追逐穩定幣高收益?還是看好分叉協議而伺機囤積治理代幣?畢竟獎勵從 19 日開始大幅降低,兩周分發 900 萬枚代幣變為 900 萬枚代幣一年分發。過去兩周市場波動劇烈,持有現金放在 Swerve 賺取三倍收益獲得很大吸引力。

來源:Swerve

來源:Swerve

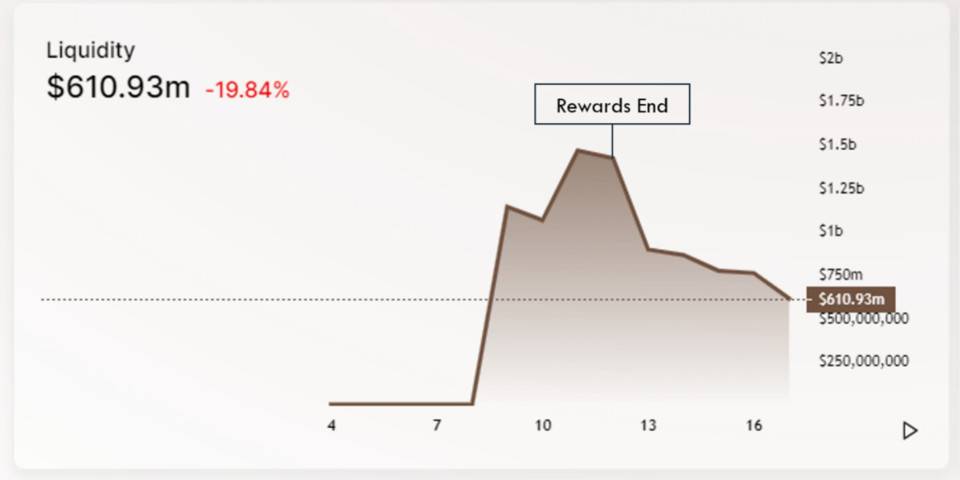

獎勵下降后流動性變化不確定,而 SushiSwap 可作為參考案例,分析獎勵下降后的流動性留存問題。

隨著 SushiSwap 高額獎勵下降,SushiSwap 的流動性從最高 14 億美元下降 58% 至 6.1 億美元。盡管只是一個數據,但可用來參考分析 Swerve 獎勵下降后未來流動性的趨勢。

總鎖倉量 (TVL) 并非完美基本估值指標。但 AMM 的明確目標就是盡可能有效建立和使用資產負債表,增進大額交易,降低滑點,因而 TVL 至少可用以評估效用。

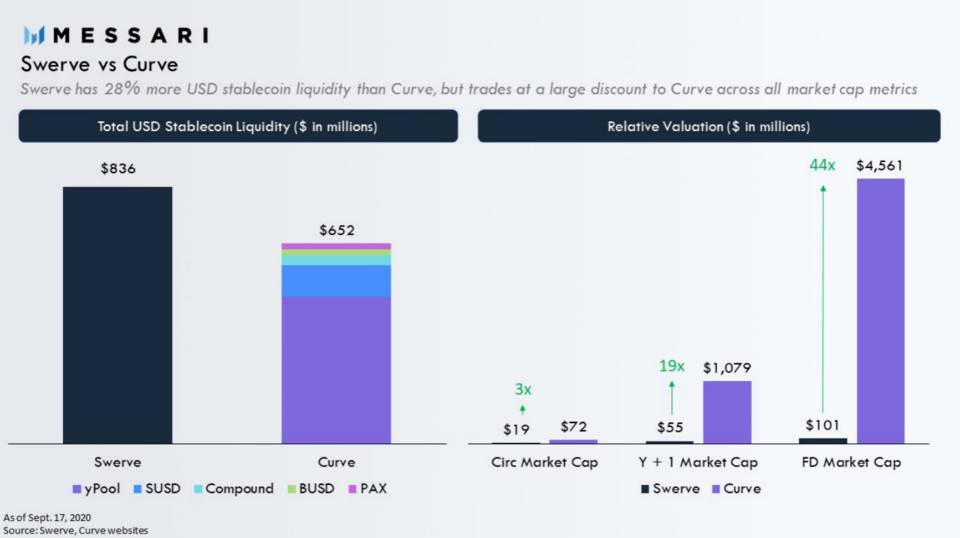

如此而言,Swerve 的美元穩定幣資金池總流動性已比 Cureve 所有美元穩定幣資金池流動性高 28%。這就意味著交易員在 Swerve 上就能獲得美元穩定幣的最佳兌換報價,這里交易體驗更好。按市場資金總量指標,SWRV 交易價格大幅折價。這就表明市場要么懷疑 Swerve 流動性會隨獎勵同步下降,或市場只是低估 SWRV 價值。

如上所述,SWRV 獎勵下降后的留存流動性更能評估 SWRV 與 CRV 交易的風險回報。通過 SushiSwap 的流動性下降評估 Swerve 獎勵下降后的流動性,再與 Curve 比較一年后市值與總鎖倉量比值 (Year+1 Market Capitalization / Total Value Locked ratio), 大致判斷 Swerve 現有流動性價值,可以作為估值參考依據。

對 AMM 而言,流動性也并非全部。在如此早期的領域,協議不斷演化最緊要。簡單復制成功協議的代碼僅能復制功能,而難以復制發展路線。

目前 Swerve 并未與 Curve 完全形成差異化,流動性優勢很可能只是一時。Swerve 分叉 Curve 的理由充分,社區也熱情高漲。除了獎勵下降后保留流動性以外,真正的考驗是未來能否能帶來令人信服的產品。

分叉容易,建設難。

撰文:Ryan Watkins,Messari 研究分析師編譯:Leo Young

摘要: 許多DeFi項目實行漸進式的權力下放——開始則由中心化的方式進行他們的工作。我們來看看這些實體組織的注冊地址和所在地地址.

1900/1/1 0:00:00新西蘭國稅局(IRD)再次將目光瞄準了加密貨幣領域。日前,IRD已要求該國的加密貨幣公司分享其客戶的個人詳細信息和加密貨幣資產價值,以便加深對新西蘭的加密資產環境的了解,同時可以知道如何最好地幫.

1900/1/1 0:00:00記者昨日從中國政府網獲悉,中國(北京)自由貿易試驗區總體方案21日正式發布。該方案稱,將支持中國人民銀行數字貨幣研究所設立金融科技中心,建設法定數字貨幣試驗區和數字金融體系,依托人民銀行貿易金融.

1900/1/1 0:00:00昨天Uniswap的流動性跌去超過70%,回歸到SushiSwap誕生前差不多的規模,大約不到5億美元,而SushiSwap則“撬動”超過10億美元以上的流動性.

1900/1/1 0:00:00金色財經 區塊鏈9月19日訊 如果你住在美國,同時正好從最近Uniswap空投活動中獲取了UNI代幣,那么不要忘記留一些給美國國稅局(IRS).

1900/1/1 0:00:002020年6月至今,DeFi已經持續火熱了數月,流動性挖礦項目輪番登場。DeFi的流動性挖礦是通過為各公鏈上DeFi產品提供流動性獲得收益.

1900/1/1 0:00:00