BTC/HKD+0.07%

BTC/HKD+0.07% ETH/HKD+0.73%

ETH/HKD+0.73% LTC/HKD+0.52%

LTC/HKD+0.52% ADA/HKD+0.98%

ADA/HKD+0.98% SOL/HKD-0.14%

SOL/HKD-0.14% XRP/HKD+0.65%

XRP/HKD+0.65%作者:CFA、Kaiko研究分析師ConorRyder

永續期貨市場是機構、風險對沖者和投機者的戰場。在2021年的牛市中,隨著新資金以過高的杠桿率涌入市場,永續合約成為歷史新高的主要催化劑之一。快進到2022年9月,我們看到這筆新資金比以往任何時候都更加兇猛地重返永續期貨市場,特別是對于ETH,未平倉合約最近創下歷史新高,在加密市場最大的催化劑之一–以太坊合并–發生之前。

本文將分解衍生品市場在合并之前占據的頭寸的性質,以及對ETH的短期和長期價格意味著什么。文章將采用數據驅動的方式來分析無論是現貨市場還是期貨市場,都是目前ETH價格背后的主要力量。

所有人都在關注ETH

隨著以太坊網絡在其短暫的歷史中接近一個決定性的時刻,ETH的投資者同樣感到焦慮和興奮是可以理解的。懷疑論者將合并比作“在飛行中更換飛機發動機”,而多頭則稱贊這種過渡是采用以太坊的游戲規則改變者。這種意見分歧為ETH永續期貨市場的交易量增加鋪平了道路,因為辯論雙方的投資者都希望在合并之前相應地定位自己。

數據:合并后以太坊期貨總持倉量從80億美元下降到68億美元:金色財經報道,據區塊鏈分析公司Glassnode分析數據顯示,合并后以太坊期貨總持倉量從80億美元下降到68億美元,下降了15%,這影響到以以太坊計價的期貨頭寸規模的美元價值。基于以太坊計價的未平倉合約,期貨未平倉合約實際上處于歷史最高水平,自5月初以來增加了近80%。在過去的一周里,期貨杠桿似乎實際上有所增加,而不是減少,這表明許多風險對沖頭寸還沒有被關閉。此外,合并后以太坊看漲期權未平倉合約下降了6億美元(下降10%),仍有總額為52億美元的未結認購期權頭寸價值,遠高于2021年的標準。以太坊看跌期權市場經歷了更明顯的相對下降,為19%,但仍然是一個規模小得多的2.94億美元的凈頭寸價值。[2022/9/23 7:17:00]

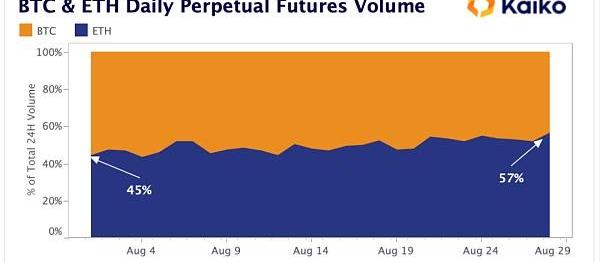

我們已經在BTC和ETH之間的永續期貨交易量份額中看到了這一點,隨著合并的臨近,ETH從在本月初占交易量的45%增加到8月底的57%。

代幣持有者投票批準合并Rari Capital及Fei Protocol:金色財經報道,經過不到一個月的審議和投票,兩個去中心化自治組織(DAO)完成了DeFi歷史上最引人注目的合并之一。在以太坊區塊高度13850929,合并Rari Capital和Fei Protocol的投票獲得了DAO成員的批準。未來,這兩個項目將通過代幣交換合并,并統一至TRIBE代幣。共有103個錢包地址參與,總價值鎖定(TVL)將達到20億美元。[2021/12/22 7:54:51]

新資金涌入

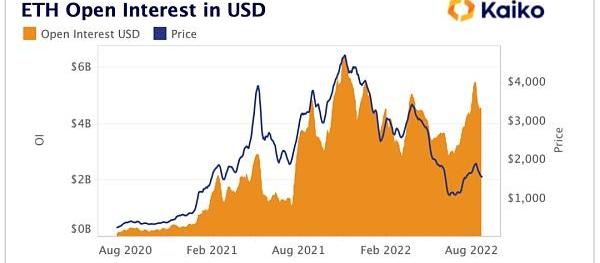

我提到,隨著我們接近合并,資金比以往任何時候都更加兇猛地進入期貨市場。未平倉合約是衡量當時有多少未平倉頭寸的量度,代表當前投資于期貨的資本金額。在我看來,查看資產原生單位的未平倉合約很重要,因為以美元計價的未平倉合約會產生價格效應。如下所示,美元的未平倉頭寸密切跟蹤價格,并且通常難以顯示期貨市場中的資本流動。

Geth團隊提出Eth1和Eth2合并后實現鏈同步的初步方案,但仍需調整:9月4日消息,以太坊客戶端Geth團隊提出在Eth1和Eth2合并后實現鏈同步的初步方案,在合并之后,eth1和eth2客戶端協同運行。eth2客戶端維護與信標鏈的連接并執行分叉選擇。eth1客戶端(執行層)從eth2客戶端接收塊數據,并執行和驗證,以及維護應用程序狀態。另外,eth2和eth1用于通信的接口是單向的,即,所有跨客戶端通信都是由eth2請求發起的,并由Eth1響應請求。

Geth團隊成員FelixLange表示,在初步審查之后發現該方案還需要進行修改,目前已有幾個潛在解決方案。[2021/9/4 22:59:35]

我們在這里沒有看到的是隨著合并的臨近,在過去一兩個月內進入的大量新頭寸。以ETH計價的未平倉頭寸向我們表明,此時未平倉的期貨頭寸數量創下了驚人的歷史新高,在接下來的幾周內對ETH的價格走勢起到了巨大的杠桿作用。

波卡開發基礎框架Substrate宣布FRAME v2首個實現已合并至master:1月1日,波卡(Polkadot)區塊鏈開發基礎框架Substrate官方宣布,FRAME v2的第一個實現已合并到master。FRAME v2包含Pallet屬性宏。新的宏語法將更易學習。此前消息,波卡創始人Gavin Wood發文《2020年Polkadot總結》指出,Substrate的下一個主要版本3.0版本可能會在2021年上半年發布。[2021/1/1 16:13:07]

「FundingRate」

資金費率使永續合約更接近他們追蹤的指數。如果對多頭期貨合約的需求增加,則資金費率將是正數,并且持有多頭頭寸的人支付空頭以激勵頭寸之間的平衡。然而,通常情況下,情緒是如此不平衡,以至于資金利率可以持續存在,無論是正面的還是負面的。自2021年牛市以來,由于負面情緒滲入期貨市場,融資利率一直徘徊在中性以下。

動態 | 愛沙尼亞加密交易所DX.Exchange暫時關閉交易所,尋求合并或出售:11月3日,愛沙尼亞數字貨幣交易所DX.Exchange宣布,DX.Exchange董事會已決定在公司進行合并或直接出售前暫時關閉該交易所。如果合并或出售未及時完成,則該交易所可能無法恢復運營并采取適當行動。截至目前,交易所不開放存款和交易服務。(financemagnates)[2019/11/4]

有趣的是,關于ETH,隨著我們接近合并,融資利率已大幅下跌至8月結束。這種下跌的負值與未平倉頭寸的增加相吻合,使我們得出結論,涌入ETH期貨市場的大部分新資金都是做空的。

投資者可能在合并之前做空ETH期貨有幾個原因:

第一個是針對ETH的裸空頭頭寸,押注不成功或延遲過渡到權益證明。基于之前的合并日期被推遲了幾次這一事實,這可能不是一個糟糕的選擇,但隨著合并成功進行的那一天,它看起來越來越有可能,特別是在所有測試網順利過渡之后。我很難相信投資者會在這樣一個潛在的催化事件發生之前赤裸裸地做空ETH。

第二個原因,在我看來更有可能是,這是投資者在合并之前對沖其多頭現貨ETH頭寸的情況。對沖ETH多頭頭寸可以讓投資者在理論上可能呈梨形走勢的事件發生前規避一些風險。還涉及做空ETH期貨的策略是做多現貨ETH,做空期貨,讓自己有資格獲得任何ETHPOW空投。將此視為一種股息策略,通過做多現貨、做空期貨來消除任何價格風險,但在ETHPOW中收取潛在的股息。

如果合并成功,并且工作量證明鏈分叉未能發布,我們應該會看到很多這些空頭ETH頭寸被平倉。

當一項資產的大部分每日交易量都在期貨市場上時,平倉應該對該資產的價格有利。當您將這些已平倉空頭與因轉向權益證明而減少的礦工每日拋售約4000萬美元相結合時,對ETH的短期和長期前景可能會相當樂觀,因為兩種巨大的拋售壓力被解除。

正如我們在下面看到的,空頭頭寸導致的負資金費率伴隨著ETH從2,000美元的水平下跌,并與價格同步移動。如果這些空頭在合并后被平倉,那么ETH資金費率可能會朝著積極的領域邁進,這肯定會有助于價格情緒。

現貨與永續合約交易量

我們已經看到負資金利率和未平倉頭寸的增加與ETH從本月的高點下跌30%以上相吻合。這就引出了一個問題,永續合約市場對加密價格的影響有多大?這是一個價格發現的問題,真正歸結為當前哪個市場引領價格發現,現貨還是永續期貨?一種方法是查看交易量——交易量通常與價格變動相關,如果期貨市場的交易量增長大于現貨市場,我們可能會確定期貨市場引領價格發現。

從去年的ETH永續合約日交易量來看,我們可以看到從190億美元大幅增長至超過330億美元。與此同時,每日現貨交易量在一年多的時間里從37億美元增加到48億美元。

將這些交易量分解為一個比率以評估相互之間的走勢,我們可以看到ETH永續期貨交易量的主導地位正在上升,因為永續合約與現貨交易量的比率從交易量的5倍增加到大約7倍。

相對于現貨市場,越來越多的永續期貨交易開始對圍繞ETH的情緒產生巨大影響。去年11月市場處于歷史高位時,perps的交易量僅是現貨市場的4倍。現在的交易量是7倍,未平倉合約處于歷史高位,似乎投資者和機構正在轉向永續期貨押注ETH,正如我們在上個月看到的那樣,主要偏向空頭。

期權市場

我們在ETH空頭頭寸的永久期貨或合并前的風險對沖中看到的相同趨勢,也反映在期權市場中。看跌買家尋求鎖定價格水平,低于該價格水平止損。當查看合并前到期的ETH期權1000-2000美元行使價水平之間的交易量時,這一點很明顯,因為3個最高交易量行使價是1600美元、1500美元和1400美元,而后兩個行使價的看跌期權占主導地位。

1700美元是我們觀察到的第一個執行價格,看漲期權的成交量超過了看跌期權,這表明期權投資者不再擔心負價格風險,而是轉而尋求看漲期權的任何上漲空間。

當人們想到加密期權時,他們會想到投機性多頭頭寸,但合并前期權的交易量可以說是加密期權市場已經看到的最明顯的風險對沖案例。對于在合并前到期的期權,看跌/看漲交易量比率實際上被分成了中間部分,這對于加密期權來說是罕見的。然而,在合并后,由于投機投資者占主導地位,并押注于成功的合并,這種拆分恢復到73%,有利于看漲期權。

ETH的期權市場可能是對合并前兩周投資者情緒的最佳洞察。簡而言之,對事件的發生感到緊張,對沖風險并限制他們的投機行為。合并之后,投資者似乎不愿做空,因為隨著上述拋售壓力的消除,短期內積極的價格走勢的可能性很高。

結論

隨著永續期貨交易量相對于現貨市場的主導地位不斷上升,衍生品市場目前對價格行為產生了巨大的影響。沒有比ETH更重要的了,它在幾周內將在合并中面臨一個巨大的、引發波動的事件——而期貨市場是為高波動性事件量身定制的。正如期權市場所證明的那樣,投資者似乎看好以太坊的長期未來,但在短期內仍然擔心危機發生的可能性。

無論哪種方式,合并都是最近加密市場中唯一沒有受到宏觀驅動的事件之一,看看它是否會引發與股市相關性較低的突破,無論是好是壞,這將是一件有趣的觀察。

Web3.0是即將到來的第三代互聯網。Web3.0網站和應用程序將能夠通過機器學習,大數據,去中心化分類帳技術等技術以智能的方式處理信息.

1900/1/1 0:00:00為了最大限度利用元宇宙給教學帶來的優勢,學校和學生將需要應對隱私、培訓成本以及國家對寬帶網絡的投資水平等帶來的挑戰.

1900/1/1 0:00:00美聯儲將于9月20日至21日召開新一次貨幣政策會議,市場普遍預計美聯儲將連續第三次加息0.75個百分點,以對抗高通脹.

1900/1/1 0:00:00本文從三個方面探討了如何在DAO中去建立更好的薪酬框架:包括為何要建立薪酬框架、怎么建立薪酬框架、以及已有的一些薪酬框架有哪些借鑒和不足之處.

1900/1/1 0:00:00原文標題:《ArkStreamCapital:靈魂綁定代幣現狀和未來方向全解析》原文作者:Larissa??原文來源:ArkStreamCapital公眾號 TL;DR 1.

1900/1/1 0:00:00它們的核心都致力于解決同一個問題——可擴展性。原文標題:《Ethereum:以太坊2.0與第2層解決方案的互利共生》撰文:GrantGriffith編譯:ChinaDeFi如果在過去一年左右一直.

1900/1/1 0:00:00