BTC/HKD-0.63%

BTC/HKD-0.63% ETH/HKD-1.04%

ETH/HKD-1.04% LTC/HKD+0.07%

LTC/HKD+0.07% ADA/HKD-1.64%

ADA/HKD-1.64% SOL/HKD-0.87%

SOL/HKD-0.87% XRP/HKD-1.52%

XRP/HKD-1.52%華爾街自6月以來最糟糕的一周剛剛結束,美股期貨本周再次大幅低開。美國10年期國債收益率在周一早些時候觸及11年來的最高水平,交易員預計美聯儲在通脹持續高企的情況下將采取進一步行動,包括加密貨幣在內的風險資產再次出現恐慌拋售。

被市場看做無風險債券的美債收益率繼續上行。市場數據顯示,美國基準10年期國債收益率上漲6個基點至3.518%,觸及2011年4月以來的最高水平。2年期國債收益率上漲8個基點至3.94%,處于2007年以來的最高水平。

美債收益率為什么重要?

投資者追蹤美債收益率的原因有很多。

Curve 3pool APY比10年期美債收益率低近250個基點:金色財經報道,Curve 的 3pool 的穩定幣回報與美國政府債券的收益率之間差異正在不斷擴大,DeFiLlama 和加密服務提供商 Matrixport 提供的數據顯示,當前 3pool APY 的七日移動平均利率為 0.98%,比 10 年期美國國債收益率 3.54% 低 250 個基點。Curve 3pool是一個流動性基礎池,為加密貨幣交易者提供了一種在三大穩定幣(USDT、USDC 和 DAI)之間進行資本兌換高效方式,大型交易商將他們持有的穩定幣存入池中,以獲得年化收益,但自 2022 年 8 月以來,穩定幣收益率相對于國債收益率不斷下降。(coindesk)[2023/1/31 11:38:36]

美債收益率由美國政府支付,作為通過出售債券借錢的利息。由于得到美國政府的支持,國債被視為相對于股票更安全的投資。10年期美國國債收益率被密切關注為更廣泛投資者信心的指標。債券價格和收益率走勢相反——價格下跌會提高收益率,而價格上漲會降低收益率。

十年期美債收益率再度上破1.7%:行情顯示,十年期美債收益率再度上破1.7%。[2021/4/6 19:50:23]

10年期美債收益率被用作抵押貸款利率的代表,這也被視為投資者對經濟情緒的一個標志。從理論上講,鑒于長期債券收益率是無風險利率,較高的債券收益率對股票不利,反之亦然。

風險資產吸引力下降

在美聯儲幾次加息之后,整個美國國債市場的收益率都處于多年高位。根據Strategas的數據,只有不到16%的標準普爾500指數股票的股息收益率高于兩年期美國國債的收益率,后者收益率接近4%,不到20%的股息收益率高于10年期美債收益率。

這可能意味著,高科技股或成長股,以及以比特幣為代表的加密貨幣不再成為投資者的“香餑餑”。

民生證券:3月非農大超預期,美債收益率再添上升動力:民生證券認為,大幅超市場預期的3月非農數據反映了美國經濟的快速修復和疫苗接種的加速推進,加息預期將得到有力地提振,同時美債收益率也有望繼續走高。隨著1.9萬億財政刺激的正式落地、疫苗接種的加速推進疊加超強的三月非農數據,將共同提振市場對于美聯儲加息的預期,同時美國經濟修復的進程也將繼續加快。我們預計10年期美債收益率有望在未來1-2個月內突破1.8%。[2021/4/5 19:46:01]

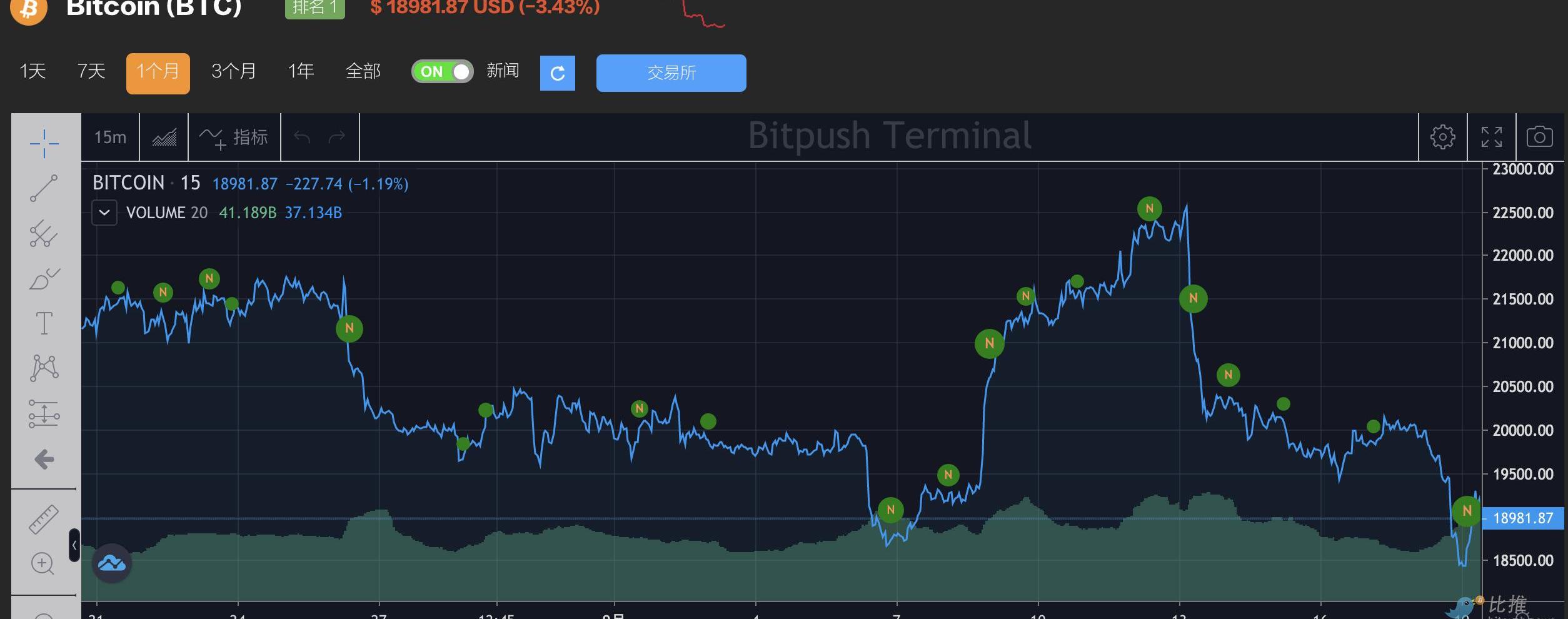

加密市場繼續陰跌。比推終端數據顯示,比特幣價格未能重新回到20,000美元的心理支撐區域,過去24小時一度跌至19,000美元以下的三個月低點。以太坊合并敘事的熱潮已經消退。截至發稿時,BTC/USD下跌3.5%至19,023美元左右,而ETH下跌4%至1,329美元左右。

富達投資主管:美債收益率2%將是上限,不會重演縮減恐慌:富達投資集團全球宏觀主管JurrienTimmer周二表示,美國10年期國債收益率可能進一步小幅上升,但2%應該是上限,不會對金融市場構成風險。他說:“我認為收益率可能會小幅走高。到目前為止,它們已經達到了1.75%。我有一個簡單的債券模型,顯示2%應該是上限。”上周四,美國10年期國債收益率一度升破1.7%,為一年多來的最高水平。盡管美聯儲保證說,沒有計劃在短期內加息,也不打算放緩債券購買計劃。

Timmer還淡化了近期美債收益率和通脹預期上升可能意味著2013年“縮減恐慌”重演的擔憂。2013年,在美聯儲宣布計劃開始縮減量化寬松政策后,引發市場恐慌,導致美國國債收益率突然飆升。Timmer表示:“到目前為止,收益率已經上升了125個基點。其中一半是實際收益率,一半是通脹。我覺得現在還好。”他說,在2013年,“實際收益率在6周內上漲了近200個基點。如果我們看到這樣的事情發生,那將對整個體系造成相當大的沖擊。”(新浪財經)[2021/3/23 19:10:21]

美債收益率上行推高美元 對新興市場影響有限:花旗分析師認為,經濟復蘇預期強烈,美債收益率重拾升勢,10年期美債收益率持續收于1%以上,推動美元指數走強至91關口以上。受訪業內人士認為,考慮到美國經濟實際前景,美債收益率上升空間有限,美元將在寬松貨幣政策背景下趨于走弱,新興市場所受影響有限。“美元持續走軟預期、新興市場股市估值合理及盈利反彈勢頭強勁等,或將支持新興市場風險市場表現。從全球市場范圍來看,在經濟復蘇預期下,更看好新興市場股市和全球中小盤股票。(上證報)[2021/2/6 19:03:03]

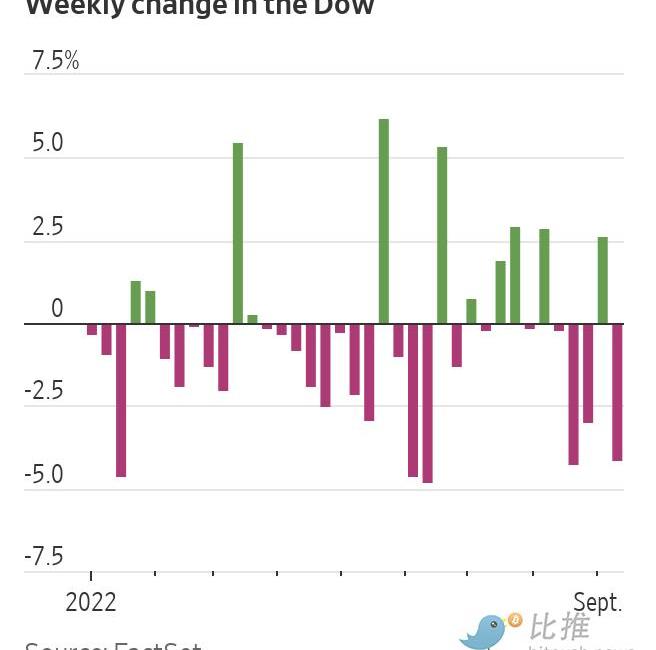

美國股市在過去五周中有四周下跌,道瓊斯工業平均指數上周遭遇今年以來最嚴重的回調之一。藍籌股指數在2022年下跌了15%,而標準普爾500指數下跌了19%。

NorthernTrustWealthManagement首席投資官KatieNixon對華爾街日報表示:“許多投資者選擇在股市冒險,因為在其他任何地方都沒有回報。現在是人們好好思考的時候了,‘真的需要冒險嗎’”?

加密借貸收益率不及美債

與美債相比,加密借貸產品的收益率也相形見絀。

加密借貸是在某類平臺存入加密貨幣的過程,該過程借給借款人以換取定期支付的利息。付款以加密貨幣的形式進行,通常以每日、每周或每月為基礎存入并復利。

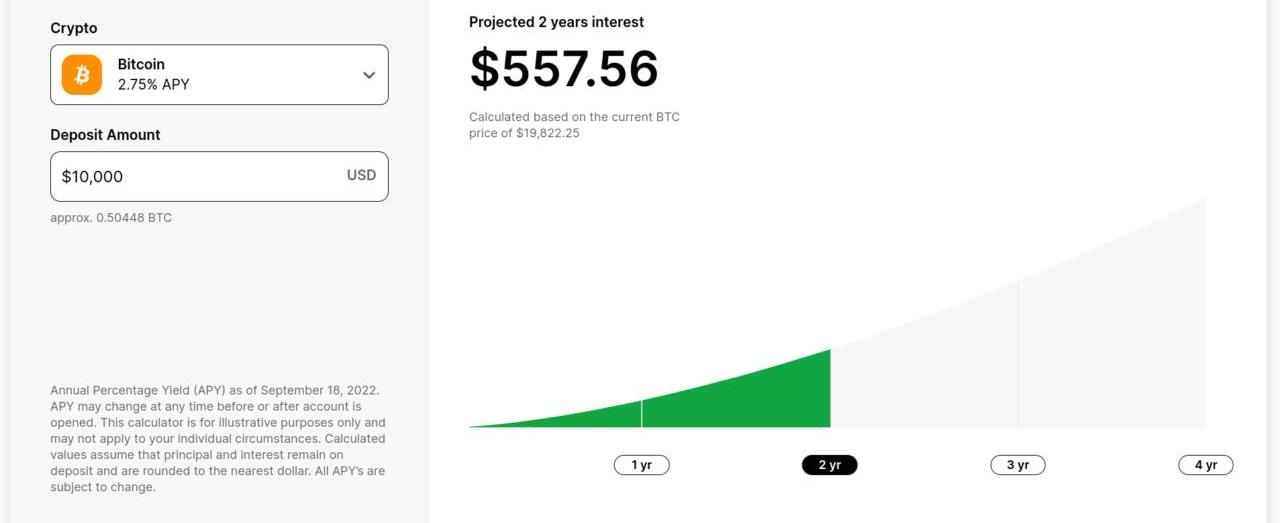

例如,在加密貨幣交易所Gemini上,在用戶開設賬戶后,“可以購買任意數量的加密貨幣并立即將其轉移到GeminiEarn以開始賺取所持資產的利息。”

截至2022年9月18日,假設存入價值10,000美元的比特幣,僅能獲得2.75%的APY,而截至9月19日,美國3個月期國庫券的收益率為3.136%。

專注于加密貨幣的對沖基金ANBInvestments首席執行官JaimeBaeza在彭博社采訪中表示:“兩年前,加密貨幣的利率至少為10%,當時的市場利率要么為負,要么接近于零。現在情況幾乎相反,因為加密貨幣的收益率已經暴跌,央行正在加息”。

彭博社報告寫道:“機構通常尋求的加密貨幣收益率已經低于美國政府支付的三個月借款利息,這讓涌向數字資產領域的對沖基金和家族辦公室減少了繼續投資的理由。”

實際收益率或進一步上升

高盛周末發布的一份報告顯示,實際債券收益率在未來幾個月可能會進一步上升。高盛預測,美國10年期通貨膨脹保值債券(TIPS)會定期調整以彌補消費者價格指數的上漲,到年底可能升至1.25%,并最終達到峰值介于1.25%和1.5%之間。根據TradingView的數據,截至發稿時,TIPS實際收益率為1.02%,為2018年11月以來的最高水平。

從歷史上看,比特幣的走勢與TIPS實際收益率相反。兩者的90天相關系數在6月底達到創紀錄的-0.95。由于以太坊合并對沖了部分宏觀利空因素,負相關性在最近幾周有所減弱至-0.65。

然而,隨著美聯儲加息迫在眉睫,比特幣和更廣泛的加密市場與實際收益率的負相關可能再次加強。

專注于比特幣的投資公司Nydig分析師在報告中寫道:“宏觀經濟環境仍然嚴格控制著包括比特幣在內的金融資產的方向。”

Coinbase機構研究分析師BrianCubellis在每周市場更新中指出:“在測試50天移動平均線后,BTC-USD積極拋售證實了熊市……如果我們果斷突破17,400美元,則下一個支撐位是14,800美元”。

美聯儲為期兩天的會議將于當地時間周二開始,大多數市場參與者預計央行將再次加息75個基點,包括野村證券在內的一些分析師甚至預測,美聯儲可能會將利率提高一個百分點,即100個基點。

Navellier&Associates首席投資官LouisNavellier表示:“美聯儲聲明將是一切,我們需要在隧道盡頭有一盞燈。”

作者:比推MaryLiu

很多用戶的第一枚靈魂綁定代幣很可能就是幣安的BAB。幣安于9月8日正式推出基于BNB鏈的靈魂綁定代幣-幣安賬戶綁定代幣,所有已完成幣安KYC認證的用戶皆可領取.

1900/1/1 0:00:00DeFi協議的真實情況可能并不像表面數據那樣光鮮亮麗。原文標題:《MakerDAO的危與機:虧損、監管風險和MetaDAO的救贖》 撰文:蔣海波 DeFi協議的真實情況可能并不像表面數據那樣光鮮.

1900/1/1 0:00:00“以太坊合并完成!這是以太坊生態系統的重要時刻。每個幫助實現合并的人都應該感到非常自豪。”以太坊重要里程碑合并完成之后,創始人VitalikButerin在社交平臺發文慶祝.

1900/1/1 0:00:00引言 自比特幣誕生以來,區塊鏈已經發展了十三個年頭,對、經濟與文化都影響深遠。區塊鏈技術的發展經歷了Layer1的底層賬本探索和Layer2的應用拓展,區塊鏈也從1.0時代的貨幣和支付去中心.

1900/1/1 0:00:00最近打開小紅書,日常穿搭分享、美食安利、店鋪打卡已經越來越難以吸引小藍的視線。就在無聊的刷刷刷時,幾個新奇的tag吸引了小藍的注意:中國國際時裝周、元宇宙、虛擬服飾.

1900/1/1 0:00:00撰文:KristinMajcher&KariMcMahon除了VitalikButerin,以太坊合并還有哪些「幕后英雄」?作為最近加密行業最大事件之一.

1900/1/1 0:00:00