BTC/HKD+0.22%

BTC/HKD+0.22% ETH/HKD-0.18%

ETH/HKD-0.18% LTC/HKD+0.08%

LTC/HKD+0.08% ADA/HKD+0.24%

ADA/HKD+0.24% SOL/HKD+1.51%

SOL/HKD+1.51% XRP/HKD-0.4%

XRP/HKD-0.4%八月以來,Sudoswap成交量和用戶數快速增長吸引了市場的目光,這個號稱“NFT中的UniswapV3”,把NFTAMM帶到了聚光燈下,關于NFT流動性解決方案的話題也重新被熱議。曾幾何時,碎片化也一度被認為是解決NFT流動性困境的方案。在八月Sudoswap大火的時候,別忘了,NFT碎片化協議Fractional也完成了Paradigm領投的2000萬美元A輪融資。

同樣是從DeFi入手,到底哪種方案能真正解決NFT流動性的問題?

本文將帶你了解關于NFT碎片化與NFTAMM,在這些增加NFT流動性的各種實踐中,誰才是下一個幫助NFT走向市場破局的發力點。

目錄

一、什么是NFT碎片化/NFTAMM

二、產品特征和適用場景

三、賽道現狀和社區調查

四、重點項目分析

五、兩種方式分別解決并帶來了什么問題

六、觀點/未來

一、什么是NFT碎片化/NFTAMM

本質上,NFT碎片化就是通過部署合約,生成與不可分割的ERC-721/1155NFT相關聯的多個ERC-20代幣。這樣,任何持有這些ERC-20代幣的人都可以擁有關聯NFT的部分所有權。

廣義上碎片化旨在讓NFT可以轉而成為成為流動的、有收益的生產性的FT資產。

a.碎片可以在DEX做市,賺取手續費;

b.可被用做抵押品參與DeFi樂高搭建;

c.降低NFT的準入和退出門檻;

碎片化方式可分為兩種:

集合法:多個不同種類的NFT可以存在同一個資金池中

指數化:只有同類型的NFT才能存在于一個資金池(ERC1155or721)

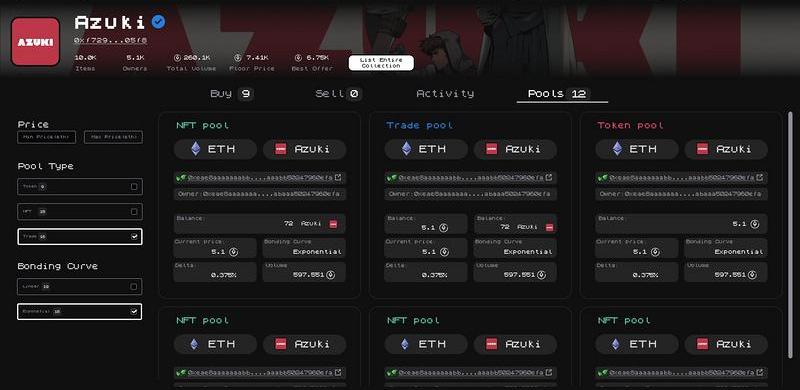

NFTAMM是Opensea、X2Y2或MagicEden等鏈下訂單簿中心化NFT市場的去中心化替代方案,它主要利用流動池來實現無摩擦和低成本的交易。

由于NFT的低可訪問性,在當前中心化市場上,有時即使是藍籌NFT也沒有多少流動性。而通過NFTAMM,任何人都可以在鏈上為其添加流動性,并賺取一定的交易費用。

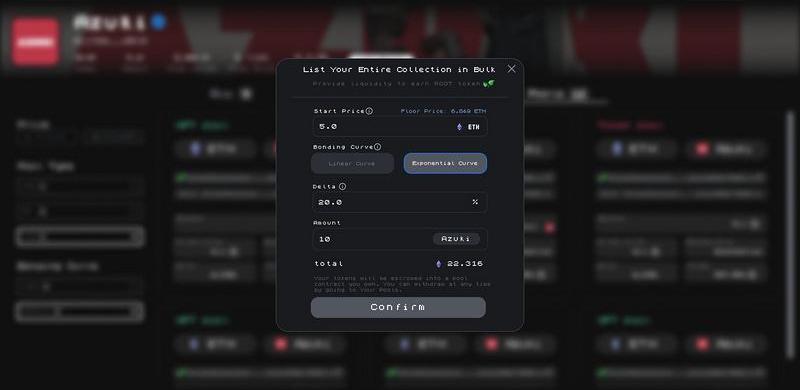

例如,SudoAMM是由Sudoswap創建的一個NFTAMM協議,它由許多單獨的NFT流動性池組成,每一個流動性池由一個LP來管理,LP可以對定價函數曲線、初始費用、增量閾值以及交易費用比例進行控制。

與傳統AMM的恒定乘積算法曲線不同,SudoAMM采用了聯合定價曲線,構筑流動性池來促進NFT交易,主要則包括LinearCurve和ExponentialCurve。最近又新增了ConcentratedXYKCurve的定價曲線,允許用戶通過設置集中度參數來控制其流動性池的深度和滑點,由此控制流動性池的價格區間。

通俗來說,碎片化就是把NFT打碎成FT以此獲得流動性的方案,AMM是直接講NFT與NFT或FT組成交易對通過算法實現的做市方案。

二、產品特征和適用場景

NFT碎片化

特征:

通過智能合約拆分NFT,多人分享該NFT的所有權:持有NFT碎片就意味著獲得了部分所有權。而NFT碎片化后仍可重組成完整的NFT,如碎片持有者可買入所有碎片,來解鎖獲得原始完整的NFT。

安全性取決于智能合約。

場景:

高價值NFT分割所有權,如熱門但價高的收藏品類;

資產碎片化,如現實資產中的房地產/藝術品,提高NFT資產流動性;

降低購買門檻,具備價格發現的功能,讓更多人能夠參與交易;

NFT公共所有權:藝術家和創作者可以通過所有權分割的形式圍繞作品來建立社區,提升曝光度。

NFTAMM

特征:

利用AMM的機制來試圖解決NFT流動性問題:對于買賣雙方而言,通過池子可以實現即時買賣的目的,而賣出也可以采取類似于OpenSea掛單交易。對于LP來說,可以選擇類似于V3的NFT-ETH的雙邊做市賺取交易費用,也可以僅作NFT或者ETH的單邊做市而獲得ETH或NFT;

允許提供NFT或ETH的單邊流動性池、每個池由一個流動性提供者管理、NFT與ETH配對、可隨時調整流動性池參數、雙邊池創建者可自行設置費用、定價曲線的可選擇性、每個池由一個流動性提供者管理;

高度忽略NFT的稀有度和屬性。

場景:

CC0/Meme:長尾資產,最適合標的,有利于抵抗Opensea等中心化強權;

游戲道具:需求匹配,但初期階段,平臺不依賴第三方市場;

NFT項目方:為官方NFT提供流動性,從中賺取做LP的費用,不再依賴于版稅獲得二次收入;

NFT做市商:可以用于量化交易策略,套利、波動性做多做空等獲利;

y00ts系列NFT開啟鑄造2小時后交易額已登頂OpenSea 24小時排行榜:9月6日消息,據OpenSea數據顯示,Solana生態市值最高NFT項目DeGods的二代項目y00ts系列NFT開啟鑄造2小時后交易額已登頂OpenSea24小時交易額排行榜,截至發稿時為62,656SOL,約合204.2萬美元。

此前報道,y00ts系列NFT創作母公司Dust Labs今日宣布完成700萬美元種子輪融資,本輪融資由 Chapter One、Foundation Capital、Magic Eden、FTX Ventures、Jump Capital、Jupiter、Hyperspace、Solana Ventures、Mysten Labs 等參投。[2022/9/6 13:11:23]

Launchpad

從實現手段來講,兩種方案各不相同,尤其在使用場景上,碎片化的場景更契合某種特定的需求,而AMM的方案更通用。

三、賽道現狀

NFT碎片化

市場轉冷,碎片化產品更甚

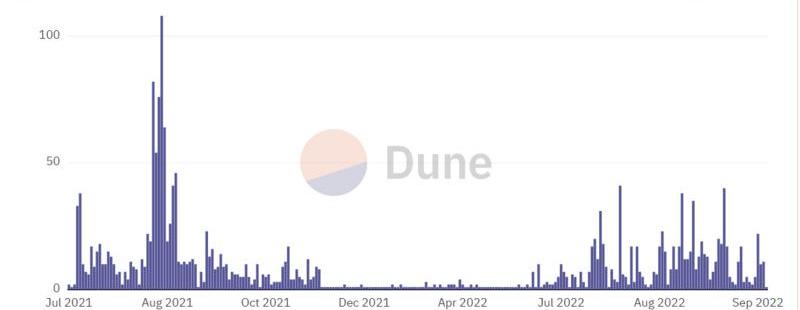

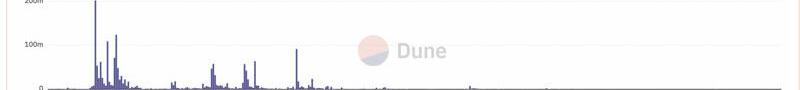

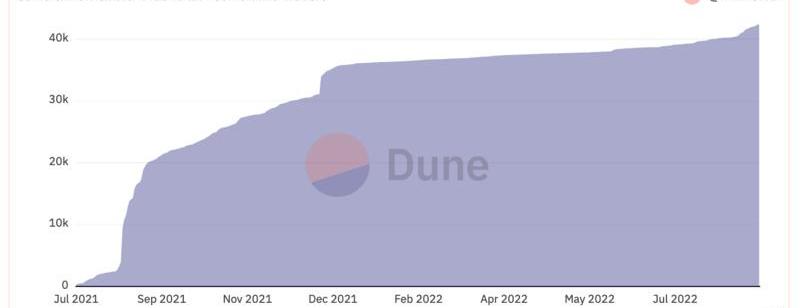

NFT市場交易量從年初開始大幅下滑,目前的交易量已不足峰值的十分之一,市場轉入深熊,在此市場環境下,許多中小規模的NFT交易所被頭部交易所整合并購,市場迎來第一次洗牌。與去年碎片化產品火爆,市場討論熱度很高形成鮮明對比,現在的NFT碎片化產品可謂是冷卻的狀態,交易量嚴重下滑,用戶活躍下降,整體市場已不復去年的光景。

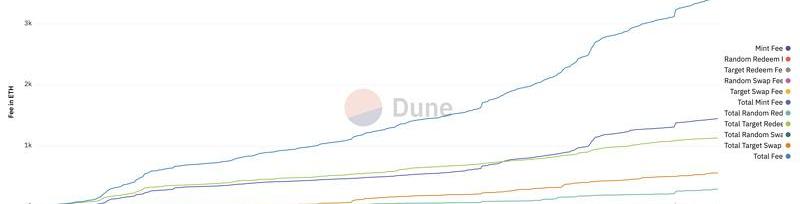

?數據來源:DuneAnalytics

產品迭代趨勢

去年碎片化NFT產品涌現,確定了NFT碎片化產品的基本模式,即把多種不同的NFT打包進行碎片化的集合式碎片化,以及錨定同一類型NFT的指數基金式碎片化,現有NFT碎片化的形式已經初步被用戶接受。

與去年相比,多數NFT碎片化產品在此基礎之上都進行了多次產品迭代,比如更靈活的費率設計,更多的錢包支持,更豐富的NFT支持以及數據展示,更友好的交互界面以及多樣化的退出方式。整體碎片化產品的用戶體驗有一定程度的提升,后續的產品迭代也會繼續圍繞著費率,支持的NFT本身和交互界面來進行。

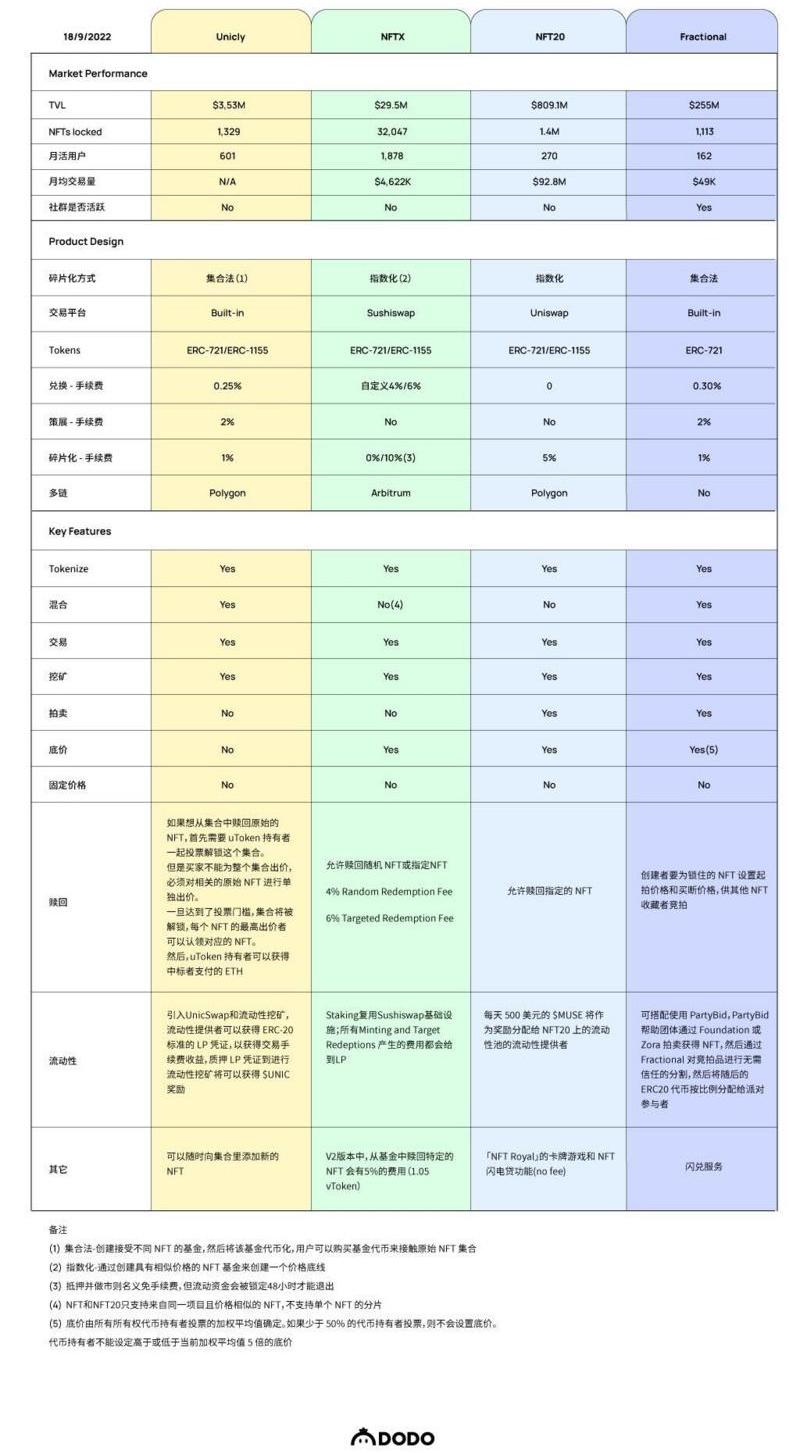

產品現狀對比

Fractional,NFTX,Unicly,NFT20是頭部的NFT碎片化產品,從數據上來看,交易量都呈下滑趨勢,相比于之前都有大幅回落。由于大多數碎片化后的NFT都不會被買斷回來或Redeem,因此TVL只是增速放緩或略有下滑。

Fractional在去年八九月份的交易量是非常驚人的,曾一度達到2億美金,然而在當前的熊市下,日均交易量不足去年零頭。雖然交易量下滑,但是新增碎片化池子數量已經回增至接近去年同期水平。

NFTX和Unicly的交易量也跌至歷史低點,整體的TVL接近停滯,甚至有所下滑。

Fractional日交易量

?????????????????????Fractional每日新增池子數量

??????????????????????????NFTX日交易量&TVL

??????????????????????????Unicly日交易量&TVL

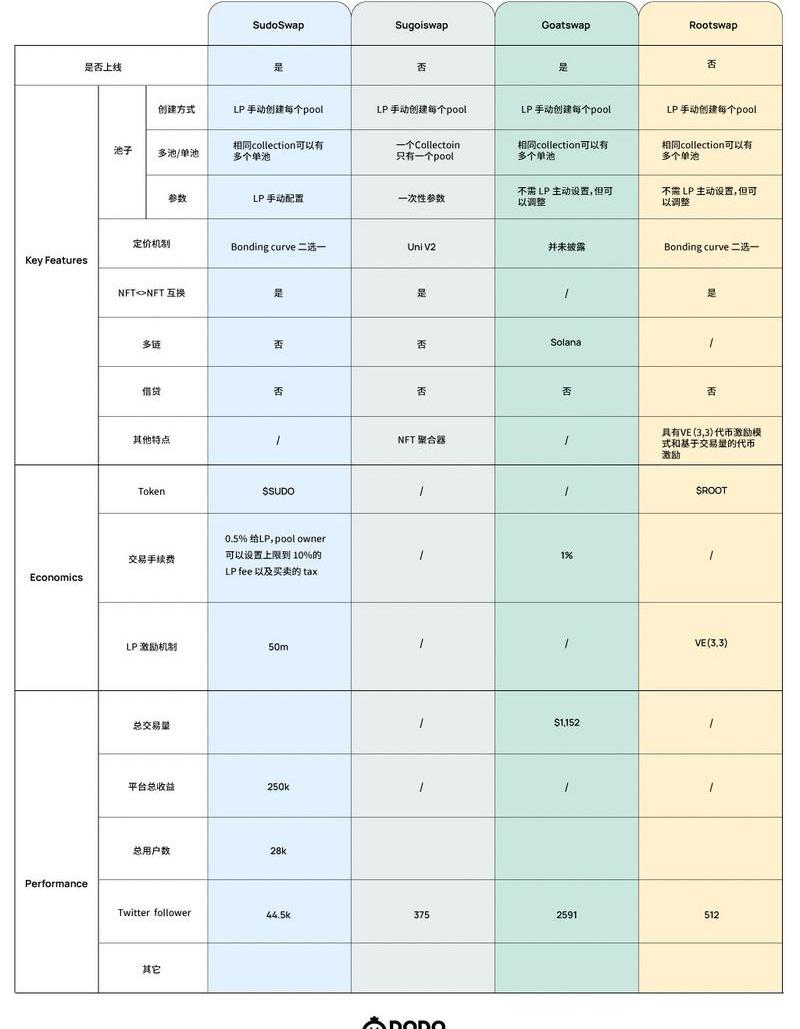

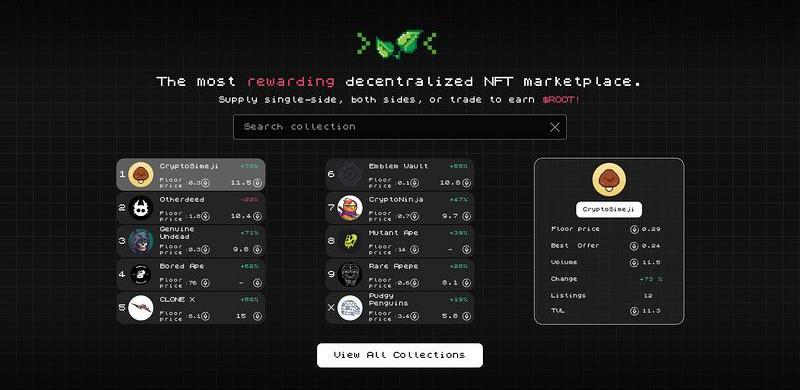

NFTAMM

Sudoswap率先推出NFTAMM機制后,NFT自動化做市商賽道百花齊放。有直接跨鏈火速上線,而沒有增加任何新機制的Goatswap;也有嘗試改進AMM機制的其他協議。目前大多數協議都處于概念探索或者開發階段,已上線的項目中尚無超越Sudoswap交易量的產品。

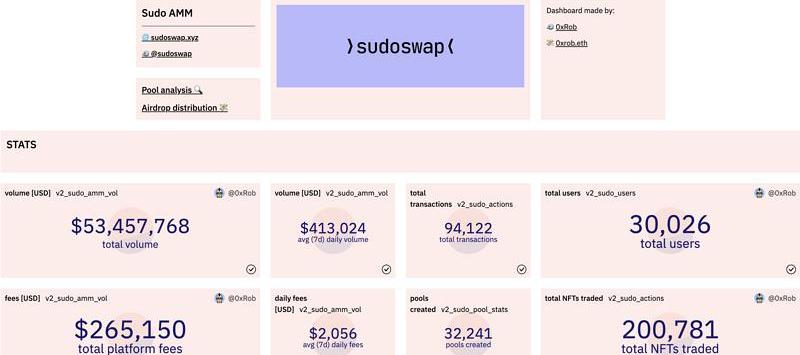

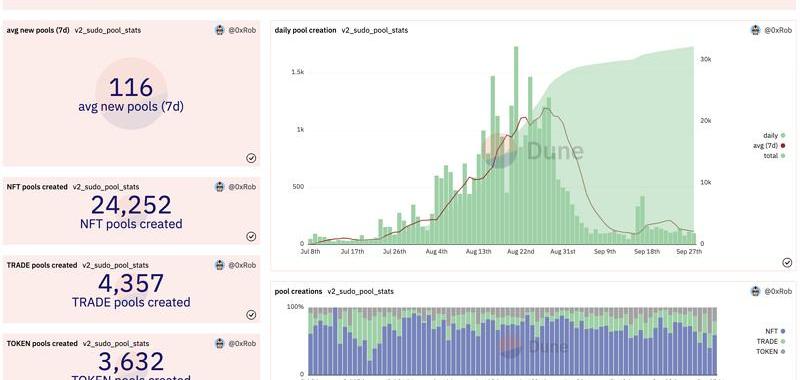

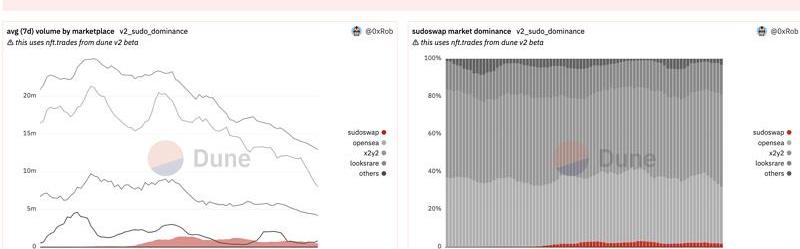

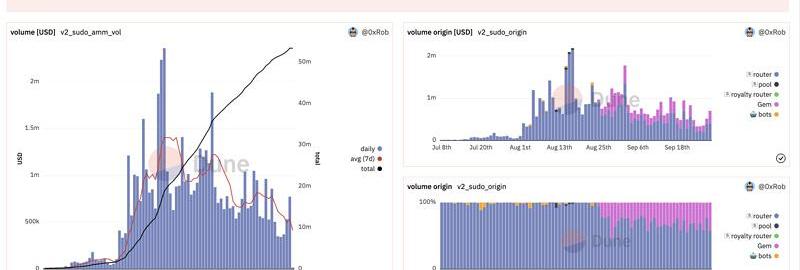

?Sudoswap整體數據

美國主持人Jimmy Fallon宣布持有Moonbirds系列NFT:金色財經消息,美國主持人、演員、歌手Jimmy Fallon(吉米·法倫)宣布持有Moonbirds系列NFT。據了解,Jimmy Fallon代表作品有周六夜現場、吉米·法倫深夜秀、吉米今夜秀。[2022/4/20 14:35:51]

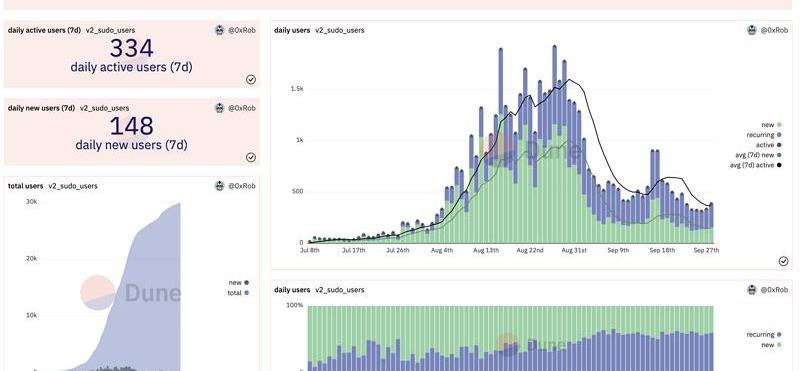

Sudoswap用戶數據

從已有數據來看,碎片化由于推出的早,機制相對成熟,從市場的表現可以判斷其需求較少。而以Sudoswap的AMM推出只有不到3個月,目前雖然交易量絕對值下降明顯,但Sudo的交易量與整體以太坊NFT交易量的比值反而在小幅上升,目前的市場占比為2.3%。

社區調查

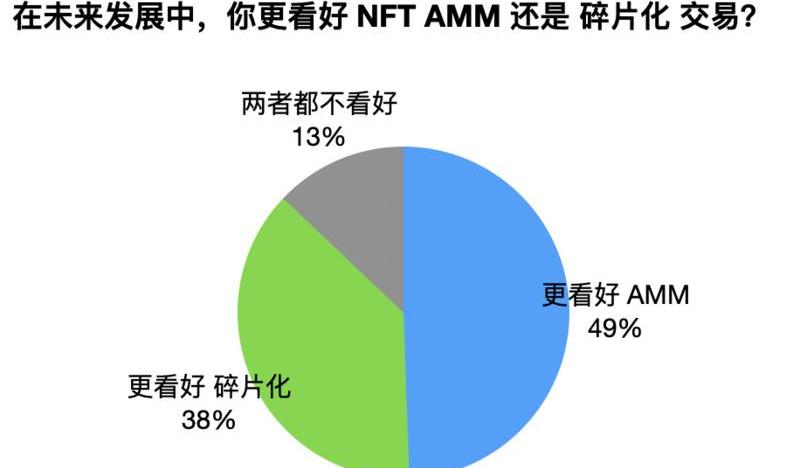

我們針對NFT碎片化和AMM的兩個發展方向進行了一次社區問卷調查。此次調查共計收到約164份回答,范圍囊括中文和英文社區。此次參與問卷調查的60%都有NFT交易經驗,19%從事NFT相關工作,如投資方、項目方。

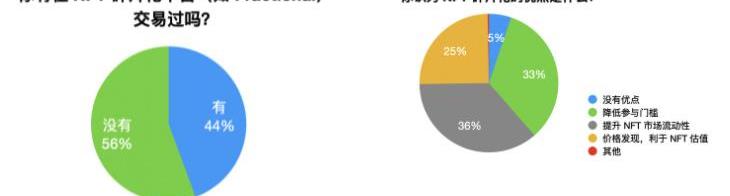

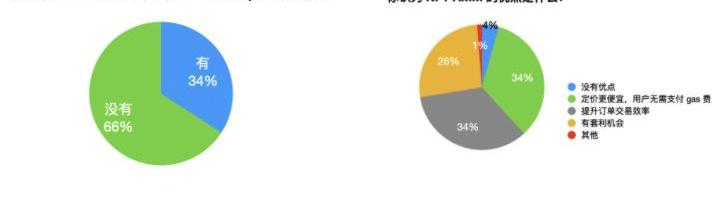

在參與此次調查問卷的人群中,56%的用戶有過在NFT碎片化交易過的體驗。用戶認為,NFT碎片化的優點前三名分別是:提升市場流動性、降低參與門檻以及價格發現、利于NFT估值。

約66%的用戶參與過NFTAMM的交易。用戶眼中AMM主要優勢是:1)提升了交易效率;2)定價更為便宜,用戶無需支付Gas費。此外,26%的用戶承認AMM的優點是存在套利機會。

總結來看,關于NFTAMM還是碎片化交易的未來發展情況中,49%的用戶表示更看好AMM的未來發展,38%的用戶則更支持碎片化,13%的用戶則表示都不看好兩者未來在NFT賽道中的發展。

四、重點項目分析

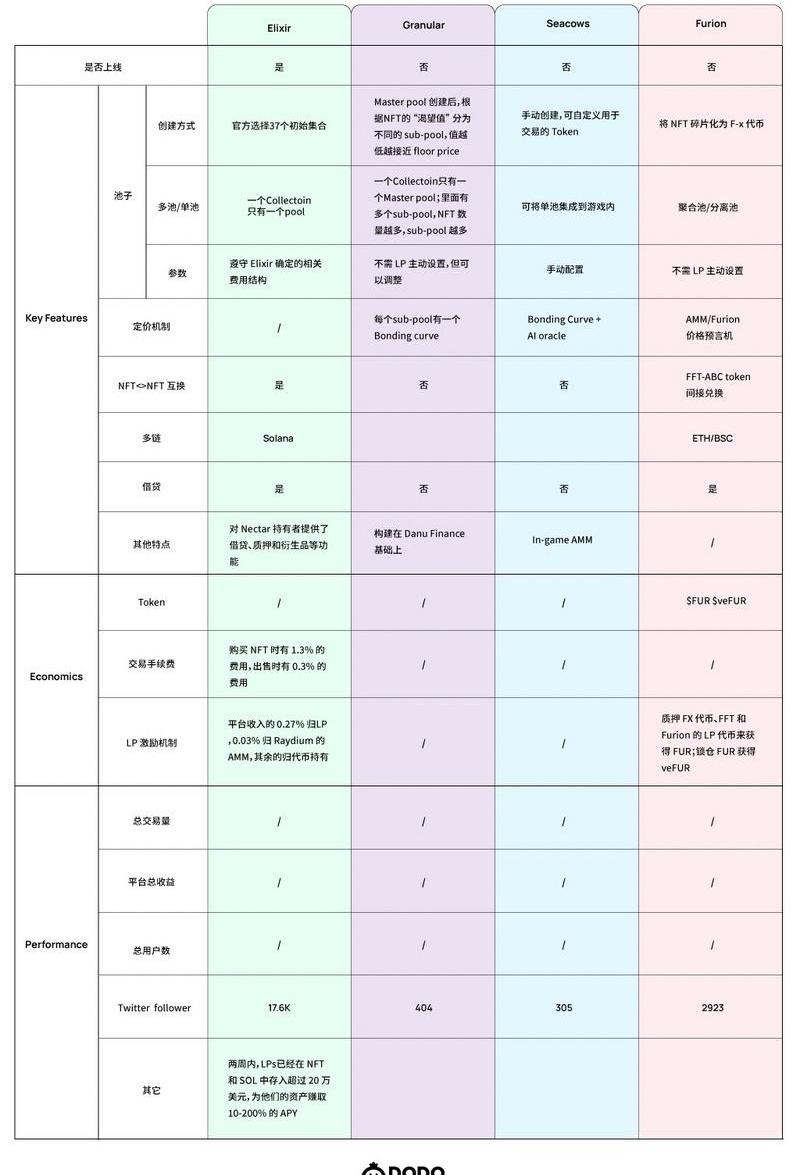

我們對NFT碎片化和NFTAMM選取了十二個代表性項目進行了分析,具體內容如下:

NFT碎片化代表產品:Unicly/NFTX/NFT20/Fractional?

NFTAMM調研項目:Sudoswap/Sugoiswap/Goatswap/Rootswap

NFTAMM調研項目:Eilxir/Granular/Seacows/Furion

NFT碎片化

1.NFTX

a.機制、愿景

NFTX不支持單個NFT的碎片化。NFTX專注于為具有類似屬性的NFT創建基金,從而幫助為特定的NFT類型創建一個底價。

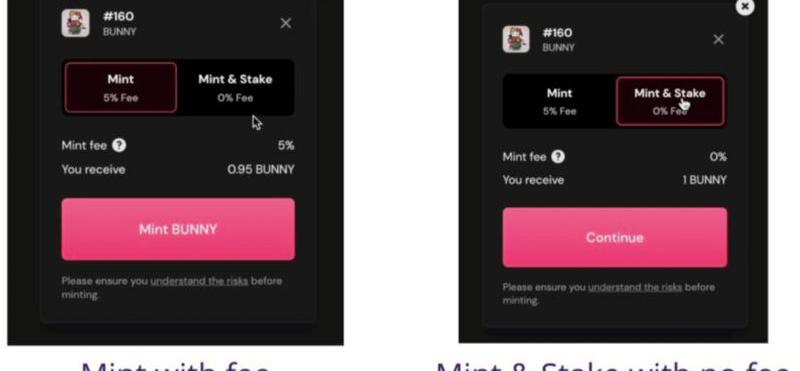

鑄造:在鑄幣的情況下,以一個用戶將一個CryptoPunk存入金庫為例,他將獲得0.95個PUNK代幣作為回報。0.05個PUNK代幣將被支付給金庫流動性提供者。如果你將代幣入股至少48小時,你可以避免支付鑄幣費。

用戶可以選擇在Sushiswap等去中心化交易所提供流動性,默認的代幣對是與ETH。

贖回:可自定義費用,可隨機贖回,也可指定贖回

交易:可自定義費用,隨機交易,指定交易

質押:在NFTX?上質押NFT換得xToken(目前xToken沒有任何應用場景);100%平臺費用回饋LP,目前存在兩種質押方式:

代幣性+NFT質押-分得80%的手續費

僅NFT質押-分得20%的手續費

治理代幣$NFTX僅用于治理,650,000NFTX代幣的最高流通量

歐科云鏈鏈上大師《2021年度數據報告》:DAO時代開啟,NFT、DeFi與鏈游2022年將加速融合:日前,歐科云鏈鏈上大師正式發布了《2021年度數據報告》。在《元宇宙的樂高組件:NFT+GameFi,2022六大趨勢前瞻》一章中,報告綜合分析了NFT與GameFi過去一年的市場與數據表現,并提出了“以太坊與比特幣的市值差將收窄”、“多鏈格局更加成熟,應用鏈冒頭,跨鏈橋需求大增,Layer 2迎來蓬勃發展”、“機構擁抱DeFi,監管愈發重視DeFi合規”、“NFT、鏈游融入元宇宙,加速擴張”、“DAO時代開啟”、“大型公司將逐步接納Web 3.0”等六項展望。

歐科云鏈鏈上大師《2021年度數據報告》基于上萬個鏈上數據指標,內容涵蓋比特幣、以太坊、公鏈、DeFi、NFT與GameFi等多個方向,在回顧2021年加密市場重要事件與創新的同時,就2022年加密產業前景發表了多個前瞻性觀點。[2022/1/7 8:32:21]

b.亮點、價值與風險

亮點:升級后的NFTXV2使用戶可自定義NFTvault收的各種費用(mint,swap,redeem),并用費用回饋LP

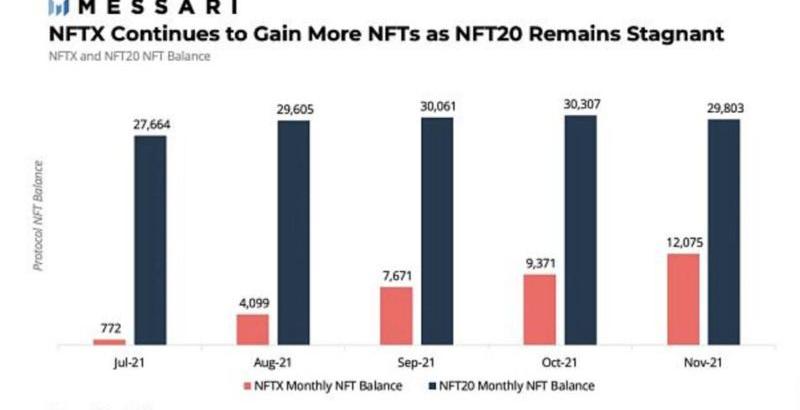

在2021,7-11月期間,NFTX憑借其由CryptoPunks、HashMasks和CryptoPhunks組成的頂級流動性金庫

風險:用戶不一定能拿回質押后的NFT,所以不要質押rareNFT或者有特殊意義的NFT。

c.觀點:

NFTX主攻在地板價附近的NFT(因為他們在產品設計的時候觀察到用戶一般會為地板價附近的NFT創建vaults。

NFTX在v1版本的時候還支持集合法(combinedfund),但是他們指出由于底層資產同樣需要流動性導致流動性不夠集中,現在這個功能還存在,但是?用戶并不怎么建立combinedfundvault。

相比NFT20,NFTX有NFTstaking的應用場景,可選擇liquidity或者inventorystaking。

綠線代表指定贖回的費用,和鑄造費用在前期基本重合,代表著用戶對指定贖回的需求。

2.NFT20?

a.機制、愿景

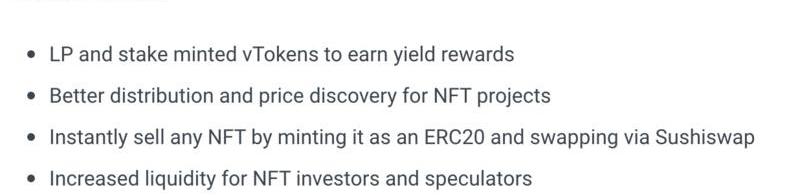

NFT20是NFT的去中心化交易所和交換協議。可將NFT項目轉化為ERC20Token,以使其可在UniSwap或Sushiswap之類的DEX上交易,從而提高NFT的流動性。

鑄造:用戶將NFT存入NFT項目池,NFT20工廠將創建該NFT項目的ERC20代幣表示形式,每存入一個NFT都生成100枚代幣。手續費5%。

低價值的NFT統一存入相應的池中,從而為每個項目創建一個NFT的平均價格。

持有的NFT資產價值較高,那么他可以選擇在NFT20資產頁面內創建一個荷蘭拍賣,為該NFT項目獲得更高金額的ERC20代幣

交易:0手續費

贖回:相應池子里的NFT可以通過100個對應的代幣來換得,用戶可以進行特定NFT的指定贖回。

治理代幣$MUSE

每日流動性獎勵500MUSE。目前,ETH-MUSE交易對流動性提供者每日獲得250枚MUSE獎勵。TheChonker,DokiDokiFinance,andNodeRunnerpools每天獲得83$MUSE。

一開始$MUSE被用于獎勵有超過10k的流動性池

NFT20協議會將鑄幣時5%的手續費兌換為ETH,然后用ETH來購買MUSE,最后有50%被購買的MUSE會被分配給MUSE代幣的質押者。

b.亮點、價值與風險

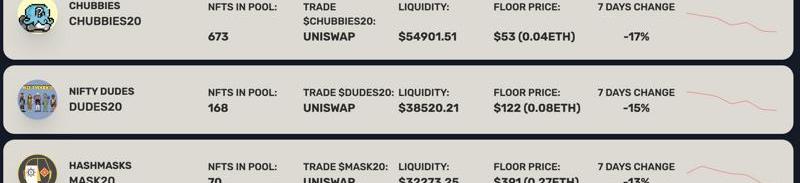

目前流動性最充足的三個池子為:Chubbies,NiftyDudes,Hashmasks

支持閃電貸;可發起荷蘭拍賣

相比NFTX,UI簡潔;Uniswap上的交易量有激增但是普遍不高。

3.Unicly

a.機制、愿景

Unicly上線了V2版本有兩個代幣機制:

$UNIC:的治理代幣,總供應量1M。UNIC持有者可以鎖定UNIC以獲得xUNIC,xUNIC有資格獲得協議的0.05%的費用。

前NBA傳奇巨星麥迪全平臺官宣將聯合Arche Network發售NFT記錄其“高光時刻”:11月16日消息,前NBA傳奇巨星麥迪全平臺官宣NFT發售預告,聯合Arche Network將麥迪時刻和其在籃球職業生涯中的高光時刻做成NFT。據悉,麥迪首次NFT推出分為盲盒系列發售和單品競價拍賣,粉絲和玩家們可以在盲盒中獲得麥迪時刻或高光時刻視頻版NFT,也可以在盲盒發售活動結束后參與麥迪時刻35秒13分完整版視頻NFT的單品競價拍賣活動。盲盒系列將于2021年11月19日在Binance NFT平臺上線并發售。[2021/11/16 21:55:34]

uToken:結構類似于NFT基金,用戶可以鎖定將一個NFT集合的所有權分拆為uTokens,一個集合內可以有不同類型的NFT。

收藏家可以競標特定的NFT,而不是整個系列的NFT

引入了DeFi類的業務:

UnicSwap:LP通過列入白名單的uToken和ETH來增加流動性,質押LP代幣賺取UNIC。

質押:定期存xUNIC:7、30、60或90天,獲得UNIC/uToken作為收益。

項目已于Polygon達成合作,發布了UniclyV2;

b.亮點、價值與風險

亮點1:增加了uToken的持有動力:治理、挖礦。

亮點2:集合法碎片方式。交易方面,用戶可以隨時向集合里添加新的NFT,一個合集最多有50個。這樣的機制下,機構類Curators可以方便在NFT售出后,及時購買并添加新的NFT藏品。

與Fractional相比,Unicly上的uToken雖然在在熱度低迷時交易量不高,但流動性挖礦獎勵保持了主流uTokenTVL充足。大多數的流量主要是被DeFi挖礦收益吸引而來,沖著碎片化交易的實際需求難以確認。

DC群活躍度不高,提問難以得到及時反饋。

4.Fractional?

a.機制、愿景

Fractional基于以太坊網絡創建。用戶可以將一個或多個NFT鎖進智能合約創建自己的vaults,自定義設置起拍價格和買斷價格,以供其他收藏者進行競拍。而vaults的所有者可以為NFT碎片添加流動性。

目前已經集成了Matcha,支持ERC20現貨與NFT碎片化交易;用戶也可以對錢包內的NFT碎片進行交易。

在buyoutvault中,價格由時間加權算法和碎片持有人進行決定。Vault中的低價設置需超過50%碎片持有人的支持;若直接存入超過底價的ETH,用戶就可以啟動Vault的拍賣。

b.亮點、價值與風險

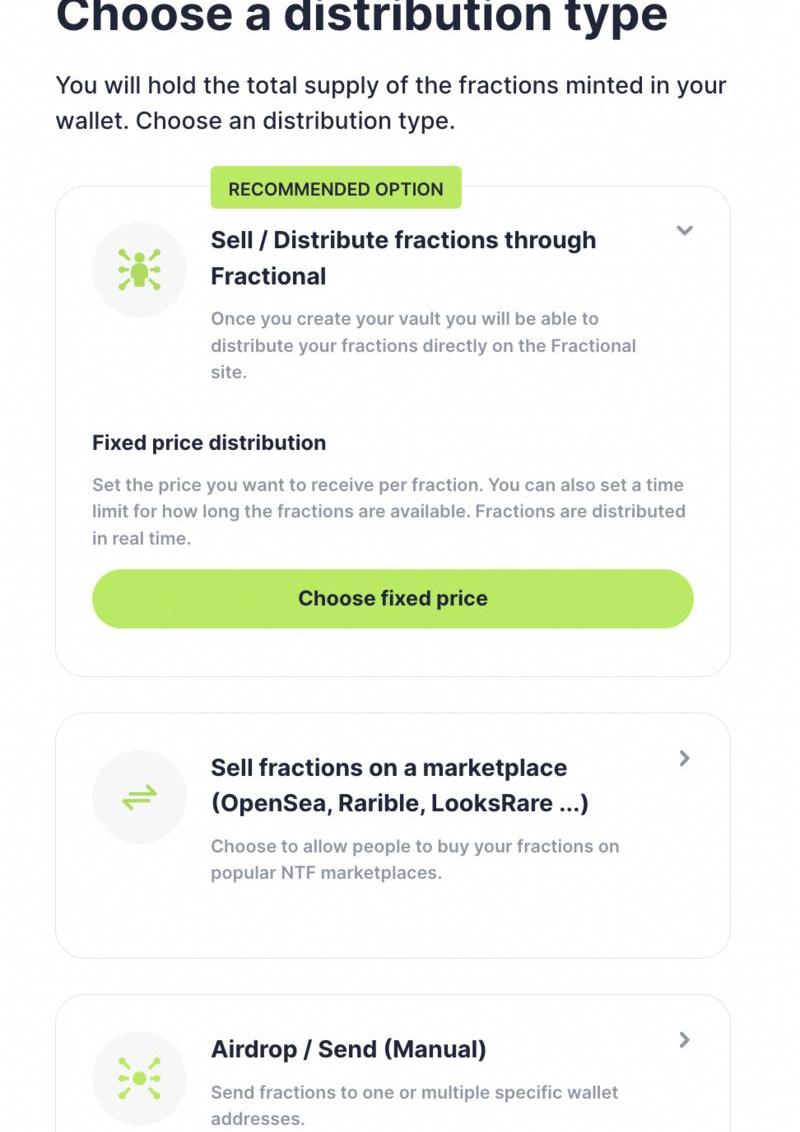

亮點1:Vaults中支持ERC1155或ERC20兩種NFT標準。碎片分銷方式有幾種選擇,如在Fractional的前端進行限時的固定價格買賣,在外部的NFT交易市場中進行銷售和空投等活動。

圖片:Fractional的分銷類型

亮點2:在目前碎片化的NFTvaults中,NFT系列包括BAYC、DogeNFT等。

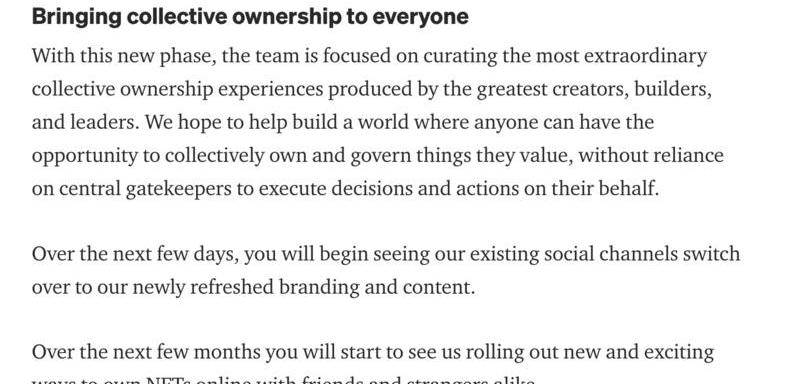

亮點3:在Rebrand后,Fractional賦予了新價值。今年8月發布公告表示,Fractional將要rebrand,改名為Tessera。Tessera在8月融資中,拿到了Paradigm領投的2000萬美元。但目前Tessera還沒上線,其計劃中的目標之一是推出適用于大眾的collectiveownership。

風險:根據Dune數據顯示,自今年6月開始,日交易量較今年1月有明顯回落;累積用戶增長趨于平緩。

數據來源:https://dune.com/mizmatcat/Fractional.Art

c.觀點:

盡管交易量回落明顯、碎片化賽道發展前景并不明朗;但參考FractionalV2的設計文后可以發現,rebrand后的Tessera有了如下發展潛力:

1)技術的升級:

Hyperstructures的概念設計,相當于永遠無需維護也不需要中介的永動機合約;

佳士得將在歐洲出售非洲當代藝術家Osinachi的首個NFT:10月11日消息,尼日利亞加密藝術家Osinachi與佳士得拍賣行合作,拍賣其“Different Shades of Water” NFT系列。(Art Daily)[2021/10/11 20:20:19]

“RICKS”的NFT碎片化方案:可確保碎片始終可轉換回其底層NFT,同時避免all-or-nothing買斷拍賣的流動性和協調問題。

2)業務方面:

碎片化針對高價值的藝術收藏品,例如Dogememe照片、CryptoPunk、BoredApeYachtClub、CoolCats等;

游戲聚合服務:Tessera與科幻類卡牌游戲Parallel推出了一個NFT組合服務。ParallelNFT卡牌的持有者可以通過Tessera組團湊齊Parasets系列,通過質押的方式獲取Prime代幣獎勵。

NFTAMM

1.Sudoswap

21年7月,創始人0xmons發布了發了一個名為LSSVM的NFT流動性提供協議,并發布了最初的白皮書《LSSVM:NFT的流動性提供協議》,簡單介紹了NFTAMM的基本思想。

LSSVM字面意思是最小二乘支持向量機,是機器學習中的一個理論方法。這是0xmons隨便起的名字,他想借此表達對眾多DeFi協議都用數學原理作為名字的現象表達他的戲謔態度。

SudoAMM正式上線后,主要支持功能:

買賣NFT;

為NFT添加流動性:buywall,sellwall,雙邊LP;

池創建者可以調池子參數:LP費用、任意Token提幣/存入、自定義收款地址。

2.?Goatswap?

a.機制、愿景

基于Solana的NFTAMM市場,由Solana鏈上交易聚合器JupiterAggregator的聯合創始人創立。

用戶現可創建資金池來自動購買、出售或交易NFT,或者將NFT出售給任何有報價的資金池。

GOATSwap中最常見的流動性池是NFT<>SOL池,任何持有流動性池中對應NFT的用戶都可以將其換成SOL。

主網Beta版本已上線,手續費1%

b.亮點、價值與風險

機制無特別亮點,整體鎖倉較低

Twitterfollower為3037;較低

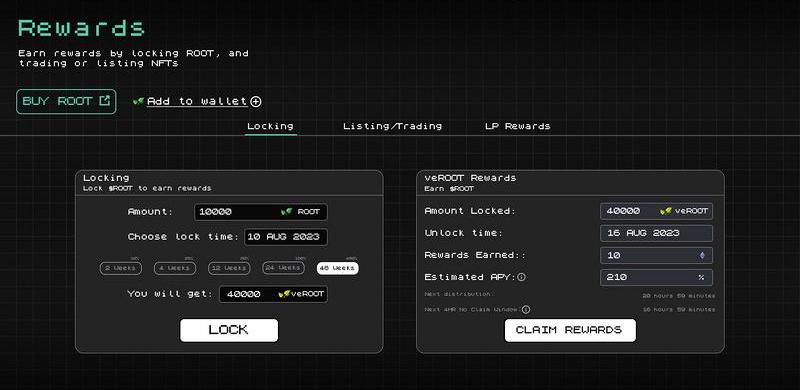

3.Rootswap

a.機制、愿景

Rootswap是一個基于自動做市商的去中心化交易所,用于交換NFT,具有VE代幣激勵模式和基于交易量的代幣激勵。

產品還未上線

b.亮點、價值與風險

機制亮點1:RootnersNFTs

RootnersNFT由Rootswap發放,總供應量尚未公布,但理想情況下在1000到9999之間。有以下作用:NFT鑄造現金返還/提前訪問權益/提升代幣獎勵/VIP社區通行證/治理權力。

機制亮點2:ve(3,3)模式將被用于治理和費用分攤

關于VeROOT儀表板、上市和交易獎勵以及LP獎勵的預覽

機制亮點3:$ROOT代幣激勵模型,問價、競價和流動性資金提供都將得到$ROOT的激勵。

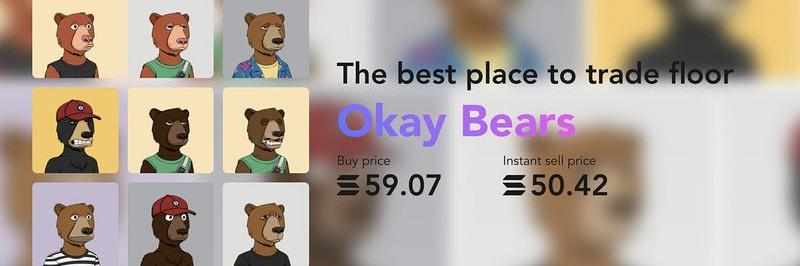

4.?Elixir

a.機制、愿景

Elixir是Solana上另一個NFTAMM,主要提供購買、出售和交易收藏品地板價附近的NFT,為了調整生態系統中的激勵機制,Elixir將成為第一個社區擁有的市場,向收藏品、社區和創作者直接分配所有權代幣

第一個階段:Elixir的fAMM為NFT借貸市場提供動力,做多和做空集合底價,在你的NFT上賺取被動收入。這些功能處于alpha階段,目前只對Nectar持有人開放。

Elixir針對?Nectar持有者提供了借貸、質押和衍生品等功能,Nectar將免費發放777個。目前官方Discord處于關閉狀態,具體獲取規則還未可知。

購買NFT時有1.3%的費用,出售時有0.3%的費用。該費用的0.27%歸流動性提供者,0.03%歸Raydium的AMM,其余的歸代幣持有人。交易所沒有任何費用。社區所有權模式實現了與社區的收入共享。關于如何通過tokenomics解決版稅的細節將在未來幾周內發布。

此外,創造者在Elixir上發布NFT系列時,同樣需要設置mint收入的一定百分比鎖定在流動性池中以提供初始流動性,并且用戶在創建流動性池時,還需要遵守Elixir確定的相關費用結構。

b.亮點、價值與風險

機制亮點1:即時出售NFTs;以最低價格購買NFTs;免費交換該系列中的NFTs

V0:聚集賣家,迫使每個賣家等待買家。

V1:匯集買賣需求,但仍將流動性和定價割裂開來,每個系列有許多單LP池ElixirfAMM:將整個收藏品的買賣需求集中到一個市場中

機制亮點2:激勵模型,向社區分配所有代幣,購買和出售的收入也分配給社區;

機制亮點3:NectarNFT持有者享有借貸、質押和衍生品等功能;

Elixir的fAMM市場上線不到兩周,LPs已經在NFT和SOL中存入超過20萬美元,為他們的資產賺取10-200%的APY。此外,官方每周只接受10個申請;

與Solswipe達成合作,Twitterfollower達到17.6k。

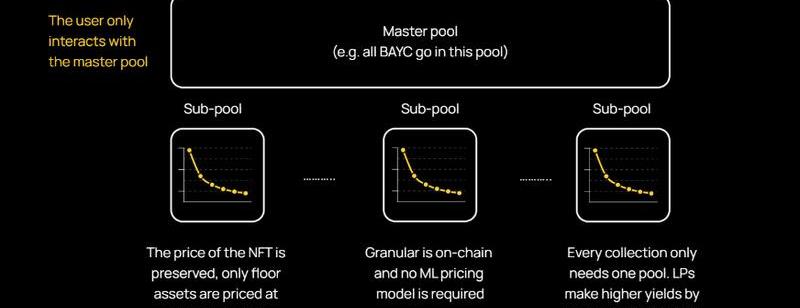

5.?Granular

a.機制、愿景

Granular是支持NFT自動化做市商的去中心化交易平臺。Sudoswapbondingcurve只支持整數調整,滑點較大,Granular希望通過MasterPool&Sub-pool機制解決這個問題。

MasterPool&Sub-pool機制:每一個NFTCollection都由一個MasterPool以及多個sub-pool構成;LP和Trader均直接與MasterPool交互。

NFT根據“渴望值”分為不同的sub-pool,值越低越接近地板價。每個sub-pool都有自己的BondingCurve。sub-pool數量隨著NFT種類不同而變化,且可以調整。流動性越高的NFT,sub-pool數量越多。

b.亮點、價值與風險

基于DanuFinance為每個NFT計算“渴望值”(DesirabilityScore),以此決定NFT的價格,實現了同類NFT的差異化定價。

LP可以不用手動設置參數,簡化了質押過程。

每個種類的NFT只需要一個池子,集中的流動性提升了LP的收益。

c.觀點

“渴望值”的計算機制尚未公布,其定價可行性有待確認。

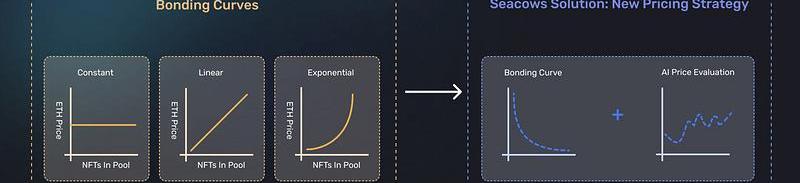

6.?Seacows

a.機制、愿景

SeaCows是一種AI驅動的NFTAMM協議,它允許任何web3項目本地構建自己的去中心化NFTAMM市場,提供即時NFT流動性并增加交易量。

使用場景:內置GameFi、PFP

b.?亮點、價值與風險

價格預言機收集匯總的NFT元數據和鏈上交易歷史。數據將被抓取、清理和處理,最終用于訓練AI算法。

采用BondingCurve+AIOracle的機制,綜合評估NFT的價值

提供SDK用于集成不同的前端,如GameFi內置市場

c.?觀點

AI機制細節尚未公布,其定價可行性有待確認。

7.Furion

a.機制、愿景

首個集交易、借貸、流動性聚合及質押挖礦于一體的NFT平臺。

一站式平臺旨在解決NFT金融化的三角困境:NFT定價、資本利用率及風險管理。

通過將NFT轉化成碎片化的ERC20F-X代幣,F-X代幣然后可以通過AMM交易對或Furion池進行交易。F-XFurion池的價格由Furion預言機決定。

F-X代幣可轉化為FTT-X代幣,不同的FTT代幣在同一聚合池中,提高了內在流動性,間接實現了NFT到NFT的兌換。其定價機制為:

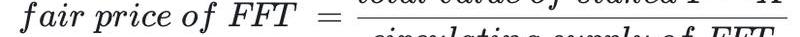

當Circulatingsupply為0時,FairpriceofFFT=0.01eth.

b.亮點、價值與風險

NFT碎片化分為存儲和鎖倉兩種方式:

存儲:釋放基礎資產100%的流動性;

鎖倉:釋放基礎資產部分流動性,并同時保留資產所有權。

分離池和聚合池兩種方式適用于不同的需求。分離池可用于單個NFT種類,而聚合池可用于創建NFT指數代幣。

c.觀點

聚合類指數代幣將不同NFT的流動性聚集起來,一定程度提高了NFT流動性,然而其定價流程較為復雜,NFT價格的波動以及預言機風險可能會帶來FTT代幣的大幅波動。

到目前為止,碎片化賽道已經沒有新晉項目,目前有追蹤到交易量的項目只有5個。而AMM賽道剛剛開始,目前二級市場已有20個左右的NFTAMM,只有極少數已可以使用產品,Sudoswap立標桿之后,其他產品同質化十分嚴重。

五、兩種方式分別解決并帶來了什么問題?

NFT碎片化解決的問題

賦能價值發現;

NFT流動性差/不能成為好的抵押品;

投資民主化

NFT碎片化帶來的問題

所有權問題:買斷后被迫出售手里的碎片;

繞開了為NFT定價的問題,無法解決NFT本身的流動性問題;

對稀有、藍籌NFT友好,長尾NFT不友好;

低效且會產生額外的費用;

單純的碎片化龐氏騙局、價值泡沫。

版權問題

NFTAMM解決的問題

降低門檻:相比NFTX、fractional等方案,Sudoswap真正的降低了用戶的使用門檻,教育成本極低。

Instantliquidity:隨時NFT頭寸退出;

完全鏈上、無需許可:完全于鏈上發布、競價、成交,且無需許可,且相比于NFTX同質化后的xyk定價更優。

高效、靈活:NFT-FTLP直接參與做市銷率更高,且可以自定義池參數;

新的NFTfi積木:發揮可組合性的優勢,可用做NFTfi的底層基建,gamefi項目的marketplace,e.g.SudoInu的LP挖礦。

另一種激勵形式:過去簡單粗暴、沒有持續性的NFT發行的商業模式可能被改變,NFT項目方作為LP可以深度綁定為Stakeholder,并且可以用交易費用作為新型“版稅”激勵LP/項目方。

新的NFT交易、做市模式:一定程度改變了NFT訂單簿的交易習慣,且為NFT做市提供了新思路與路徑。

NFTAMM帶來的問題

Bondingcurve定價的曲線單一:LinearExponential;;為什么不用XYK的模型?團隊認為XYK模型用于NFT定價會讓價格變動過于劇烈。因此,Sudoswap采用了類似UniV3的集中流動性的方式,減小了XYK模型讓價格波動過于劇烈的問題;

NFT的稀有度在使用過程中被消除:不能契合所有NFT市場需求,但可以通過單純的buy/sellwall實現;

摩擦成本:NFT會作為LP存到池中,每一次撤、掛單都有費用產生,無法做到鏈下訂單簿記錄,不能在多個marketplace掛單;

創建LP的權限大:超級管理員權限,對定價函數,增量閾值,初始費用,全局手續費均可以控制。

熊市背景下LP風險無限放大:由于NFT本身的流動性差,Poolmodel本身提供的Exitliq就讓NFTLP承受了無限的風險,如果沒有相應激勵,沒有人會去做LP。

簡而言之,碎片化的方式引入了對碎片化后的所有權質疑,本質上未直接解決NFT流動性問題的同時引入了一個新的外部因素。而AMM的質疑聲音更多在于是否能廣泛適用于所有NFT的定價,以及本身為非標資產做市的LP是否風險回報不成正比。兩者對比下,AMM是更有潛力的方案。

六、觀點/未來

NFT碎片化

NFT碎片化主要針對高價值投資型的NFT,如藍籌類、現實資產錨定類。NFT碎片化降低了這些資產的參與門檻,使得用戶可以以降低的價格參與資產交易和投機。

NFT碎片化本身沒有解決NFT的流動性問題和定價問題,導致NFT現貨市場和碎片化市場之間分離。從市場表現來看,NFT碎片化之后,token的流動性很低,交易不活躍,并沒有達到預期效果。

從資產本身來看,NFT資產本身附帶權益,而權益是難以分割的。NFT作為一種非同質化的資產,給用戶帶來的體驗是非同質的。正是NFT碎片化很難對權益進行有效分割,不適合于權益性的NFT資產。

NFT碎片化市場的發展,歸根到底還是依賴于整體NFT市場的發展,在底層資產的流動性不足的情況下,對資產進行碎片化并不會提升流動性。

NFT碎片化產品的結構在未來不會發生太大的改變,產品的迭代會從幾個方面來展開,比如,更靈活的費率設計,更多的錢包支持,更豐富的NFT支持以及數據展示,更友好的交互界面以及多樣化的退出方式。

NFTAMM

AMM的模式會增加很多交易/做市的摩擦,對于低定價的NFT不友好,所以這部分群體暫時不是目標用戶。

AMM最大的使用場景,即UtilityNFT,是游戲資產的重要類別,標準化的市場對未來的游戲生態發展是基礎。

AMM為創作者激勵提供了新的思路,即綁定稱為利益相關者,以激勵創作者持續輸出。

AMM的形式也為NFT的做市降低了準入門檻,策略的部署也更靈活。

Reference

https://www.binance.com/zh-CN/blog/nft/nft碎片化如何改變nft領域-421499824684903814

https://mirror.xyz/0xfD541c8A6710006a63C83eC32B9F2D7b3291eFa3/kv1YOjjzbOC_FVruhkIUjidgkisQV0FkPV7n5vevnLM

https://docs.nftx.io/

https://docs.nft20.io/

https://fortune.com/2022/08/17/nfts-fractional-tessera-paradigm-20-million-funding-round/

https://medium.com/tessera-nft/announcing-tessera-6cc66d92a6a6

作者?|?Gulovsen?Law?Office吳說區塊鏈授權翻譯、編輯、發布10月11日,彭博社報道美國SEC正在調查BAYC的開發公司YugaLabs.

1900/1/1 0:00:00文/周逸斐編輯/周曉奇 如果說,以前國人喜歡去新加坡主要是為了旅游和購物,那么今年很明顯變成,投資人和創業者們喜歡新加坡,是為了完成掘金新加坡、開拓海外市場的淘金夢.

1900/1/1 0:00:00金色財經報道,北京時間10月19日凌晨,基于Celo網絡的去中心化金融(DeFi)借貸協議MoolaMarket在遭遇840萬美元的黑客攻擊后暫停運營.

1900/1/1 0:00:00原文作者:biconomy研究員Nishil?以太坊的主要缺點之一是用戶體驗復雜,讓我們了解一下由nethermind以及opengsn研究者提出的EIP4337?是如何嘗試用賬戶抽象來解決這個.

1900/1/1 0:00:00超過18億美元的版稅已經支付給基于以太坊的NFT系列的創造者。此外,在OpenSea這個迄今為止向創作者支付最多版稅的平臺上,向創作者支付的平均版稅比例在過去一年中從3%翻了一番,達到6%.

1900/1/1 0:00:00文/1confirmation創始人NickTomaino原發1confirmationNewsletter中本聰在2009年發布比特幣白皮書和開源代碼,從那時起.

1900/1/1 0:00:00