BTC/HKD+2.12%

BTC/HKD+2.12% ETH/HKD+1.23%

ETH/HKD+1.23% LTC/HKD+3.45%

LTC/HKD+3.45% ADA/HKD-1.13%

ADA/HKD-1.13% SOL/HKD+3.95%

SOL/HKD+3.95% XRP/HKD-0.47%

XRP/HKD-0.47%撰文:BenGiove

編譯:DeFi之道

有人也為這混亂的一周中感到疲憊嗎?

昨天,我們回顧了圍繞FTX發生的一系列瘋狂事件。

但情況正在迅速變化,我們仍然有很多未知的東西。

今天的文章將對數據進行更深入的探討:

用戶是什么時候開始從FTX大規模撤資的?

Alameda在DeFi上轉移了多少資金?

哪些DeFi協議受到的沖擊最嚴重?

這些天是加密領域最黑暗的日子之一。

由創始人兼首席執行官SamBankman-Fried領導的第二大中心化交易所FTX正處于崩潰的邊緣,該交易所無法滿足用戶1:1的提款,據稱客戶存款缺口高達80-100億美元。

目前還不清楚FTX究竟是因為何事而損失這些巨額資金,但許多人猜測,該交易所和AlamedaResearch之間存在財務混同,AlamedaResearch是SBF共同創立和擁有的一家交易公司。

幸運的是,鏈上數據可以幫助我們可以深入了解事情的發展,Alameda和FTX之間的聯系,以及交易所內爆對DeFi的影響。

以下是我們發現的一些最有趣的見解。

FTX經歷大規模的銀行擠兌,鯨魚出走

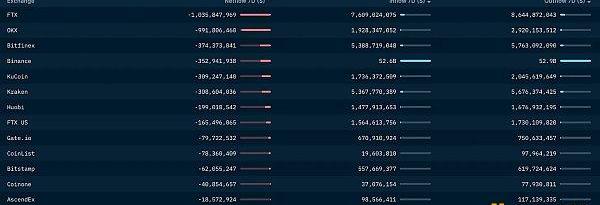

在過去的一周里,FTX出現了超過87億美元的提款,而存款為77億美元,凈流出10億美元。不出所料,這是這一時期所有交易所中最大的。

MetronomeDAO:已收回Curve事件中大部分被盜資金,將確立恢復計劃:8月2日消息,MetronomeDAO發推稱,已成功收回大部分在Curve穩定幣池攻擊事件中被盜的資金,并將繼續努力收回剩余資金。MetronomeDAO的下一步將急需確定其恢復計劃,目前已建立一個新的msETH/WETH池,并初步注入流動性,將在未來10天內繼續增加。其恢復計劃將包括LP如何在這個新池中申領頭寸。在部署這個新的msETH/WETH池時,項目方確認已經能夠恢復Metronome主網運行。用戶再次能夠管理其Metronome Synth和智能挖礦。[2023/8/3 16:14:49]

來源:Nansen

雖然恐慌是在11月6日CZ發推后開始出現的,但該交易所早在這之前就已經有了明顯的資金外流。

來源:Nansen

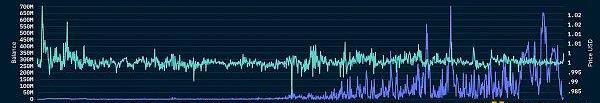

例如,FTX主要的以太坊熱錢包中的USDC余額在10月26日達到了4083萬美元的峰值,盡管在此期間的許多提款都來自Alameda。而這就提出了一些有趣的問題,比如他們是否需要提取資金來滿足其他地方的流動性需求。

我們還可以看到,交易所的穩定幣流動性下降的速度驚人。FTX錢包在11月4日持有1.403億美元的USDC,但到了11月6日,隨著擠兌開始全面展開,這一數字已經減少到了只有310萬美元了。

在CZ的推文之后,FTX上的ETH也急劇下降,在11月5日至11月7日期間,有超過35.8萬枚ETH被從平臺上提走。

Uniswap關于“部署v3至BNBChain”的提案投票已開啟投票:1月17日消息,Uniswap關于部署v3至BNBChain的提案已開啟溫度檢查(Temperature Check)投票,該提案將授權0xPlasma Labs代表社區將Uniswap V3協議(費用等級:1,0.3,0.05,0.01)部署到BNBChain。投票將于1月22日12:00結束,截至發文時贊成率100%。[2023/1/17 11:16:01]

來源:DuneAnalytics

除ETH之外的ERC20代幣,在11月5日至11月10日期間,FTX上持有的這些資產的價值下降了約10億美元。雖然其中一些可以歸因于穩定幣的流出和價格下跌,但這一余額逐漸下降的事實似乎表明,FTX用戶正在“逃離”,他們首先提取較大的,流動性較強的資產,然后再轉移較小的,流動性較差的資產。

來源:DuneAnalytics

雖然許多大玩家,如MulticoinCapital,有大量的資金被困在FTX上,但一些鯨魚能夠帶著他們的部分或全部資金出逃。

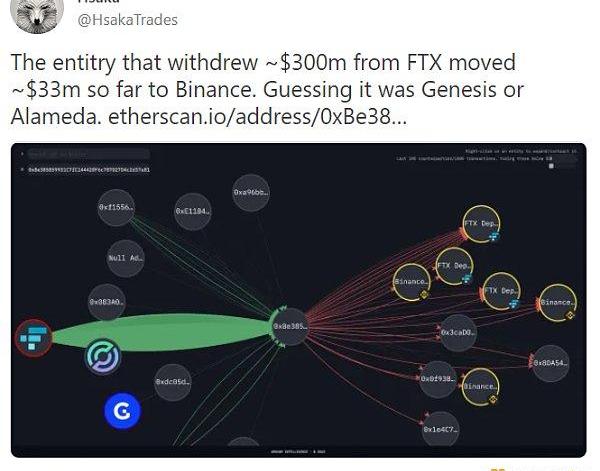

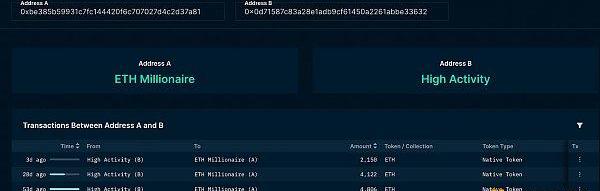

例如,錢包0xbe385b59931c7fc144420f6c707027d4c2d37a81就在11月6日至8日之間從FTX上提走了2.69億美元的USDC和USDT。

目前還不知道這個錢包的主人是誰,不過我們可以通過查看它與之互動的其他地址來收集一些線索。

Nexo聯合創始人Antoni Trenchev否認針對該公司的指控:金色財經報道,針對Nexo位于保加利亞索非亞辦公室遭到大規模突襲并受到調查,Nexo聯合創始人Antoni Trenchev在最新采訪中否認了針對該公司的指控。Antoni Trenchev表示,其錢包開發耗時數月,涉及很多不確定性和決策制定,該團隊決定專注于創建一個利用智能合約的智能錢包,他們還決定讓錢包成為非托管的,因為他們認為用戶應該可以完全訪問自己的密鑰。根據Antoni Taskova的說法,Nexo錢包的主要區別之一是智能錢包和非托管錢包的結合,其智能合約功能允許更大的靈活性和在區塊鏈技術之上創建新的和創新的解決方案,非托管功能則允許用戶完全控制自己的密鑰和代幣。(cryptoslate)[2023/1/15 11:12:43]

錢包A和錢包B之間的交易;來源:Nansen

自創建以來,該錢包已從另一個地址0x0d71587c83a28e1adb9cf61450a2261abbe33632收到了11,008枚ETH。

錢包B與GenesisOTC之間的交易;來源:Nansen

錢包B也有同樣有趣的歷史。自創建以來,它從GenesisOTC獲得了857,860枚ETH,同時向ThreeArrowsCapital發送了507,785枚ETH。

Ark Invest加密部門前負責人:加密貨幣市場目前缺乏波動性:金色財經報道,Ark Invest加密部門前負責人Chris Burniske對加密貨幣市場正在發生的事情以及為什么它渴望通過多年的交易操作而習慣的波動性發表了看法。目前都是缺乏波動性造成問題,加密貨幣市場上的區間波動是投資者最不愿意看到的。Burniske 表示,難怪”加密貨幣交易員在沒有任何波動性飆升的情況下生活了一個多月后開始“發瘋”。[2022/10/11 10:30:24]

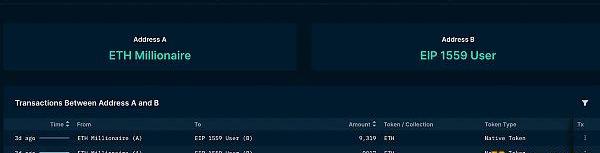

錢包A和錢包C之間的交易;來源:Nansen

此外,錢包A還向另一個錢包0x3cad0dac0800808385af3490c058ad5bc9ef563e發送了9319枚ETH。而且,錢包C自己也有值得注意的交互歷史,據數據顯示,它已從MiranaVentures那里收到33289枚ETH。

錢包C和MiranaVentures之間的交易;來源:Nansen

在收到Mirana的ETH后不久,錢包C將其轉移到了同一個GenesisOTC錢包。

錢包C與GenesisOTC之間的交易;來源:Nansen

希望你能根據這些交易歷史得出你自己的結論。

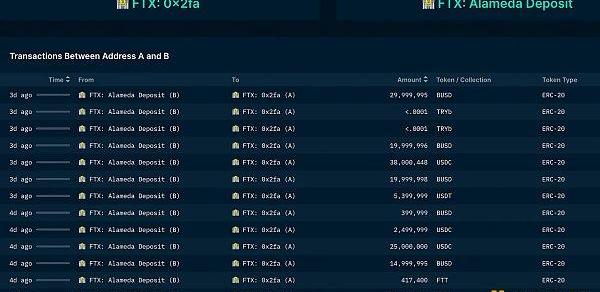

Alameda試圖幫助FTX堵住缺口

過去幾天發生的事件和披露的信息表明,FTX和AlamedaResearch之間的關系比許多人想象的更加密切。在查看交易數據時,這種想法得到了證實,這些數據表明Alameda正試圖幫助填補FTX的缺口。

《財富》雜志將Ripple評為最佳工作場所 100 強之一:金色財經報道,據Watcher.Guru發推稱,《財富》雜志將Ripple公司評為最佳工作場所 100 強之一。[2022/8/9 12:10:41]

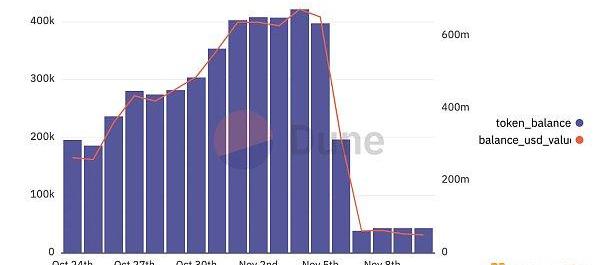

我們可以看到,盡管如前所述,在10月25日至11月4日期間,Alameda從FTX提取了數千萬的資金,但在11月5日至7日期間,Alameda將超過3.609億美元的USDC和BUSD存入了FTX。

這似乎讓人相信FTX的資金與Alameda是混合在一起的,因為沒有一個理性的行為者會為了保住自己的資本而將資金存入一個正在經歷擠兌的金融機構中。

Alameda似乎嘗試過,但未能堵住FTX巨大的缺口。

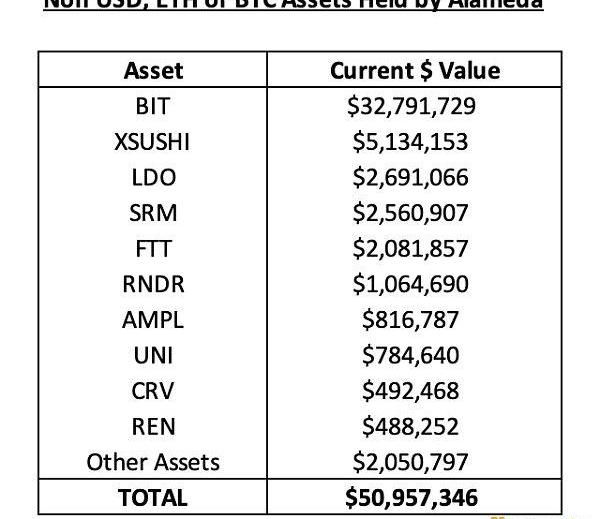

Alameda仍持有約5090萬美元的代幣,并有1200萬美元的鏈上擔保債務

盡管人們猜測該公司在FTX崩潰和FTT價格下跌后即將倒閉,但Alameda似乎仍然在鏈上持有數百萬的代幣。

根據TheBlock的LarryCermak?提供的一組疑似為Alameda的錢包,該公司擁有價值約5090萬美元的非USD、ETH或BTC的資產。其中,他們最大的頭寸是BIT,即中心化交易所ByBit的代幣,其通過FTT的代幣交換獲得。此外還有傳言稱,似乎Alameda仍然持有1億個代幣,按目前的價格,價值約為3200萬美元。

與FTX或Alameda沒有直接聯系的項目的最大頭寸是xSUSHI和LDO,該公司總共持有價值580萬美元的這些代幣。鑒于其不穩定的狀態,Alameda似乎有可能清算他們在這些代幣中的每一個頭寸,在一個流動性越來越差的市場中作為一個小的供應過剩。

鑒于他們在DeFi中非常活躍,Alameda不出意料地擁有不僅僅是代幣的風險。該公司還擁有Clearpool和TrueFi這兩個抵押貸款平臺的合計約1280萬美元的未償債務。

來源:TrueFi

Alameda歷來是這些產品的頻繁使用者,因為他們曾經擁有自己的資金池MapleFinance,這是DeFi中最大的低抵押品借貸平臺。值得慶幸的是,這個池子已被廢止,沒有任何Maple池與Alameda接觸。

此外,值得注意的是,通過Clearpool向Alameda提供的550萬美元貸款是通過一個許可池進行的,ApolloCapital和CompoundCreditPartners是唯一的貸款人。

MIM、USDT、stETH受到壓力

雖然Alameda對DeFi代幣和低抵押的貸款平臺有一些風險敞口,但受過去幾天混亂影響最嚴重的DeFi協議是Abracadabra,一個超額抵押的貸款平臺,用戶可以鑄造MagicInternetMoney,一種與美元掛鉤的穩定幣。

Alameda是Abracadabra的一個主要用戶,他們用FTT作為抵押品來鑄造MIM。

Abracabdra的Alameda和FTT風險敞口是巨大的,因為在11月3日,超過35%的未償還MIM供應是由FTT支持的。

而這也導致DeFi用戶在FTX和Alameda的局面混亂時,減少了對穩定幣的敞口。

那么,我們是如何判斷的呢?查看最大的穩定幣交易所Curve即可。

Curve上的MIM-3CRV池是MIM最大的流動性來源,在這期間已經變得非常不平衡。截至發稿時,該池子的組成是13.8%的3CRV和86.2%的MIM,而不是理想的50/50比例。

這種流動性流失導致MIM大幅脫鉤,在再次完成重新掛鉤前,最低跌至0.93美元。

這種快速反彈可能是由于基于CDP的穩定幣的性質,因為Alameda被激勵購買廉價的MIM,創造了對它的需求,以償還他們的債務,而他們已經全額償還了。MIM還受益于Curve上非常高的A因子,使它能夠保持其1美元的掛鉤,即使池子嚴重失衡。

盡管Alameda償還了債務,但穩定幣的流動性緊縮已經蔓延到了其他資產,如USDT。

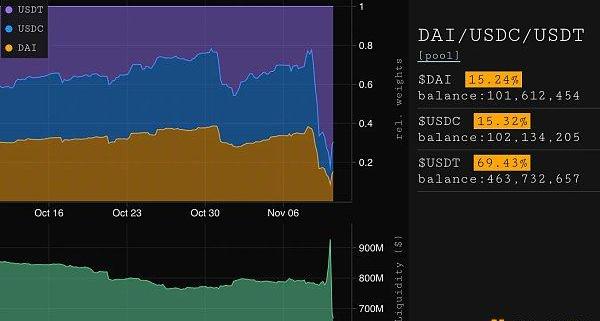

Curve上的3Pool也明顯失衡,組成為15.2%的DAI,15.3%的USDC,以及69.4%的USDT,而不是理想的三等分。

這表明流動性提供者害怕有USDT的風險,并通過從資金池中撤出USDC和DAI來“逃離”。

Compound上USDT的借貸利率;來源:Parsec

此外,其他DeFi用戶也在做空USDT,因為該資產的利用率在Aave和Compound上分別為87%和92%,導致該穩定幣的借款利率飆升。這表明用戶正在借入USDT以做空,可能是擔心Tether對FTX和Alameda有信用風險,雖然二者已經否認了這一指控。USDT在11月9日短暫地交易到0.97美元,但此后又恢復到了掛鉤。

這些Curve池的不平衡表明了市場上巨大的恐懼,特別是圍繞著Alameda已經確認或懷疑有風險敞口的穩定幣。精明的投資者可能希望在未來幾天和幾周內關注這些池子的構成,因為這些池子的重新平衡可能表明市場的恐慌的消退。

結論

區塊鏈的透明度使我們能夠圍繞FTX的驚人崩潰的影響收集大量的見解--而我們在這篇文章中只是抓到了表面。

我們可以看到,在事件發生之前和期間,資金在FTX和Alameda之間來回穿梭,這讓人相信這兩個實體的關系比任何人想象的都要密切。我們還知道,一個非常大的實體能夠在運行期間提取數以億計的穩定幣,收回他們的部分或全部資金。

我們還可以看到,Alameda仍然有超過5000萬美元的代幣,而這些代幣有可能會被拋售到市場上,此外,其還有1200萬美元的未償貸款,似乎有著非常高的違約風險。

最后,我們可以看到,FTX的崩潰已經引起了整個DeFi領域的混亂,MIM和USDT的流動性都在枯竭,DeFi用戶對后者進行了大量做空。

更多的信息將在未來幾天、幾周和幾個月內曝光。但區塊鏈的魅力意味著你可以在這期間尋求答案。

昨日,SBF針對FTX崩盤事件進行反思,表示由于杠桿遠高出預計,擠兌和市場崩盤耗盡了流動性,加之自己過于自信和粗心大意導致了歷史性崩盤.

1900/1/1 0:00:00原文:Bankless 編譯:DeFi之道 圖片來源:由無界版圖AI工具生成在過去幾年里,大量藝術家進入了加密經濟。這些創作者的動力是什么?能夠從他們作品的二次銷售中賺取版稅.

1900/1/1 0:00:00撰文:MaryLiu 距離FTX破產不到一周,SamBankman-Fried和FTX已經在接受至少美國五家監管機構的調查:美國證券交易委員會、司法部、商品期貨交易委員會、德克薩斯州證券委員會和.

1900/1/1 0:00:00專欄介紹本期主嘉賓介紹: Gmoney 全球NFT頂級意見領袖、Cryptopunks去商業版權化推動者、Apepunk持有人、cryptopunksOG、未來主義者、NFT行業領袖 嘉賓介紹.

1900/1/1 0:00:00撰文:0xLaughing,Cookie,律動BlockBeats前有加密熊市悄然而至,后有Luna暴雷大廈崩塌,現在全球第二大的FTX交易所短短幾天就從行業翹楚變跌落神壇.

1900/1/1 0:00:00在Aptos引發的這波空投浪潮中,Layer2解決方案Scroll受到越來越多的關注。Scroll是是一個開發zkEVM的zk-rollup.

1900/1/1 0:00:00