BTC/HKD+0.97%

BTC/HKD+0.97% ETH/HKD+0.82%

ETH/HKD+0.82% LTC/HKD-0.99%

LTC/HKD-0.99% ADA/HKD+0.48%

ADA/HKD+0.48% SOL/HKD+1.35%

SOL/HKD+1.35% XRP/HKD+1.78%

XRP/HKD+1.78%本文轉自公號:老雅痞

信息來源自medium,略有修改,作者YehoshuaZlotogorski

流動性池中需要多少代幣流動性?在建立流動性池時,你需要考慮哪些因素?流動性池到底是如何運作的?

流動性池是Web3項目的關鍵部分,我將在本文中回答所有這些問題。

代幣流動性,即購買和出售代幣的能力,是代幣經濟學和所有Web3項目的核心部分。流動性池是實現這一點的關鍵創新,它是DeFi最優雅、最重要、也是最酷的部分之一。流動性池是DeFi兩個關鍵部分的基礎:

在任何東西之間自由交易代幣——不需要任何人的許可,也不需要經過任何看門人(這形成了DeFi矩陣的基礎)。

DeFi的收益基礎和資本機會成本。

總而言之,充分了解流動性池是理解和設計代幣經濟學的重要部分。

在這篇文章中,我將介紹:

什么是流動性池

流動性池如何運作

價格滑點、套利和流動資金池中的無常損失對投資者、建設者和用戶的影響。

什么是流動性池

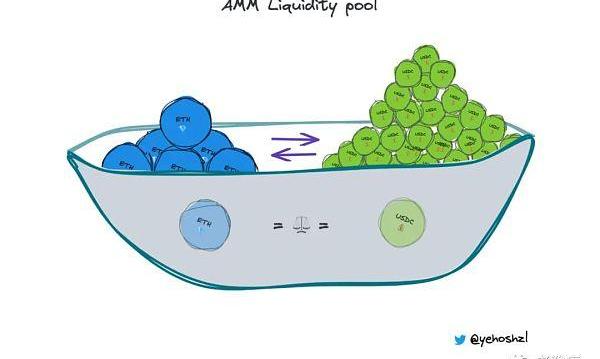

流動性池是一種允許兩個代幣之間以完全去中心化的方式進行交易的機制。這與傳統的方法相反,傳統的方法是由一個會在訂單簿中匹配買賣訂單的中心化做市商管理(想想去銀行把美元兌換成歐元)。流動性池使用智能合約,而不是中心化的做市商。他們通過一種考慮到流動性池中兩種代幣之間比例的算法來確定資產價格。因為這一切都自動發生,他們被稱為“自動做市商”,或簡稱為AMM。

Avely Finance在Zilliqa主網上推出流動性質押產品:5月17日消息,Avely Finance 在 Zilliqa 主網上推出流動性質押產品和 stZIL 代幣測試版本。Avely Finance 推出的流動性質押產品允許此前通過其他方式質押 ZIL 的用戶直接轉移至 Avely Finance,并將自動質押獲得的質押獎勵。[2023/5/17 15:09:08]

想象一下,你在一個碗里放了兩種不同的貨幣:美元和歐元。這個碗被露天放置,任何人都可以隨時用美元兌換歐元。交易需要支付少量費用,這些費用將用于獎勵提供流動性的人。任何人都可以向碗中加入美元和歐元(即流動性),并獲得公平的獎勵費用。因為所有這些都在開放源代碼上運行,任何人都可以在兩種資產之間創建一個池。

流動性池是如何運作的

流動性池有三個主要組成部分:

提供流動性:哪些代幣會相互交易

設置代幣的價格:定價算法

獎勵流動性提供者(LP)

流動性池:提供流動性

任何人都可以使用Uniswap或Sushiswap(在以太坊上)等協議建立流動性池。每個區塊鏈都有其最受歡迎的AMM協議以及一些競爭對手。流動性池是通過將兩個不同的代幣存入池中而建立的。然后,這些代幣可以相互交換。例如,將ETH和USDC存入新的流動性池將創建一個可以用USDC交易ETH的池。

BendDAO聯合創始人:沒有流動性危機,只有一群貪婪的人想要更便宜的藍籌:11月18日消息,NFT借貸協議BendDAO聯合創始人PirateCode.eth在推特上表示:“我希望人們停止fud BendDAO,沒有流動性危機,只有一群貪婪的人想要更好更便宜的藍籌,那些fud的人是你應該討厭的人,而不是建造的人。”

此前消息,BAYC地板價跌破50E,BendDAO中28個BAYC進入清算,市場恐慌BendDAO將再次引發清算危機。[2022/11/18 13:21:49]

一旦池有了流動性,任何人都可以在這兩種代幣之間進行交換。現在的問題是:價格是多少?

流動性池的價格設置

資產之間的價格是通過一個反映兩種資產之間比例的公式來設定的。當池中A代幣多于B代幣時,購買一個B代幣需要花費更多的A代幣。例如,如果一個池有10個ETH和1000個USDC,ETH:USDC之間的比例是1:100,本質上ETH當前的價格是每ETH100USDC。

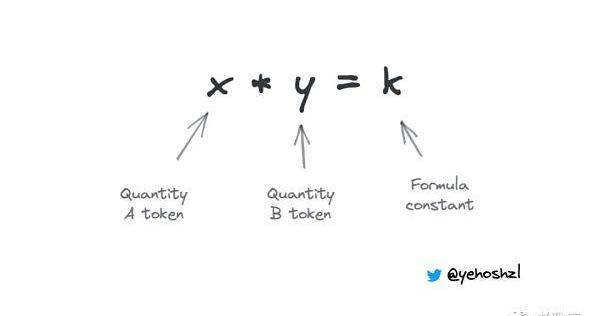

給出準確價格的公式非常簡單,被稱為“常數乘積”公式:X*Y=K。

數據:dYdX平臺流動性已接近FTX:9月27日消息,據各平臺深度圖顯示,dYdX平臺流動性已接近FTX。截至今日上午6點,在dYdX上使ETH合約價格波動1%所需的交易量約為1300萬美元,FTX為1500萬美元,Binance為1700萬美元。[2021/9/27 17:09:29]

在交換發生查看池中有多少A代幣和B代幣。然后通過用A的數量乘以B的數量來創建常數“K”。使用這個常數,現在可以以B代幣計算的A代幣的價格。

例如,一個池有10個ETH代幣和1000個USDC代幣。“K”值將是10,000(因為10*1000=10,000)。現在,為了計算ETH的價格,我們所要做的就是解出一個不遺漏變量的簡單方程。

雖然理解數學是件好事,但從代幣經濟學的角度來說,最重要的是理解“常數乘積公式”對代幣池內外代幣價格的影響。無論你是建立流動性池還是進行交易,這些影響都對你很重要。

主要影響如下:

在池中交易的資產有價格滑點。你必須了解任何給定交易的交易量與池內鎖定的總交易量(TVL)之間的比率。

池價格可能與其他交易所的價格有很大偏差。例如,池中的ETH/USDC價格可能與Coinbase或其他交易所的ETH/USDC交易價格非常不同。

流動性提供者可能會遭受“無常損失”,需要為此得到補償。

SwapAll飛象交易所上線PIPI單幣空投礦池與SAP-PIPI雙幣流動性礦池:據官方消息,SwapAll飛象交易所將在APP與L2網站中于5月21日08:30上線PIPI的單幣空投礦池,隨后于22:30上線SAP-PIPI的雙幣流動性礦池。兩大礦池均采取每日等量不減半的空投模式,空投時長均為14天。

PIPI的單幣空投礦池需用戶抵押SAP參與挖礦,將于當日09:00發放首次挖礦獎勵,總量為8,000PIPI。

SAP-PIPI的雙幣流動性礦池需用戶抵押SAP-PIPI的交易對參與挖礦,將于22:40開啟PIPI與SAP的兌換功能,于23:00發放首次挖礦獎勵,總量為12,000PIPI。PIPI在火幣生態鏈二期-造物主計劃中榮獲“金牌造物主”稱號。[2021/5/20 22:23:50]

讓我們更深入地分析每一個含義。

流動性池中的價格滑點

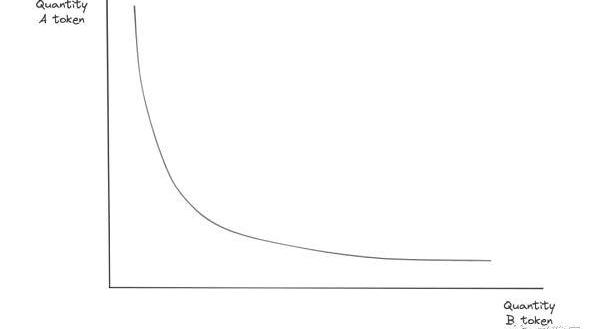

x*y=k得出了池中的一種資產交換另一種資產的一種非常具體的結果。它是一個曲線函數,看起來像這樣:

曲線上的任何一點都以池中A和B代幣的數量表示。它們之間的比例決定了價格。一個有100個A代幣和2個B代幣的池子意味著需要50個A代幣才能得到1個B代幣。

BTCST-TRX LP流動性礦池質押量已超100萬美金:據最新數據,昨日正式上線SUN.io的BinanceLaunchpool明星項目BTCST,目前BTCST-TRXLP流動性挖礦質押量已超過100萬美金,當前已結算APY達159.99%。現在參與波場TRON世紀挖礦即可獲得TRX、SUN、BTT、JST、WIN、BTCST六種代幣獎勵。挖礦倍速高達15倍,用戶可享受挖礦補貼和極速體驗。BTCST作為首個區塊鏈行業類似于灰度基金的比特幣算力基金,是至今BinanceLaunchPool的首個算力幣,BTCST自上線以來,就創下BinanceLaunchPoolTVL第一的記錄。目前,BTCST在Binance的每日成交量高達8000萬美金,且已經上線Binance、VCCExchange、PancakeSwap、Gate.io、WBF、Hotbit等交易平臺。[2021/3/23 19:10:34]

當代幣比率變得極端并向曲線邊緣移動時,在豐富的代幣和枯竭的代幣之間進行交換的成本將呈指數上升,使其越來越昂貴。

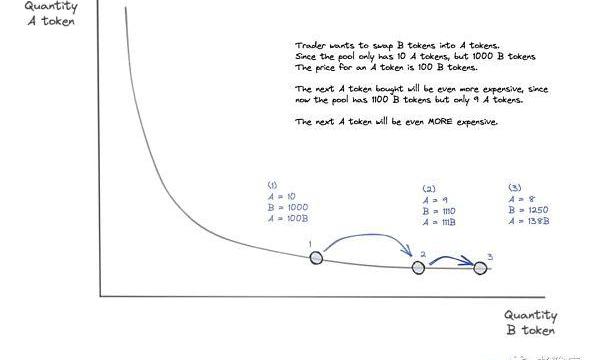

每一筆連續的交易都會顯著地影響代幣價格。這種變化被稱為價格滑點。盡管這種情況在每一筆AMM交易中都會發生,但比率越極端,它的影響就越大。

正如你在動態曲線中所看到的,當資金池達到極值時,曲線就會向無窮大的方向變平。由于池中A代幣越少,我們需要支付的B代幣就更多,當池的A代幣接近0時,價格將飆升至每個A代幣對無限個B代幣。

價格滑點對代幣價格有顯著影響,需要謹慎管理,否則可能會被交易者利用。減少滑點的主要方法是在資金池中擁有大量與每筆交易有關的流動性。交易量相對于池中流動性的數量越低,價格波動就越小。

例如,在一個池中交換10%TVL金額的交易將使價格變動9%,而交換0.1%TVL的交易將僅使價格變動0.09%——幾乎沒有變化。

簡單地說:更多的流動性意味著更大的交易范圍、更低的滑點和更穩定的價格。

價格套利

第二個需要注意的含義是,流動性池中的代幣價格可能與這些代幣在其他交易所的價格有很大的不同!

由于池中的價格純粹由常數乘積公式設置,因此沒有外部變量影響池中代幣的價格。影響價格的唯一因素是實際交易:池中的流動性數量和某人想交易的掉期交易量或規模。

例如,在一個低交易量的ETH/USDC池中,交易者可以將ETH的USDC價格推向極端。但這不會影響ETH在任何其他交易所的價格!

這為市場和價格操縱以及套利機會打開了大門。如果流動性池中代幣的價格與外部交易所的代幣價格存在實質性差異,套利者應進入市場并進行套利,使AMM和其他交易所的價格達到平衡。

這對建設者來說意味著,如果你使用你的AMM作為任何應用、治理或DeFi的oracle價格feed,你需要意識到,這不是一個是否可能的問題,而是一個有人將你的價格操縱到極致將花費多少錢的問題。作為用戶或投資者,你最好經常查看其他交易所,看看你是否獲得了市場價格。

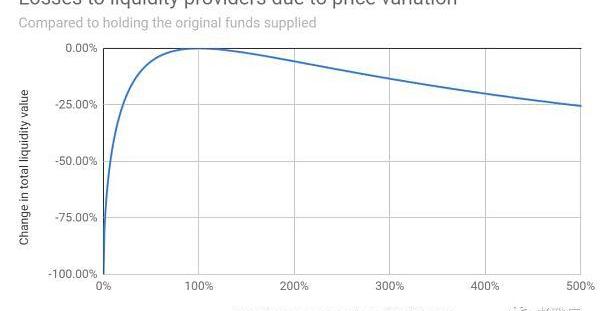

無常損失

無常損失(IL)是指LP將資產投入到一個池中而不是簡單地持有相同資產所可能遭受的價值損失。在某些情況下,與將ETH和USDC添加到流動性池相比,持有ETH和USDC的LP可以看到更多的價格增值。

這是怎么發生的?計算起來相對簡單,但直觀地說,當你把1ETH和100USDC放入一個流動性池時,在某種程度上,如果ETH的價格上漲,你將放棄一些上漲的機會。為什么?記住,流動性池中的資產在價值上總是平衡的。這意味著,池子會自動“讓出”一部分價格增值,以確保常數乘積公式保持正確。

這里有一個例子:

ETH的價格在市場上上漲(在流動性池之外),每個ETH從100漲到120USDC。

套利者看到了一個機會,以100USDC的價格在流動性池中購買ETH,并在市場上以120USDC的價格出售它(不錯的20USDC利潤)。這使池中的價格與市場的其他部分達到均衡。

使用常數乘積公式,池中代幣的余額現在是0.91ETH和109USDC(每ETH的價格約為120USDC)。

你的LP份額現在的美元價值為:(0.91*120)+109=218.2。如果你把你的1ETH和100USDC放在錢包里,它的價值是220。你已經產生了1.8的無常損失!

這是因為常數乘積公式AMM中固有的再平衡。它被稱為無常損失,因為如果ETH的價格從120USDC下降到100USDC,損失就會消失。損失取決于價格波動。基礎資產的價格波動越大,IL就越大。

需要注意的是,損失不是絕對的,只是相對于持有流動性池之外的資產而言。在這種情況下,對LP的重要啟示是,當增加流動性時,IL的風險會增加LP的風險。

LP有兩種財務風險需要減輕:機會成本和IL。風險越高,LP預期獲得的費用就越高。較高的風險通常可以被量化為兩個方面:我們需要將資金用作流動性和基礎資產的波動性多長時間。鎖定的時間越長,基礎資產的波動性越劇烈,LP預計能獲得的費用就越多。

由于大多數項目使用Uniswap協議(或類似協議),每次交易將直接收取0.3%的費用——通常這不足以補償LP的風險。這就是為什么大多數項目用額外的代幣獎勵LP。如果沒有這些額外的代幣,為項目提供流動性的好處就不會超過風險,由于項目知道流動性對他們的代幣至關重要,他們需要相應地分配預算。

流動性池:DeFi的核心構建模塊

DeFi建立在恒定產品AMM流動性池之上。正是這些無信任、無許可的流動性池構成了DeFi矩陣和DeFi收益的基礎。

了解價格如何設定、價格如何變化或被操縱,以及對建設者、用戶和投資者的影響等核心概念是設計代幣經濟學的重要組成部分。

1.金色觀察|一覽以太坊舊金山黑客松獲獎項目11月7日,以太坊舊金山黑客松宣布13個獲獎項目,分別為mundo、FuelScape、BB3-BEEP3R、DAOCensus、melovault、.

1900/1/1 0:00:00FTX的突發性死亡,引爆了Crypto行業的新一輪崩盤,有人便形容稱,這是屬于Crypto圈子的雷曼時刻.

1900/1/1 0:00:0021:00-7:00關鍵詞:FTX、Coinbase股票、Genesis、ArkInvest1.市場消息:巴哈馬證券委員會尋求委任FTX臨時清算人并凍結FTX的資產;2.

1900/1/1 0:00:00文章作者:LucaProsperi文章編譯:Blockunicorn傳統上講,羅馬皇帝提圖斯·弗拉維烏斯·韋斯帕西亞努斯,當被他的兒子問到關于羅馬令人惡心的一大筆稅收收入時.

1900/1/1 0:00:00圖片來源:由無界版圖AI工具生成 該來的還是來了。 在裁員的消息已經醞釀了一整個周末之后,馬克·扎克伯格終于美國時間在周三11月9日早上,正式宣布了Meta裁員的消息:這是Meta/Facebo.

1900/1/1 0:00:00原文來源:AdaverseAsia要完全理解Cardano是如何工作的,需要了解幾個概念——Cardano機制和比特幣非常類似,只是延伸了一些附加功能: UTXOs 原生資產 智能合約 簡言之.

1900/1/1 0:00:00