BTC/HKD+1.62%

BTC/HKD+1.62% ETH/HKD+1.47%

ETH/HKD+1.47% LTC/HKD+0.12%

LTC/HKD+0.12% ADA/HKD+1.3%

ADA/HKD+1.3% SOL/HKD+4.15%

SOL/HKD+4.15% XRP/HKD+0.97%

XRP/HKD+0.97%按:FTX暴雷后,交易所紛紛主動或被動發布儲備證明。幣安也不例外。

12月7日幣安通過第三方審計公司Mazars發布了幣安的儲備證明審計報告,但12月18日風云突變,Mazars官網刪除了幣安的儲備證明。而此時幣安恰逢遭遇用戶提幣潮。這一切讓幣安的儲備證明受到質疑。

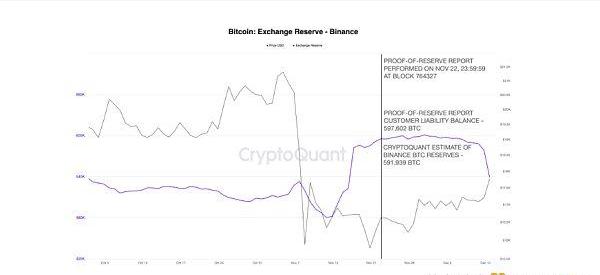

但早在14日,鏈上數據分析商CryptoQuant已經對Mazars發布的幣安儲備證明報告做了分析,并通過鏈上數據對幣安儲備做了比對。18日幣安轉而委托CryptoQuant出具儲備證明報告。

下文為14日CryptoQuant對Mazars發布的幣安儲備證明報告做的分析,以及通過鏈上數據對幣安儲備證明做的比對。

摘要:

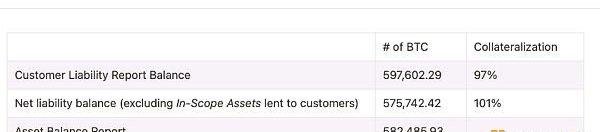

Binance披露了由外部審計師進行的BTC儲備證明(PoR)報告。該報告顯示Binance的BTC負債有97%由交易所資產抵押。當計入借給客戶的BTC時,抵押率增加到101%。

一些市場分析師批評幣安的報告,因為審計師沒有就約定程序的適當性做出任何陳述,也沒有表達他們的專業意見或保證結論。

為了評估Binance的儲備證明報告中的數據,我們將報告中表達的Binance負債與CryptoQuant的鏈上指標BinanceBTCReserve數據進行了比較。我們發現Binance報告的負債非常接近我們的估計(99%)。

金色財經合約行情分析 | 資金費率保持高水平,多頭情緒仍濃:據火幣BTC永續合約行情顯示,截至今日18:00(GMT+8),BTC價格暫報11264美元(+1.11%),20:00(GMT+8)結算資金費率為0.049301%。

BTC昨晚震蕩上漲至11500美元,隨后下跌至11200美元處獲得支撐。根據火幣交割合約數據,BTC當季合約成交額較昨日繼續減少,持倉量出現小幅增長,精英多頭占比穩定,當季合約保持較大幅度的正溢價。BTC目前在112000美元上方做窄幅盤整,部分幣種出現了前日大跌的大幅度價格修復,其中LINK創下新高。市場整體多頭情緒仍然濃厚。

USDT于火幣全球站OTC的報價為6.95元,溢價率為-0.55%。[2020/8/4]

此外,鏈上數據表明,幣安的ETH和穩定幣儲備目前并未表現出“類似FTX”的行為。

此外,幣安有一個可接受的“清潔儲備”,這意味著它自己的代幣BNB在其總資產中所占的比例仍然很低。

我們的分析不應被解釋為對幣安作為一家公司、BSC/BNB網絡的生態系統或BNB代幣的有利意見。根據鏈上數據,這只是一個跡象,表明Binance交易所稱其在PoR報告發布時持有的BTC負債數量是合理的。

金色晨訊 | 5月2日隔夜重要動態一覽:21:00-7:00關鍵詞:CBDC、新品礦機、李禮輝、BSV

1. 李禮輝:應有必要進一步完善我國法定數字貨幣的實現路徑。

2. R3報告:全球央行推行的CBDC項目都旨在創建批發CBDC系統

3. BTC在約1小時內共產生16個區塊。

4. Riot Blockchain將購買1000臺比特大陸新品礦機S19 Pro

5. 比特幣開發人員Matt Corallo發現潛在閃電網絡漏洞。

6. 推廣BSV的比特幣協會成為瑞士非盈利協會組織。[2020/5/2]

背景

在FTX崩盤之后,一項“運動”重新出現,要求加密貨幣交易所提供證據證明其客戶的存款按1:1得到支持。這就是所謂的儲備證明(PoR)。

從那時起,許多交易所都提供了PoR,你可以在此儲備證明儀表板中實時關注?。

Binance的PoR對加密貨幣行業至關重要,因為它是迄今為止交易量最大的交易所,也是客戶存款最多的交易所之一。

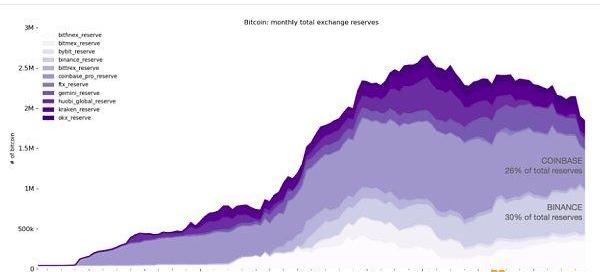

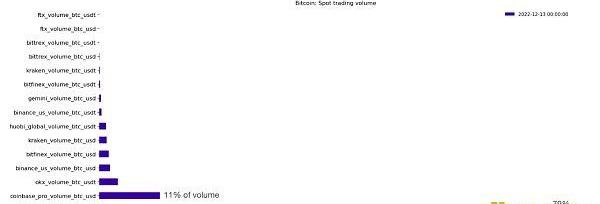

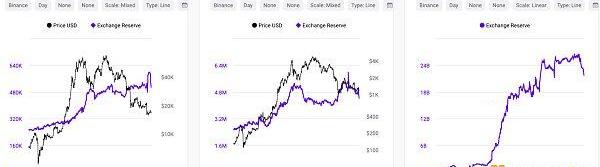

下圖顯示了多家交易所的BTC儲備和現貨交易量。由此可見,自2020年底以來,幣安的BTC儲備增長速度已經超過了很多交易所。就每日現貨交易量而言,幣安遙遙領先。

金色晨訊 | 紐約州議會提出新議案 將允許政府清算無人認領的加密貨幣資產:1.美國政府執法辯護律師:與此前被指控的1Broker相比 BitMEX風險更小。

2.紐約州議會提出新議案 將允許政府清算無人認領的加密貨幣資產。

3.BBGC基金會的核心人物在印度推廣加密貨幣時被捕。

4.富達加密部門向紐約金融服務部申請信托服務許可。

5.分析師:Facebook美國用戶中只有20%愿意使用Libra。

6.BTC持續上漲 重回11000美元上方。

7.Sam Doctor:Bakkt的比特幣(BTC)期貨合約將于本季度推出。

8.VanEck總監:是美國用戶自己的問題才導致BitMEX被調查。

9.GateHub最終聲明:攻擊共影響了18473個用戶的加密帳戶。[2019/7/21]

幣安的PoR報告結果:

12月7日,幣安披露了對其儲備金進行審計的結果。根據這份由Mazars審計公司執行的儲備證明報告,它“......僅是為了向Binance的客戶和潛在客戶提供額外的透明度和保證,他們的范圍內資產是抵押的,存在于區塊鏈上)并在Binance的控制下……”執行審計時間。?

分析 | 金色盤面:BTC期貨合約持倉變化:金色盤面綜合分析:BTC期貨合約在8月10日下午17點后出現增倉現象,而在11日5點20分起,做多賬戶降至53%,是過去12小時新低,做空賬戶上升至43%,多空力量顯示,做多意愿減弱;主力多頭平均持倉比例為36.98%,變化不到1%,主力空頭平均持倉比例為16.12%,上升近3個百分點,雖然多頭依然占優,但空頭力量有所增強,截止發稿,OKEX現貨價格為6106,期貨合約當周BTC0817價格為6077,貼水近30點。(數據來源OKEX)[2018/8/11]

根據報告的定義,范圍內資產是指在比特幣、以太坊、BNB鏈和幣安智能鏈區塊鏈上持有的比特幣和包裝比特幣。

該報告的主要結果是,幣安的BTC負債101%由交易所持有的資產抵押,當交易所持有的資產抵押借出的比特幣被視為幣安負債的一部分時,抵押率為97%。

對幣安PoR報告的批評

幣安的PoR報告受到了各種批評。其中包括:

Mazars未就商定程序(AUP)的適當性做出任何陳述。Binance要求執行儲備證明報告計算資產和負債的方式。Mazars同意該程序,但在報告中表示無法說明該程序是否合適。

金色相對論丨幣印礦池朱砝:電力浪費其實是一個偽命題:在本期金色相對論上,幣印礦池聯合創始人朱砝表示,挖礦所說的電力浪費其實是一個偽命題。做任何事情都有成本,不能說耗費其他資源可以,而耗電就不可以。這本身是一種成見甚至歧視。我個人絕對支持POW。從市場的角度來說,POW的價值和POS不一樣,如同面包和壽司,這不是一個誰能取代誰的問題。說面包費火,那你可以去做壽司。實際上市場只在乎這東西好吃不好吃,根本無所謂費火不費火。[2018/6/27]

Mazars不發表意見或保證結論。這主要是因為AUP約定不是保證約定。

鏈上數據告訴我們關于幣安PoR和負債的內容

1、我們可以信任幣安的PoR審計嗎?

簡短回答是我們不必這樣做。我們可以使用鏈上數據將Binance的PoR報告結果與CryptoQuant對BinanceBTC儲備的估計進行比較。

CryptoQuant對幣安BTC儲備的估計是對交易所負債的估計,因為它們是通過聚集從客戶錢包到幣安交易所錢包的BTC流量來計算的。

在幣安發布PoR報告時,CryptoQuant對幣安BTC儲備的估計為591,939BTC。相比之下,PoR報告的客戶責任報告余額為597,602BTC。我們可以看到,

。

鏈上數據似乎支持PoR報告CustomerLiabilityReportBalance數據。

2、幣安加密貨幣儲備如何運作?這是正常行為還是類似FTX的行為?

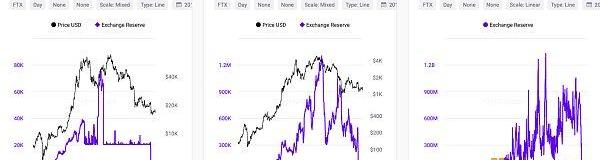

在分析交易所儲備時,人們會希望他們的“行為”隨著時間的推移保持平穩,避免出現不穩定的走勢。為了分析Binance儲備數據,我們可以將其BTC、ETH和穩定幣儲備的演變與FTX的儲備進行比較。下面的圖表顯示了這些數據。

從這些圖表中我們可以看出:

與FTX相比,Binance儲備金隨時間的增長似乎更加有機,上下波動更少。

FTX有許多與非FTX錢包相關的流入/流出,并且儲備在崩潰前幾天大幅下降。

自FTX崩盤以來,幣安BTC儲備仍增長了4%。ETH和穩定幣的儲備分別下降了6%和15%。

當然,我們并不是說不穩定的波動自動意味著交易所沒有很好的抵押品,但它可以告訴我們一些關于他們的錢包管理實踐以及鏈上數據提供商難以更好地估計儲備的信息。以“有序”方式移動的儲備給了我們更多信心。我們應該繼續關注幣安儲備金的低點。

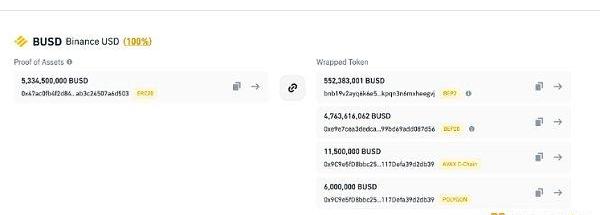

3、BUSD是否在所有鏈上得到全面支持?

分析BUSD,我們不要忘記Paxos負責BUSD的托管和發行,BUSD是在以太坊網絡上發行的。

根據Paxos:

BUSD由紐約州金融服務部(NYDFS)批準和監管。

BUSD100%由任一或兩者持有的儲備支持:在受保美國銀行的專用綜合賬戶中的法定現金。和/或美國?國庫券。

在受保美國銀行的專用綜合賬戶中存入法定現金。和/或

美國國庫券。

一家頂級審計公司證明BUSD代幣每月都有美元支持。

話雖如此,Binance提供了Binance-PegBUSD服務,該服務將BUSD鎖定在以太坊網絡上,并在其他網絡上發行等量的Binance-PegBUSD。Binance-PegBUSD不是由Paxos發行,也不受NYDFS監管。

所有在其他網絡上鑄造的Binance-PegBUSD通過將BUSD鎖定在以太坊網絡上而在該網絡中存在,從而保持BUSD的整體流通供應量不變。

使用鏈上數據,我們可以檢查BUSD的總供應量是否等于其他網絡上Binance-PegBUSD供應量的總和。

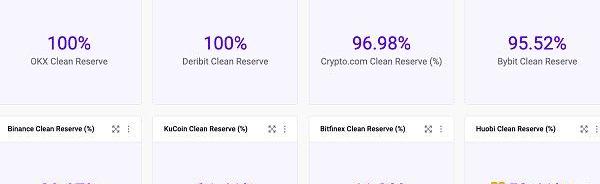

4、幣安自有代幣BNB是否占其總儲備的很大一部分?

FTX/Alameda倒閉的部分原因是他們的很大一部分資產是由FTX自己的代幣FTT組成的。當FTT的價格暴跌時,FTX/Alameda的資產的價值也隨之暴跌。

在這種背景下,加密行業現在更側重于分析交易所資產的價值中有多少是由其自身的代幣所代表的。

在這里,我們看一下以下交易所和代幣:

Binance-BNB

Kucoin-KCS

Crypto.com??-CRO

Huobi-HT

Bitfinex-LEO

Bybit-BIT

為了分析BNB是否占交易所資產的很大一部分,我們將其與上面列出的其他交易所進行了比較。

我們通過引入“清潔儲備”指標來做到這一點。該指標表示未由交易所自己的代幣表示的總儲備的百分比。越接近100%越好。

下圖顯示了這些交易所的清潔儲備。我們可以看到大部分交易所都在90%以上,幣安也差不多在90%。Bitfinex和huobi等其他交易所的清潔儲備分別為67%和56%。

本文為金色財經&GeniiData原創年度盤點文章,轉載請注明出處。2022年加密行業充滿了衰退和動蕩,然而在這樣的市場行情下,L2的成長曲線一枝獨秀,讓人很難不重視它,而2022年也是.

1900/1/1 0:00:00投機攻擊指投機者為了牟利,在一國金融市場上大量拋售以該國貨幣為面值的資產,以此來消耗該國的外匯儲備,使該國最終放棄對官方匯率的維持。 *** 介紹 比特幣反對者們為比特幣無法成為主流而絞盡腦汁.

1900/1/1 0:00:001978年的改革開放到今天,中國總共經歷了四次最重大的投資機遇:第一次投資機遇來自于80年代的企業改制和出口導向為主的一個經濟模式,廣東以及江浙地區的很多企業,就是在中國的出口導向政策之下.

1900/1/1 0:00:00數字美元項目的政策研究總監表示,美聯儲正在等待國會啟動關于CBDC的立法,以便他們進一步推進。世界各地的許多中央銀行一直在研究CBDC,然而,美聯儲在這方面速度有點慢.

1900/1/1 0:00:00從數據來看,加密行業的2022是跌宕起伏的一年。對于Binance和整個加密行業來說,在Celsius、Voyager、FTX等項目接連破產之后,我們更應該學會反思.

1900/1/1 0:00:00撰文:JackInabinet 來源:Bankless 編譯:DeFi之道 本周,我們想查看一下自FTX內爆以來一直在上升的DeFi指標,并推斷這些趨勢對加密貨幣和你的未來戰略意味著什么.

1900/1/1 0:00:00