BTC/HKD-0.17%

BTC/HKD-0.17% ETH/HKD-0.43%

ETH/HKD-0.43% LTC/HKD-0.3%

LTC/HKD-0.3% ADA/HKD+0.01%

ADA/HKD+0.01% SOL/HKD+1.01%

SOL/HKD+1.01% XRP/HKD-0.32%

XRP/HKD-0.32%作為Gambit和GMX最早的用戶之一,PANews作者經歷了GMX從默默無聞到被大家熟知的過程,但迄今為止,市場上仍然存在對GMX的大量誤解。本文將總結GMX中容易出現的誤解,爭取一次性解決大家的疑惑。

由于介紹GMX的文章已經很多,本文主要針對對GMX已經有一定了解的讀者。如需對GMX有基礎性的了解,可查看PANews之前的文章。相關閱讀:《逆市而漲的GMX,能否成為去中心化永續合約新的王者?》。

1、極端行情會導致GLP歸零嗎?

GMX雖然被稱為永續合約交易所,但實際進行的是現貨和杠桿交易,所有頭寸的規模都受到限制,低于GLP中已有的流動性,也就是只有GLP中的一部分流動性能被trader用于加杠桿。這里需要分為市場上漲和下跌兩種情況進行討論。

當市場上漲時,極端情況是完全沒有人做空,多頭頭寸達到設置的上限。如果出現這種情況,GLP一攬子資產中原本會隨著市場上漲而增加的價值將部分被多頭捕獲。但因為每一種資產的多空頭寸均有上限,此時GLP的價格仍將必然上漲。

一位早期GMX支持者在5小時前出售2萬枚GMX:金色財經報道,據Spot On Chain監測數據顯示,一位早期的GMX支持者在5小時前以平均49美元的價格出售了2萬枚GMX(約合98萬美元)換取 510.2 ETH。

值得注意的是,早在 2021 年 9 月 6 日,該地址僅用 7 ETH(27.5 萬美元)購買了 8,960枚GMX。從那時起,它的GMX來自2個vester地址作為獎勵。[2023/8/11 16:19:55]

在市場下跌時,因為GLP中已有大約一半的BTC和ETH等風險資產,如果trader持有的空頭頭寸達到設置的上限,且無人做多,此時trader將加重GLP的下跌風險。

按照當前數據,GLP中的ETH價值為1.28億美元,多頭頭寸的上限為8000萬美元,空頭頭寸的上限為3500萬美元。如果市場下跌、trader做空達到上限,且無人做多,考慮到GLP中資產價值的下跌、現貨交易的無常損失、空頭頭寸的盈利這三個因素,也需要一次性下跌約90%才會導致GLP歸零。

DeFund在Arbitrum上線并支持GMX:金色財經報道,去中心化資產管理平臺DeFund宣布在Arbitrum上線并支持GMX協議,通過在Arbitrum網絡上實施DeFund的智能合約以提供更快捷、更無縫的交易體驗,同時無需擔心過高的gas費用和網絡擁堵。 此前,DeFund早前版本僅支持Uniswap V3協議,接入GMX后將支持現貨和合約交易并將提供“類CEX”的交易體驗。(blockchainreporter)[2023/5/8 14:50:11]

2、牛市中,因為資金費用,GMX上的trader只愿意做多,不愿意做空?

這可能是一個誤區。在中心化交易所的合約交易中,多單和空單總是一一對應的,并不存在牛市中多單持倉高于空單的情況,中心化交易所的合約才是加密市場成交量的主力。

如果考慮資金費用,GMX中多頭的資金費用要遠高于空頭,如果考慮到資金費用而不在GMX做空,那此時應該更沒有人做多。

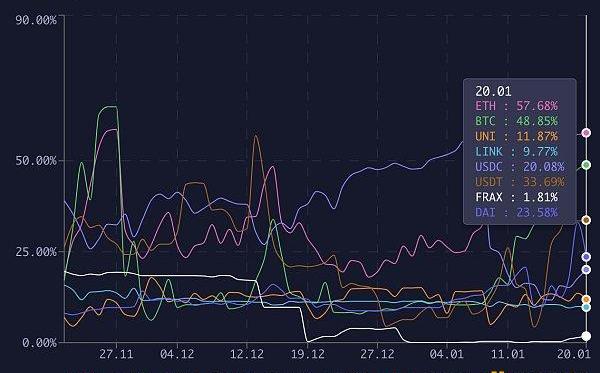

當前GMX中多空比的懸殊可能來源于少數大戶的影響,將在下面介紹。

Andrew Kang在GMX上的BTC/ETH多頭頭寸昨日被清算,損失約56.7萬美元:金色財經報道,據Lookonchain監測顯示,加密貨幣風險投資公司Mechanism Capital聯合創始人兼合伙人Andrew Kang在GMX上的BTC/ETH多頭頭寸昨日被清算,損失約56.7萬美元,其杠桿倍數高達41倍。[2023/4/28 14:33:23]

3、觀察到GMX上的trader盈利后,GLP持有人退出是否有意義?

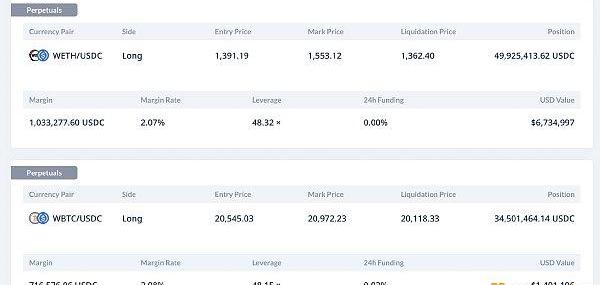

近期某trader在GMX上的大額盈利持倉引發了部分GLP持有人的關注和擔憂,在1月16日Arbitrum上GMX總的未平倉量只有1.45億美元的情況下,該trader持有超過7000萬美元的多單,占GMX中總的未平倉量的一半。如果在該trader平倉前從GLP中退出,是否可以避免該trader盈利對GLP持有人的不利影響呢?

某地址今日使用2191枚ETH買入52159枚GMX:金色財經報道,據推特加密KOL余燼監測,6小時前,有鯨魚使用2,191枚ETH買入 52,159枚GMX,均價71.8美元。

這只鯨魚最近一直在買入GMX:3月13日從幣安提出5,300GMX;3月21日買入21,143枚GMX。目前該鯨魚已累計花費580萬美元資金買入了78,612枚GMX,綜合成本73.9美元。[2023/3/28 13:31:01]

實際上,trader的未實現盈利和虧損會實時計入GLP的價格,在發現別人盈利時退出為時已晚。試想一下,如果GMX僅在trader平倉時才將盈虧計入GLP價格,那么很可能被利用。

4、為什么在市場波動較小的情況下,官網可能顯示trader的盈利大增,是否有人從中作惡?

過去一周GMX、MAGIC、RDNT分列Arbitrum生態Token交易額前三:2月6日消息,據Nomics數據信息,過去一周GMX、MAGIC、RDNT分列Arbitrum生態Token(排除穩定幣)交易額前三,分別為5.08億美元、0.72億美元和0.32億美元。其對應周漲幅為15.15%、50.89%以及78.6%。[2023/2/6 11:49:14]

官網統計trader盈虧的圖僅考慮了已平倉頭寸,如果某些trader開倉并出現盈利,但只要不平倉,盈利就不會被統計在內。同樣,在盈利的情況下,即使市場沒有波動,平倉盈利頭寸的操作會使下圖統計的trader盈利突然上升。

將這個問題和上一個問題結合,即trader的盈虧會實時計入GLP的價格,但不會計入官網統計的trader盈虧結果中。

5、項目方將費用全部分配給了GMX和GLP的持有者,是否能夠持續運營?

在收入進行70%與30%的分配之前,先會扣除必要的運營費用,即推薦獎勵和keeper費用,一般只占收入的1%,所以GMX并沒有持續運營的壓力。

6、項目方控制著GMX的喂價,是否有作惡的可能?

GMX的喂價由keeper的管理,keeper使用Binance、Bitfinex、Coinbase三者的價格中位數進行報價。在此基礎上,有兩重保障。

首先和Chainlink價格進行對比,如果誤差在2.5%以內,則按keeper的價格執行。如果價差在2.5%以上,那么做多操作將在高價成交,做空操作將在低價成交。

除此之外,還會運行watcher節點,以確認keeper是否在正常工作,watcher不斷計算三個交易所的價格中位數,并與keeper提交的價格相比較。

keeper和watcher是由不同的GMX團隊成員運行,目前設置有多個watcher賬戶。

這種機制保證了GMX的高效運行,但也因為中心化而受到詬病,確實不能排除團隊聯合作惡的可能,比如通過將報價控制在高于或低于Chainlink價格2.5%位置處,通過一次開倉平倉就可以賺取5%的利潤。

團隊可能在未來考慮使用Chinlinkkeeper或IntelSGX執行環境以實現進一步去中心化。

7、GMX是否有被其它人利用的風險?

Avalanche上的GMX此前就發生過trader通過操縱中心化交易所的市場價格進行牟利的事件,只要GMX的流動性優于中心化交易所,攻擊就可能發生。

另外,如果某機構有足夠的資金要進行交易,且能夠改變中心化交易所的BTC、ETH價格,那么先在GMX上開倉,再在中心化交易所上交易,就可以較低風險從GMX中獲利。中心化交易所的操作引起價格波動時會改變GMX上的交易價格,但GMX上的杠桿交易沒有滑點,也就不會造成GMX上的價格波動,更不會對中心化交易所的價格造成影響。

此外,幫助這些機構執行操作的trader也可以用GMX開老鼠倉。這些操作的本質就在于GMX提供了額外的流動性。

8、為什么GMX中的頭寸會比預想的提前爆倉?

當用戶在中心化交易所中遭到爆倉時可能也會有這個疑問。

在GMX中,當用戶的抵押品價值-損失-借幣費用低于頭寸價值的1%時,就會被強行平倉。而GMX的借幣費用要遠高于中心化交易所,這一點可能會被不熟悉的用戶忽略。

9、GMX和dYdX等交易所的區別在哪里?

站在交易產品的角度,dYdX和幣安等中心化交易所類似,但GMX創造了一種新的交易模式。

GMX的精髓在于“無滑點交易”,比如上述持有價值5000萬美元ETH多單的trader,在dYdX中根本沒有足夠的流動性讓他平倉。即使是在幣安上,賣出價值5000萬美元的ETH/USD永續合約也會產生1%的價差。

隨之對應的是杠桿倍數和強行平倉線的不同,若要在幣安中持有5000萬美元的ETH/USDT永續合約頭寸,那么杠桿倍數不高于3倍;當賬戶中剩余的保證金接近倉位的6%時,就會被強行平倉。

對于大戶,GMX的交易體驗甚至會優于幣安,可以說GMX解決了交易中的一些痛點。

整體上,GMX上的大戶可以獲得無滑點交易、更高的杠桿倍數、更好的強行平倉線這幾個核心優勢,付出的則是更高的長期持有成本和略高于其它交易所的交易費。

10、GMX是否是一種去中心化合約的終極解決方案?

期貨的設計最初是為了方便用戶進行對沖,但是GMX同類產品最高的持有成本決定了它并不是一個好的對沖工具,而是一個“賭博”工具。

不可否認GMX是一個非常好的交易產品,但可能并非終極解決方案。

撰文:Forefront編譯:Frank,ForesightNews這不是Forefront首次回顧加密行業中代幣化社區賽道的年度發展歷程,但毫無疑問,2022年的情況確實發生了很大變化.

1900/1/1 0:00:00原文標題:《StablecoinManagementandCollateral:TheChallengesandOpportunities》 撰文:AsadKhan 編譯:ChinaDeFi穩定.

1900/1/1 0:00:00最近,我看到三個新聞,隱隱感到一個新的時代已經拉開序幕。學生用ChatGPT拿下全班最高分,教授驚呆!全美高校打響AI反擊戰.

1900/1/1 0:00:00作為Web2的代表性社媒平臺,Twitter在短短3年時間內轉變了自身發展定位,從重平臺應用轉向了重協議契約.

1900/1/1 0:00:007:00-12:00關鍵詞:Voyager、MarsProtocol、SBF、zkSync1.Voyager擬于3月初確定債權人資產價值.

1900/1/1 0:00:00Synthetixv3提案獲治理委員會全體投票通過,這次升級對Synthetix意味著什么? 當前有5個與SynthetixV3升級相關的活躍投票:SIP-300SynthetixV3SIP-3.

1900/1/1 0:00:00