BTC/HKD-0.42%

BTC/HKD-0.42% ETH/HKD-1.12%

ETH/HKD-1.12% LTC/HKD-0.25%

LTC/HKD-0.25% ADA/HKD-0.95%

ADA/HKD-0.95% SOL/HKD-1.55%

SOL/HKD-1.55% XRP/HKD-0.95%

XRP/HKD-0.95%原文來源:PitchBook、RobertLe

原文編譯:小龐同學@0xthefool

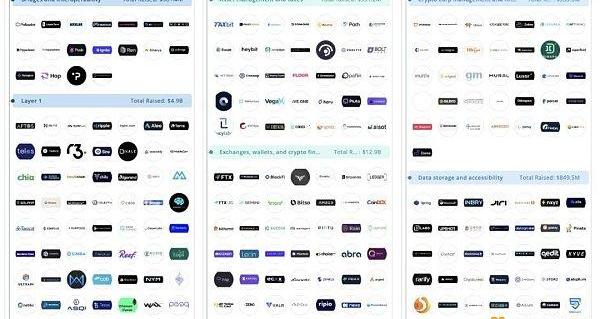

Pitchbook匯總了加密行業的近萬起融資紀錄,對市場做了industrymapping。包括區塊鏈網絡、用戶交互、基礎設施、Web3和去中心金融5個版塊,22個賽道以及1203個頭部企業。

Pitchbook匯總了加密行業的近萬起融資紀錄,對市場做了industrymapping。

包括區塊鏈網絡、用戶交互、基礎設施、Web3和去中心金融5個版塊,22個賽道以及1203個頭部企業。

我梳理了所有重點信息,幫助大家研究加密行業每個版塊每個賽道的總投資數量、增長動力、趨勢和機遇,建立加密世界觀。

第一版塊-區塊鏈網絡

共計800億美元投資

區塊鏈網絡通過分布節點進行數據的儲存和運算,形成去中心化的賬本,支撐交易/智能合約/DAPP的運行。

增長動力:

1)兩大先驅BTC和ETH的可拓展性遠低于行業需求

2)多鏈帶來了可組合性composability以及互操作性interoperability的需求

賽道一:Layer1

在BTC和ETH兩個鏈之外,Layer1共計有APTOS、NEAR等63個頭部項目,融資共計490億美元。

L1作為區塊鏈的主網,具有共識機制,承擔了區塊鏈網絡的信息分發、驗證、處理、儲存職能。也可以再根據是否是EVM以及是否開源開放進一步細分。

Wave Financial CEO:更多的加密交易所可能會像FTX一樣破產:金色財經報道,加密資產管理公司Wave Financial在FTX倒閉前幾周撤出了客戶資產。現在,該公司首席執行官David Siemer警告說,可能會有更多的交易所倒閉。Siemer表示,該公司正在以接近零的價格收購,因為 \"我們已經準備好利用這個機會\"。

Siemer對客戶表示,我們預計還有很多其他交易所,其中一些甚至是排名前十的交易所,可能也處于功能性破產狀態。(the block)[2022/12/20 21:55:39]

賽道二:Layer2

以Polygon為首共計38個頭部L2項目融資共計250億美元。L2協議主要通過不同的側鏈和Rollup等技術提高Layer1網絡的運算能力。L2以L1作為基礎利用其安全性但是也會常常改變數據的處理方式和共識機制。部分L2也可以當作獨立的區塊鏈網絡。

賽道三:跨鏈

以Polkadot和LayerZero為代表的18個跨鏈工具共計融資6.8億美元,在生態中的主要角色為促進不同的區塊鏈網絡之間信息的交換。常見的技術為三類-Lock&mint在原網絡上鎖定后在新鏈重新mint、Burn&redeem燒掉后拿新的以及nativeswap系統原生的交換。

第二版塊-用戶交互

共計投資1660億美元

受BTC價格巨幅波動打擊,加密對沖基金Adaptive Capital擬關閉:加密對沖基金Adaptive Capital告知其有限責任合伙人,正在關閉其基金,并將剩余資金返還給投資者。該公司在致投資者的信中表示,自本月初以來,道瓊斯工業平均指數一直處于自由落體模式。相較于美國股票市場,數字資產經歷了一段相對平靜的時期。然而在3月12日至13日期間比特幣價格急劇下跌之后,Adaptive Capital公司聲稱“受到了很大的打擊”,該對沖基金表示在這種不穩定的環境中繼續運營的風險大于潛在的收益。[2020/3/21]

大多數用戶都不能夠直接利用區塊鏈上的數據,而需要用戶交互類平臺/工具完成crypto的交易、管理和調研。

增長動力:

1)牛市中大量帶有投資目的的個人和機構交易所涌入

2)虛擬貨幣在高通脹、腐敗政府國家中被更多應用,黑產也帶來需求

賽道一:資產和稅務管理

用戶通過Taxbit、CoinTracker等35個共計融資9.9億美元的頭部工具管理資產和稅務。這些工具幫助個人完成投資組合、自動定投、退休儲蓄以及稅務準備等任務。

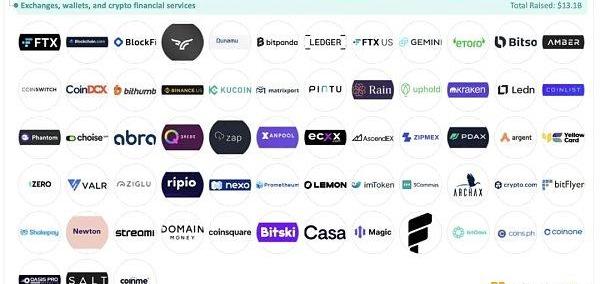

賽道二:錢包和交易所

以Binance、Phantom為例的63個交易所和錢包共計融資129億美元,幫助用戶更好管理其加密貨幣。非托管錢包包括聯網的熱錢包、不聯網的冷錢包以及硬件錢包。托管錢包則包括托管方以及中心化的交易所。部分虛擬貨幣的儲蓄和借貸也包含在此類中。

聲音 | KR1 PLC首席執行官:原本處于觀望狀態的資金開始重新進入加密市場:區塊鏈投資公司KR1 PLC首席執行官George McDonaugh就BTC近期上漲行情表示,由于目前看到更多機會,很多在最近的經濟低迷中處于觀望狀態的資金又回來了。McDonaugh稱,“觸底信號已經消失,現在所有觀望的資金都回歸了。總的來說,在所有這些事情的背后,我們看到的是真正的采用…越來越多的人參與進來,這是另一件需要考慮的事情——在經濟低迷時期,技術和創新并沒有停止。”[2019/5/31]

賽道三:出入金及支付

出入金和支付領域的63款產品供給融資18億美元,幫助更多加密用戶完成虛擬貨幣和法幣之間的轉換,也幫助用戶在不同的鏈之上進行資產的轉移和使用。相比于跨鏈橋,這個領域產品的所管理資產并非在鏈上,而和線下金融有交互。MoonPay是領域中的冠軍產品。

賽道四:數據與研究工具

以Nansen、Dune、TokenInsight為代表的27款鏈上數據與研究工具共計獲得了9.3億美元投資,幫助個人和機構們更好地獲得、解讀和分析鏈上數據,進一步發現好的加密產品、資產并且管理好投資組合。

第三版塊:基礎設施與開發工具

基礎設施和開發工具類產品為進一步建立繁榮的鏈上生態打下了基石,讓更多的Builder與Developer可以推進行業進步。該領域企業共計融資138億美元。

聲音 | 趙長鵬:穩定幣是通往加密世界的橋梁:趙長鵬剛剛在其社交媒體表示,穩定幣是通往加密世界的橋梁。可以期待一下,未來幾個月或幾年總市值會如何表現。[2018/9/12]

增長動力:

1.盡管加密最初更多是草根個人參與,越來越多的大機構也加入其中

2.進行Web3開發的建設者人數逐漸上升

賽道一:加密企業團隊/財務管理工具

以幫助DAO管理payroll的Utopia為代表的36家加密領域中企業和財務管理工具共計融資3.3億美元。隨著越來越多的傳統機構加入加密以及更多加密領域原生的機構誕生,對各類機構和組織進行鏈上團隊管理和財務管理的需求也增加起來。

賽道二:數據儲存與調用

以Chainlink為代表的49家鏈上數據儲存與調用企業共計融資8.5億美元,為眾多開發者提供鏈上文件、數據庫的管理調用和分發。包括去中心儲存、區塊瀏覽器以及預言機等。

賽道三:開發平臺

以Censensys、Alchemy、Thirdweb為代表的57個開發平臺項目共計融資38億美元,為程序員們提供幫助開發、測試、部署、維護鏈上產品的軟件、API以及工具。包括開發環境、節點管理、Web3原聲開發庫以及鏈上交互接口等。

CFTC技術咨詢委員會舉行會議 批準了兩個專注于加密貨幣和區塊鏈的小組委員會:據coindesk,商品期貨交易委員會(CFTC)的技術咨詢委員會今天舉行了會議,在休息之前,委員會批準了設立兩個小組委員會,其中一個將用于加密貨幣,另一個用于金融領域更分布式賬本更廣泛的應用。CFTC委員Brian Quintenz倡導圍繞加密貨幣進行自我監管,他告訴與會者:“CFTC不應該嘗試判斷哪些新產品算證券。市場,投資者和消費者需要自己決定。不過,Quintenz也支持委員會為防止欺詐和市場操縱所作出的努力。CFTC市場監管部門副主任Dan Busca表示:“未來的監管愿景必須納入分布式賬本技術,因為它一直在不斷完善和成熟。他還認為,區塊鏈可能成為監管機構的潛在工具,他強調了市場監管機構將如何在分布式網絡上運行自己的節點并實時提供信息。分布式賬本技術的發展使監管機構無需人工干預或中介機構就可以在每次交易發布到特定區塊鏈時無縫訪問數據,這反過來會使CFTC更“靈活和高效”。[2018/2/15]

賽道四:機構資金管理工具

包括GnosisSafe、Cobo、BitGo在內的63個機構資金管理工具共計融資69億美元,通過提供代幣托管、質押、交易、經紀商、流動性聚合器、做事等工具和服務幫助更多企業和機構進入加密生態。

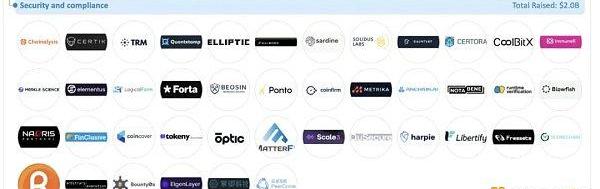

賽道五:安全與合規

Chainalysis、Beosin等42家頭部安全與合規工具共計融資20億美元,幫助更多的機構和組織減少加密資產的盜竊、黑客攻擊等安全風險,同時幫助企業完成反洗錢等合規要求。

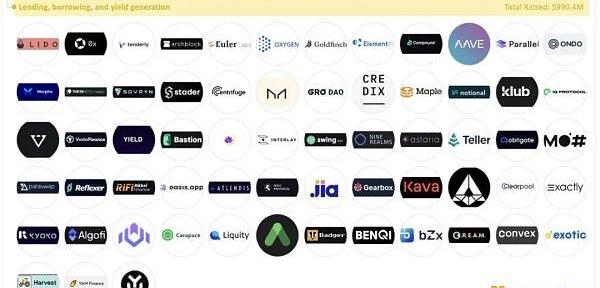

第四版塊:去中心金融

相比于依賴于銀行、證券經紀商等的傳統金融服務,去中心金融通過在以太坊為代表的公鏈之上建立去中心化、無須代理、個人對個人、由智能合約驅動的協議為加密用戶提供金融服務。任何的個人都可以像拼樂高一樣自由地在公鏈上使用各類金融服務并且查看器原理和流程。

賽道一:資產代幣化

BosonProtocol等28款融資達2.6億美元的產品幫助用戶將資產代幣化,這既包括鏈上資產也包括鏈下資產。

賽道二:去中心保險

獲得了8億投資的共計18個頭部去中心保險產品為加密資產提供保險服務,可以獲得保險服務的加密資產包括任何儲存在交易所、錢包、以及流動池內的代幣等。

賽道三:去中心借貸與收益管理器(YieldGenerator)

以近期極其火爆的LIDO為代表的63款去中心借貸與流動性挖礦產品共融資9.9億美元,讓加密用戶可以在鏈上租賃、借款以及通過yieldfarming等方式獲利。盡管有一些協議在探索無抵押貸款,目前大多數借貸都是需要有超額抵押。

賽道四:去中心交易平臺及衍生品

以Curve、PancakeSwap等為例的去中心交易平臺及去中心金融衍生品共計融資10億美元,幫助用戶進行無需許可、無需托管的交易和做市工具,也推進了期貨等去中心金融衍生品的普及。

第五版塊:Web3

區塊鏈的發展使得我們可以將網絡平臺的所有權賦予給每一個用戶。相對于以互聯網巨頭為代表的web2平臺,web3平臺會開源代碼、讓用戶擁有自己的數據、并且和社群共同建設與決策。作為上一個牛市風口共融資111億美元。

增長動力:

1.對于Web2平臺的信任下降

2.創造者經濟的發展

賽道一:內容與社交

不同應用場景下的社交平臺與文字、圖片、視頻、音樂等主題的內容平臺通過去中心化和社區共創共建共有,利用社交代幣和NFT等技術更好地維護好內容創造者和消費者關系。該賽道共計獲得融資9.2億美元。

賽道二:DAO與DAO工具

去中心化自治組織通過Token和NFT將組織的所有權發給成員,而通過持有代幣成員們可以進行DAO內的管理、投票以及獲得其他DAO內的權益

幫助構建投資DAO的Syndicate以及web3建設者社交DAOFriendsWithBenefits等DAO和DAO工具項目共計獲得了2.2億美元的投資。

賽道三:商業與消費平臺

Brave幫助人們交易注意力、BrainTrust幫助用戶交易人才。眾多web3中去中心化的交易平臺通過去中心化社群共建共治維護好平臺和用戶的關系,同時通過代幣更好得將所有的參與者綁定到平臺之上。該賽道共計獲得10億美元投資。

賽道四:硬件賦能

Helium通過獎勵社群成員的通信終端建立無線通信網絡,HiveMapper通過獎勵成員的車載記錄儀建立去中心地圖數據系統。硬件賦能賽道共計融資6.2億美元,通過代幣鼓勵用戶購買和維護鏈下硬件從而簡歷通信、地圖等網絡。

賽道五:元宇宙與游戲

去中心化元宇宙和區塊鏈游戲也是上一個牛市中的資本寵兒,以PlaytoEarn聞名的AxieInfinity以及鏈上開放世界Decentraland等產品共計融資41億美元,通過內容、基礎設施以及工具的開發建立一個虛擬的世界。

賽道六:NFT及收藏品平臺

NFT賽道作為引爆了上一個牛市的應用場景共計獲得了42億美元的投資,這其中既包括NFT項目BAYC,也包括了NFT工具POAP和NFT交易平臺OpenSea等優質項目。

總結:

區塊鏈網絡:Layer1,Layer2,跨鏈

用戶交互:資產稅務管理,錢包/交易所,出入金/支付,數據分析

基礎設施:加密組織管理,數據儲存,開發平臺,資金管理,安全與合規

去中心金融:資產代幣化,去中心保險,去中心借貸,交易平臺

Web3:內容社交,DAO工具,市場平臺,硬件賦能,元宇宙,NFT

析各個行業和頭部項目。

圖片來源:由MazeAI生成比特幣市場通常會因為“減半”而出現4年漲跌周期,當比特幣短期持有者已實現價格翻轉比特幣已實現價格和長期持有者已實現價格時,將會創造一個可衡量的市場FOMO.

1900/1/1 0:00:00金色財經報道,在《福布斯》報道稱加密貨幣交易所幣安轉移了“18億美元的抵押品以支持其客戶的穩定幣”后,幣安否認未經同意使用客戶資產.

1900/1/1 0:00:00加密應用層是創新的溫床,前沿的金融理念,復雜的協調機制和不斷發展的商業模式都將成為現實。Decentralized應用程序(Dapps)從根本上改變了我們的交易方式.

1900/1/1 0:00:00文/OPStack;譯/金色財經xiaozou2023年2月23日,Coinbase宣布推出基于OPStack的Base測試網.

1900/1/1 0:00:00原文:《GMX樂高》 作者:quantumzebra123可組合性是DeFi的核心功能,使開發人員通過集成現有協議來快速創建新項目。一個現有協議便是GMX,它在2022年取得了輝煌的成績.

1900/1/1 0:00:003月2日,據ERC4337核心團隊官方推特賬戶消息,ERC-4337核心合約EntryPoint已經通過OpenZeppelin審計,并已上線主網.

1900/1/1 0:00:00